Источник: Письмо ФНС от 15.01.2026 N БС-4-11/117

Информация для: работодателей на АУСН

С 1 января 2026 коммерческие организации обязаны исчислять страховые взносы с выплат руководителю с базы не ниже МРОТ (27 093 руб.). Соответствующие изменения внесены Федеральным законом от 28.11.2025 N 425-ФЗ в п. 1 ст. 421 НК РФ.

Нововведения распространяются на всех руководителей, независимого от налогового режима, включая директоров компаний на АУСН. Однако есть нюанс: для режима АУСН тариф взносов установлен на уровне 0%, поэтому сумма взносов за директора всегда будет нулевой.

Отметим также, что работодатели на АУСН не представляют РСВ, но должны определять минимальную базу по взносам за директора и направлять в уполномоченный банк информацию о выплатах, которые признаются объектом налогообложения (п. 3 ст. 18 Федерального закона от 25.02.2022 N 17-ФЗ).

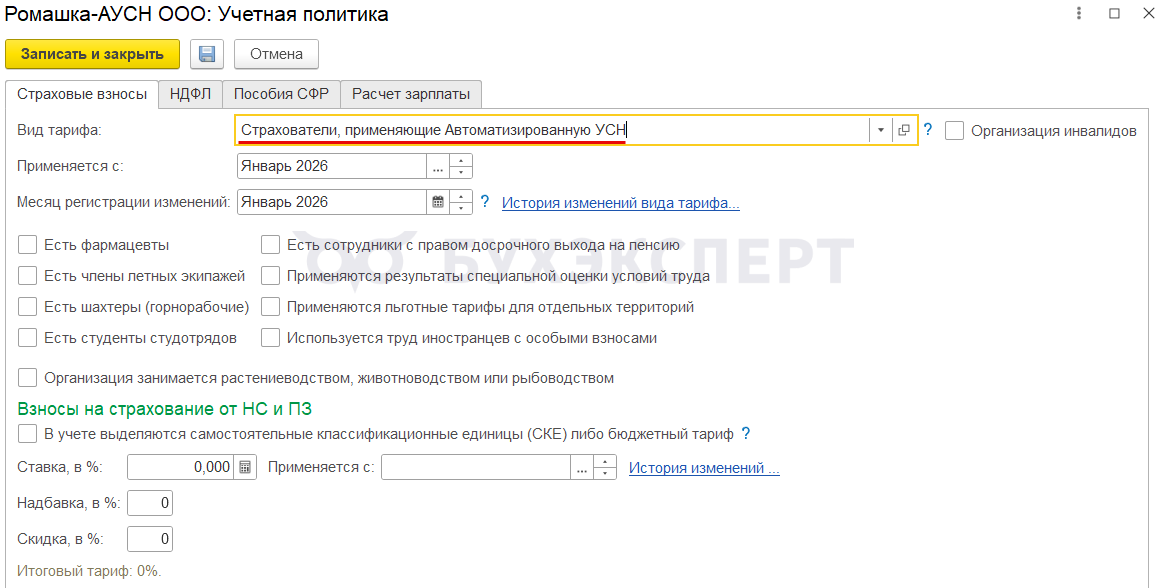

В ЗУП 3.1 для организаций на АУСН предусмотрен отдельный тариф страховых взносов Страхователи, применяющие Автоматизированную УСН — АУСН в ЗУП 3.1

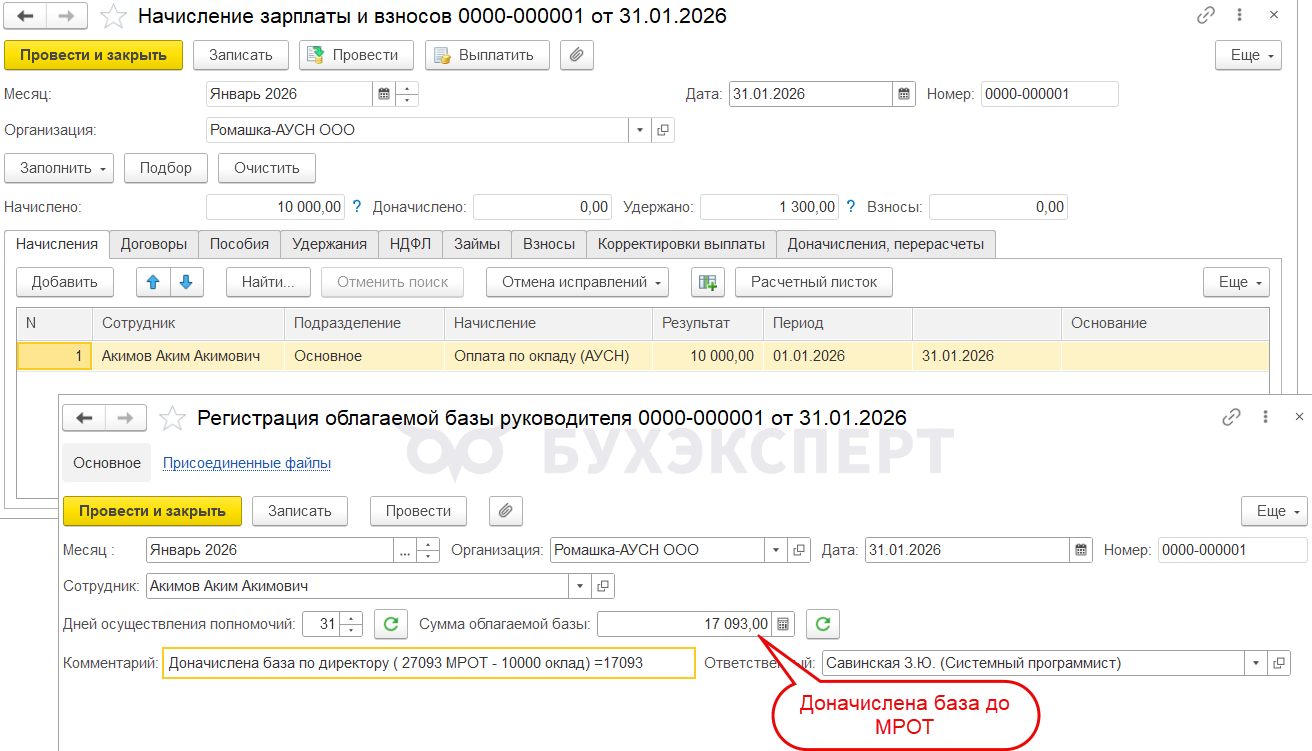

Чтобы рассчитать минимальную базу по взносам с выплат руководителю, организации на АУСН так же, как и другие организации, применяют документ Регистрация облагаемой базы руководителю (Налоги и взносы – Регистрации облагаемой базы руководителя) — Взносы за директора 2026 с доходов не менее МРОТ (ЗУП 3.1.34.172 / 3.1.36.39).

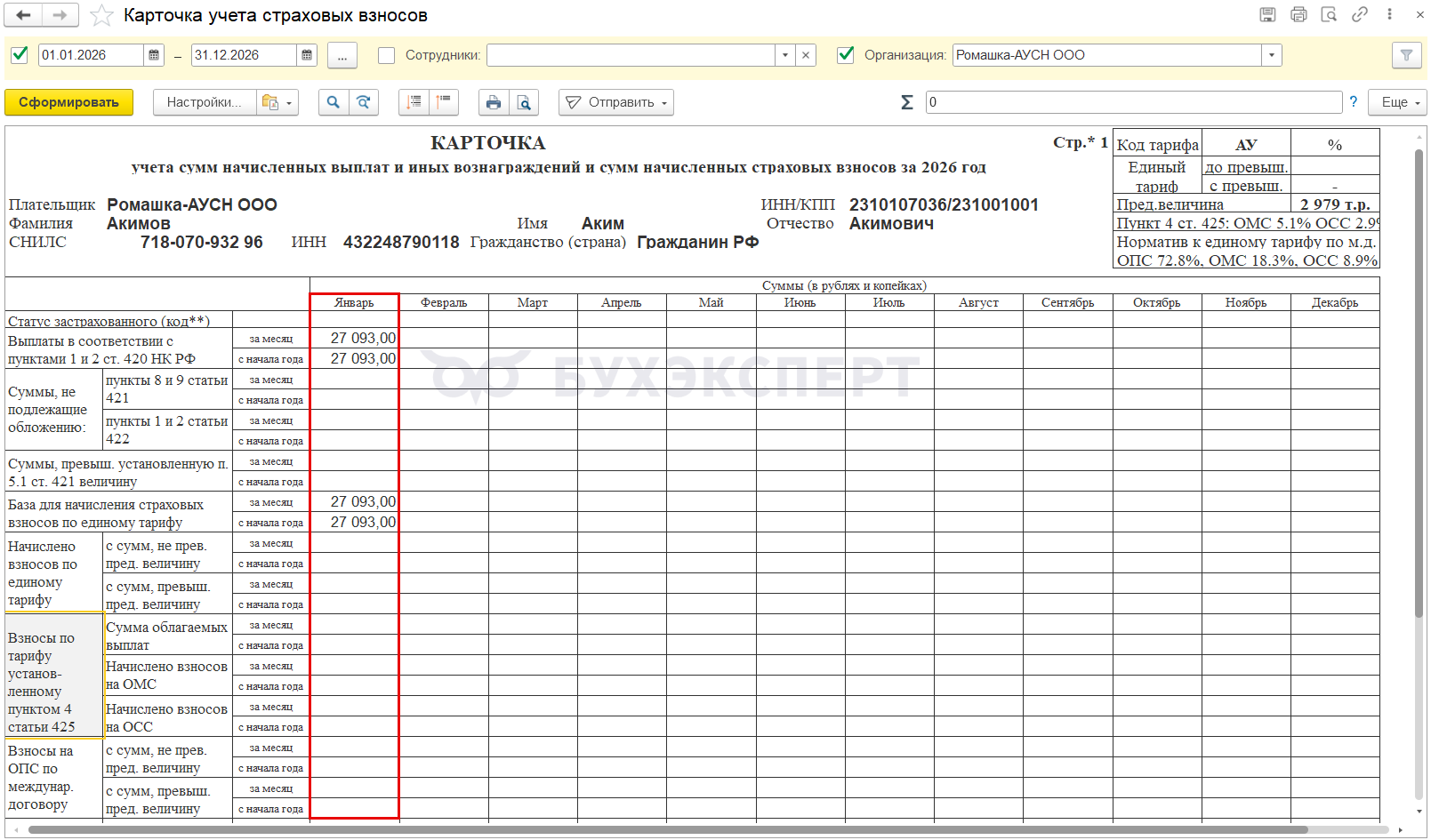

Сумма базы по взносам попадет в Карточку учета страховых взносов (Налоги и взносы – Отчеты по налогам и взносам). При этом величина страховых взносов будет нулевой.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете