Источник: разъяснение ФНС

Информация для: работодателей

ФНС разместила памятку о правилах подачи и заполнения уведомлений по ЕНП. Остановимся подробнее на том, что интересно работодателям, — на уведомлении по НДФЛ и страховым взносам.

Содержание

Форма уведомления

Бланк уведомления об исчисленных налогах утвержден Приказом ФНС от 02.11.2022 N ЕД -7-8-/1047@.

В 2023 году вместо уведомления можно использовать распоряжение на перевод денежных средств (платежку). Его форма утверждена Положениями ЦБ от 29.06.2021 N 762 П. На основании распоряжения налоговики формируют обязанность плательщика (начисление). Если распоряжение будет заполнено данными, по которым невозможно однозначно определить отчетный (налоговый) период, или будет указан КБК, по которому уведомление не предоставляется, начисление ИФНС не сформирует.

Куда и как подавать

Уведомление подают только организации и ИП, стоящие на налоговом учете. При снятии с учета уведомление не подается (к примеру, после реорганизации уведомление подает правопреемник).

Получите понятные самоучители 2026 по 1С бесплатно:

Уведомления направляются в ИФНС по месту постановки на учет плательщика, крупнейшего налогоплательщика. Возможные способы подачи:

- по ТКС;

- через ЛК на сайте ФНС;

- на бумаге.

Вариант «на бумаге» подойдет только тем налогоплательщикам, кто предоставляет бумажную налоговую отчетность. Это:

- плательщики с ССЧ работников за предыдущий календарный год менее 100 человек;

- плательщики взносов, агентов по НДФЛ, численность персонала которых меньше 10 человек.

Если сдаете уведомление по доверенности, то не менее, чем за сутки следует ее отправить в ИФНС.

Особенности заполнения уведомления

Правила заполнения уведомления приведены в Приказе ФНС от 02.11.2022 N ЕД-7-8/1047@:

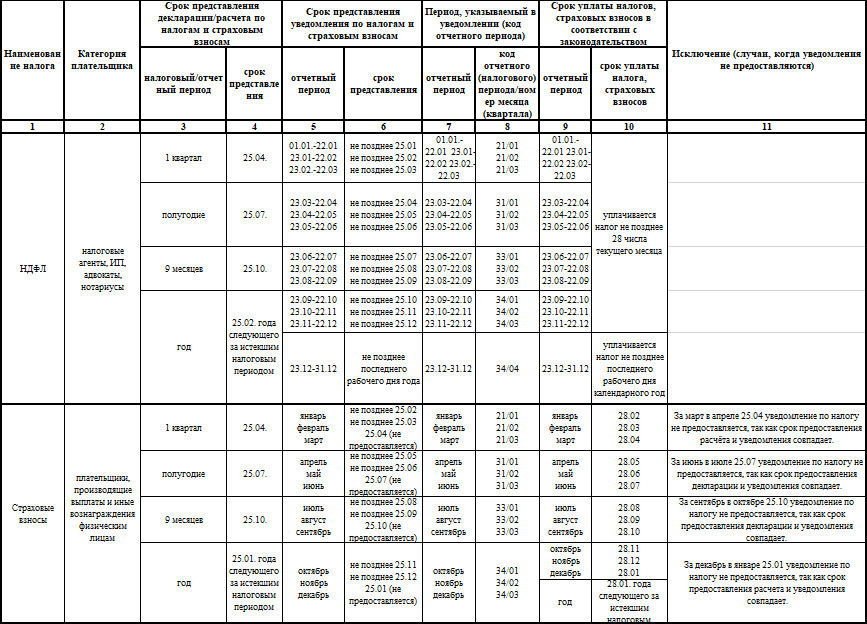

- уведомление подается по налогам, взносам, сборам, срок подачи отчетности по которым позже, чем сроки уплаты. По каким налогам и в какой срок подавать уведомление, можно посмотреть в таблице ФНС

PDF

PDF

А вот сроки подачи уведомлений по НДФЛ и взносам:

- уведомление содержит данные по плательщику в целом:

- КПП по всем обособкам;

- КБК налогов и взносов, подлежащих уплате;

- ОКТМО;

- сумму обязательства;

- отчетный (налоговый) период;

- месяц (квартал);

- отчетный год.

Особенности заполнения поля 5 «Отчетный (налоговый) период/ Номер месяца/квартала» для НДФЛ и взносов:

| Налоги | Особенности |

| НДФЛ и страховые взносы | Код отчетного периода соответствует порядковому номеру месяца в квартале |

| НДФЛ, удержанный за период с 22.12 по 31.12 | Код отчетного периода соответствует 34/04 |

| НДФЛ, удержанный за декабрь 2022 года | По НДФЛ, исчисленному и удержанному за декабрь 2022 года уведомление подается не позже 09.01.2023, в поле «Код отчетный (налоговый) период / Номер месяца (квартала)» — 34/04, «Отчетный год» — 2022 |

- Если срок подачи уведомления совпадает со сроком направления декларации/расчета, уведомление не подается.

Особенности заполнения уведомления в виде распоряжения

Если в 2023 году вы подаете уведомление в виде распоряжения, то:

- заполните все реквизиты распоряжения в соответствии с Приказом Минфина от 12.11.2013 N 107н, в том числе налоговый период;

- в поле «КПП» проставьте КПП плательщика такой же, как в декларации/расчете;

- исправительное уведомление подается по форме из Приказа от 02.11.2022 N ЕД -7-8-/1047@. И тогда налоговики уточнят обязательства.

Обратите внимание: при ошибке направляется обычное уведомление, не платежка!

Особенности заполнения реквизита «107» — «налоговый период» для НДФЛ и взносов:

| Налоги | Пример заполнения реквизита 107 |

| Ежемесячные авансы по НДФЛ, взносам | За январь — МС.01.2023 |

| НДФЛ, удержанный за период с 22.12.2023 по 31.12.2023 | За период с 22.12.2023 по 31.12.2023 — «ГД.00.2023» |

Способы исправления ошибок в уведомлении

Если вы нашли в уведомлении ошибку, отправьте в ИФНС новое уведомление с верными реквизитами только в отношении той обязанности, где допущена ошибка:

- если неправильно указали сумму обязанности, подайте уведомление с теми же реквизитами и правильной суммой;

- если ошибка в иных реквизитах, то по ранее указанным реквизитам обязанности поставьте сумма «0» и укажите новую обязанность с верными реквизитами.

Исправлять ошибки разрешается до подачи декларации/расчета. Позже это делать не имеет смысла.

Ответственность

Штраф за несвоевременную подачу (неподачу) уведомления — 200 руб. (п. 1 ст. 126 НК РФ).

Как заполнить в программах 1С уведомление по НДФЛ и взносам – смотрите в статье Как платить НДФЛ и взносы в 2023 году.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Добрый день. А если я сдам уведомление по НДФЛ за январь 25 января, но потом увижу ошибку в сумме. Я же могу, например, 31 января сдать другое, с правильной суммой? Например, сумма больше окажется, но на ЕНС средств будет достаточно для досписания. Будут какие-то последствия для организации?

Да, можете сделать Уведомление 31 января с другой суммой, оно будет воспринято как корректирующее Уведомление. Окончательный вывод о сумме начисленного налога будет сделан ФНС по сданному вами расчету 6-НДФЛ.

Подскажите, пожалуйста, если деятельность не ведется, нужно ли сдавать «нулевое» уведомление? 1С БП не дает выгрузить уведомление без данных по начисленным налогам.

Нет, подавать пустое Уведомление не нужно.

Здравствуйте! Подскажите, пожалуйста, периодичность подачи Уведомления — раз в месяц или можно подавать после каждой оплаты НДФЛ, например? То есть за месяц минимум два уведомления отправить за один и тот же период нельзя?

Здравствуйте!

Одно Уведомление за период.

Сроки подачи уведомлений по исчисленным налогам при работе с ЕНС и ЕНП с 2023 года

Единый налоговый платеж с 2023 на примерах в 1С:Бухгалтерия и 1С:ЗУП

Через Главное — Задачи организации автоматически заполняется по каждому налогу отдельно Уведомление на ЕНП.

При этом можно сделать одно общее Уведомление на ЕНП в ручном режиме через Операции — Уведомления.

В одном Уведомлении может быть информация о нескольких налогах, взносах.

Следующее Уведомление, если его сдать до подачи отчетности, затрет данные по этому же налогу или взносу. Т.е. нельзя сдавать Уведомление по НДФЛ в понедельник, потом еще на часть во вторник и еще на часть в среду. Каждое следующее затрет предыдущее. По разным налогам и взносам может быть отдельное Уведомление по ЕНС и в одном Уведомлении по ЕНС может быть заполнено несколько строк по разным платежам.

Любой платеж зачисляется на ЕНС и распределяется налоговой автоматически по ст. 45 НК РФ.

Материалы по ЕНС и ЕНП здесь.

Здравствуйте!

Обратите внимание! В Комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству. Задать вопрос нашим специалистам можно в Личном кабинете.