Как начислить пени по налогу на прибыль – по Дт 99.01.1 «Налог на прибыль и аналогичные платежи» или Дт 99.01.1 «Причитающиеся налоговые санкции»?

Правильно ли начислять пени в Дт 99.01.1, если применяется ПБУ 18/02, может быть надо в Дт 99.02.3, как постоянные разницы?

Организация самостоятельно устанавливает в учетной политике порядок отражения в учете сумм начисленных пеней (Письмо Минфина РФ от 28.12.2016 N 07-04-09/78875, п. 11 ПБУ 10/99).

Ведомство рекомендует начислять штрафные санкции и пени по:

- налогу на прибыль в Дт 99 — как финансовый результат;

- остальные налоги и сборы в Дт 91.02 — как прочие расходы, но не учитываемые в НУ.

- балансовым методом;

- балансовым методом с отражением ПР и ВР.

Пени по налогу на прибыль

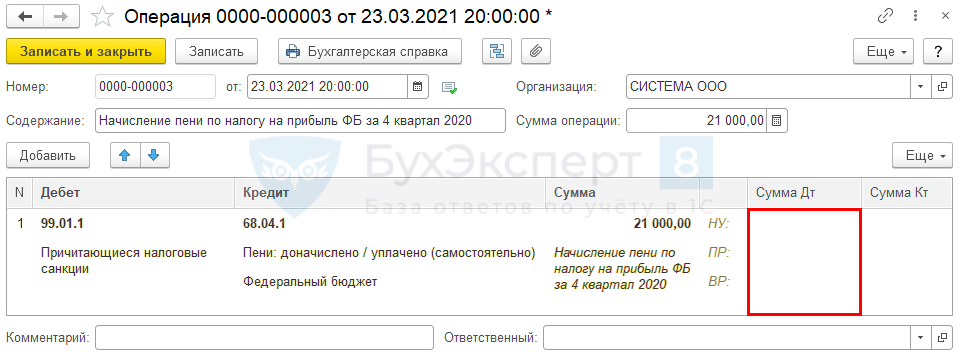

Организация (ОСНО) несвоевременно уплатила налог на прибыль в федеральный бюджет за 4 квартал. Обнаружив ошибку, самостоятельно рассчитала пени по налогу прибыль за 4 квартал 2020 и отразила их начисление в учете. Рассчитанная сумма пеней – 21 000 руб.

Начисление пеней оформляется документом Операция в разделе Операции – Бухгалтерский учет – Операции, введенные вручную.

Табличная часть заполняется проводкой:

- Дебет – 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения»;

Аналитика Налог на прибыль и аналогичные платежи используется при начислении (доначислении) налога на прибыль или иных налогов, которые начисляются в Дт 99. Например, торговый сбор или налог при УСН. В нашем примере начисляются пени по налогу на прибыль, а не сам налог. Поэтому такая аналитика неприменима.

- Кредит — 68.04.1 «Расчеты с бюджетом»;

- Сумма – сумма пеней согласно расчету.

- Сумма Дт НУ – графа заполняется автоматически при вводе данных в документ и ее надо очистить вручную: пени по налогу на прибыль не учитываются в налоговом учете.

Пени по остальным налогам и взносам

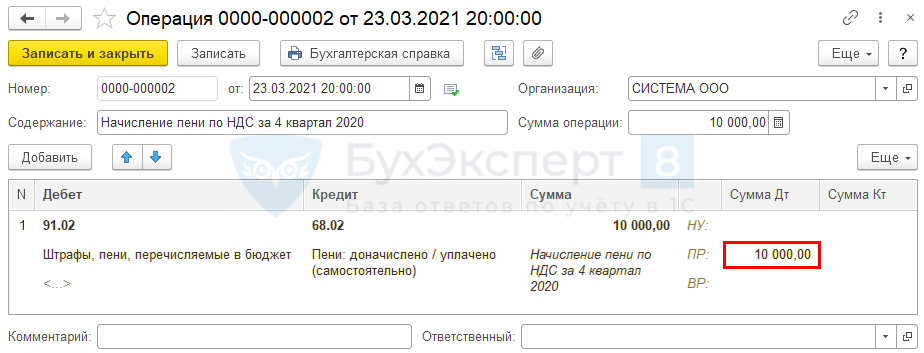

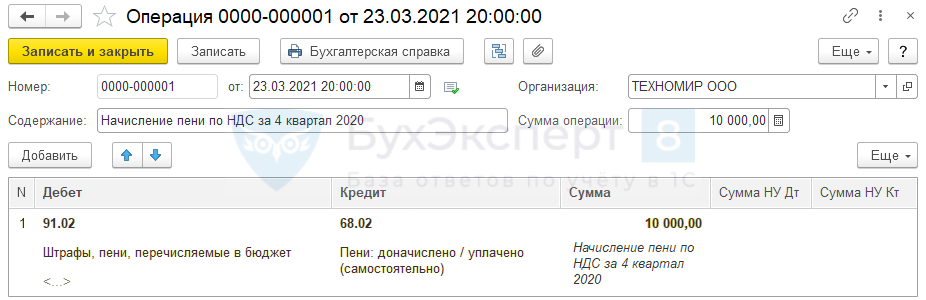

Организация (ОСНО, ПБУ 18/02) несвоевременно уплатила НДС за 4 квартал. Обнаружив ошибку, самостоятельно рассчитала пени по НДС за 4 квартал 2020 и отразила их начисление в учете. Сумма пеней согласно расчету – 10 000 руб.

Начисление пеней по НДС отражается аналогичным образом через Операции – Бухгалтерский учет – Операции, введенные вручную.

Получите понятные самоучители 2026 по 1С бесплатно:

Для балансового метода Операция, введенная вручную будет иметь вид:

Табличная часть заполняется проводкой:

- Дебет – счет 91.02 «Прочие расходы»;

- Кредит — 68.02 «Налог на добавленную стоимость»;

- Субконто 1 – вид платежа в бюджет Пени: доначислено / уплачено (самостоятельно);

- Сумма – сумма пеней согласно расчету;

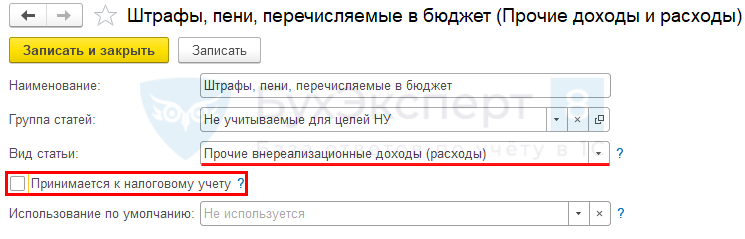

- Сумма Дт ПР – сумма пеней согласно расчету. Пени – расходы, не принимаемые в НУ. Графа заполняется автоматически: в статье расходов Штрафы, пени, перечисляемые в бюджет снят флажок Принимается к налоговому учету.

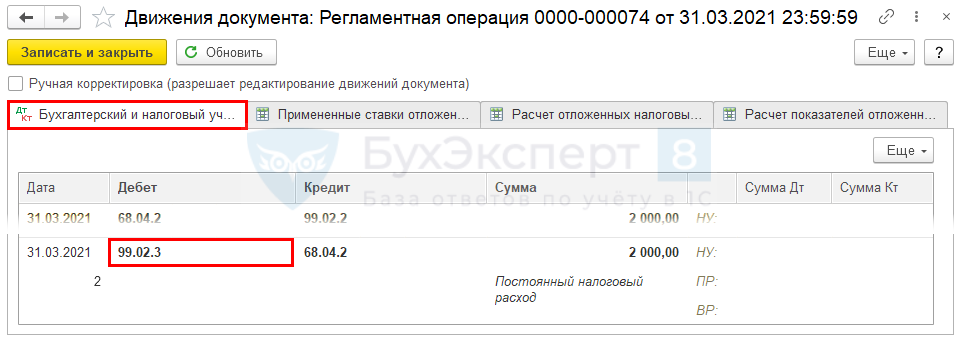

При определении налоговой базы не учитываются суммы штрафов и пеней по налогам и сборам (п. 2 ст. 270 НК РФ). Следовательно, в учете будут сформированы постоянные разницы (10 000 руб. х 20% = 2 000 руб.).

Сумма постоянного налогового расхода (ПНР) будет начислена регламентной операцией Расчет отложенного налога по ПБУ 18 в Дт 99.02.3 «Постоянное налоговое обязательство (актив)» при выполнении процедуры Закрытие месяца через Операции – Закрытие периода.

Для начисления налоговых санкций по налогу на прибыль счет 99.02.3 не применяется.

Если Вы являетесь подписчиком системы «Бухэксперт: Рубрикатор 1С Бухгалтерия», тогда читайте дополнительный материал по теме:

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете