Содержание

БУ. Исправления вносятся в месяце обнаружения ошибки по соответствующим счетам БУ (п. 5 ПБУ 22/2010).

УСН. При обнаружении ошибок (искажений) за прошлые налоговые периоды, налогоплательщик пересчитывает налог за период, в который совершена ошибка и подает уточненную декларацию т.к. применяется кассовый метод (п. 1 ст. 54 НК РФ, п. 1 ст. 81 НК РФ, Письмо Минфина РФ от 22.06.2015 N 03-11-09/36020).

Организация на УСН 15% заключила договор поставки с покупателем.

25 декабря получена 100% предоплата в сумме 240 тыс. руб.

30 декабря отгружены товары (2 шт.) на общую сумму 240 тыс. руб.

20 января в партии выявлена недопоставка товаров - 1 шт. на сумму 120 тыс. руб. Покупатель предоставил акт о расхождениях и претензию – сторонами согласованы корректировка стоимости и зачет предоплаты в счет будущих поставок.

Реализованный покупателю товар приобретен и оплачен поставщику в прошлом году. Стоимость товара составила 120 тыс. руб. (в т.ч. НДС 20%).

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С |

| КУДиР | ||||||

| Регистрация акта о расхождениях | ||||||

| 20 января | 51 | 62.02 | -120 000 | Отражение расхождений в сумме поставки | Акт о расхождениях | |

| Отражение недопоставки товаров | ||||||

| 20 января | 91.02 | 62.01 | 120 000 | Корректировка выручки | Корректировка реализации - По согласованию сторон |

|

| 41.01 | 91.01 | 60 000 | Корректировка себестоимости товаров | |||

| ГТД | --- | --- | Сторнирование количества товаров реализованных по ГТД | |||

| 62.02 | 62.01 | --- | 120 000 | Выделение аванса покупателя в связи с корректировкой | ||

| 31 декабря 2019 | --- | --- | --- | -60 000 | Расход.Товары | Отчет Книга доходов и расходов УСН |

| --- | --- | --- | -10 000 | Расход. в т.ч. НДС | ||

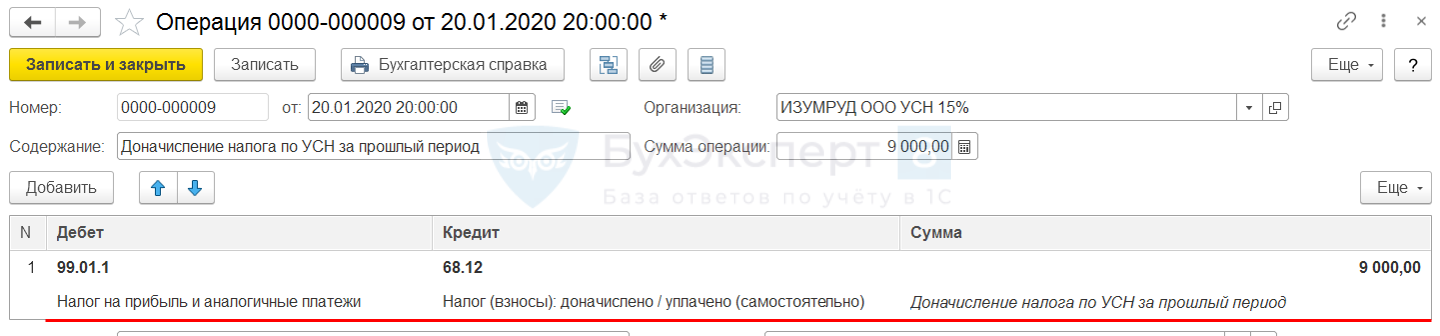

| Доначисление налога по УСН за прошлый период | ||||||

| 20 января | 99.01.1 | 68.12 | 9 000 | Доначисление налога по УСН | Операция, введенная вручную - Операция | |

Последствия для сторон в случае недопоставки товаров

Покупатель имеет право (п. 1 ст. 466 ГК РФ):

- потребовать допоставки товаров;

- отказаться от поставки товаров;

- потребовать возврат оплаты за товары.

Документальное оформление недопоставки товаров

- Акт о расхождениях;

До 01.01.2013 (постановление Госкомстата от 25.12.1998 N 132)

- ТОРГ-2 Акт об установленном расхождении по количеству и качеству при приемке ТМЦ;

- ТОРГ-3 Акт об установленном расхождении по количеству и качеству при приемке импортных товаров.

Недопоставка товаров в учете поставщика

- Поступление на расчетный счет – Оплата от покупателя;

- Реализация (акт, накладная);

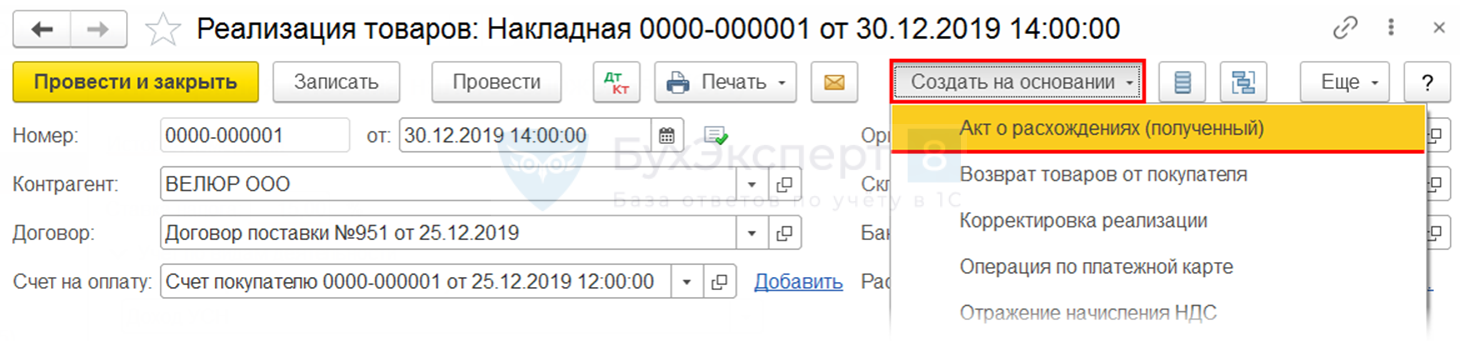

- Акт о расхождениях полученный – на основании Реализации, ПРОВОДОК НЕТ;

- Корректировка реализации – на основании Акт о расхождениях (полученный), Корректировка по согласованию сторон – Во всех разделах учета, ПРОВОДКИ;

- Списание с расчетного счета – Возврат покупателю.

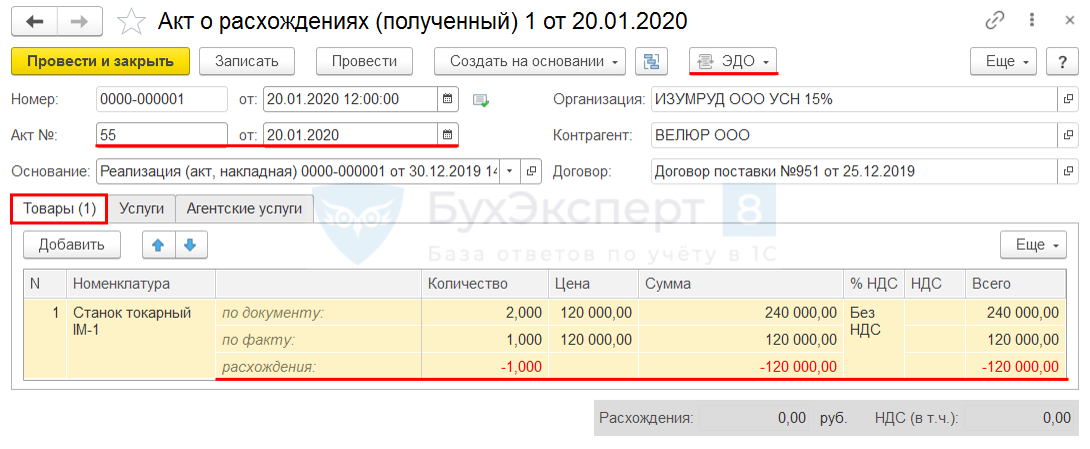

Акт о расхождениях (полученный) – Создать на основании – Реализация (акт, накладная)

Получите понятные самоучители 2026 по 1С бесплатно:

Акт о расхождениях (полученный)

Для каждого товара есть 2 строки для отражения данных:

- до изменения: реализация по ТОРГ-12 (по документу);

- после изменения: реальное количество по ТОРГ-2 (по факту).

По позиции с расхождением выводится информация о разнице:

- расхождения: разница между по документу и по факту.

Акт о расхождениях (полученный) проводок НЕ формирует. Отражаются данные по недопоставке:

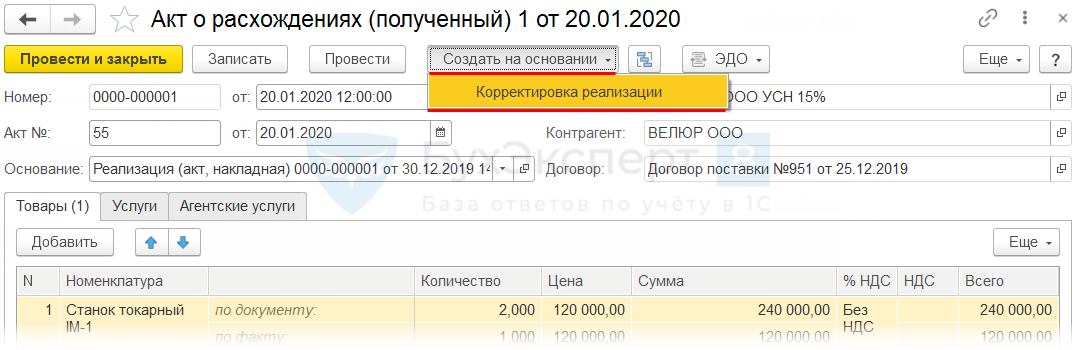

Для корректировки стоимости и количества Создать на основании документ Корректировка реализации:

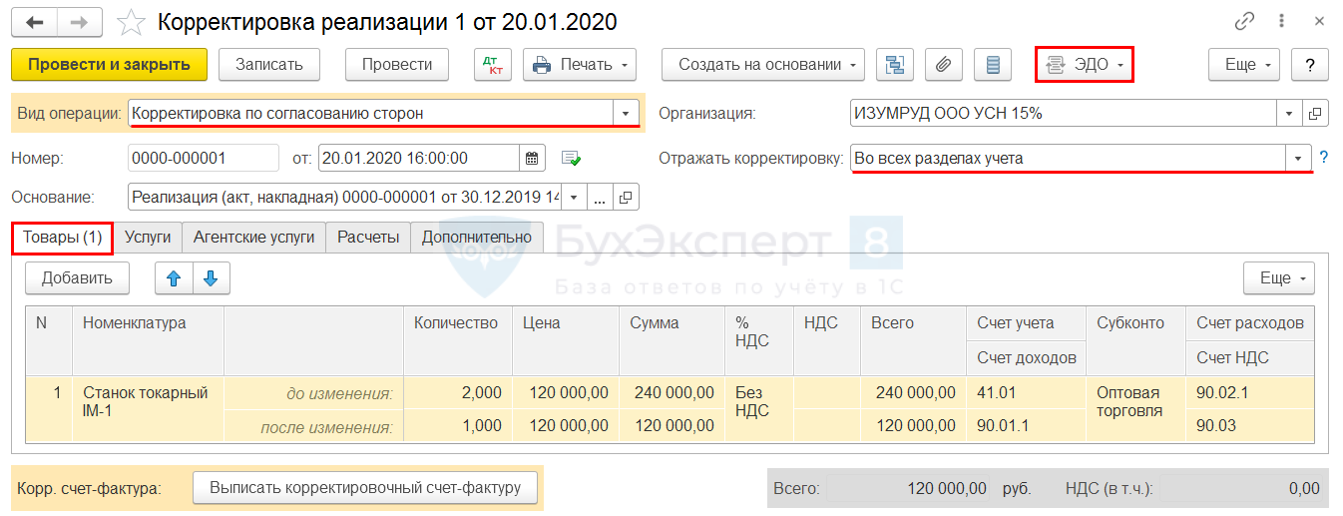

Корректировка реализации – Товары

При отправке по ЭДО => у покупателя отразится автоматически:

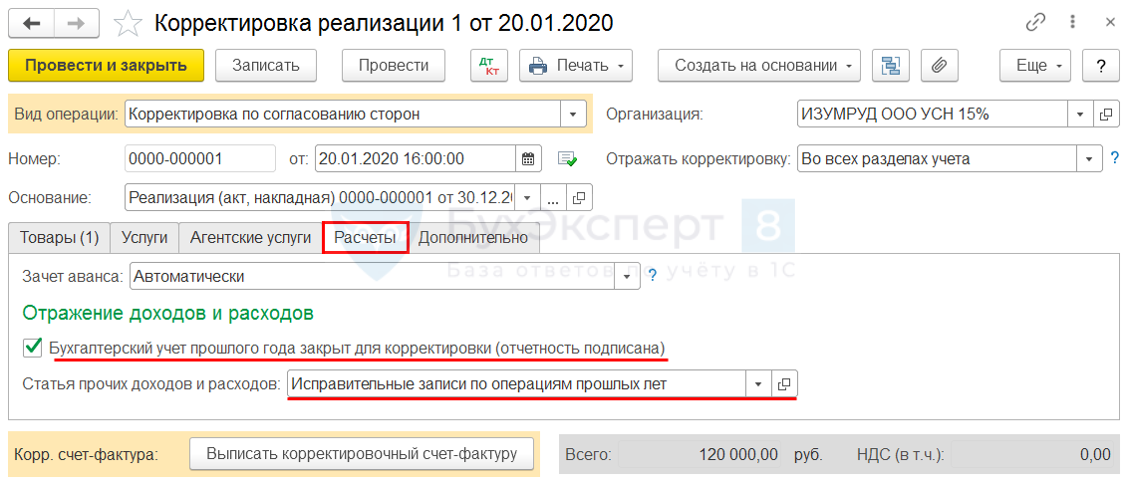

Корректировка реализации – Расчеты

Прошлый период 2019 – для редактирования открыть!

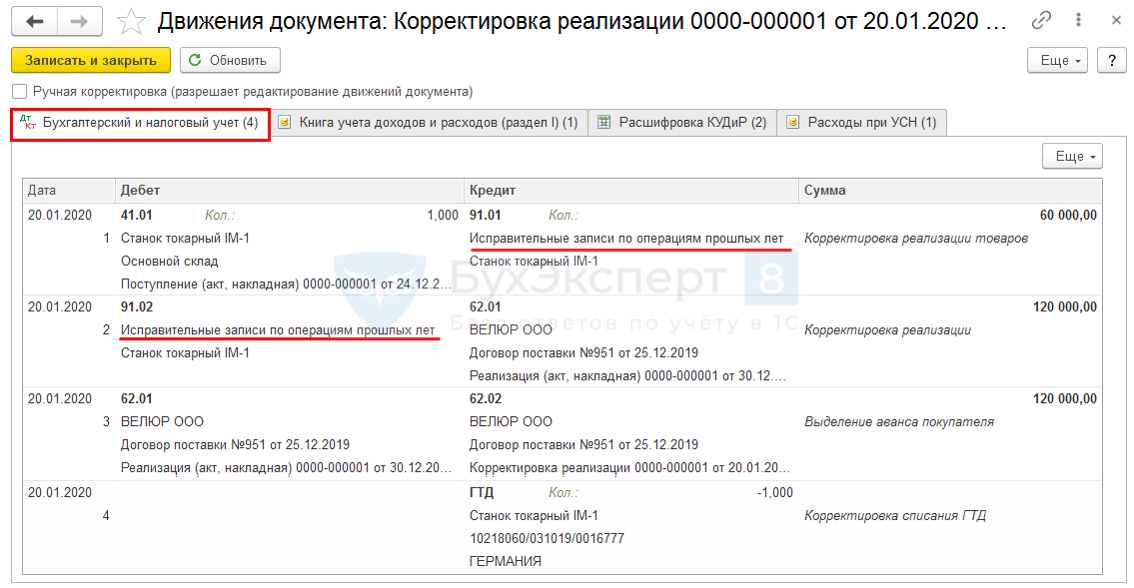

Проводки – в периоде корректировки 2020 год:

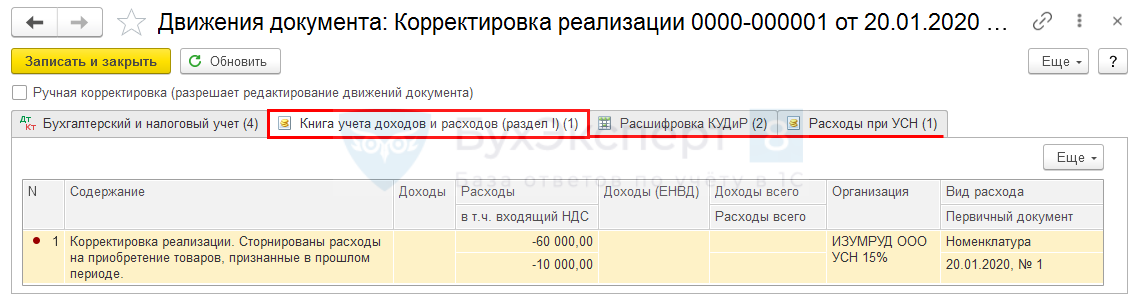

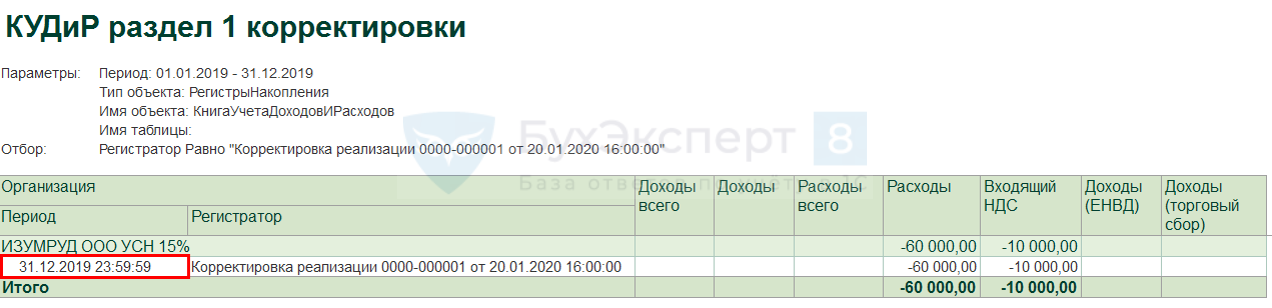

КУДиР – корректировка есть, но период из движений не понятен. Надо проверить, что программа сторнирует расходы КУДиР датой окончания прошлого периода:

Отчеты – Универсальный отчет

- Регистр накопления

- Книга учета доходов и расходов (раздел 1);

- Отбор

- по Регистратору (Корректировка реализации);

- Поля и сортировка

- добавить поля Регистратор и Период;

- Структура

- добавить Детальные записи.

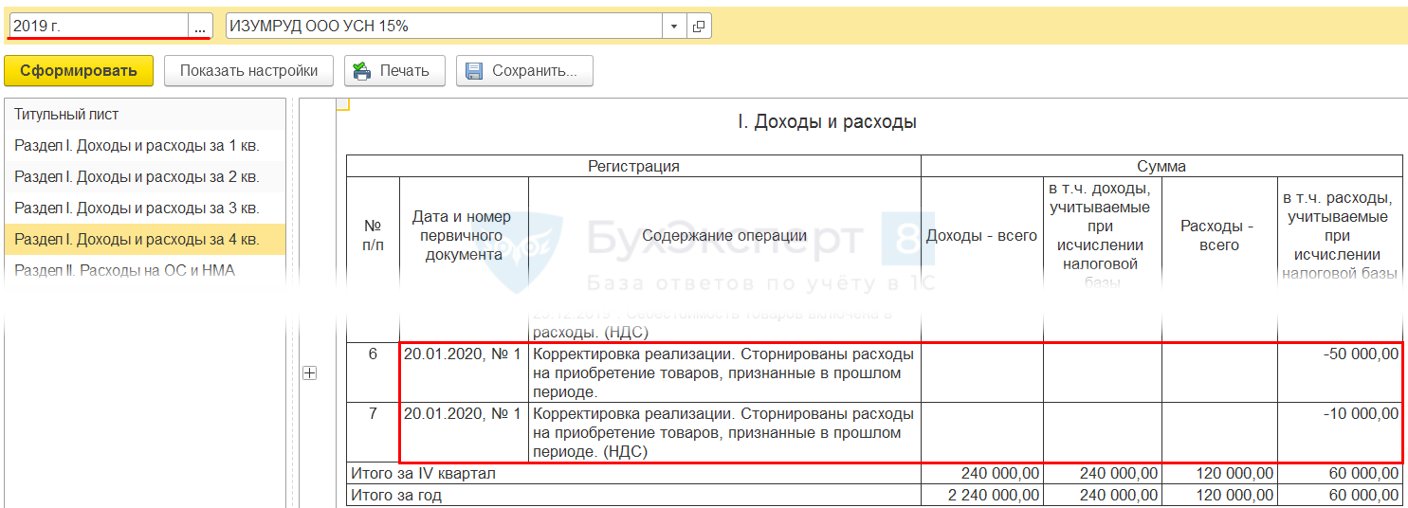

УО – Книга учета доходов и расходов (раздел 1)

Отчеты – Книга доходов и расходов

Исправления внесены автоматом в периоде ошибки!

Расчет суммы налога

60 000 х 15% = 9 000 руб.

Сумма налога за прошлый год была занижена на 9 000 руб.

Доначисление налога по УСН в периоде обнаружения ошибки:

Операции – Операции, введенные вручную

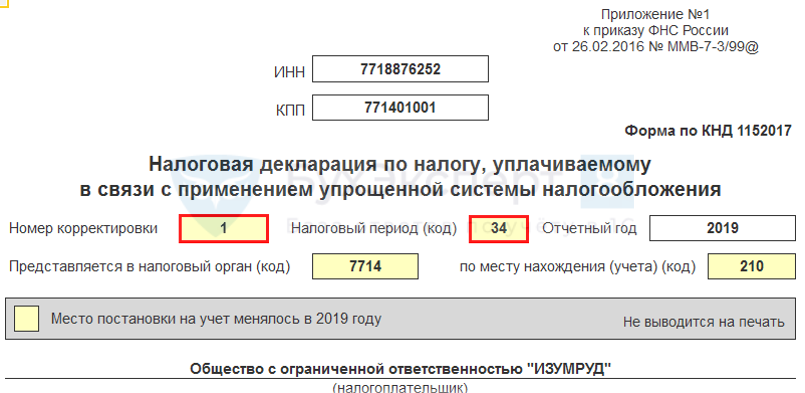

Отчеты – Регламентированные отчеты

Уточненная декларация заполняется автоматически.

В Разделе 2.2 стр. 223 «За налоговый период» проверить сумму затрат – должна быть сумма по стр. 223 первичной декларации с учетом исправления суммы затрат в КУДиР.

В нашем примере в стр. 223 указывается 60 тыс. руб. (120 тыс. – 60 тыс.).

Проверка расчета ДО / ПОСЛЕ корректировки

- перед выполнением корректировки сделать копию базы;

- после выполнения корректировки сразу закрыть период для редактирования;

- не перепроводить и не перезакрывать прошлый год после выполнения корректировки, иначе пересчитается налог за прошлый год!

Подробнее Как отразить расходы прошлого года при УСН?

Из-за корректировки реализации прошлого года пришлось внести исправления в КУДиР за этот период в программе. А как исправить Книгу учета доходов и расходов на бумажном носителе?

Если в КУДиР обнаружена неточность в данных для расчета налога, то нужно внести исправления (п. 1.2 Порядка, утв. Приказом Минфина РФ от 22.10.2012 N 135н).

Если налог УСН в результате ошибки занижен, то нужно внести правки в период:

- совершения ошибки и сдать уточненку, если период ошибки известен;

- обнаружения ошибки – уточненка НЕ требуется, если период ошибки НЕ известен.

Если налог УСН в результате ошибки завышен, то правки можно внести в период на выбор (п. 1 ст. 54 НК РФ, п. 1 ст. 81 НК РФ):

- совершения ошибки и сдать уточненку, если период ошибки известен;

- обнаружения ошибки – уточненка НЕ требуется, если период ошибки НЕ известен и даже если известен.

Правки можно не вносить, если сумма ошибки не существенна для бизнеса.

Для ИП такой же порядок (Письмо Минфина РФ от 22.06.2015 N 03-11-09/36020).

Как исправить бумажный КУДиР

Как исправить бумажный КУДиР (п. 1.6 Порядка заполнения КУДиР, утв. Приказом Минфина РФ от 22.10.2012 N 135н):

- зачеркнуть неправильные данные;

- отразить правильные данные, если необходимо;

- указать дату внесения правок в КУДиР;

- заверить внесенные правки подписью руководителя (ИП) и поставить печать при ее наличии.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Здравствуйте!

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству. Задать вопрос нашим специалистам можно в Личном кабинете.