Декларация по налогу на имущество представляется в ИФНС один раз в год. Напомним основные моменты составления и сдачи декларации по имуществу за 2023 год:

- сроки подачи декларации и уплаты налога на имущество;

- откуда 1С берет данные для заполнения отдельных строк;

- какие особенности надо учесть при заполнении декларации по имуществу.

[jivo-yes]

Содержание

Формирование декларации по налогу на имущество

Срок представления

Декларация представляется в ИФНС ежегодно до 25 февраля года, следующего за налоговым периодом (п. 3 ст. 386 НК РФ).

Срок сдачи за 2023 год — до 26.02.2024 (перенос с 25.02.2024)

С 2023 года налог на имущество уплачивается в составе ЕНП — до 28.02.2024 (п. 1 ст. 363 НК РФ).

Сроки представления отчетности по налогу на имущество смотрите в Календаре бухгалтера на I квартал 2024 года по уплате налогов, сборов

Получите понятные самоучители 2026 по 1С бесплатно:

Начиная с отчетности за 2023 год уведомление о налоге на имущество по среднегодовой стоимости, не подается, так как по тому же сроку представляется декларация.

Обязанность представления уведомления остается для налога с имущества, облагаемого по кадастровой стоимости, т.к. в декларации данная сумма не отражается.

Срок подачи уведомления — до 26.02.2024 (перенос с 25.02.2024).

Подробнее Как заполнить уведомление по ЕНП об исчисленном налоге на имущество в 1С

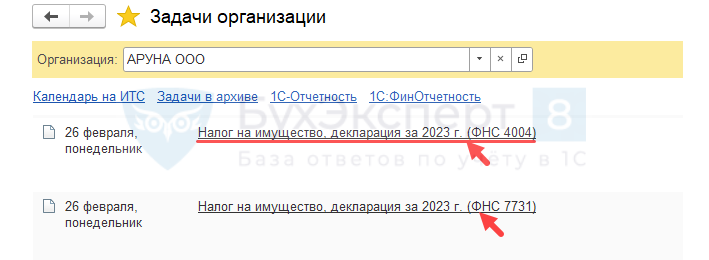

Чтобы в 1С уплатить налог на имущество из списка задач (Главное – Задачи организации), необходимо заполнить декларацию по налогу на имущество.

Форма представления

За 2023 год декларация по налогу на имущество сдается по форме, утв. Приказом ФНС от 24.08.2022 N ЕД-7-21/766@.

Где найти декларацию по налогу на имущество в 1С 8.3

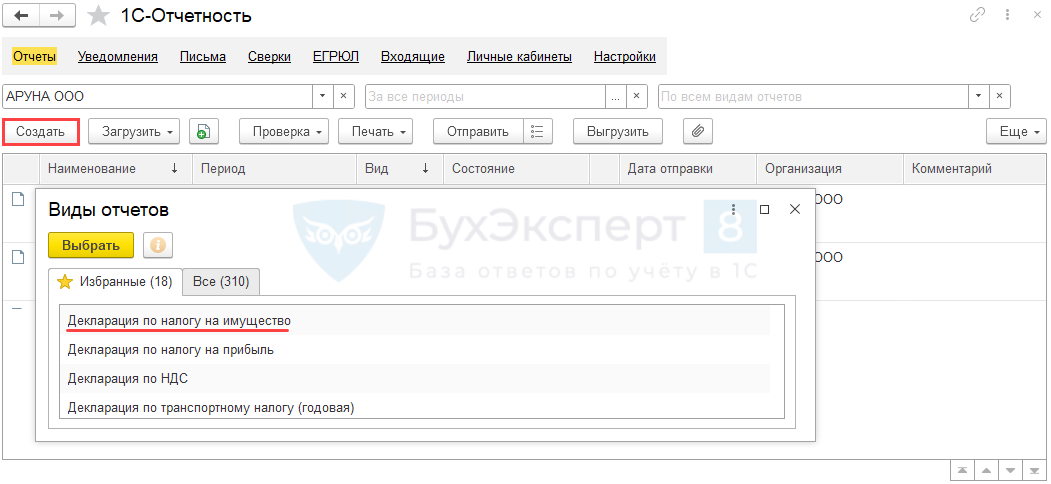

Декларацию по налогу на имущество можно создать из:

- списка задач (Главное — Задачи организации);

- единого рабочего места 1С-Отчетность (Отчеты — Регламентированные отчеты).

После создания декларации нажмите кнопку Заполнить.

Заполнение декларации по налогу на имущество в 1С

Декларацию по имуществу заполняйте в такой последовательности:

- Титульный лист;

- Раздел 3 – налог с кадастровой стоимости (для иностранных организаций);

- Раздел 2 – налог по среднегодовой стоимости;

- Раздел 2.1 – сведения об объектах, облагаемых по среднегодовой стоимости;

- Раздел 2.2 - налог, исчисленный с применением налогового вычета для СЗПК;

- Раздел 1 – налог к уплате;

- Раздел 4 – сведения о движимом имуществе.

Рассмотрим заполнение каждого раздела.

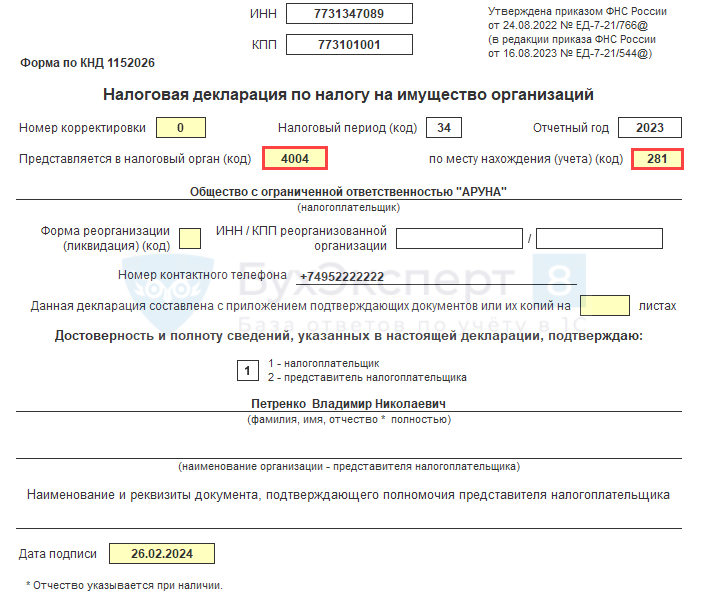

Титульный лист

Декларация по налогу на имущество представляется во все ИФНС, где организация стоит на учете в качестве плательщика данного налога:

- по месту нахождения организации — если недвижимость расположена на территории по месту нахождения организации;

- по месту нахождения обособленного подразделения (ОП) — если недвижимость стоит на территории ОП, выделенного на отдельный баланс;

- по месту нахождения имущества — если недвижимость расположена вне места нахождения организации и ОП на отдельном балансе.

Если организация уведомила налоговый орган о представлении единой декларации, то она представляется от обособленного подразделения, указанного в уведомлении.

Подробнее о единой декларации по налогу на имущество Единая декларация по налогу на имущество в 2021 в 1С

Почти все показатели Титульного листа заполняются автоматически, включая ИНН и КПП организации. Изменению поддаются реквизиты в полях желтого цвета.

Обратите внимание на заполнение полей:

- Номер корректировки — по умолчанию устанавливается значение 0 (первичный документ), если заполняете уточненную декларацию, поставьте вручную номер корректировки по хронологии.

- Представляется в налоговый орган (код) — ИФНС, куда будет представляться декларация.

- по месту нахождения (учета) (код) — выберите из выпадающего списка, если представляете декларацию

- по месту нахождения организации — 214, для крупнейших налогоплательщиков 213;

- по месту нахождения имущества — 281, для имущества вне места нахождения организации, в т. ч. для имущества ОП;

- по месту нахождения правопреемника — 215, для крупнейшего налогоплательщика 216.

Если декларация заполняется от имени правопреемника, то заполните дополнительно:

- Форма реорганизации (ликвидация) (код) — выберите подходящий в выпадающем списке;

- ИНН/КПП реорганизованной организации — ИНН и КПП организации до реорганизации.

Раздел 3

Раздел 3 заполняют только иностранные организации (п. 27 Порядка заполнения декларации по налогу на имущество организаций).

Если необходимо заполнить Раздел 3, то сделать это надо вручную:

- отдельный лист на каждый объект недвижимости, облагаемый по кадастру.

Обратите внимание на заполнение строк:

- 010 Код ОКТМО — ОКТМО, по которому сумма налога должна быть уплачена;

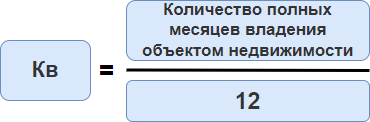

- 090 Коэффициент Кв — заполняется, если организация владела недвижимым объектом неполный год.

В декларации коэффициент владения отражается в виде десятичной дроби, с точностью до десятитысячных долей.

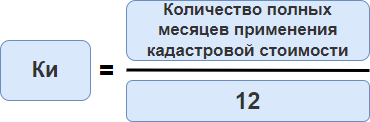

- 095 Коэффициент Ки — заполняется, если в течение года менялась кадастровая стоимость или действие налоговой льготы.

Расчет коэффициента использования и отражение его в декларации аналогично Кв.

Определение количества полных месяцев для Кв и Ки одинаково. Например, количество полных месяцев владения имуществом определяется по количеству дней в месяце, с которого

- возникает право собственности;

- прекращается право собственности.

Если организация владела объектом более 15 дней в месяце возникновения (прекращения) права собственности, то он считается полным месяцем владения (п. 5 ст. 382 НК РФ).

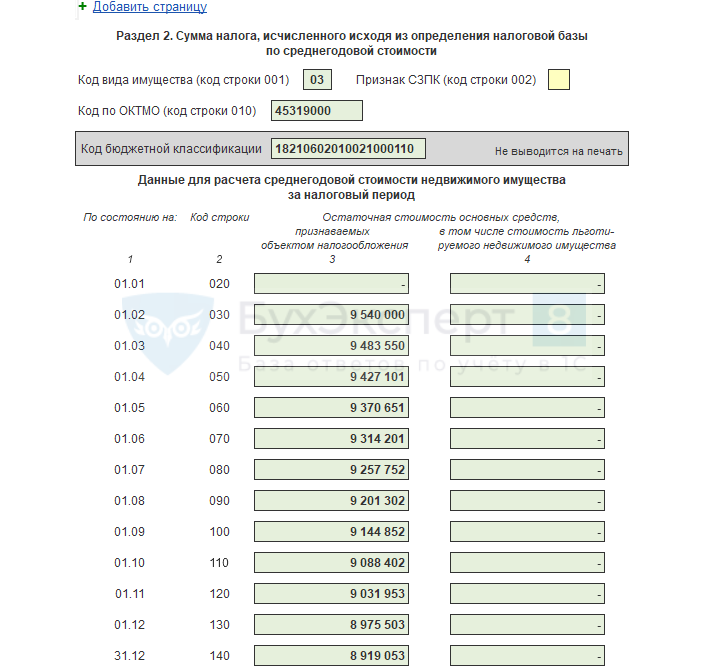

Раздел 2

В Разделе 2 отражается исчисленный налог на имущество по недвижимости, облагаемой по среднегодовой стоимости. Раздел 2 полностью автозаполняемый.

Обратите внимание на заполнение строки:

- 010 Код ОКТМО — ОКТМО, по которому уплачивается сумма налога, тот же ОКТМО указывается в уведомлении по налогам.

Строки с 020 по 140, данные для расчета среднегодовой стоимости можно расшифровать, встав курсором на любую строку и нажав кнопку.

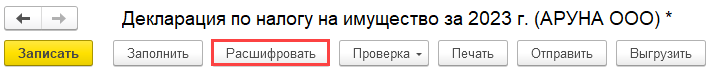

Расчет суммы налога отражается в строках 150-260.

Обратите внимание на заполнение строк:

- 160-170 — данные о федеральной льготе или льготе субъекта РФ в виде освобождения от налогообложения;

- 200 — код налоговой льготы, установленной субъектом РФ в виде понижения налоговой ставки;

- 230-240 — данные о региональной льготе в виде уменьшения суммы налога к уплате.

Раздел 2 заполняется:

- по каждому коду ОКТМО, по которому уплачивается налог;

- для каждой налоговой ставки;

- отдельно, если требуется указать несколько видов льгот для одной строки.

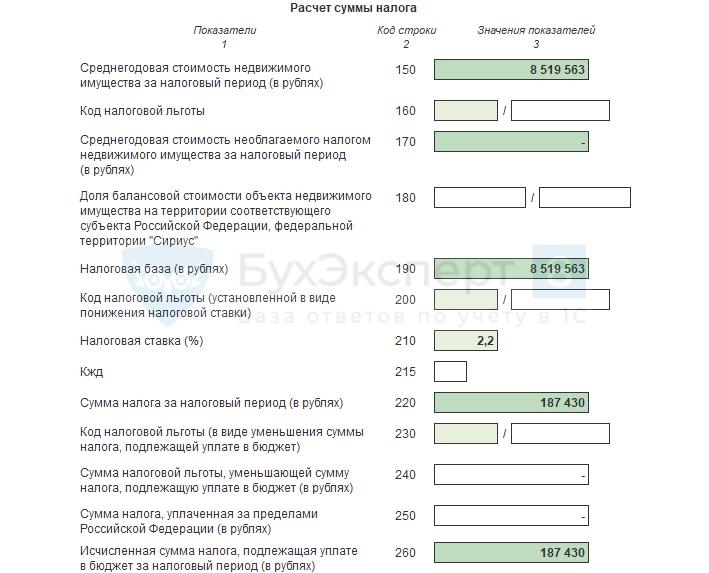

Раздел 2.1

Раздел 2.1 — сведения по каждому отдельному объекту недвижимости, облагаемому по среднегодовой стоимости. Сколько объектов — столько листов Раздела 2.1.

Указываются:

- Код номера объекта (код строки 010) — код из списка.

- Адрес объекта недвижимого имущества… (код строки 030) — если в строке 010 указали код 03, адрес объекта недвижимости будет заполнен автоматически из карточки ОС.

- Код ОКОФ 040 — заполняется из карточки ОС;

- Остаточная стоимость основных средств на 31.12 050 — автозаполняется по данным бухгалтерского учета.

Раздел 2.2

Раздел 2.2 заполняется только российскими организациями-участниками СЗПК в отношении объектов недвижимого имущества, по которым применяется налоговый вычет для СЗПК, предусмотренный пунктом 4.2 статьи 382 НК РФ (п. 25 Порядка заполнения декларации по налогу на имущество организаций).

Заполняются:

- ячейки желтого цвета — вручную, либо выбираются из предопределенного списка;

- ячейки зеленого цвета — автоматически рассчитываются по данным ячеек желтого цвета.

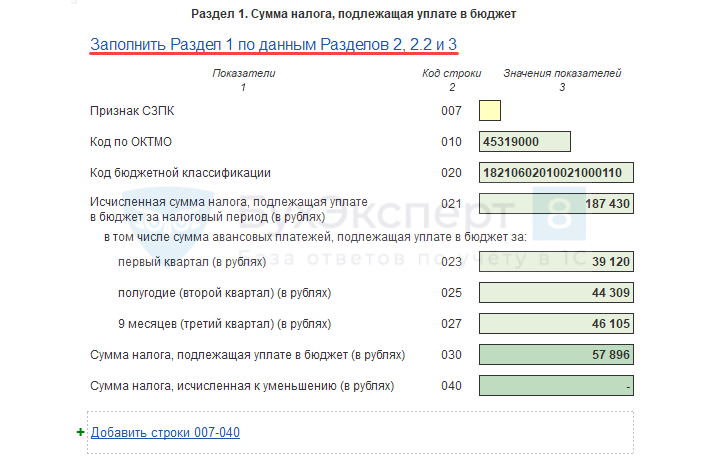

Раздел 1

Раздел 1 Сумма налога, подлежащая уплате в бюджет автозаполняется по ссылке Заполнить Раздел 1 по данным Разделов 2 и 3.

По каждому коду ОКТМО будет исчислена сумма налога на имущество к уплате или уменьшению.

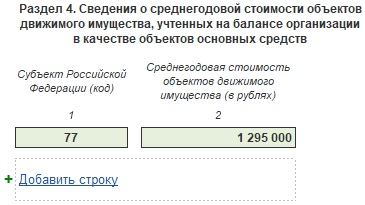

Раздел 4

Если организация представляет несколько деклараций по налогу на имущество в разные налоговые органы, то Раздел 4 может содержаться лишь в одной из них. Спецификой заполнения в программе 1С является то, что Раздел 4 заполняется в декларации, представляемой по месту нахождения организации.

В Разделе 4 отражаются сведения о среднегодовой стоимости движимого имущества по субъектам РФ. В 1С Бухгалтерия 8 Раздел 4 заполняется автоматически.

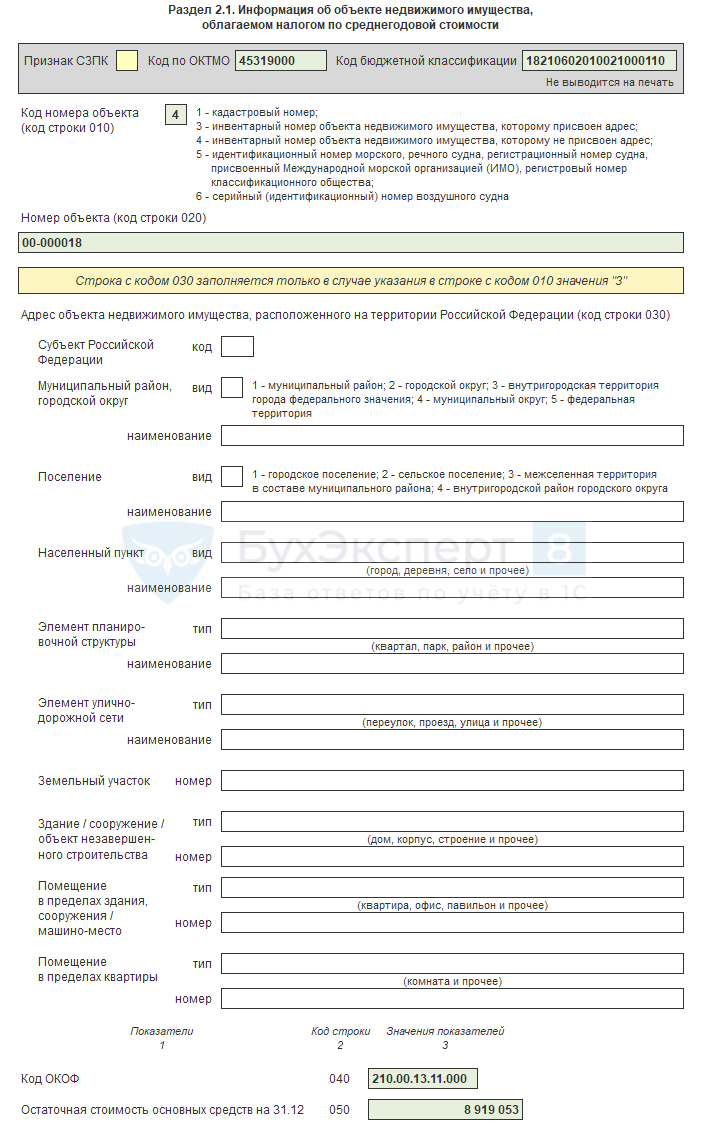

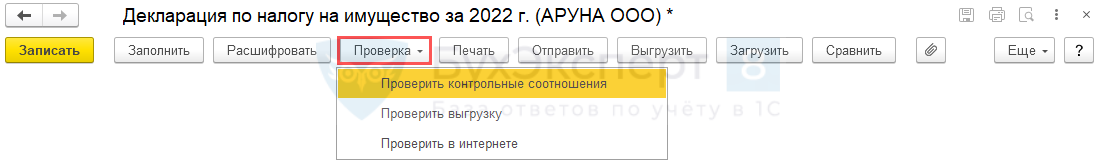

Проверка и отправка декларации по налогу на имущество в ИФНС

Заполненную декларацию перед отправкой в ИФНС проверьте по контрольным соотношениям, а также на наличие ошибок, препятствующих выгрузке. В 1С для этого есть кнопка Проверка.

При этом:

- Проверить контрольные соотношения — это проверка декларации по соотношениям, приведенным в Письме ФНС от 21.10.2022 N БС-4-21/14195@.

- Проверить выгрузку — это проверка на наличие ошибок, препятствующих выгрузке отчета в файл для отправки через сторонние сервисы.

- Проверить в интернете — форматно-логический контроль перед отправкой формы через сервис 1С-Отчетность.

Отправка декларации в ИФНС возможна по кнопке:

- Отправить — если в базе подключена 1С-Отчетность;

- Выгрузить — если отправляете отчетность через внешнего оператора ТКС.

Декларацию можно распечатать по кнопке Печать.

Уплата налога на имущество

Уплата налога

С 2024 года алгоритм переноса налоговых обязанностей на ЕНС в 1С изменился. Подробнее Механизм начисления и уплаты ЕНП в 1С

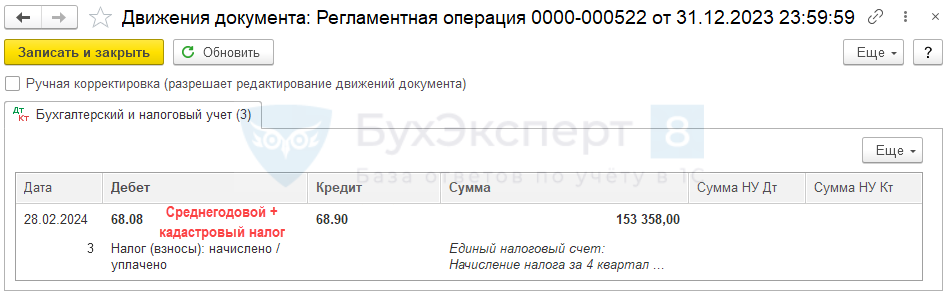

Исчисленный налог на имущество (со среднегодовой и кадастровой стоимости) за 4 квартал 2023 переносится в декабре регламентной операцией Начисление налогов на единый налоговый счет по сроку уплаты.

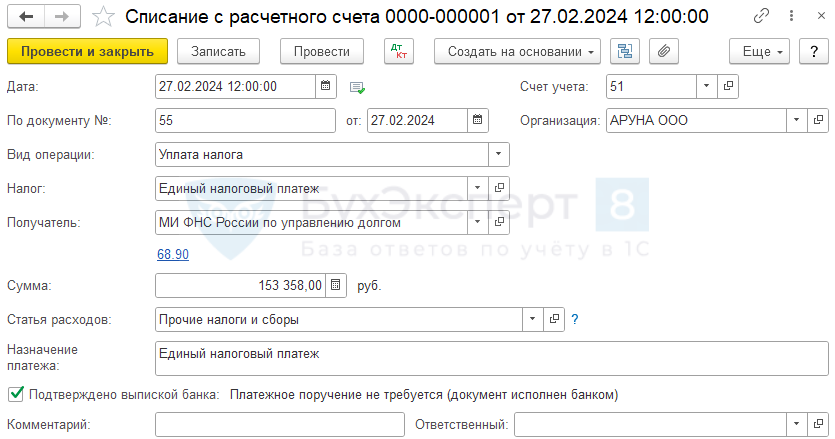

После проведения платежа в бюджет, на основании платежного поручения сформируйте Списание с расчетного счета.

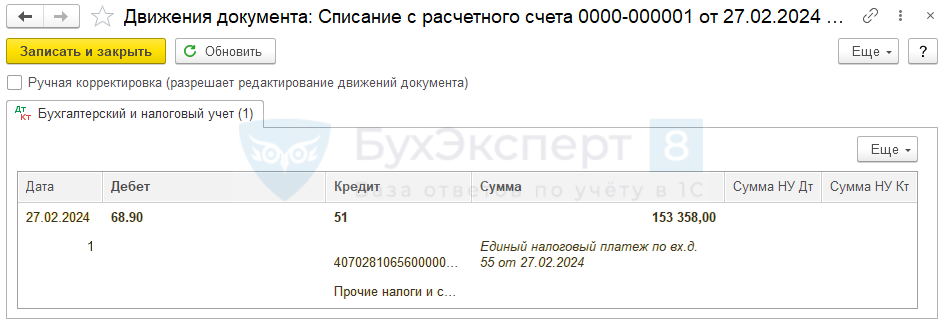

Проводки

Документ формирует проводку по пополнению ЕНС.

Мы рассмотрели, как в 1С 8.3 Бухгалтерия составить декларацию по налогу на имущество за 2023, сроки уплаты налога на имущество за 2023, как проверить в 1С декларацию и уплатить налог в бюджет.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете