В 2024 году изменился алгоритм заполнения отчета о движении денежных средств (ОДДС) по уплаченным налогам и взносам.

В программе из начисленных налогов (взносов) формируется совокупная обязанность на ЕНС, а затем уплачивается единый налоговый платеж (ЕНП). Налоги (взносы) считаются уплаченными, только когда налоговые органы зачтут ЕНП в счет погашения обязанности по уплате конкретных обязательств.

Из статьи вы узнаете:

- всегда ли можно заполнить ОДДС автоматически в части налогов и взносов;

- какой документ за это отвечает в 1С;

- как заполняется ОДДС, если в налоговом периоде были налоги к доплате и уменьшению.

[jivo-yes]

Содержание

Порядок отражения налогов в ОДДС в 1С

Погашение налоговых обязательств организации — налога на прибыль, страховых взносов, НДС и прочих налогов — относится к платежам от текущих операций (п. 9 ПБУ 23/2011).

До 2024 года включительно используется форма ОДДС, утв. Приказ N 66н.

Рассмотрим на примере, как заполнить этот отчет в части исполнения налоговых обязательств в 1С, учитывая, что уплата производится единым налоговым платежом на ЕНС.

Получите понятные самоучители 2026 по 1С бесплатно:

Организация в течение года уплатила в составе ЕНП следующие налоги и взносы:

- НДФЛ — 209 300 руб.;

- НДС — 599 460 руб.;

- налог на прибыль — 222 100 руб.;

- земельный налог — 75 000 руб.;

- торговый сбор — 62 900 руб.;

- страховые взносы — 483 000 руб.

Все платежи зачтены налоговыми органами в счет указанных налогов (взносов) по установленным срокам уплаты.

Сальдо ЕНС на 01.01.2024 составляет 999 руб. (меньше 1 000 руб.).

Подготовка к заполнению ОДДС

Исчисленные налоги к уплате и последующую уплату ЕНП можно увидеть в отчете Анализ счета 68.90 за период (в нашем примере за год) (Отчеты – Анализ счета).

В соответствии с формой ОДДС (Приказ N 66н) уплаченные налоги должны быть отражены в Разделе Денежные потоки от текущих операций, в строках:

- 4120 «Платежи — всего», в т.ч.:

- 4122 «в связи с оплатой труда работников» — страховые взносы и НДФЛ;

- 4124 «налога на прибыль организаций» — налог на прибыль;

- 4129 «прочие платежи» — остальные налоги.

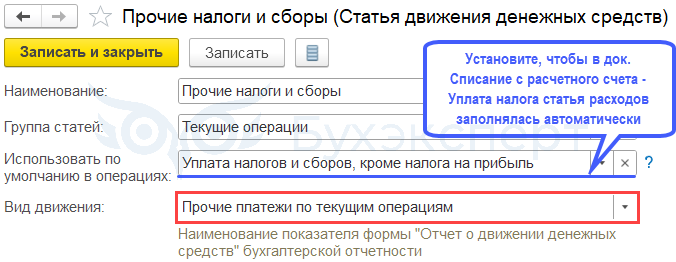

Автоматическое заполнение ОДДС зависит от проведения документов в 1С:

- Списание с расчетного счета с заполненным полем:

- Сведения об уплате налогов на ЕНС — по данным из ЛКН на сайте ФНС (создается автоматически при подключенном тарифе Промо-ЕНС или вручную).

Подробнее Сведения об уплате налогов на ЕНС в 1С

Отчет о движении денежных средств в 1С Бухгалтерия 8 заполнится автоматически, если на начало отчетного периода сальдо по Дт счета 68.90 «Единый налоговый счет» меньше или равно 1 000 руб. Размер кредитового сальдо значения не имеет.

Если дебетовый остаток на счете больше 1 000 руб., все суммы зачтенных налоговых обязательств попадут в стр. 4129. Суммы НДФЛ, взносов, налога на прибыль в предназначенных для них строках укажите вручную.

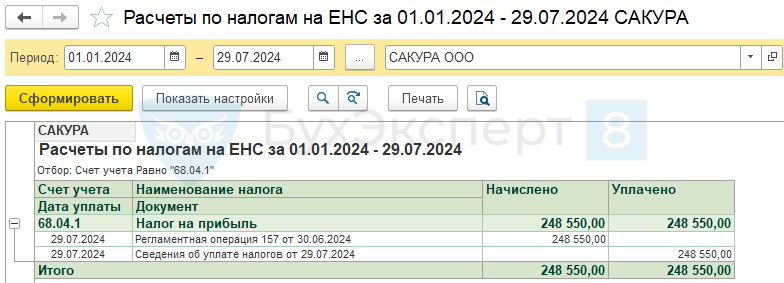

Так как суммы налогов (взносов) должны быть не только уплачены в составе ЕНП, но и зачтены ФНС, проверьте исполнение обязательств отчетом Расчеты по налогам на ЕНС из раздела Отчеты.

Отчет показывает сумму начисленного и уплаченного (зачтенного ФНС) налога в разрезе документов, которые провели:

- начисление налога (взноса) на ЕНС;

- зачет ЕНП в счет уплаты налога (взноса).

Заполнение ОДДС

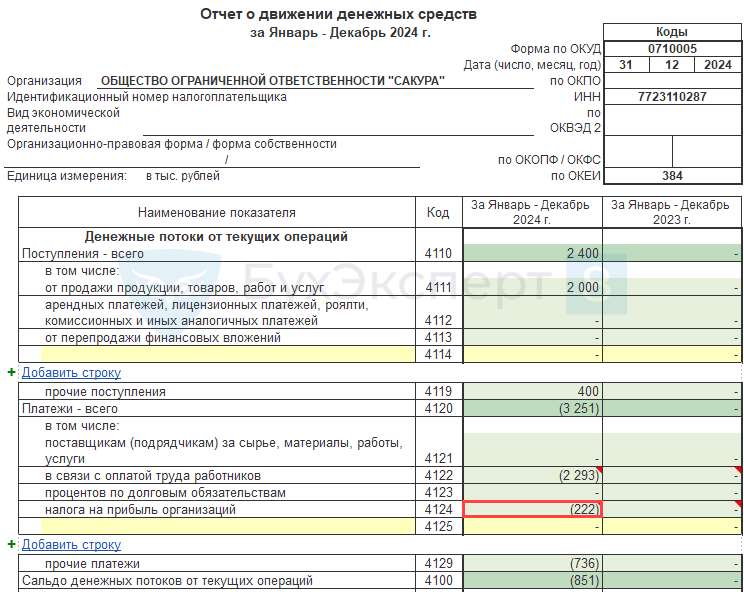

По кнопке Заполнить формируется Отчет о движении денежных средств ![]() PDF, в т.ч. строки с распределением:

PDF, в т.ч. строки с распределением:

Платежи…

- 4122 «в связи с оплатой труда работников» — 2293 тыс. руб., в т.ч.:

- оплата труда — 1 600,8 тыс. руб.;

- НДФЛ — 209,3 тыс. руб.;

- страховые взносы — 483 тыс. руб.;

- 4124 «налога на прибыль организаций» — 222 тыс. руб.;

- 4129 «прочие платежи» — 736 тыс. руб., в т.ч. все иные платежи в бюджет.

ОДДС, как и вся бухгалтерская отчетность, заполняется в тысячах рублей (Приказ N 66н).

Округление производится по математическим правилам: до 0,5 тыс. руб. сумма отбрасывается, более 0,5 — округляется до целой тысячи.

Заполнение каждой строки можно проверить. Для этого встаньте курсором на выбранную ячейку строк 4122, 4124 или 4129 и нажмите кнопку Расшифровать.

Заполнение ОДДС при уменьшении налоговых обязательств

29 июля за полугодие уплачен в составе ЕНП и зачтен ФНС налог на прибыль:

- ФБ — 42 000 руб.;

- РБ — 206 550 руб.

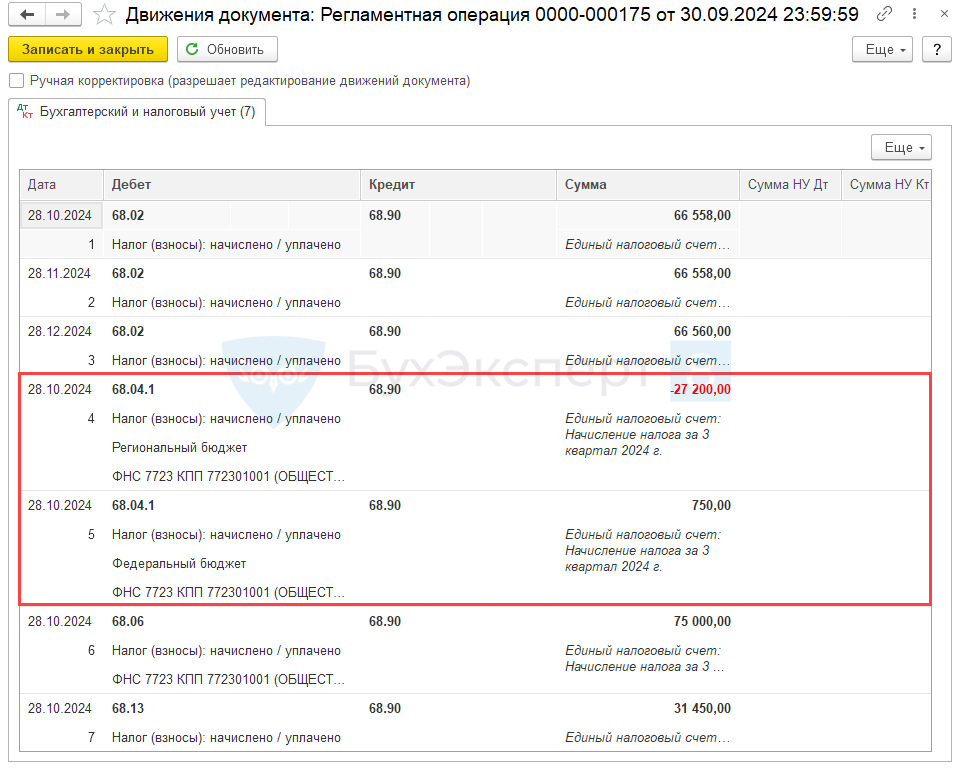

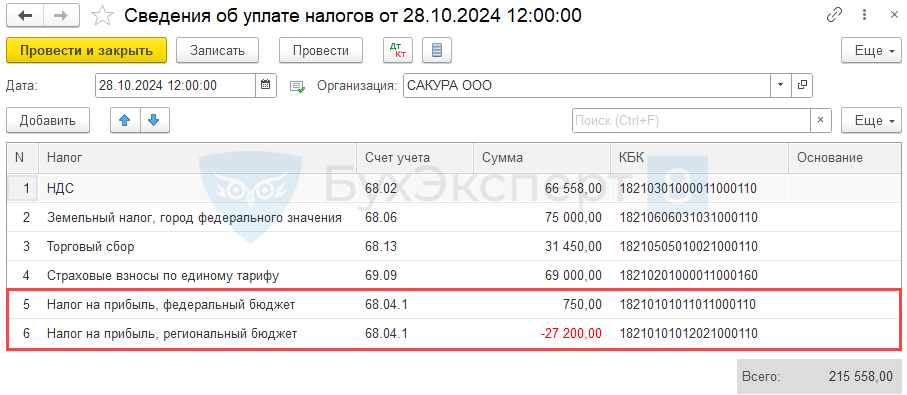

28 октября по результатам 9 месяцев налог на прибыль к доплате (уменьшению) составил:

- ФБ — 750 руб.;

- РБ — -27 200 руб.

Сальдо ЕНС на 01.01.2024 составляет 999 руб. (меньше 1 000 руб.).

За период с 01.01 по 29.07 в отчете Расчеты по налогам на ЕНС с отбором по счету 68.04.1 (Отчеты – Расчеты по налогам на ЕНС) отражен налог на прибыль.

В ОДДС за январь - июль 2024 в строке 4124 «налог на прибыль организаций» отражена указанная сумма.

За 9 месяцев образовался налог на прибыль в:

- ФБ — к доплате – 750 руб.;

- РБ — к уменьшению – - 27 200 руб.

Регламентная операция Начисление налогов на ЕНС сформировала проводки:

Налоговые органы в ЛК налогоплательщика подтвердили суммы, указанные в Подразделе 1.1 декларации по прибыли. Произвели зачет на ЕНС налога на прибыль за 9 месяцев, что отражено в ЛК ЮЛ ЕНС. В 1С сформирован документ Сведения об уплате налогов.

В ОДДС за 2024 год отразилась сумма налога на прибыль с учетом уменьшения:

Расчет налога на прибыль в стр. 4124:

248 550 + 750 – 27 200 = 222 100 руб.

Аналогичным образом отражается налог к уменьшению по другим налогам (взносам), в т.ч. при корректировке налоговых обязательств за прошлые отчетные (налоговые) периоды.

Если в декларации по НДС исчислен налог к возмещению, данные о зачете такого налога не следует включать в документ Сведения об уплате налогов, так как операция не относится к движению денежных средств.

В 1С сальдо ЕНС (счет 68.90 «Единый налоговый счет») во всех случаях подтверждения ФНС налога к уменьшению (возмещению) корректируется документом Корректировка ЕНС с видом операции Прочее увеличение сальдо (Операции – Корректировки ЕНС).

Подробнее Операции по ЕНС с 2024 года в 1С

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Доброго дня! Действительно отчет хорошо собирается, кроме одной статьи — НДС. Согласно письму МФ РФ от 27.01.2012 N 07-02-18/01, пп. «б» п. 16 ПБУ 23/2011 суммы НДС надо показывать свернуто по формуле НДС = НДС, полученный от покупателей — НДС, уплаченный поставщикам + НДС, возврат из бюджета — НДС, уплаченный в бюджет. Положительный результат в строку 4119 прочие поступления, отрицательный в строку 4129 прочие платежи. В 1С Бухгалтерии после изменения алгоритма НДС, уплаченный в бюджет, всегда остается в строке 4129 прочие платежи. Хотя раньше эта формула учитывалась и НДС сворачивался верно. Теперь приходится править руками.

На актуальном релизе 3.0.171 не воспроизводится. Проверьте, какой релиз в Меню — О программе. Перезаполните БФО за 2024 еще раз после обновления.

Можно проверить на отчете Проверка НДС в Отчете о движении денежных средств в 1С