Разберем на примере, какие корректировки на ЕНС нужно внести в 1С по счету 68.90 при подаче уточненной НДС-декларации на уменьшение и увеличение в 2023 году.

Уточненка на уменьшение в части ЕНС

28 сентября Организация подготовила уточненную декларацию по НДС за 1 квартал на уменьшение.

По данным декларации сумма налога к уменьшению — 15 000 руб.

28 декабря сумма переплаты 15 000 отражена в сальдо ЕНС в личном кабинете налогоплательщика.

Подробнее о формировании уточненной декларации по НДС на уменьшение — Завышена сумма выручки текущего года в 1С

При подаче уточненной декларации после наступления срока уплаты с уменьшением суммы налога сальдо на ЕНС уточняется (пп. 3.1 п. 5 ст. 11.3 НК РФ):

- на дату вступления в силу решения налогового органа по результатам камеральной проверки или в течение 10 дней с даты истечения срока окончания камеральной проверки — если выявлены нарушения;

- со дня, следующего за днем завершения камералки, — если нет нарушений;

- со дня представления, если в течение одного рабочего дня после ее подачи представлена уточненная декларация к увеличению в сумме предыдущей декларации к уменьшению.

Камеральная проверка декларации по НДС проводится в течение 2 месяцев со дня ее получения (п. 2 ст. 88 НК РФ).

До этого момента сумма уточненки числится по Дт счета 68.02. Следите, чтобы она не отражалась в текущих Операциях по единому налоговому счету.

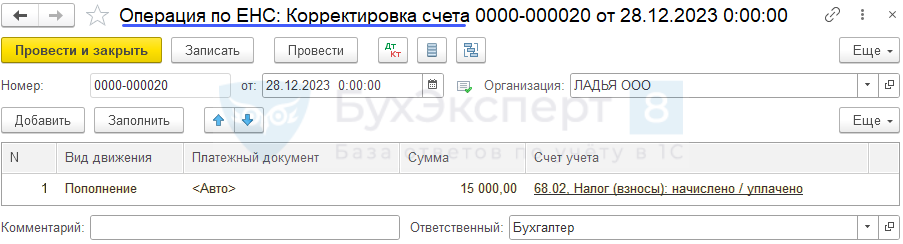

На дату отражения переплаты на ЕНС в личном кабинете оформите документ Операция по ЕНС – Корректировка счета в разделе Операции — Операции по счету за 2023 год.

Получите понятные самоучители 2026 по 1С бесплатно:

Укажите:

- Вид движения — Пополнение;

- Платежный документ — не заполняйте, его роль выполняет сама операция пополнения;

- Сумма — сумма, зачисленная на ЕНС;

- Счет учета:

- Счет — 68.02 «Налог на добавленную стоимость»;

- Виды платежей в бюджет (фонды) — Налог (взносы): начислено / уплачено.

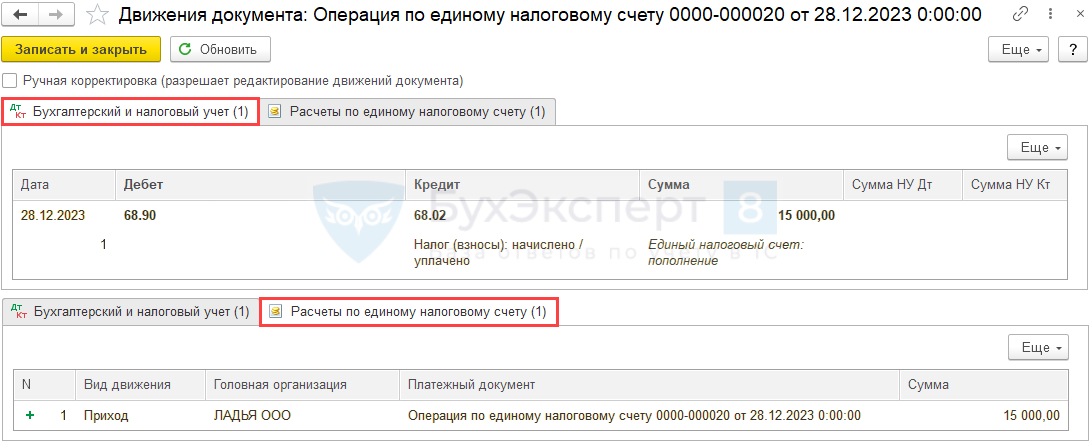

Проводки

В БУ и регистре Расчеты по единому налоговому счету отражается пополнение ЕНС на сумму уточненки. В дальнейшем эта сумма распределится в счет уплаты налогов, взносов регламентной операцией Зачет аванса по единому налоговому счету в процедуре Закрытие месяца.

Если на ЕНС возникнет положительное сальдо, его можно вернуть на расчетный счет:

- подать Заявлению о распоряжении путем возврата (КНД 1112542);

- при зачислении оформить документ Поступление на расчетный счет с видом Возврат налога в разделе Банк и касса — Банковские выписки.

Уточненка на увеличение в части ЕНС

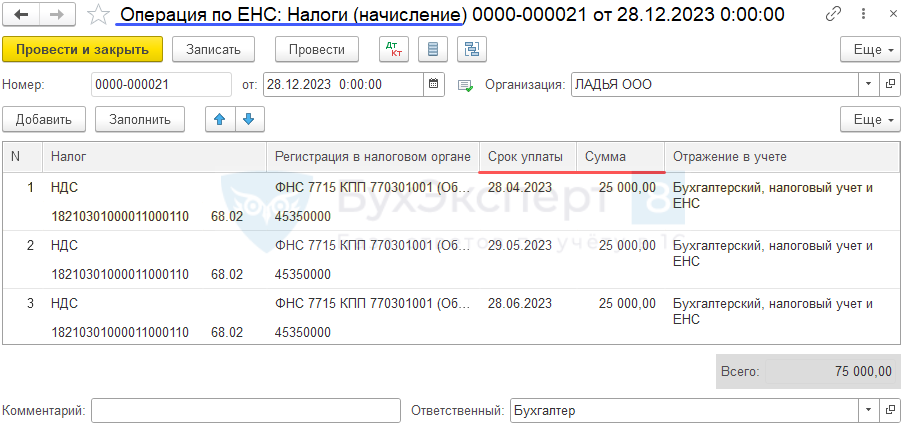

28 декабря Организация подготовила уточненную декларацию по НДС за 1 квартал на увеличение по сроку сдачи 25.04.2023.

По данным декларации сумма налога к увеличению — 75 000 руб.

1/3 платежа про срокам уплаты:

- 25 000 руб. — 28.04.2023;

- 25 000 руб. — 29.05.2023;

- 25 000 руб. — 28.06.2023.

Подробнее о формировании уточненной декларации по НДС на увеличение — Аннулирование приходного документа поставщика прошлого года в 1С

При подаче уточненной декларации к доплате недоимка отражается на ЕНС сразу — со дня представления уточненки, но не ранее наступления срока уплаты налога, взноса, сбора (пп. 2 п. 5 ст. 11.3 НК РФ).

Оформите документ Операция по ЕНС – Налоги (начисление) в разделе Операции — Операции по счету за 2023 год.

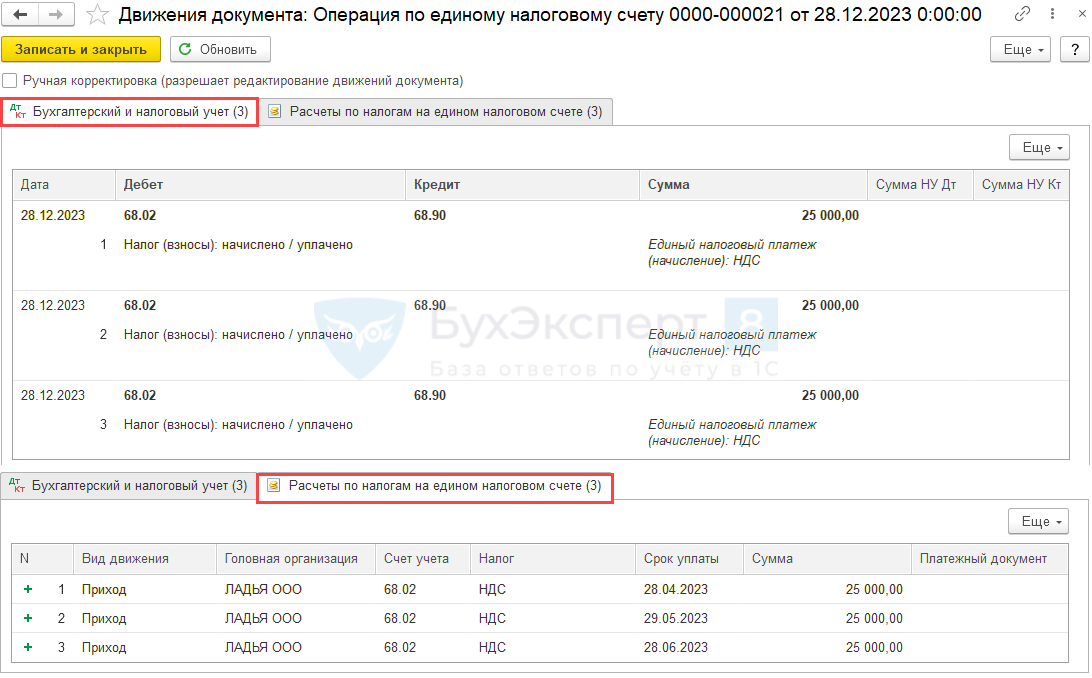

Проводки

В БУ и регистре Расчеты по налогам на едином налоговом счете отражается увеличение совокупной обязанности на сумму доначисленного НДС. Срок уплаты уже прошел, поэтому положительное сальдо ЕНС зачитывается в счет уплаты этих сумм в хронологическом порядке ближайшей регламентной операцией Зачет аванса по единому налоговому счету в процедуре Закрытие месяца.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Спасибо.

Добрый день! подскажите, пожалуйста, что означает фраза «До этого момента сумма уточненки числится по Дт счета 68.02. «?

т.е. на счете 68.02 конечное сальдо не будет сходится с декларацией до момента окончания камеральной проверки?

Да, абсолютно верно понимаете. Можно так сказать.

Конечное сальдо будет сумма разницы по уточненке на уменьшение, которая ждет камералки.

Сумму по обычной декларации вы уже перенесли на 68.90 по срокам уплаты по 1/3 документом Операция по ЕНС в 2023. А в 2024 будет автоматическая проводка в рег. операции Начисление налогов на единый налоговый счет в Закрытии месяца.

Добрый день, подскажите, пожалуйста: Декларация по НДС за 1 квартал 2023 г была пересдана 01 декабря 2023, камеральная проверка была в январе 2024, начисление налога в ЕНС 05.02.2024г — каким числом нужно проводить «Операцию по ЕНС – Налоги (начисление) » в 1с ? чтобы совпадало сальдо в ЕНС и 1с. Заранее спасибо)

Если уточненка на увеличение, переносим 68.02 на 68.90 датой сдачи декларации.

Ведь за 1 кв все сроки давно прошли.

С 2024 такой порядок

Уточненная декларация по НДС на уменьшение и на увеличение при ЕНС с 2024 года в 1С

2023 у вас закрыт и открывать его для правок нет смысла.

Поэтому проверяете, если рег. операция Начисление налогов на ЕНС от 31.12.2023 перенесла на ЕНС только сумму 4 кв. А сумма уточненки до сих пор на 68.02. Значит 05.02.2024 отразите ее перенос на 68.90 документ Корректировка ЕНС

Операции по ЕНС с 2024 года в 1С