Добрый день. Работаем в 3.1 (3.1.24.23) , сотруднику в июле 2022 выплачено начисление необлагаемое ндфл и Доходы, целиком не облагаемые страховыми взносами, кроме пособий за счет ФСС и денежного довольствия военнослужащих, регистратор разовое начисление. Сейчас выяснили что начисление было выбрано не верно, так как сотрудник на период получения дохода в компании не работал, то есть нужно было провести начисление через выплаты бывшим сотрудникам которое облагается НДФЛ и Доходы, не являющиеся объектом обложения страховыми взносами. Подскажите как правильно произвести данные изменения и какие нюансы оформления документов.

Все комментарии (16)

Комментарии закрыты.

Добрый день! Можно с помощью документа «Перерасчет страховых взносов» провести перенос с одного вида дохода на другой:

Только нужно учитывать один нюанс. Вид дохода «Доходы, не являющиеся объектом обложения страховыми взносами» совсем не попадает в РСВ, а вид дохода «Доходы, целиком не облагаемые страховыми взносами, кроме пособий за счет ФСС и денежного довольствия военнослужащих» попадает как необлагаемый.

А есть какое либо типовое решение? Как этот вариант решения поможет с ндфл, и то что в своде изменений не будет тоже нерчень нравится.

Добрый день! Вы правы, я не учла, что начисление кроме изменения вида доходов по взносам должно облагаться НДФЛ.

Можно рассмотреть типовой вариант. Сторнируем начисление с помощью документа «Сторнирование начислений». А далее проводим начисление с помощью документа «Разовое начисление».

Можно вместо документа «Разовое начисление» использовать документ «Выплата бывшим сотрудникам», но проблема в том, что у нас в расчетном листке останется выплаченная сумма по ведомости, доход мы осторнируем, а документ «Выплата бывшим сотрудникам» в расчетном листке не отражается.

Добрый день, в разовом начислении нет возможности выбрать начисление из справочника Виды выплат бывшим сотрудникам.

есть желание отразить все в июле, показать налог как исчисленный, удержанный, перечисленный том периоде и заплатить пени, подскажите каким образом в данном случае оформить документы (начисление прошло в июле, с выплатой в начале августа) ?

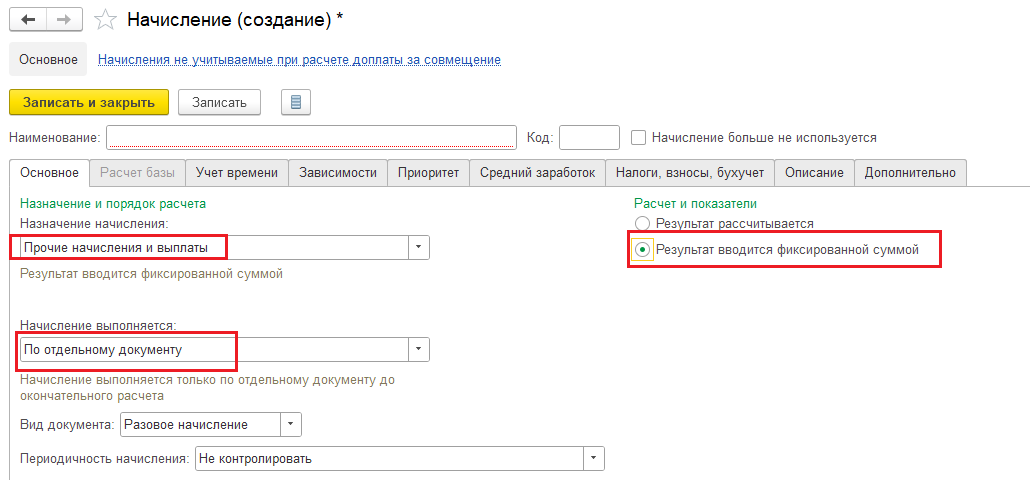

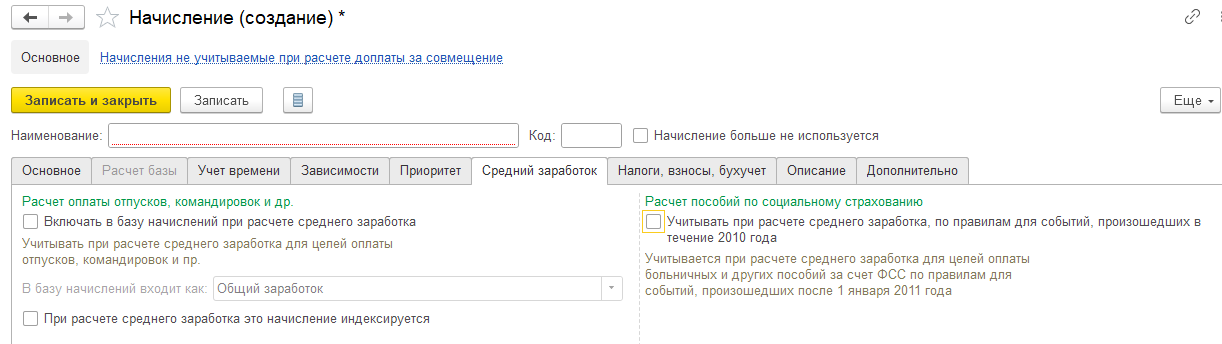

Лучше провести документ «Разовое начисление», предварительно создав новое начисление, так мы закроем задолженность по сотруднику в расчетном листке:

Но у нас возникает проблема с НДФЛ. Получается, что мы выплатили доход без удержания налога. Сейчас мы можем удержать налог, только если будем выплачивать какой-то доход сотруднику в этом году. Иначе НДФЛ останется до конца года как неудержанный.

человек вернет сумму налога в кассу

Добрый день! Согласно п.4 ст 226 НК РФ:

Т.е. мы не можем перечислить НДФЛ с денег, которые сотрудник вернул в кассу.

Можно сделать так. Например, мы сотруднику выплатили 1 000 руб. А должны были за минусом НДФЛ выплатить 870.

Сотрудник возвращает 1 000 руб в кассу (как ошибочно перечисленные), а мы ему выплачиваем 870.

я предполагаю такую схему: документ сторнируем или изменяем начисление проводим новым документом по которому удерживаем ндфл и перечисляем, сумму ндфл сотрудник внесет в кассу, так чтобы доход остался в том периоде в котором фактически получен. Какие минусы по сравнению с предложенном Вами есть у моей схемы?

Рассмотрим два примера.

Пример 1. Сотрудник уволился, через какое-то время нам необходимо ему выплатить доход, мы выплачиваем, но забываем удержать НДФЛ. Т.к. до конца года мы больше ничего выплачивать бывшему сотруднику не будет, то мы по итогам года заполняем в 6-НДФЛ в Приложении 1 «Раздел 4 – Сумма дохода, с которого не удержан налог налоговым агентом, и сумма неудержанного налога» — Справки о доходах сотрудников как Приложение 1 к 6-НДФЛ (с 2021 года)

Неудержанный налог в следующем году бывший сотрудник уплачивает сам.

Пример 2. Сотрудник уволился, через какое-то время нам необходимо ему выплатить доход, мы выплачиваем, но забываем удержать НДФЛ. До конца года планируется ещё одна выплата. Мы удерживаем НДФЛ с неё, но предварительно контролируем, чтобы при этом удерживаемая сумма налога не превышала 50 процентов суммы выплачиваемого дохода в денежной форме.

Т.е. по Вашей схеме мы можем частично отразить исправление, но мы не сможем удержать налог, если бывшему сотруднику ничего до конца года выплачиваться не планируется. Соответственно, возвращать в кассу НДФЛ тоже нет смысла.

я хочу представить нашу ситуацию как верно сделанную с самого начала, а НДФЛ что мы перечислим сейчас перечислить с пенью, сумму ндфл сотрудник вернет в кассу.

Получается, что первоначально мы выплатили 1 000 руб, а должны были 870. Если проведем исправление начисления, у нас появится задолженность у сотрудника в расчетном листке 130 руб, и неудержанный и неперечисленный НДФЛ.

Если бывший сотрудник вернет 130 руб, то в программе необходимо провести документ «Возврат сотрудником задолженности» (раздел Выплаты). Удержание и перечисление НДФЛ можно отразить с помощью документа «Операция учета НДФЛ» (раздел Налоги и взносы), заполнив закладки «Удержано по всем ставкам» и «Перечислено по всем ставкам».

документ выплаты бывшим сотрудника сразу регистрирует выплаты и ндфл как перечисленный, разве нет?

Да, если будет документ «Выплата бывшим сотрудникам», то документ «Операция учета НДФЛ» — лишний. Я предполагала, что исправление будут в документе «Разовое начисление».

сейчас попробую и отпишусь