Создала Начисление прочих доходов 11.07.23 и дату выплаты и налог перечислен указала 11.07.23, программа получается ставит срок перечисления следующий месяц, 28.08.23

если смотрю движение по док-ту, то в регистре ндфл к перечислению ставит 28.08.23

насколько это верно ?проверяла на 3.1.26.13

Добрый день!

Смоделировала вашу ситуацию на тестовой базе (релиз 3.1.26.13).

Создала документ Начисление прочих доходов, вид дохода выбрала Аренда транспорта.

Проверила движения документа:

Дата получения дохода регистре накопления «НДФЛ к перечислению» стоит 11.07.2023г.

В годовом отчете 6-НДФЛ в приложении 1 по сотруднику прочий доход попадает в июль, т.е. по дате получения дохода.

Уточните пожалуйста какой вид дохода вы выбирали в документе Начисление прочих доходов и какие у него настройки.

Доход выбран «Доходы в виде процентов, полученных в налоговом периоде по совокупности договоров займа» код 1538. И при регистрации этих реально выплаченных доходов-дата перечисления следующий месяц.

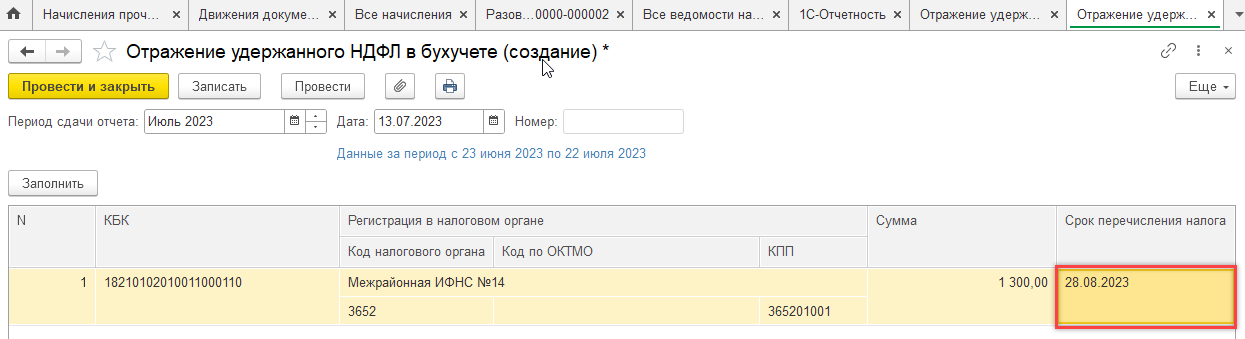

Да, действительно. При выборе «Доходы в виде процентов, полученных в налоговом периоде по совокупности договоров займа» код 1538 сформировала Отражение удержанного НДФЛ в бухучете и на сумму НДФЛ по этому доходу срок перечисления налога ставится 28.08.2023г.:

При этом срок уплаты НДФЛ налоговым агентом в бюджет в общем случае (п. 6 ст. 226 НК РФ):

• 28-е число текущего месяца — сумма налога, исчисленного и удержанного за период с 23-го числа предыдущего месяца по 22-е число текущего месяца;

В некоторых случаях действуют специальные сроки уплаты. Например, НДФЛ с доходов по операциям, учитываемым на индивидуальном инвестиционном счете, нужно перечислить не позднее 28-го числа месяца, который следует (п. п. 3, 4 ст. 214.9 НК РФ):

• за датой выплаты налогоплательщику дохода (в том числе в натуральной форме) не на его индивидуальный инвестиционный счет.

Поэтому здесь нужно понять какие нормы налогового законодательства применять в Вашем случае, чтобы определить правильный срок перечисления НДФЛ.

Существуют различные виды займов например: «по операциям займа ценными бумагами определяется как доходы в виде процентов, полученные в налоговом периоде по совокупности договоров займа».

В одном случае займы предоставляются организацией сотруднику, в другом организация берет заем у физического лица и выплачивает проценты, есть и др. варианты.

Уточните пожалуйста, о каком доходе в виде процентов, полученных в налоговом периоде по совокупности договоров займа идет речь в Вашем случае.

Организация берет заем у физического лица и выплачивает проценты ему

По регламенту нашего ресурса мы не отвечаем на вопросы по законодательству.

Наша задача – показать, как применять возможности программы 1С для ведения учета. Вы можете учесть мое мнение по данному вопросу.

Изучила нормативные документы по Вашему вопросу. Отдельных консультаций и разъяснений о том, что для доходов в виде процентов, полученных по договорам займа применяется специальный срок перечисления НДФЛ нет. Провела поиск по главе 23 Налог на доходы физических лиц — специального срока для уплаты НДФЛ доходов в виде процентов, полученных по договорам займа также нет.

Согласно п. 6 ст. 226 НК РФ по общему правилу НДФЛ, удержанный с дохода, выплаченного в период с 23-го числа предыдущего месяца по 22-е число текущего месяца, уплачивается налоговым агентом в бюджет не позднее 28-го числа текущего месяца.

Поэтому в Вашем случае, т.к. специальный срок уплаты в НК РФ для таких доходов не установлен, скорее всего нужно применять общий срок, т.е. до 28 числа месяца.

Нашла консультацию на вопрос: «Надо ли физическому лицу, предоставившему организации процентный заем, сдавать декларацию 3-НДФЛ и какой код дохода указать в справке о доходах и суммах налога?» (на основе материала С.В. Разгулина, действительного государственного советника РФ 3 класса), где рекомендуется установить другой код дохода: «Для такого вида дохода, как проценты, полученные по долговому обязательству любого вида (за некоторым исключением), предусмотрен код дохода 1011 »

Попробуйте изменить код дохода, может быть и срок перечисления станет другим.

Я тоже изучила нормативные документы и про отличные от остальных доходов сроки перечисления для кода 1538 ничего не нашла. Именно поэтому и возник вопрос про корректность поведения программы.

Правильно ли я понимаю : Поведение программы при коде дохода 1538 не корректно. Поэтому нужно выбрать код 1011 и тогда сроки учета будут соответствовать НК?

Использовать код дохода 1538 «Доходы в виде процентов, полученных в налоговом периоде по совокупности договоров займа» при предоставлении займа физическим лицом организации не рекомендуете ?

Согласно Приказ ФНС России от 10.09.2015 N ММВ-7-11/387@ «Об утверждении кодов видов доходов и вычетов» коды с 1530 по 1554 применяются для доходов, полученные по операциям с ценными бумагами и финансовыми инвестициями. Есть ли исключения по срокам уплаты для операциям с ценными бумагами и финансовыми инвестициями это тоже вопрос, который нужно дополнительно изучать (пока не могу сказать).

Протестировала, при применении кода 1011 срок перечисления устанавливается верно 28.07.2022.

Спасибо

Здравствуйте!

Вообще, в законе есть исключения, когда срок уплаты не стандартный — это виды доходов, связанные с ценными бумагами.

У меня был подобный вопрос, поэтому находила нормативку:

В статье 226.1. НК РФ прописано:

Статья НК РФ Статья 214.6:

Т.е. это касается в основном доходов, связанных с ценными бумагами. В формулировке кода 1538 никакого указания на связь с ценными бумагами нет, но обратите внимание, что все годы 15хх — именно таких операция касаются, и скорее всего 1538- нужно выбрать в специфических случаях.

Тут лучше обратиться к аудиторам.

К займам, полученным организацией от физ. лица, по моему опыту, применятся именно код 1011.