Добрый день! Сотрудника уволили 24.10.2024 г. по сокращению штата. График работы сотрудника – обычная пятидневка. Сотруднику назначены выходное пособие за 24 рабочих дня и компенсация при увольнении до окончания срока предупреждения об увольнении за 41 день. По правилам, действующим в 2024 г. выплата выходного пособия+компенсация за неотработанные дни не превысило трех средних заработков.

В 2025 г. необходимо рассчитать и выплатить 2-е выходное пособие. Тут уже новые правила для расчета не облагаемой сумм по НДФЛ и страховым взносам. Подскажите как правильно рассчитать?

Мы ввели технический бл БИР, вывели средний заработок 4039,73*92=371655,16 (это сумма не облаг.для НДФЛ)

Вопрос: В эту сумму входит выплаты произведенные в 2024 г.? (1-е вых.пособие и компенсация за неотработанные дни).

А для обложения страх.взносами надо брать в расчет компенсационные выплаты произведенные в 2024 г.?

У нас возникли сомнения нужно ли суммировать компенсации при увольнении (1 выходное пособие+2 выходное пособие) и компенсацию за неотработанные дни при увольнении для учета расчета базы по обложению НДФЛ и страх. взносами.

Все комментарии (3)

Комментарии закрыты.

Здравствуйте!

Ваш вопрос больше относится к вопросам применения законодательства. По регламенту нашего ресурса мы не отвечаем на вопросы по законодательству. Наша задача – показать, как применять возможности программы 1С для ведения учета. Вы можете учесть мое мнение по данному вопросу.

Действительно, в случае увольнения в связи с сокращением штата сначала происходит окончательный расчет при увольнении с выплатой выходного пособия и др. компенсационных выплат. Затем, если в течение второго и третьего месяца после увольнения сотрудник не смог трудоустроиться, то ему может выплачиваться средний месячный заработок за период трудоустройства (с. 178 ТК РФ). Изменения в ст. 217 НК РФ о новом порядке расчета НДФЛ с выплат при увольнении вступают в силу с 01.01.2025г. Согласно Письмо Минфина от 22.11.2024 N 03-04-06/117554 при расчете необлагаемой НДФЛ суммы учитываются все компенсационные выплаты физических лиц при увольнении (за исключением компенсаций за неиспользованный отпуск). В вашем случае компенсационные выплаты начисляются и выплачиваются:

— в 2024 (выходное пособие + компенсация при увольнении до окончания срока предупреждения об увольнении )

— в 2025 году средний месячный заработок за период трудоустройства

В 2024 и 2025 году применялись разные правила налогообложения НДФЛ выплат при увольнении. Официальных разъяснений как правильно рассчитать НДФЛ если выплаты при увольнении приходятся на 2024 и 2025 год найти не удалось. Поэтому в Вашем случае лучше обратиться за разъяснениями о порядке исчисления НДФЛ в свою ИФНС . Желательно направить запрос письменно с тем, чтобы получить от налоговой письменный ответ. Возможно предварительно налоговики смогут устно дать рекомендации как поступить, чтобы избежать ошибки в расчетах. При этом по моему мнению более безопасная позиция, конечно, если при расчете НДФЛ с выплат с 2025 году уже учитывать новые правила расчета.

При этом для взносов порядок не менялся– в результате базу по взносам и НДФЛ теперь нужно определять по-разному. Об этом рассказывается в статье, в которой на примере разбирается новый порядок расчета НДФЛ, и вариант настройки начислений в ЗУП (т.к. новый порядок расчете еще не автоматизирован в программе): Новая настройка в ЗУП 3.1 для расчета НДФЛ с выплат при увольнении с 2025 года

Также приведу комментарий (к статье с настройками) Светланы Змиевской в ответе на похожие вопросы:

— как оформить и рассчитать сумму к выплате за 2ой месяц, при сокращении

— как рассчитать вручную по сотруднику Компенсацию по сокращению за 2ой месяц.

Доброе утро! А можно прислать мне настройку по новому,отдельному виду выплаты бывшим сотрудникам, с облагаемым НДФЛ. Я сделала документ исправления увольнения, поставила в нем 44 дня для выходного пособия (с учетом 2-й выплаты). Выплату сделаем через документ «выплата бывшим сотрудникам»

Здравствуйте!

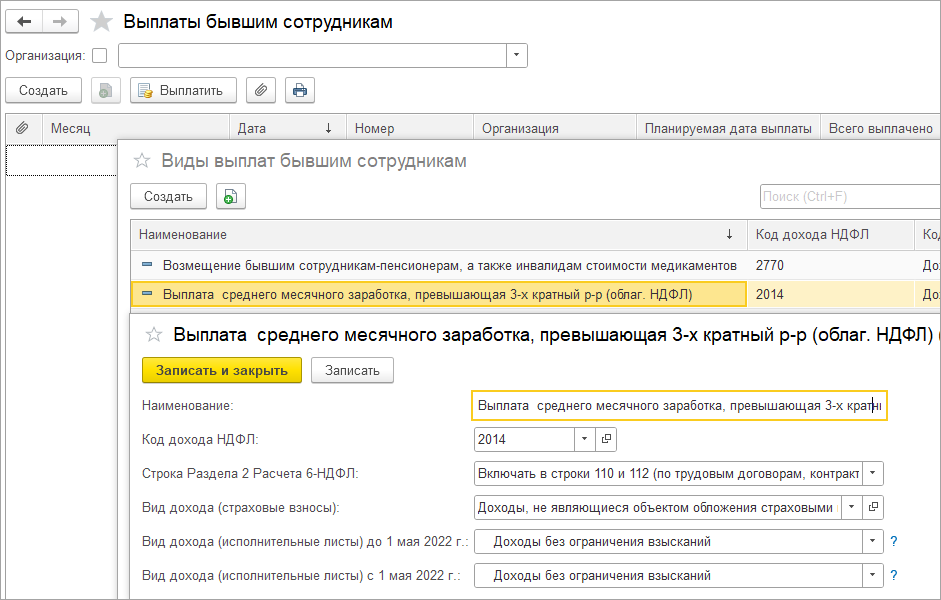

Прикладываю настройки вида выплаты бывшим сотрудникам «Выплата среднего месячного заработка, превышающая 3-х кратный р-р (облаг. НДФЛ)»:

Вы пишите: «Я сделала документ исправления увольнения, поставила в нем 44 дня для выходного пособия (с учетом 2-й выплаты). Выплату сделаем через документ «выплата бывшим сотрудникам»» — вот этот момент не очень понимаю…

Ведь мы из первоначального документа Увольнение создаем документ Выплата бывшим сотрудникам. Если Вы для выплаты сохраняемого заработок на период трудоустройства используете документ Выплата бывшим сотрудникам, то начисленная сумма не включается в зарплатные отчеты и в ведомости на выплату (кроме ЗУП КОРП, где есть специальная возможность для выплаты прочих доходов). Подробнее об этом смотрите в конце статьи (см. Сохраняемый заработок на период трудоустройства): Выплаты при увольнении по сокращению численности или штата