В статье Учет НДФЛ в ЗУП 3.1 мы рассмотрели, как происходит в программе учет исчисленного и удержанного НДФЛ, а в данной статье поговорим о том, как регистрируется перечисление НДФЛ в бюджет в 1С 8.3 ЗУП. В частности рассмотрим пошаговую инструкцию о том, как ввести документ Перечисление НДФЛ в бюджет.

[jivo-yes]

Содержание

Подробнее смотрите в онлайн-курсе «ЗУП 3.1 кадровый и зарплатный учет от А до Я»

Способы перечисления НДФЛ в бюджет в ЗУП 3.1

Перечисление НДФЛ в ЗУП 3.1 может регистрироваться двумя способами:

- при выплате дохода документом Ведомость: Ведомость в банк, Ведомость в кассу, Ведомость на счета и Ведомость через раздатчика;

- документом Перечисление НДФЛ в бюджет.

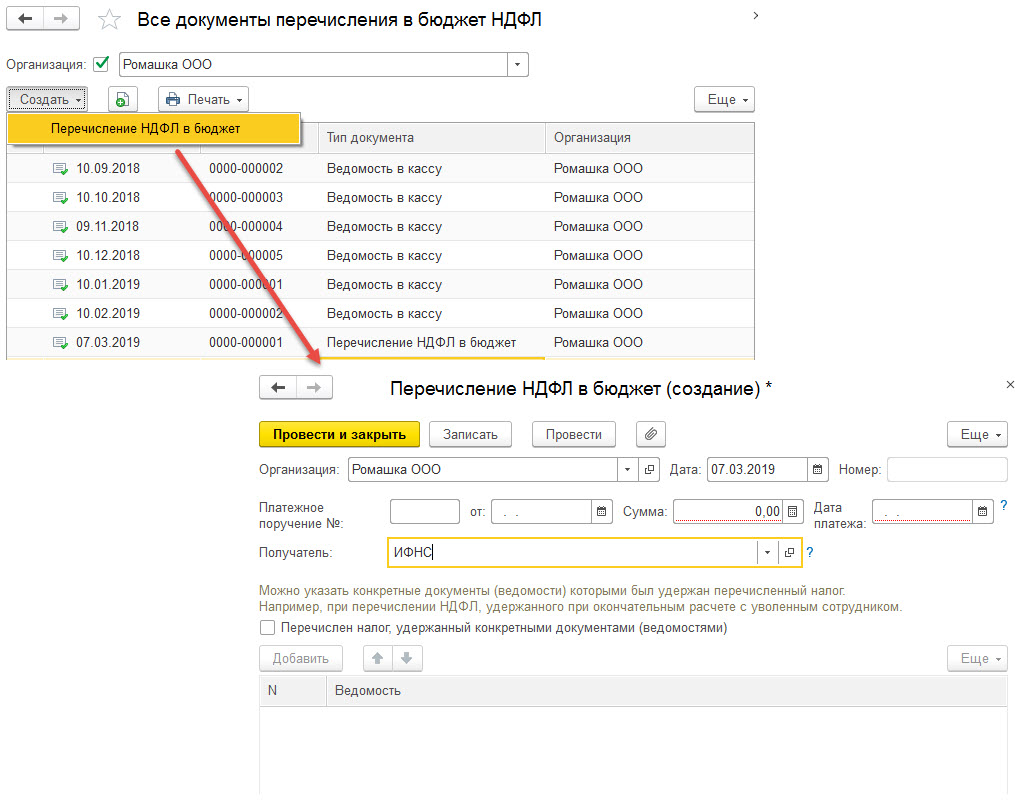

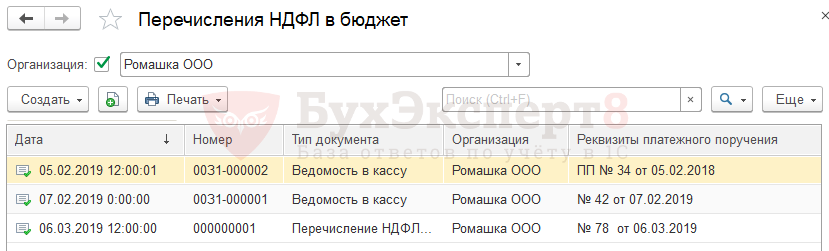

Полный список документов, которыми зафиксировано перечисление НДФЛ можно посмотреть в разделе Перечисления НДФЛ в бюджет (Налоги и взносы – Перечисления НДФЛ в бюджет).

В журнале отражаются только те документы Ведомость, которые регистрируют перечисленный НДФЛ.

Перечисление НДФЛ при выплате дохода (способ по умолчанию)

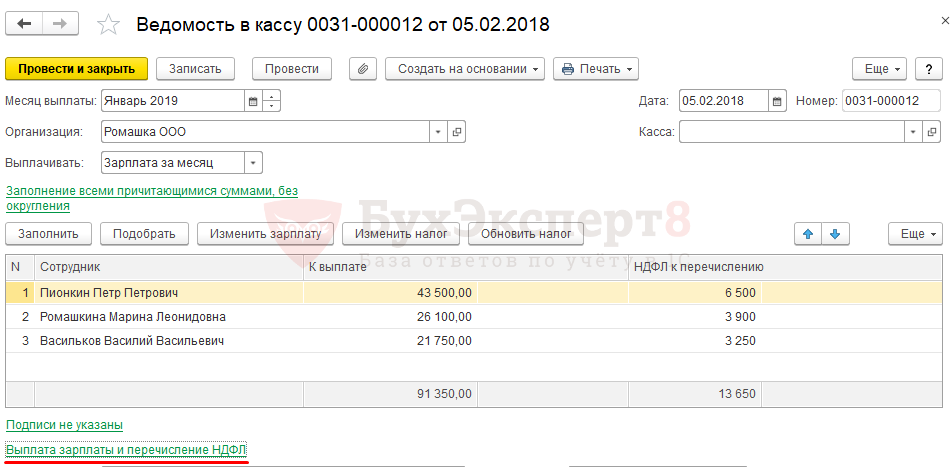

Выплата заработной платы и удержание НДФЛ в 1С ЗУП 3 регистрируется документами Ведомость: Ведомость в банк, Ведомость в кассу, Ведомость на счета и Ведомость через раздатчика. Эти документы по умолчанию регистрируют также и факт перечисления удержанного налога в бюджет.

Получите понятные самоучители 2026 по 1С бесплатно:

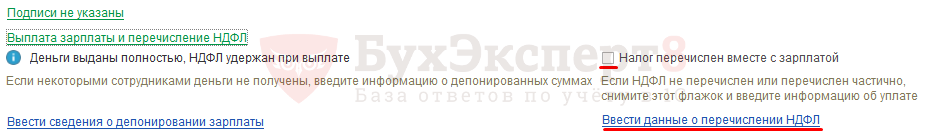

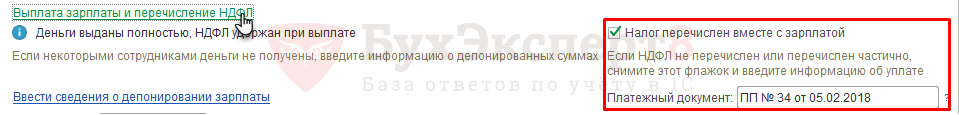

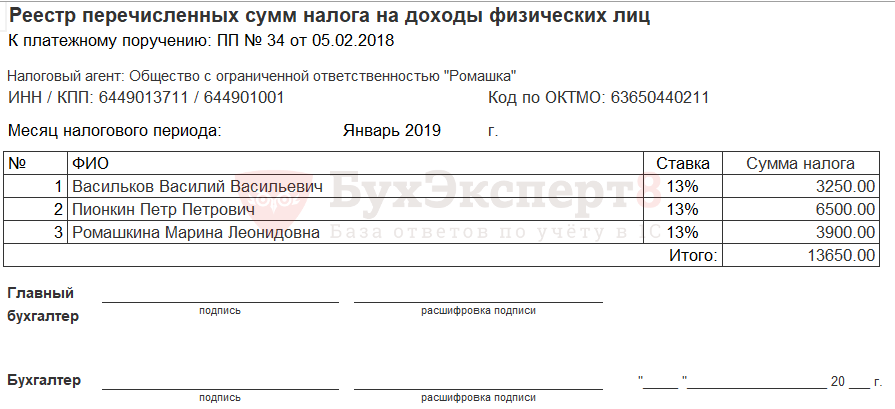

Информация о перечислении НДФЛ содержится в нижней части формы. Посмотреть и отредактировать ее можно по ссылке Выплата зарплаты и перечисление НДФЛ.

По умолчанию флажок Налог перечислен вместе с зарплатой всегда установлен.

В поле Платежный документ следует вводить реквизиты платежного поручения на оплату налога.

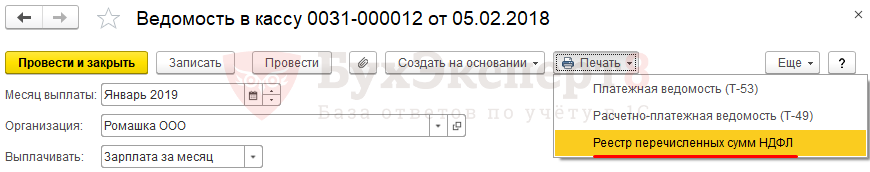

Распечатать реестр перечисленного налога можно по кнопке Печать – Реестр перечисленных сумм НДФЛ.

В случае использования такого способа регистрации перечисленного НДФЛ, сумма перечисленного НДФЛ строго совпадает с суммой, указанной в Ведомости… в колонке НДФЛ к перечислению.

Перечисление НДФЛ документом Перечисление НДФЛ в бюджет — пошаговая инструкция

Если же по факту НДФЛ по ведомости не перечислен в день выплаты зарплаты, перечислен частично или сумма перечисления налога уменьшена в связи с возвратом НДФЛ сотрудникам, то в Ведомости… флажок Налог перечислен вместе с зарплатой следует снять, а перечисление НДФЛ в бюджет зарегистрировать документом Перечисление НДФЛ в бюджет.

Шаг 1. Регистрация удержанного, но не перечисленного налога

Итак, первым шагом необходимо зарегистрировать в программе удержанный, но не перечисленный налог. Для этого в одном или нескольких документах Ведомость… должны быть сняты флажки Налог перечислен вместе с зарплатой.

Шаг 2. Создание документа Перечисление НДФЛ в бюджет

Создать Перечисление НДФЛ в бюджет можно:

- Непосредственно из Ведомости…

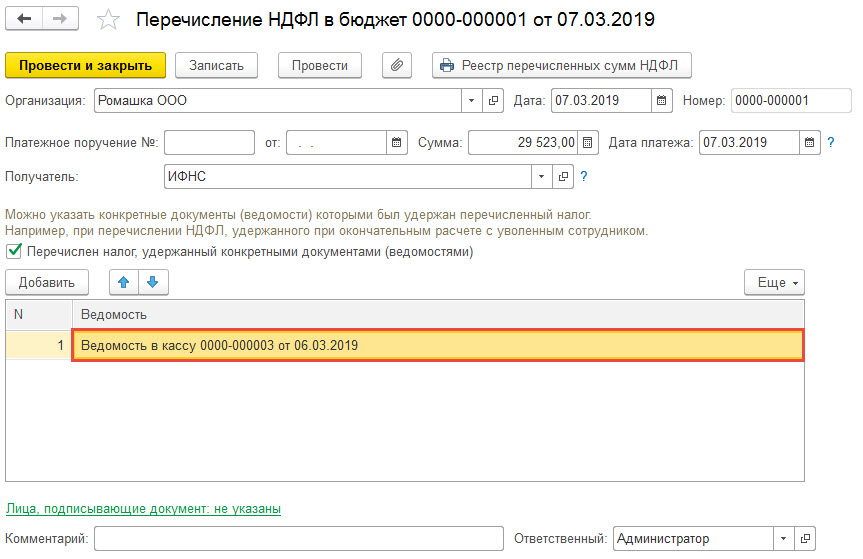

В Ведомости… при снятии флажка Налог перечислен вместе с зарплатой появляется ссылка Ввести данные о перечислении НДФЛ. При использовании этой ссылки может быть сразу создан документа Перечисление НДФЛ в бюджет (при этом в табличной части документа указывается ссылка на исходную ведомость, по которой происходит перечисление НДФЛ).

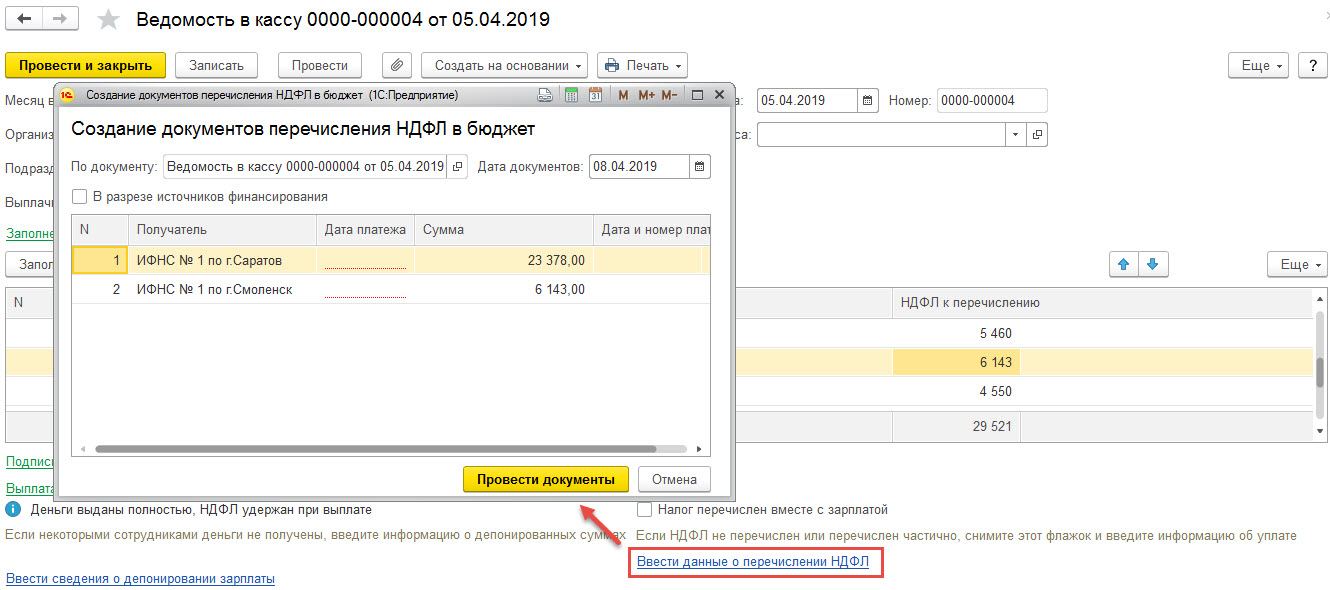

Если же в ведомости присутствуют сотрудники с НДФЛ по разным ИФНС, то при использовании ссылки Ввести данные о перечислении НДФЛ сначала открывается окно, в котором суммы НДФЛ к перечислению представлены в разрезе ИФНС. В этом окне необходимо указать даты платежа для каждой ИФНС и нажать Провести документы. В результате будут созданы документы Перечисление НДФЛ в бюджет.

- Из раздела Налоги и взносы – Все документы перечисления НДФЛ в бюджет – кнопка Создать – Перечисление НДФЛ в бюджет.

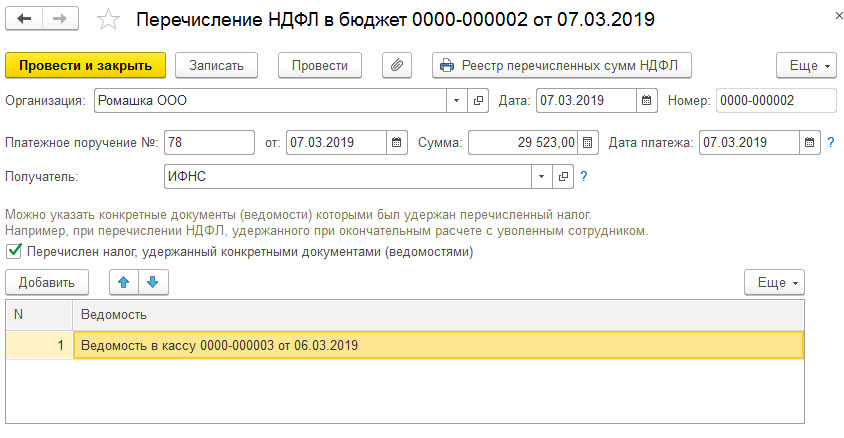

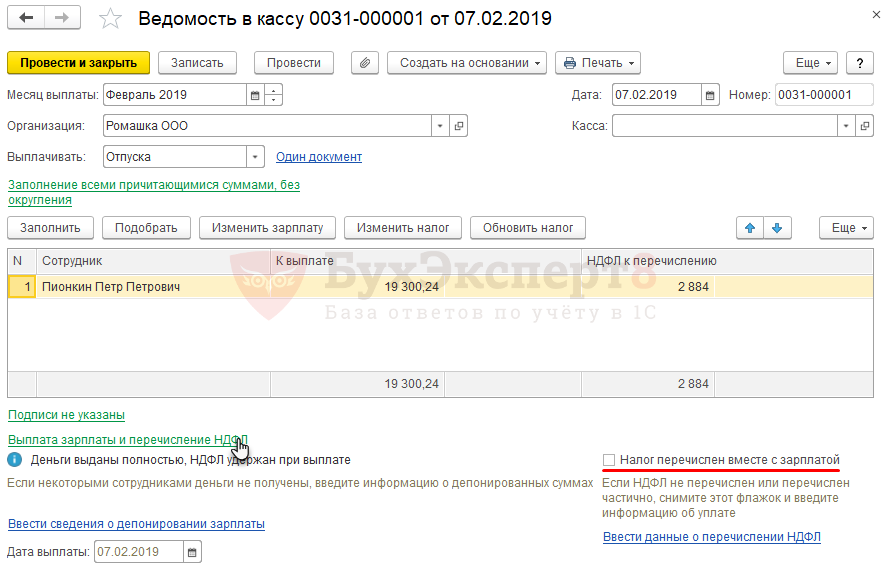

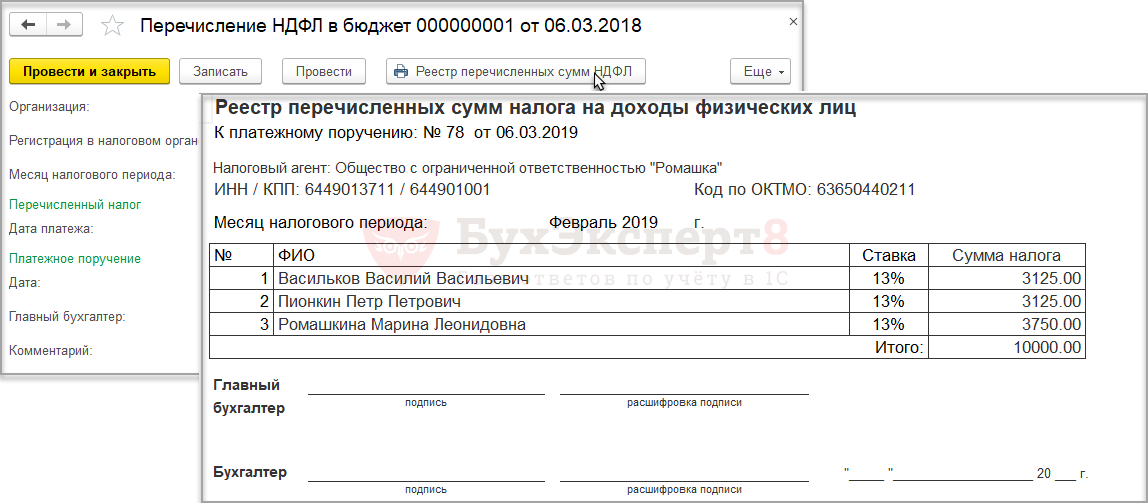

В документе необходимо указать Организацию, также номер и дату платежного поручения, сумму и дату платежа. В поле Получатель выбирается ИФНС, по которой происходит перечисление НДФЛ. Ниже в табличной части можно подобрать одну или несколько ведомостей, по которым перечисляется НДФЛ.Это имеет смысл в том случае, если на момент ввода перечисления есть удержанный, но не перечисленный НДФЛ ещё по какой-то ведомости или ведомостям, который не должен быть отражен как перечисленный в этом документе (например, перечисляется НДФЛ с зарплаты 07.03, но ранее 05.03 были выплачены отпускные, по которым НДФЛ будет перечисляться только в конце месяца)

Шаг 3. Печать реестра перечисленных сумм на доходы физических лиц

По кнопке Реестр перечисленных сумм НДФЛ можно вывести на печать реестр, в котором будет видно по каким сотрудникам зарегистрировалось перечисление налога.

Обратите внимание, что распределение НДФЛ между сотрудниками происходит автоматически, на основании данных об удержанном, но не перечисленном НДФЛ в регистре Расчеты налоговых агентов с бюджетом по НДФЛ. Возможности скорректировать распределение вручную нет. Повлиять на распределение можно только через выбор в табличной части ведомости или ведомостей, по которым происходит перечисление.

Регистры, по которым происходит учет перечисленного НДФЛ в бюджет

Регистры накопления, по которым происходит учет перечисленного НДФЛ в бюджет:

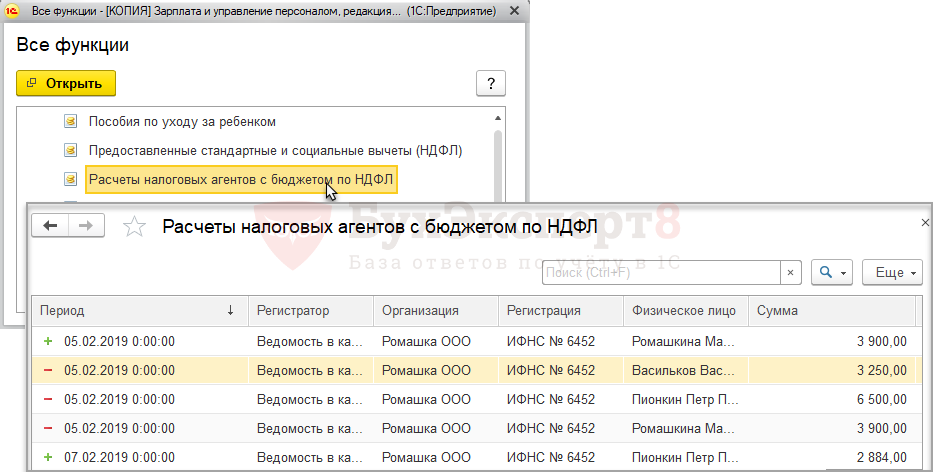

- Расчеты налоговых агентов с бюджетом по НДФЛ — в этом регистре собирается информация об удержанном НДФЛ к перечислению в бюджет (записи с видом Приход) и перечисленном налоге (записи с видом Расход).

- Уплата НДФЛ налоговыми агентами (к распределению) – в этот регистр попадают сведения об уплаченном НДФЛ в бюджет по документу Перечисление НДФЛ в бюджет (записи с видом Приход). И сведения о распределении уплаченного налога между физическими лицами (записи с видом Расход). При наличии переплаты налога в бюджет, при ближайшем следующем удержании НДФЛ, излишне перечисленный налог будет распределен между физическими лицами, по которым произошло удержание.

Просмотреть непосредственно записи регистров можно открыв регистр через Главное меню – Все функции – Регистры накопления, далее выбрать нужный регистр.

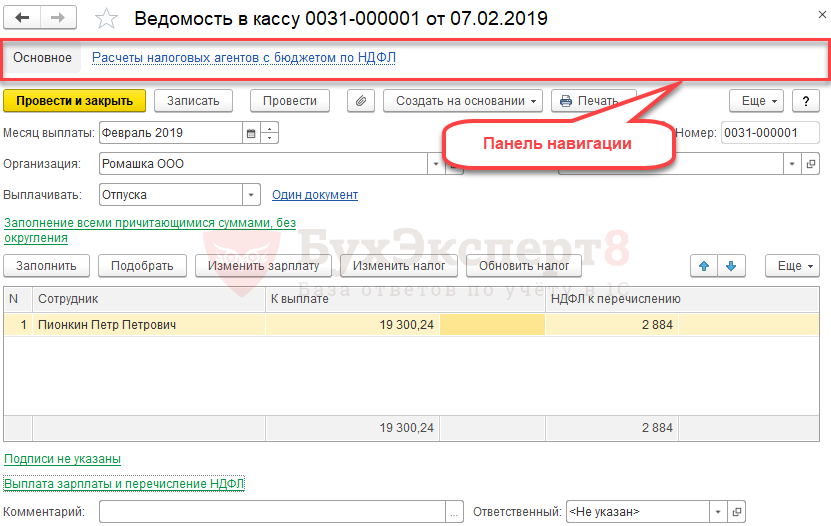

Можно просмотреть движения конкретного документа по регистрам прямо из формы этого документа. Для этого следует открыть документ и перейти в меню Главное меню — Вид – Настройка панели навигации формы. Откроется окно Настройка панели навигации:

В левой части формы расположены Доступные команды — список всех регистров, по которым может делать движения документ. В правой части Выбранные команды – список, отображающийся на панели навигации документа (по умолчанию этот список пустой и на панели не отображается). Перемещать команды между списками можно по кнопкам, расположенным между ними, либо просто двойным щелчком по наименованию регистра.

Если список Выбранные команды не пустой, вверху документа станет доступна Панель навигации.

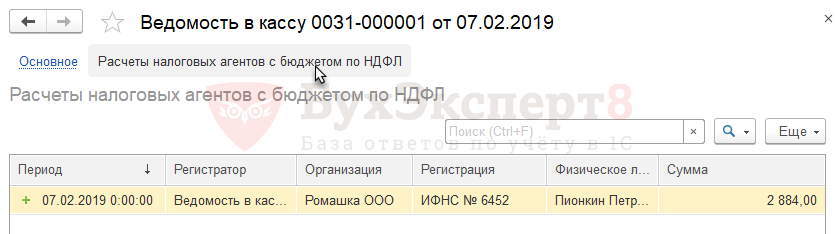

Щелчком по ссылке с названием регистра можно посмотреть движения документа по этому регистру:

Аналитическая отчетность по НДФЛ

Для проверки корректности перечисленного налога можно воспользоваться аналитическими отчетами по НДФЛ, которые можно сформировать из раздела Налоги и взносы – Отчеты по налогам и взносам:

- Анализ НДФЛ по месяцам;

- Анализ НДФЛ по датам получения дохода;

- Анализ НДФЛ по документам-основаниям;

- Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками;

- «Сводная» справка 2-НДФЛ;

- Подробный анализ НДФЛ по сотруднику.

Смотрите самоучитель по 1С ЗУП 8.3.1 от Елены Гряниной

Этот самоучитель доступен по ссылке на Плейлист Youtube. Мы периодические обновляем его и добавляем новые видео. Сохраните его в избранное и поделитесь им с коллегами, они будут вам благодарны!

И не забудьте подписаться на наш Канал на RuTube - на нём мы публикуем важнейшие изменения законодательства и 1С.См. также:

- Революция в исчислении НДФЛ (ЗУП 3.1.8)

- Революция в исчислении НДФЛ (ЗУП 3.1.8) (из записи эфира от 01 ноября 2018 г.)

- Учет НДФЛ в 1С 8.3 ЗУП

- НДФЛ к зачету в счет будущих платежей в 1С 8.3

- Как исправить НДФЛ (из записи эфира от 02 апреля 2019 г.)

Если Вы являетесь подписчиком системы «Бухэксперт: Рубрикатор 1С ЗУП», тогда смотрите материалы по теме:

- Революция в исчислении НДФЛ (ЗУП 3.1.8)

- Учет доходов для НДФЛ

- Код дохода НДФЛ

- Налоговые вычеты по НДФЛ

- Виды учитываемого НДФЛ

- Статус налогоплательщика НДФЛ

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете