В организации установлена оплата питания. Оплата питания облагается НДФЛ и страховыми взносами. Стоимость питания одинакова для всех работников организации.

Настроим расчет оплаты питания в ЗУП 3.1.

[jivo-yes]

Содержание

Общее описание вариантов решения

Решение задачи будет зависеть от того, как организована оплата питания: сотрудникам предоставляется непосредственно питание или выплачивается денежная компенсация.

Вариант 1. Если сотрудникам предоставляется питание в натуральной форме, и компания оплачивает услуги сторонней организации, в ЗУП 3.1. оплату питания можно учитывать как натуральный доход. Для этого потребуется выполнить следующие шаги:

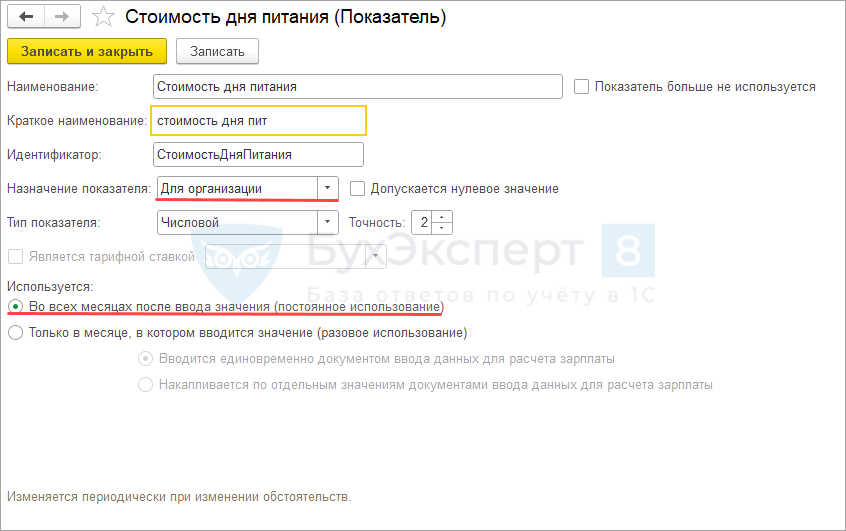

- Создать новый Показатель (Настройка – Показатели расчета зарплаты) для учета стоимости питания. Основные параметры показателя – постоянный, вводится для организации.

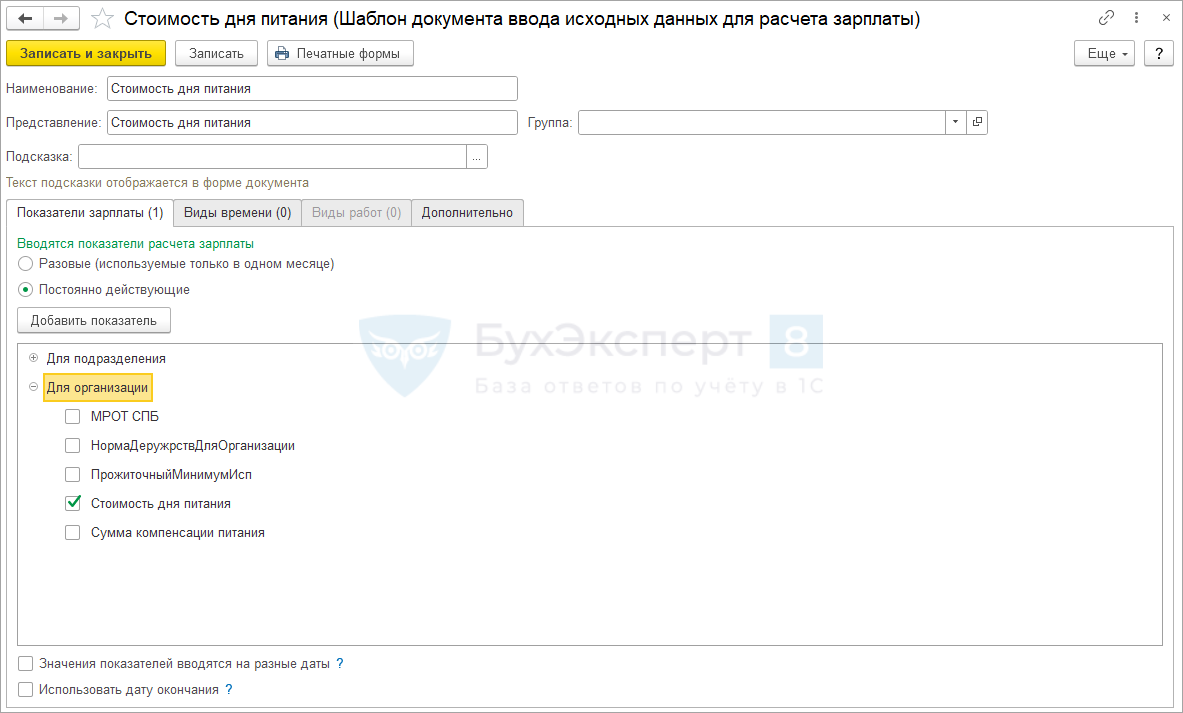

- Настроить Шаблон ввода исходных данных (Настройка – Шаблоны ввода исходных данных). Шаблон будет применяться при вводе значения показателя стоимости питания документом Данные для расчета зарплаты (Зарплата – Данные для расчета зарплаты).

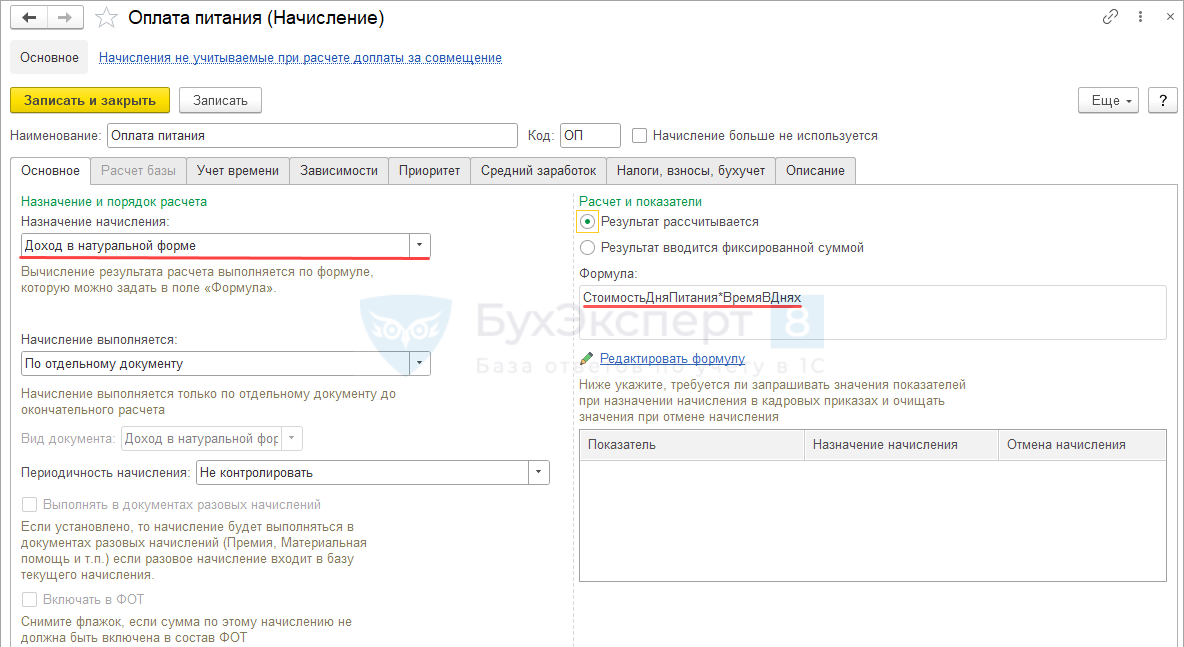

- Создать новое Начисление (Настройка — Начисления) для отражения оплаты питания. Назначение начисления – Доход в натуральной форме, способ выполнения – По отдельному документу Доход в натуральной форме.

- Ежемесячно регистрировать оплату питания документом Доход в натуральной форме (Зарплата – Натуральные доходы).

Способ регистрации оплаты питания документом Доход в натуральной форме выбран специально. В этом случае будет возможность четко установить дату получения дохода для целей НДФЛ. По мнению Минфина – это день оплаты услуг питания поставщику. Подробнее – в статье Какую дату получения доходов указывать в учете НДФЛ при оплате питания сотрудников?

При расчете оплаты питания в документе Начисление зарплаты и взносов дата получения дохода для целей НДФЛ будет определяться как дата выплаты зарплаты сотрудникам. Чтобы соблюсти разъяснения Минфина по дате получения дохода, потребуются ручные корректировки учета по НДФЛ.

Вариант 2. Если сотрудникам выплачивается денежная компенсация стоимости питания, оплату питания учитываем как обычное Начисление, выплачиваемое в ЗУП 3.1. Основные шаги по настройке компенсации:

- Создать новый Показатель для учета стоимости питания. Основные параметры показателя – постоянный, вводится для организации.

- Настроить Шаблон ввода исходных данных. Шаблон будет применяться при вводе значения показателя стоимости питания документом Данные для расчета зарплаты.

- Создать начисление Компенсация питания. Назначение начисления – Компенсационные выплаты, способ выполнения – Ежемесячно.

- Назначить Начисление сотрудникам организации в плановом порядке. Это можно сделать:

- Документами изменения оплаты (Кадры – Изменение оплаты сотрудников). Например, документами Изменение плановых начислений или Назначение планового начисления.

- Кадровыми документами (Прием на работу, Кадровый перевод).

- Компенсация будет ежемесячно рассчитываться в документе Начисление зарплата и взносов.

В кейсе рассмотрен случай настройки компенсации как планового начисления. Но можно настроить компенсацию и как разовое начисление. Отличия в настройке будут такими:

- На шаге 3 потребуется указать способ выполнения По отдельному документу Разовое начисление.

- Шаг 4 пропускаем.

- На шаге 5 вместо документа Начисление зарплата и взносов регистрируем компенсацию документом Разовое начисление (Зарплата – Разовые начисления).

Рассмотри варианты настройки оплаты питания настройки на примерах.

Вариант 1. Настройка нового начисления для оплаты питания.

В организации установлена оплата питания. Расчет оплаты за месяц происходит по схеме: [Отработано дней * Стоимость дня питания]. Оплата питания облагается НДФЛ и страховыми взносами. Стоимость дня питания одинакова для всех работников организации.

Базин А.В. в марте часть месяца болел. Норма дней по производственному календарю в марте – 22 дня. Сотрудник отработал в месяце 18 дней.

Настроим расчет оплаты питания и рассчитаем стоимость питания для Базина А.В. за март.

- Создадим новый Показатель для учета стоимости дня питания. Укажем назначение показателя – для организации, используется постоянно.

- Создадим Шаблон ввода исходных данных для документа Данные для расчета зарплаты, которым будем вводить значение показателя Стоимость дня питания. На вкладке Показатели зарплаты отметим флажком Стоимость дня питания.

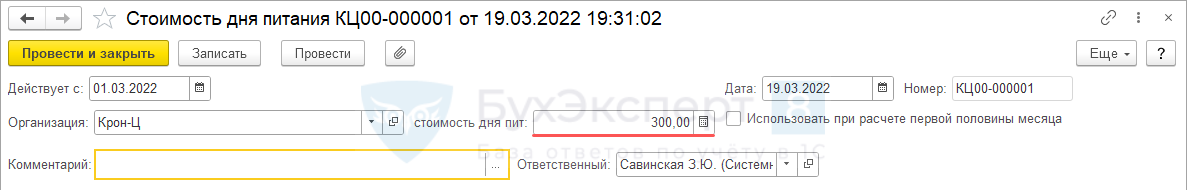

Введем значение показателя Стоимость дня питания документом Данные для расчета зарплаты.

Введем значение показателя Стоимость дня питания документом Данные для расчета зарплаты.

- Создадим новое Начисление. На вкладке Основное укажем назначение начисления – Доход в натуральной форме. Способ выполнения начисления будет выбран автоматически По отдельному документу Доход в натуральной форме. Формула расчета для начисления – СтоимостьДняПитания*ВремяВДнях.

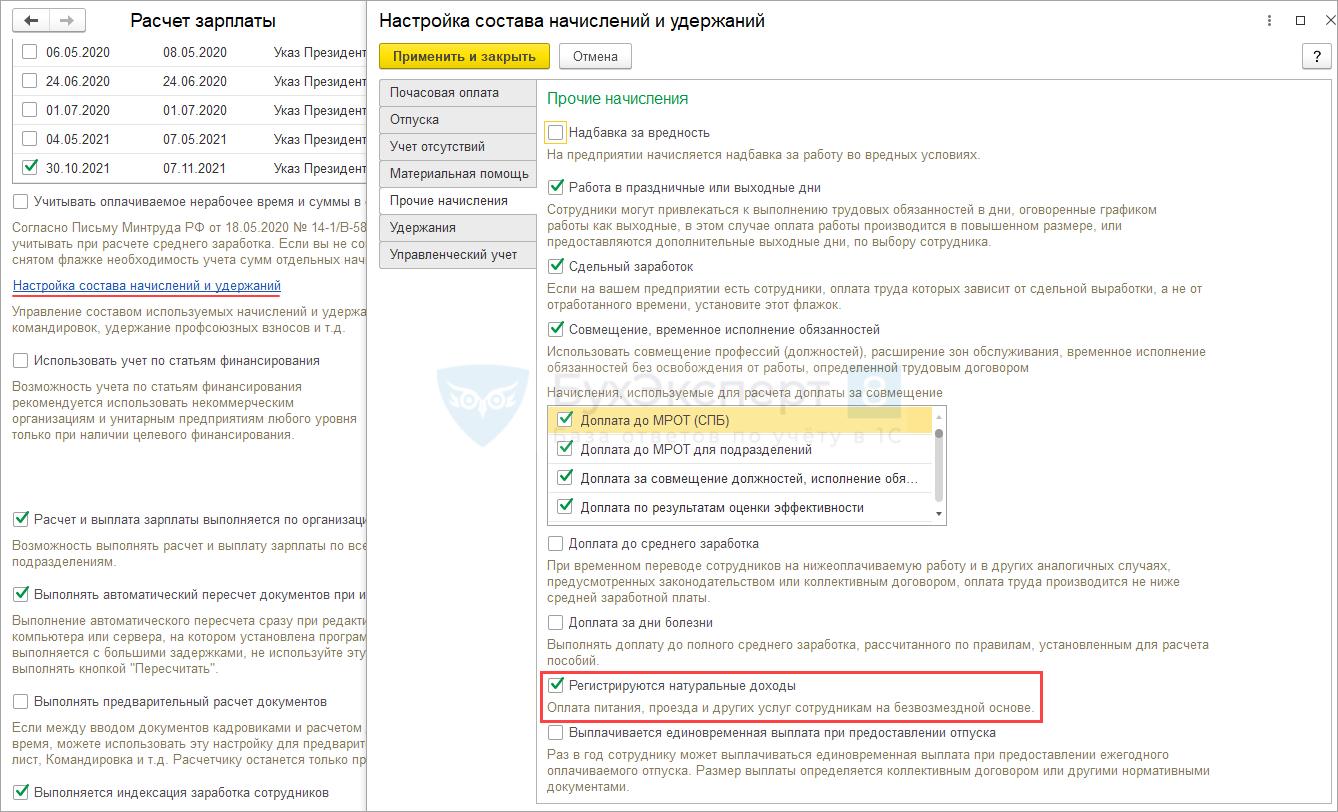

Если нет возможности выбрать назначение начисления Доход в натуральной форме, проверьте Настройку состава начисления и удержаний (Настройка – Расчет зарплаты). На вкладке Прочие начисления должен быть установлен флажок Регистрируются натуральные доходы.

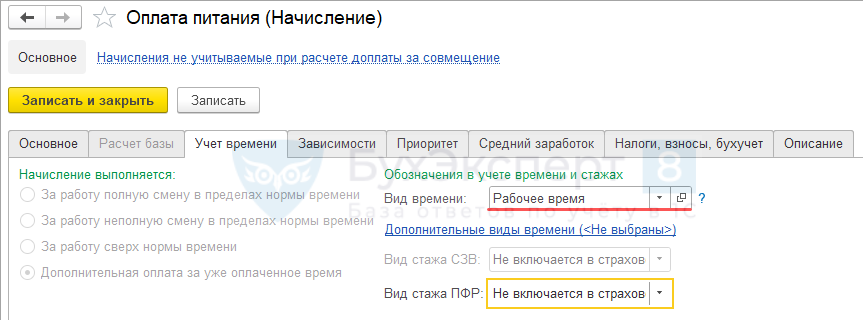

На вкладке Учет времени для начисления оплаты питания выберем вид времени Рабочее время. На вкладке Приоритет укажем перечень вытесняющих начислений. За дни, когда будут действовать эти начисления, оплата питания рассчитываться не будет.

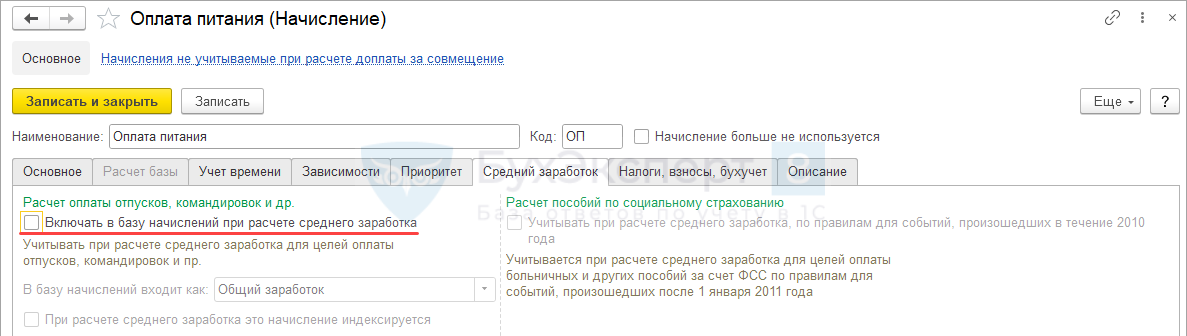

На вкладке Приоритет укажем перечень вытесняющих начислений. За дни, когда будут действовать эти начисления, оплата питания рассчитываться не будет. Оплата питания не должна увеличивать средний заработок работников. Поэтому на вкладке Средний заработок проверим, что флажок Включать в базу начислений при расчете среднего заработка сброшен.

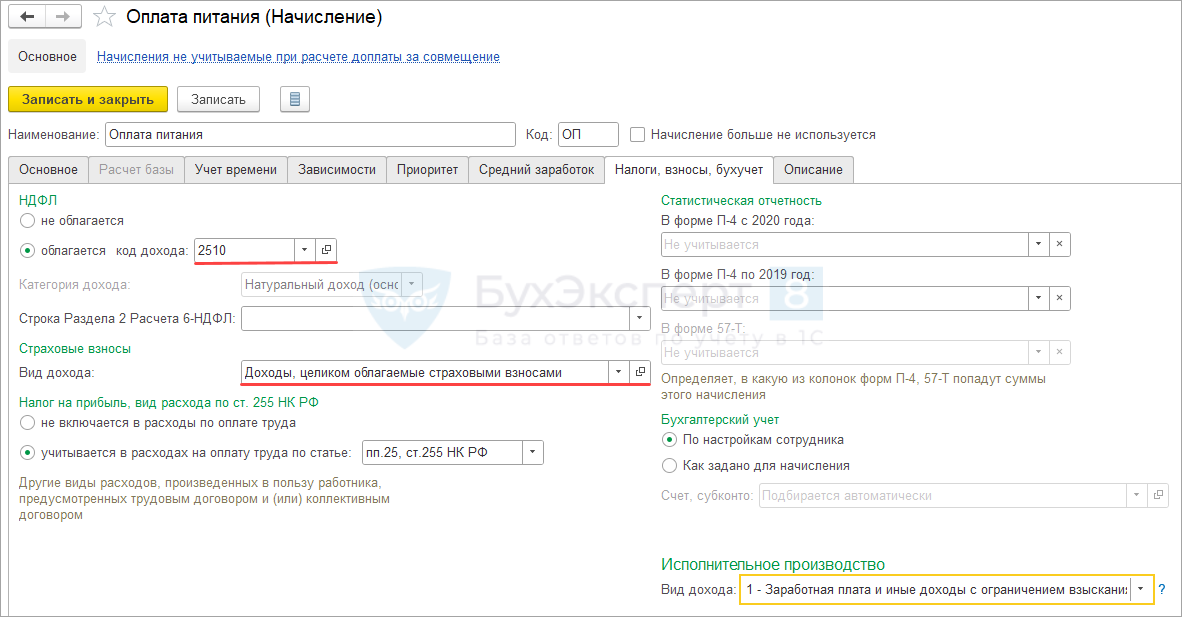

Оплата питания не должна увеличивать средний заработок работников. Поэтому на вкладке Средний заработок проверим, что флажок Включать в базу начислений при расчете среднего заработка сброшен. На вкладке Налоги, взносы, бухучет укажем, что начисление облагается НДФЛ и выберем код дохода 2510. Вид страховых взносов – Доходы, целиком облагаемые страховыми взносами. Вид дохода исполнительного производства – 1 - Заработная плата и иные доходы с ограничением взыскания.

На вкладке Налоги, взносы, бухучет укажем, что начисление облагается НДФЛ и выберем код дохода 2510. Вид страховых взносов – Доходы, целиком облагаемые страховыми взносами. Вид дохода исполнительного производства – 1 - Заработная плата и иные доходы с ограничением взыскания.

Несмотря на то, что натуральные доходы не входят в базу для расчета удержаний по исполнительным документам, оплату питания все же следует включать в расчет удержаний. Такой порядок прописан в пп. Р п. 2 Постановления Правительства РФ 02.11.2021 N 1908.

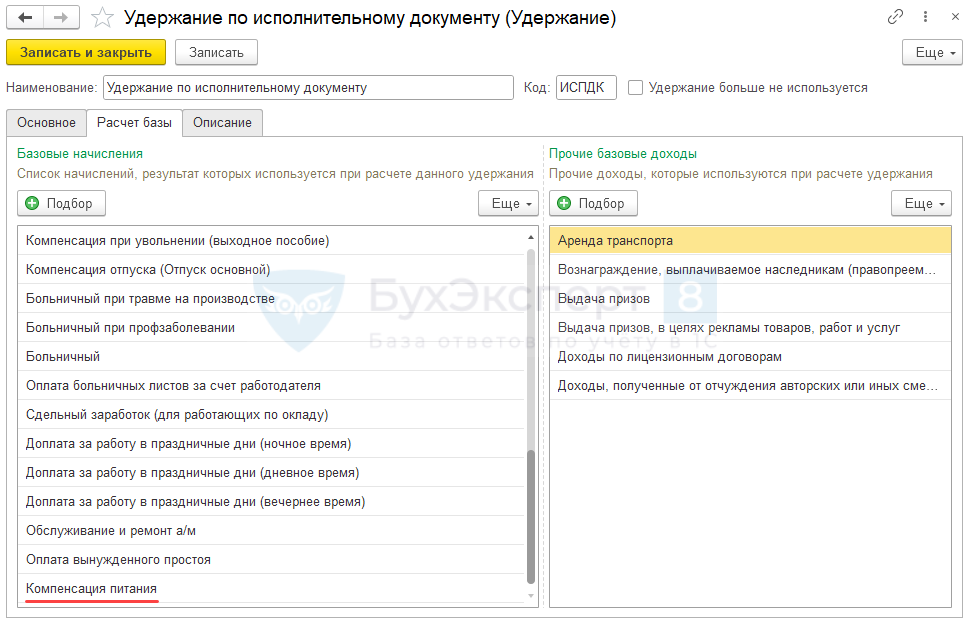

Поэтому при настройке начисления выберем вид дохода исполнительного производства 1 - Заработная плата и иные доходы с ограничением взыскания. Оплату питания также потребуется включить в состав расчетной базы для Удержания по исполнительному документу (Настройка – Удержания).

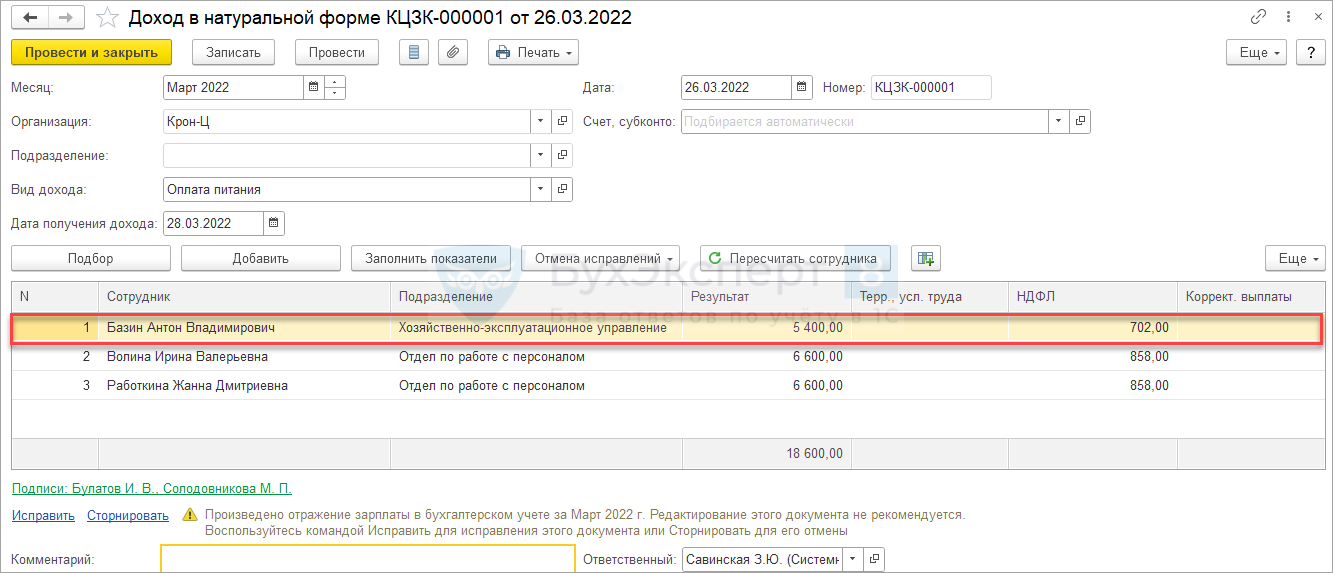

- Начислим оплату питания документом Доход в натуральной форме.

Так как натуральный доход не увеличивает сумму к выплате по сотрудникам, то формирование документа Ведомость (Выплаты – Все ведомости на выплату зарплаты) на сумму оплаты питания не предусмотрено. НДФЛ с оплаты питания будет удержан при окончательной выплате заработной платы.

Проверим расчет оплаты питания для Базина А.В. за март 2022 года:

- 300 (Стоимость дня питания) * 18 (рабочих дней в марте) = 5 400 руб.

Результат расчета в документе Доход в натуральной форме совпал с нашими вычислениями.

Получите понятные самоучители 2026 по 1С бесплатно:

В Расчетном листке (Зарплата – Отчеты по зарплате) оплата питания будет отражена в разделе Справочно.

Вариант 2. Компенсация питания сотрудникам.

В организации установлена оплата питания. Расчет оплаты за месяц происходит по схеме: [Сумма компенсации за месяц * Отработано дней / Норма дней]. Сумма месячной компенсации питания для сотрудников – 4 500 руб. Оплата питания облагается НДФЛ и страховыми взносами. Стоимость питания за месяц одинакова для всех работников организации.

Базин А. в марте часть месяца болел. Норма дней по производственному календарю в марте – 22 дня. Сотрудник отработал в месяце 18 дней.

Настроим расчет оплаты питания и рассчитаем стоимость питания для Базина А.В. за март.

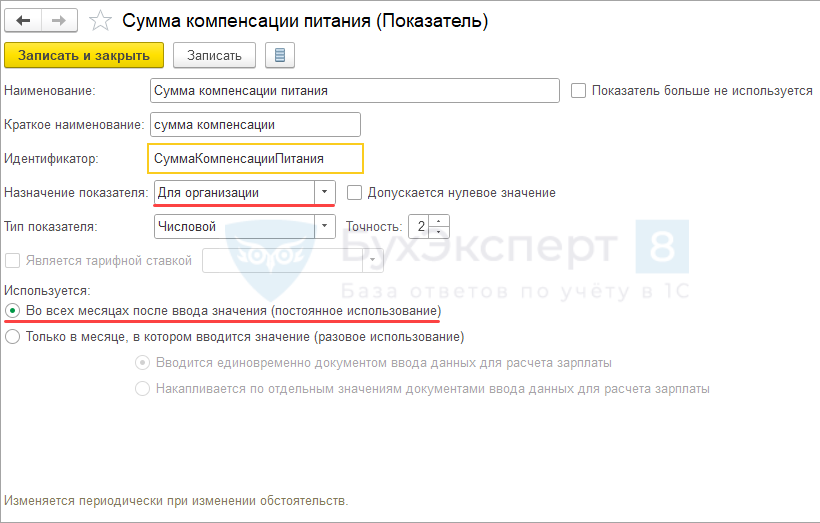

- Создадим новый Показатель для учета стоимости питания за месяц. Выберем назначение показателя – для организации, используется постоянно.

- Создадим Шаблон ввода исходных данных для учета суммы месячной компенсации питания. На вкладке Показатели зарплаты отметим флажком показатель Сумма компенсации питания.

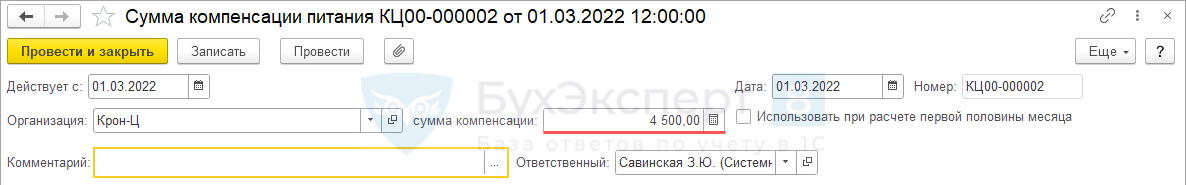

Введем размер компенсации за месяц документом Данные для расчета зарплаты.

Введем размер компенсации за месяц документом Данные для расчета зарплаты.

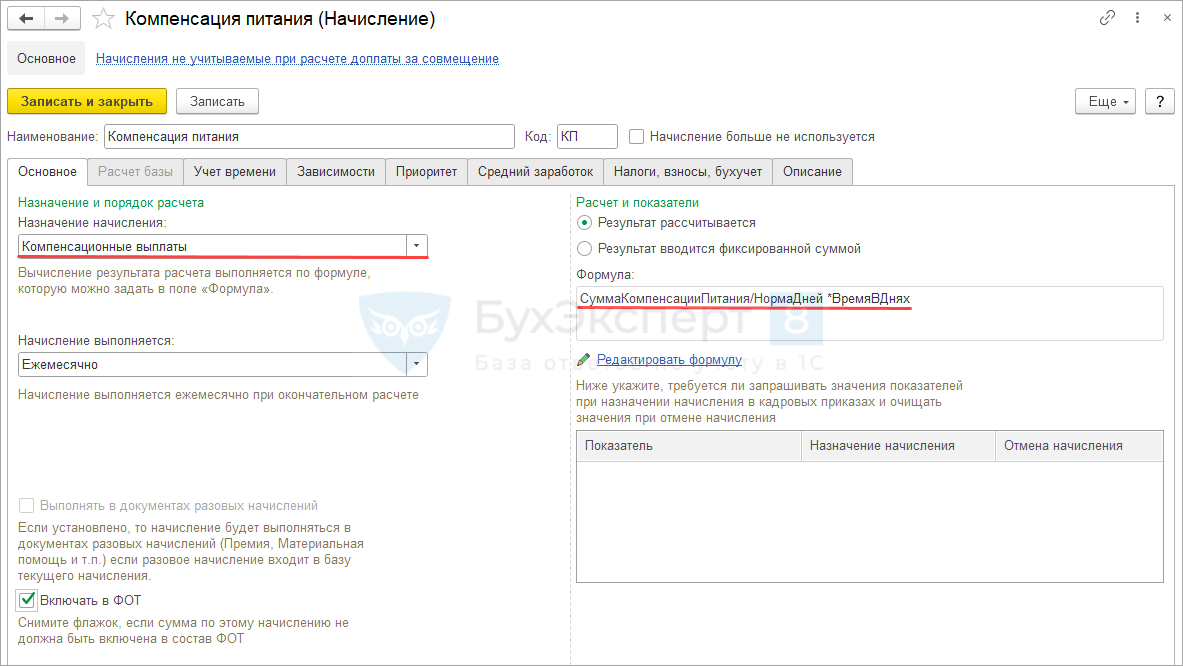

- Создадим новое Начисление. На вкладке Основное укажем назначение начисления – Компенсационные выплаты. Начисление выполняется Ежемесячно. Формула - СуммаКомпенсацииПитания/НормаДней *ВремяВДнях.

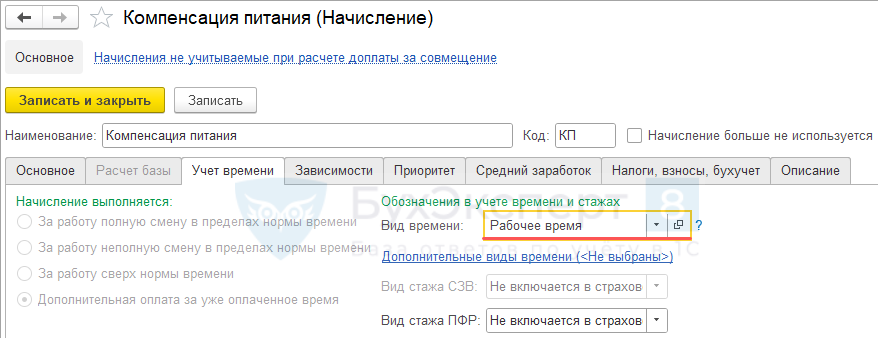

На вкладке Учет времени выберем вид времени Рабочее время.

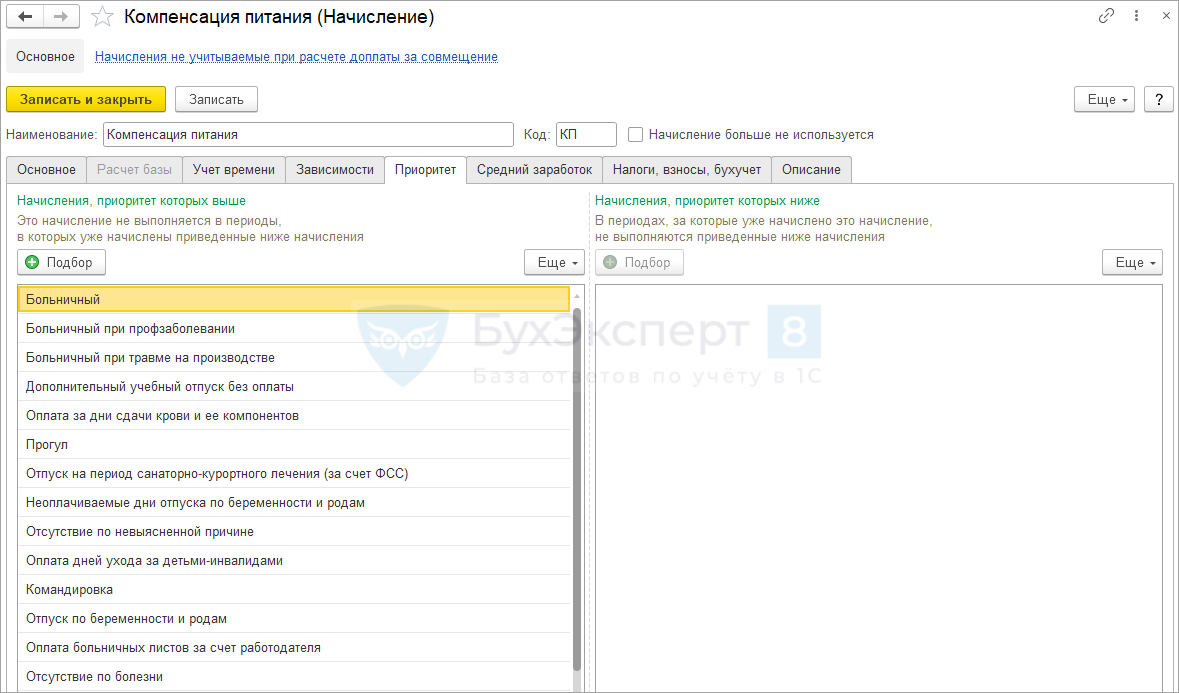

На вкладке Учет времени выберем вид времени Рабочее время. На вкладке Приоритет заполним список вытесняющих начислений. За дни, когда будут действовать эти начисления, компенсация питания рассчитываться не будет.

На вкладке Приоритет заполним список вытесняющих начислений. За дни, когда будут действовать эти начисления, компенсация питания рассчитываться не будет. Компенсация питания не должна увеличивать средний заработок работников. Проверим, что на вкладке Средний заработок флажок учета начисления в среднем заработке сброшен.

Компенсация питания не должна увеличивать средний заработок работников. Проверим, что на вкладке Средний заработок флажок учета начисления в среднем заработке сброшен.

Флажок включения в средний недоступен для редактирования. Это связано с тем, что для начисления выбрано назначение Компенсационные выплаты.

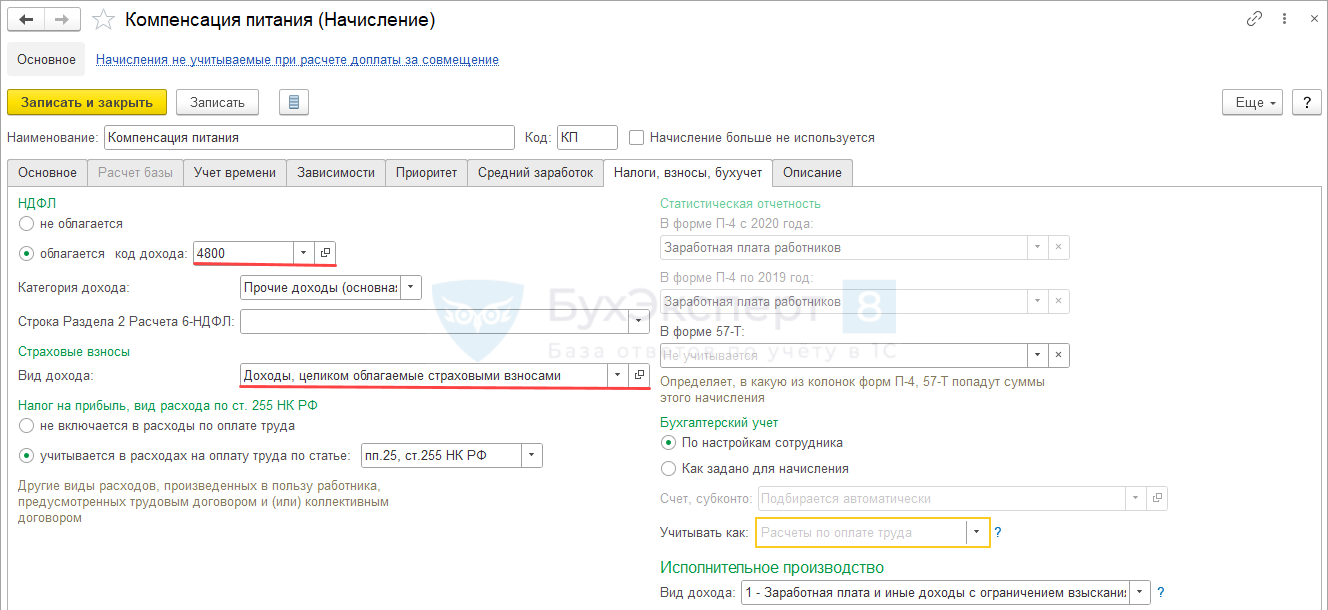

На вкладке Налоги, взносы, бухучет укажем, что начисление облагается НДФЛ по коду дохода 4800. Вид дохода для страховых взносов – Доходы, целиком облагаемые страховыми взносами.

Согласно пп. Р п. 2 Постановления Правительства РФ 02.11.2021 N 1908 компенсацию питания следует включать в расчет удержаний по исполнительным документам. Поэтому при настройке начисления выбираем вид дохода исполнительного производства 1 - Заработная плата и иные доходы с ограничением взыскания.

Компенсацию питания также потребуется включить в состав расчетной базы для Удержания по исполнительному документу.

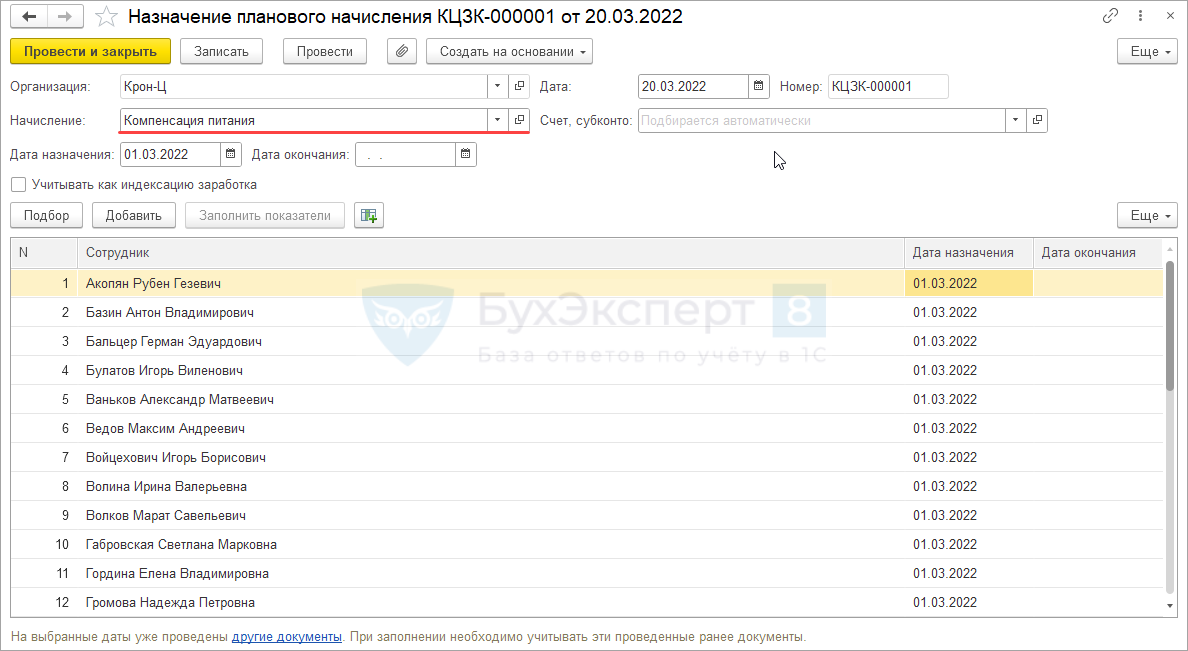

- Назначим сотрудникам компенсацию питания в плановом порядке документом Назначение планового начисления.

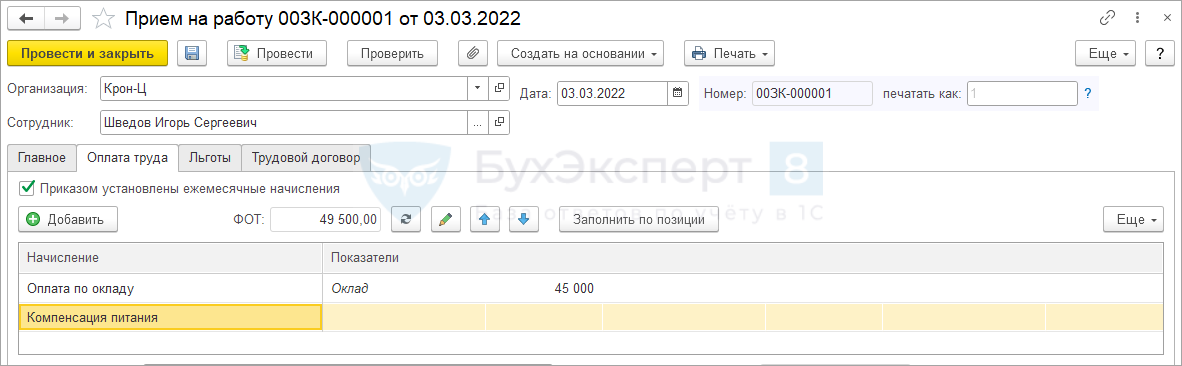

Назначить компенсацию можно также с помощью кадровых документов: Прием на работу, Кадровый перевод (Кадры – Прием, переводы, увольнения).

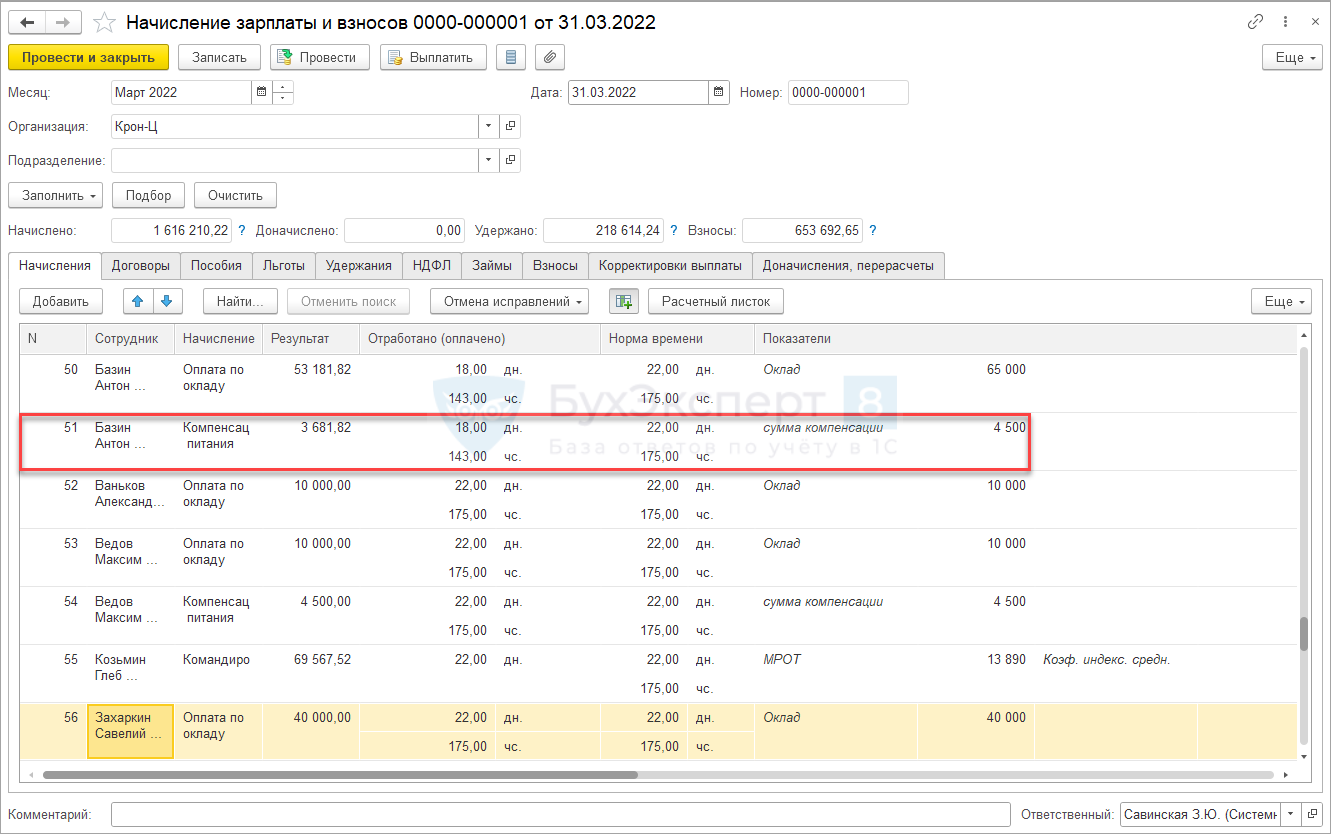

- Сумма компенсации питания будет рассчитана в документе Начисление зарплаты и взносов.

Проверим расчет компенсации питания по сотруднику Базину А.В. за март 2022 года:

- 4 500 (Стоимость питания) / 22 (норма дней за март) * 18 (отработанное время в марте) = 3 681,82 руб.

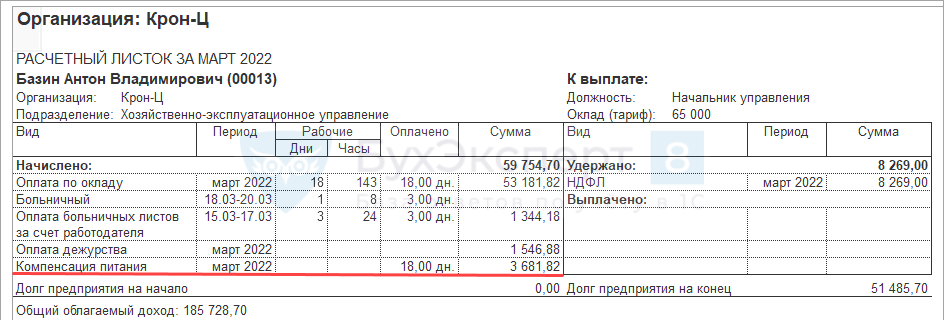

Результат расчета в документе Начисление зарплаты и взносов совпал с нашими вычислениями. В Расчетном листке компенсация питания будет отражена в разделе Начислено.

См. также:

- НДФЛ и взносы с компенсаций за питание - разъясняет Минфин

- Какой датой начислять НДФЛ с питания сотрудников

- Почему в отчете «Полный свод начислений, удержаний и выплат» доходы в натуральной форме могут не попадать в раздел «Справочно»?

- Удержание НДФЛ с полученного натурального дохода в ближайшую дату выплаты других доходов сотрудника

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Здравствуйте, подскажите пожалуйста, компенсация за питание суммой, как Разовое начисление, с зарплатой не выплачивается, только в межрасчет, это нормально или я что-то делаю не так?

Здравствуйте! Внизу в документе Разовое начисление установлен вид выплаты «с зарплатой»?

Да.

Тогда наверное дело в виде дохода для целей удержания по ИЛ. Ведомости в банк формируются в разрезе видом доходов. Указание с 1 июня 2020 года кодов доходов и удержанных сумм по исполнительным листам при выплатах через банк в ЗУП 3.1.

Если виды дохода разные, то и ведомости надо формировать разные.

Юля, а если при создании начисления в Назначении начисления поставить Повременная оплата труда и надбавки — По отдельному документу, на вкладке налоги и взносы — код дохода 4800- Категория дохода- Прочие доходы (основная налоговая база) -пп.25, ст.255 НК РФ. Это же компенсация по кол. договору не вредникам, облагается всеми налогами и взносами, алименты с нее тоже удерживаются. Я так настроила, тогда дает выплатить с ЗП в одной ведомости. Это сильное нарушение при создании начисления с заголовком Компенсация ?

Обратите внимание, что мы не аудиторы. Я не могу судить, является ли это нарушением законодательства. С видом доходов с кодом 2 — нельзя удерживать алименты. Если удерживаете, то либо это не 2, либо Вы ошибочно удерживаете.