Содержание

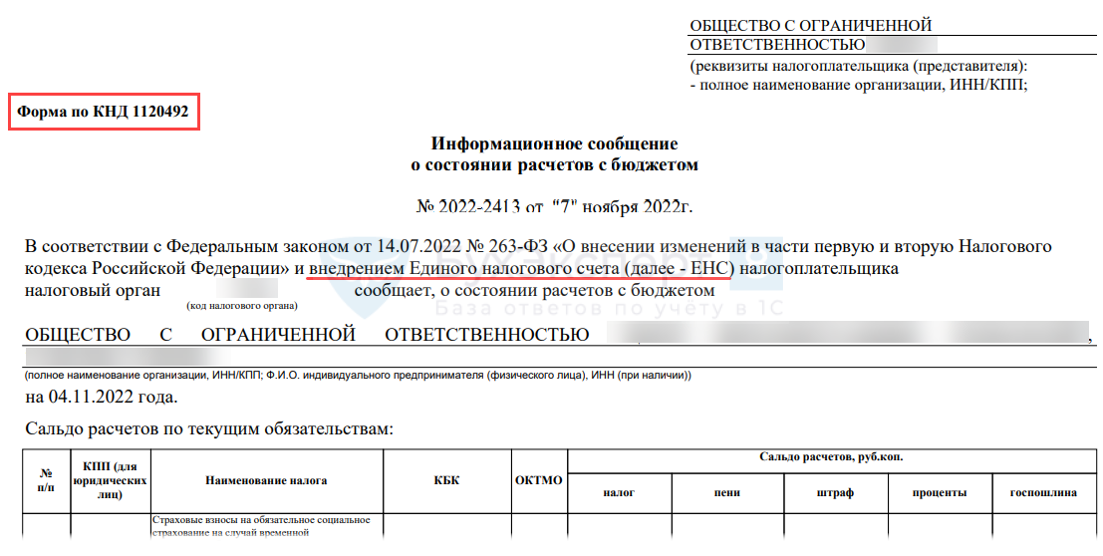

Каждый бухгалтер в 2022 году должен получить из налоговой Информационное сообщение о состоянии расчетов с бюджетом по форме КНД 1120492 (далее — ИС). Узнайте, что делать, если ИФНС прислала информационное сообщение по ЕНС, зачем нужен этот документ и как его расшифровать.

Детальный разбор смотрите в нашем видео.

Где взять ИС по форме КНД 1120492

Знакомый бухгалтер получил Информационное сообщение по ЕНС о расчетах с бюджетом, где есть информация о проекте сальдо ЕНС. Нам такое сообщение не пришло. Как его получить в налоговой?

Направьте по ТКС (ЛК) в свою налоговую инспекцию письменный запрос о предоставлении Информационного сообщения о состоянии расчетов с бюджетом по форме КНД1120492.

Возможно, что формализуют такой запрос, — пока он в свободной форме.

Это разовая рассылка для подготовки к переходу на ЕНС. При наличии разногласий — проведите совместную сверку расчетов!

Подробнее ФНС рассказала, зачем массово рассылает информационные сообщения о расчетах с бюджетом

Получите понятные самоучители 2026 по 1С бесплатно:

Как читать ИС о сальдо ЕНС по форме КНД 1120492

Как выглядит КНД 1120492.

Что входит в КНД 1120492

Информационное сообщение по ЕНС включает 8 таблиц с данными:

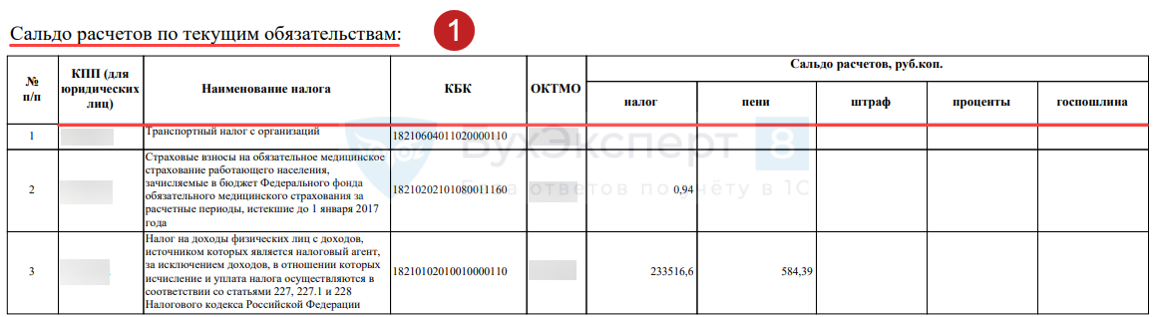

- Сальдо расчетов по текущим обязательствам.

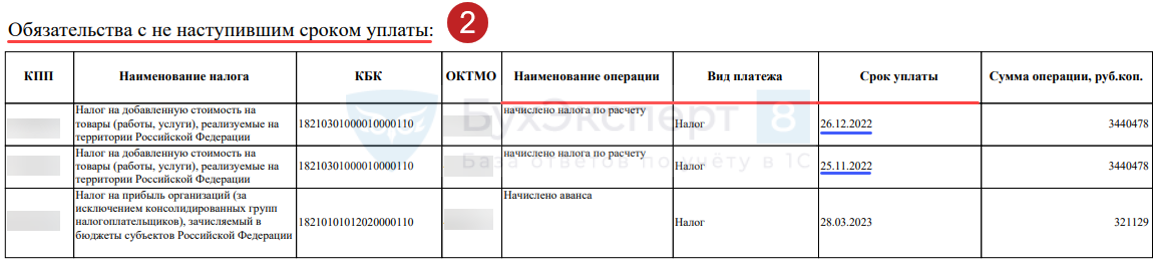

- Обязательства с не наступившим сроком уплаты:

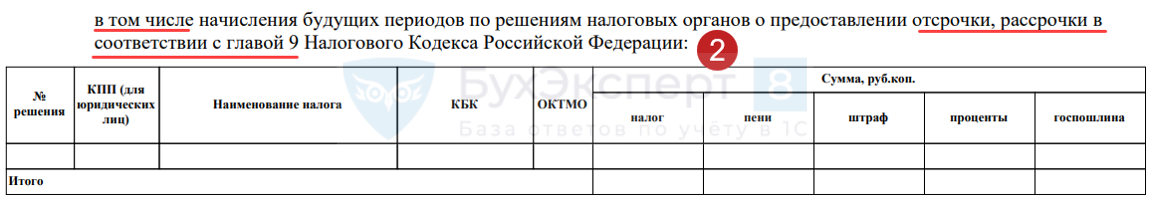

- в т. ч. начисления будущих периодов по решениям налоговых органов о предоставлении отсрочки, рассрочки в соответствии с главой 9 НК РФ.

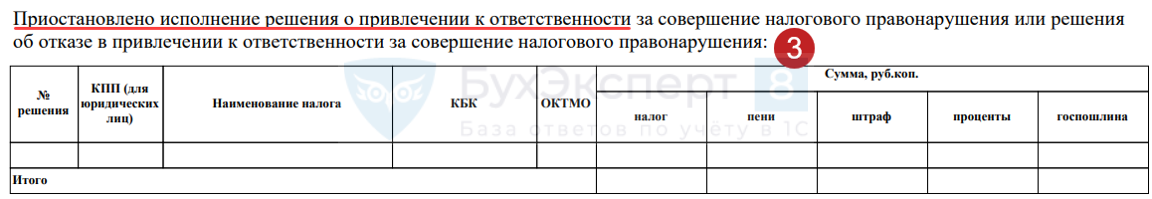

- Приостановлено исполнение решения о привлечении к ответственности за совершение налогового правонарушения или решения об отказе в привлечении к ответственности за совершение налогового правонарушения.

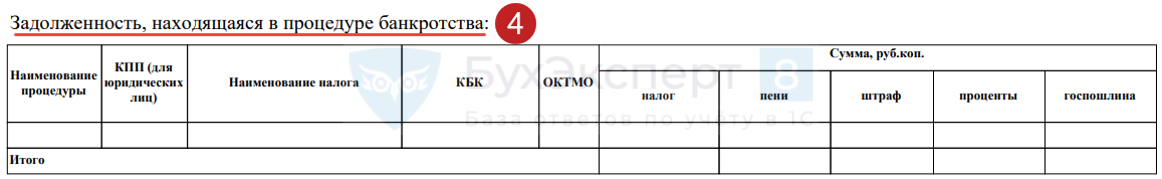

- Задолженность, находящаяся в процедуре банкротства.

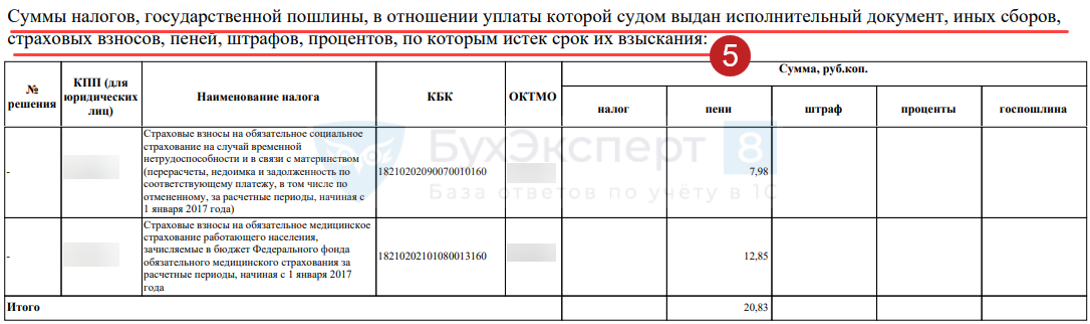

- Сумма налогов, государственной пошлины, в отношении уплаты которой судом выдан исполнительный документ, иных сборов, страховых взносов, пеней, штрафов, процентов, по которым истек срок их взыскания.

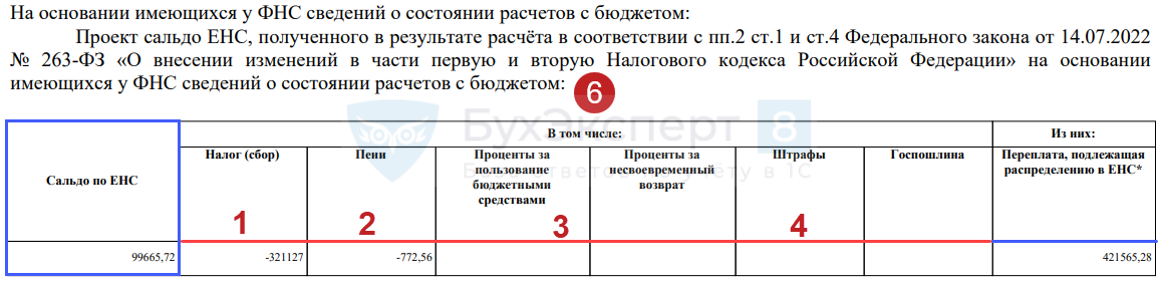

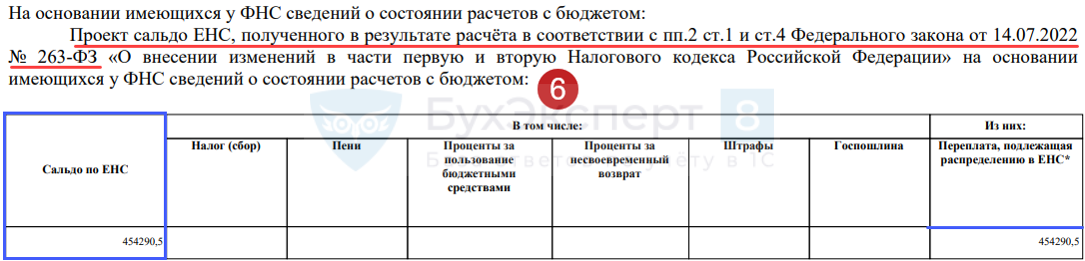

- Проект сальдо ЕНС, полученного в результате расчета в соответствии с пп. 2 ст. 1 и ст. 4 Федерального закона от 14.07.2022 N 263-ФЗ.

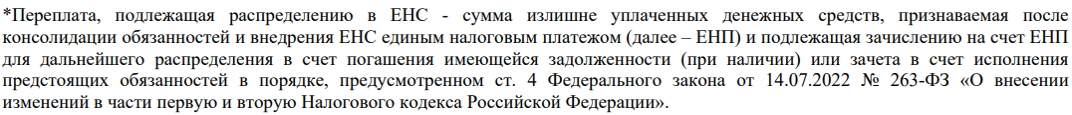

- Сальдо по неналоговым доходам, не входящим в ЕНС, руб.

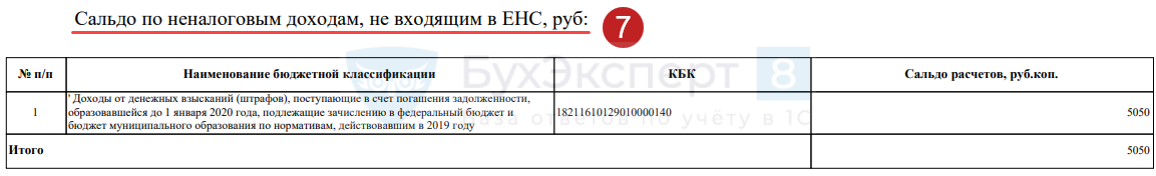

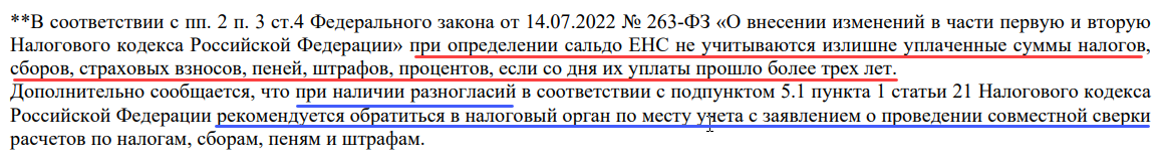

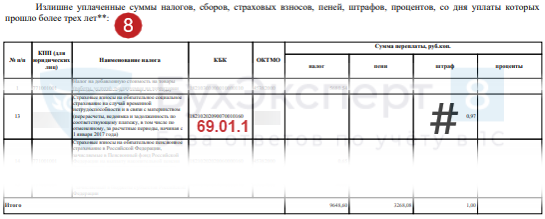

- Излишне уплаченные суммы налогов, сборов, страховых взносов, пеней, штрафов, процентов, со дня уплаты которых прошло более трех лет.

Таблица 1

Это начальная страница. Если сложно анализировать таблицу 1, так как данные в ней сформированы на дату получения этого информационного сообщения по ЕНП (ноябрь 2022), запросите КНД 1120492 на текущую дату и сверьте еще раз.

Таблица 2

Обратите внимание, что за налог (взнос) указан в таблице и какой у него срок уплаты.

Это суммы по начислению, не по уплате — то, что прошло по декларациям и расчетам. Здесь показано, сколько нам придется заплатить — будущие обязательства до июля 2023 года.

Таблица 2 в т. ч.

Таблица 3

Таблица 4

Таблица 5

Таблица 6

421 565,28 — 321 127 — 772,56 = 99 665,72.

Все суммы должны быть понятны и расшифрованы!

В середине таблицы расшифрована задолженность — суммы с минусом. Разбивка необходима, так как задолженность погашается в определенной последовательности: налог (сбор), пени, проценты, штрафы.

Пример, когда нет задолженности, только переплата:

Самая важная часть в ИC КНД 1120492 — в середине документа. Таблица маленькая по сравнению с другими — не пропустите ее!

НП РБ и суммы, если со дня их уплаты прошло более 3 лет, в сальдо ЕНС не входят.

Что делать с переплатой по налогу на прибыль в региональный бюджет при переходе на ЕНС, обсудили здесь >>.

Сальдо ЕНС — окончательное сальдо, которое будет отражено на ЕНС, общая сумма без разбивки.

Налог (сбор), Пени… — фиксируются все долги, суммы с минусом. Есть разбивка, потому что в этой части разная последовательность погашения (п. 8 ст. 45 НК РФ).

Переплата… — сумма реальной переплаты. Все переплаты плюсуются и собираются в одну сумму.

Разница между «переплатой» и «задолженностью» составляет сальдо ЕНС.

Таблица 7

Таблица 8

Это финальная таблица. Здесь суммы налогов и страховых взносов, с даты уплаты, которых прошло более 3 лет. Просроченные платежи по налогу на прибыль входят в таблицу 1 и не входят в сальдо ЕНС — таблица 6.

Как сверить суммы в форме КНД 1120492

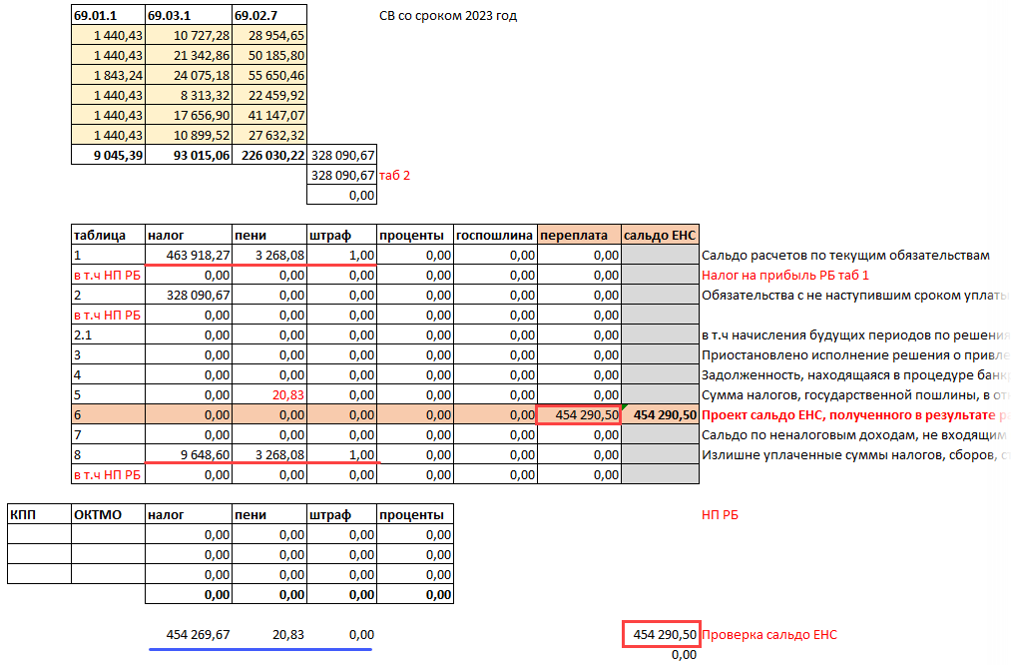

Можно сделать таблицу в excel. Например, такого формата.

В верхней части проверить суммы страховых взносов из таблицы 2 — эти суммы пригодятся для сверки таблицы 1. Сумм, как правило, много, и при расчете на калькуляторе можно ошибиться.

В основной части можно собрать информацию по каждой таблице, выделив суммы налога на прибыль в региональный бюджет. Они в сальдо ЕНС не входят — их надо вычесть при проверке суммы переплаты.

В нижней части можно суммировать платежи по налогу на прибыль в региональный бюджет по таблице 1. Это удобно, если есть обособленные подразделения и сумм несколько по разным ИНН и ОКТМО. И потом сальдо надо перенести в среднюю таблицу — данные таблицы 1, в т. ч. НП РБ.

Проверим сумму в графе «переплата» по нашему примеру — 454 290,50.

Графа «налог»: 454 269,67 = 463 918,27 — 9 648,60.

Графа «пени»: 20,83 = 3 268,08 + 20,83 — 3 268,08.

Графа «штраф» 0 = 1 — 1.

Сложим итоговые суммы по графам «налог», «пени», «штраф»: 454 269,67 + 20,83 = 454 290,50.

Таким образом мы расшифровали данные по таблице 6 графа «переплата».

Образец таблицы в excel прилагается к статье - в аннотации "Расчет КНД пример".

Пример сверки

Пронумеруйте все таблицы в своем информационном сообщении по форме КНД 1120492.

Напротив каждой строки подпишите счета учета, чтобы удобно было искать суммы в базе 1С.

Проверяя каждую таблицу, сверьте ее с другими.

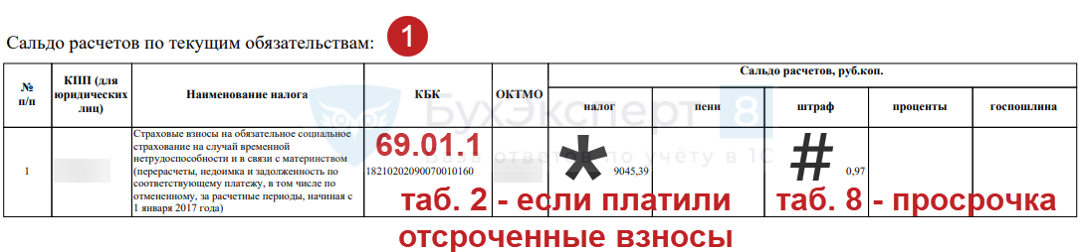

«Открыжьте» данные в таблице 1, отметьте в ней все суммы из таблицы 8. В нашем примере — значок #.

Значком * отмечены суммы, которые найдены в учете в 1С и в нашем случае эти же суммы отражены в таблице 2 (взносы начислены и уплачены раньше срока).

Если страховые взносы с отсрочкой не оплачены, они отражены только в таблице 2. В нашем примере взносы за апрель-сентябрь 2022 начислены и оплачены по общему сроку, хотя у организации есть право на отсрочку уплаты до 2023 года по Постановлению N 776.

Сверяем, если начислили и эту же сумму заплатили.

В таблице 1 сумма общая. В таблице 2 начисления расшифрованы, и если сложить все суммы, которые относятся к 69.01.1, то общая сумма составляет 9 045,39. Ее мы рассчитали в таблице excel в верхней части «СВ со сроком 2023».

Просрочки в таблице 1 и в таблице 8 отражены по-разному. В таблице 1 суммы агрегированы и собраны в одну строку в разбивке: налог, пени, штраф, проценты, госпошлина. В таблице 8 эти же суммы расшифровываются подробнее и могут быть отражены в двух и более строках. Но это одни и те же суммы. Все их надо идентифицировать и «открыжить» в двух таблицах 1 и 8.

Ожидается, что по авансовым платежам, которые уплачены в бюджет за 2022 (земельный и транспортный налоги, налог на имущество, УСН, НДФЛ, страховые взносы, ЕСХН), будут сделаны предварительные начисления. И эти суммы будут «заминусованы» из сальдо ЕНС. После того как налоговики получат вашу отчетность за 2022 год, они предварительное начисление сторнируют и сделают финальное по отчетам (информационным сообщениям).

Таким образом, сальдо ЕНС будет содержать только свободные денежные средства под налоговые обязанности с 2023 года. В нем не будут учтены авансы 4 квартала 2022 года.

Мы рассмотрели, что делать, если ИФНС прислала информационное сообщение по ЕНП, и что делать, если вы его не получили.

Подробнее о платежах в бюджет ЕНП И ЕНС с 2023 года:

- Подборка материалов по ЕНП и ЕНС

- Единый налоговый платеж (ЕНП) с 2023 года (законодательство)

- Сроки подачи уведомлений по исчисленным налогам при работе с ЕНС и ЕНП с 2023 года

- Как работать с ЕНС в Личном кабинете на сайте ФНС с 2023 года

- ТОП-вопросов по ЕНП с 2023 года

- Единый налоговый платеж с июля 2022 в 1С

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

НЕ сходится сальдо ЕНС в табличке и в сообщении на сумму 78 428,04

Рассмотрите такой вариант расшифровки. Доходы 200р не учитываю в расчетах.

Здравствуйте! Не могу понять как сверялись данные с таблицы 2 по счетам 69.02.7, 69.01.1, 69.03.1? По НП ФБ и НП РБ и НДС все понятно. А по страховым не могу понять как сверить с 1с?

Анализ счета 69 по месяцам посмотрите в разбивке по субсчетам.

Если есть отсрочка по Постановлению №776, то берите суммы за эти месяцы.