Несданные в срок расчеты 6-НДФЛ могут привести к уплате штрафов. Чем чаще допускаются такие промахи, тем быстрее растет штрафная сумма и снижается налоговая репутация компании в глазах контролеров.

Расскажем:

- в какую сумму выливается работодателю медлительность при сдаче 6-НДФЛ;

- за какие еще погрешности с 6-НДФЛ могут назначить наказание;

- когда за один расчет можно получить два штрафа одновременно;

- при каких обстоятельствах размер штрафа может измениться.

Содержание

Невовремя сдан 6-НДФЛ — какой штраф?

Одним предложением на этот вопрос не ответить и одним штрафом обычно контролеры не ограничиваются.

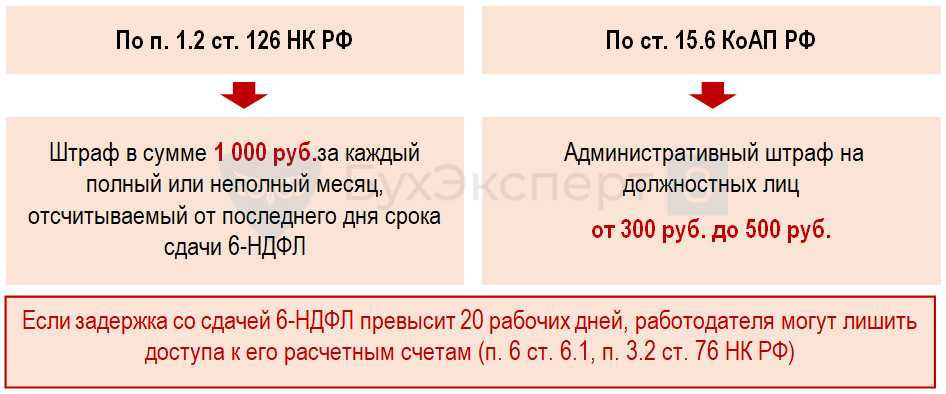

Штраф за непредставление или несвоевременную сдачу в ИФНС расчета 6-НДФЛ — это материальное наказание, предусмотренное для работодателей сразу двумя нормативными актами:

Наказание за несвоевременное представление/непредставление ф. 6-НДФЛ

Получите понятные самоучители 2026 по 1С бесплатно:

При подсчете суммы штрафа за несвоевременную сдачу ф. 6-НДФЛ следует учесть не только время, прошедшее с установленной НК РФ крайней отчетной даты, но и наличие допустимых законом переносов, позволяющих отчитываться за пределами отчетной даты без наказаний.

Законодательство отводит 25 календарных дней на подготовку 6-НДФЛ. Отсчет ведется с месяца, следующего за отчетным кварталом. Если крайняя дата не сдвигается из-за совпадения с нерабочим днем, то опоздание с расчетом всего на 1 день способно изъять из кошелька работодателя 1 000 руб. на оплату штрафа.

Особенно аккуратно следует контролировать соблюдение отчетных сроков и правильность выбора ИФНС компаниям с разветвленной сетью обособленных подразделений (ОП). Если по ошибке отправить расчет в ИФНС головной компании, работодателю выпишут штраф за несдачу расчета. Налоговики признают отчет несданным по месту ОП, и судьи такое решение поддержат (Постановление АС Северо-Кавказского округа от 16.08.2018 N Ф08-6157/2018).

Не скрыться от финансовых потерь и должностным лицам. Обычно виноватым за несдачу расчета признается главбух: директор отвечает за организацию учетно-отчетного процесса в целом, а главбух —за практическую его реализацию, включая своевременную сдачу отчетности в различные инстанции.

Узнайте, снижает ли штраф, уплаченный в бюджет, «прибыльную» базу.

За что еще штрафуют

К штрафу может привести любая арифметическая ошибка или искажение суммовых показателей в строках ф. 6-НДФЛ, в результате которых:

- бюджет не досчитался сумм налога

и / или

- права физлиц нарушены (например, право на налоговые вычеты).

В таком случае действует правило:

Представление в налоговый орган 6-НДФЛ с недостоверными сведениями влечет взыскание штрафа в размере 500 руб. за каждый расчет, содержащий недостоверные сведения (п. 1 ст. 126.1 НК РФ).

Штрафы по этой статье нередко становятся поводом для судебных разбирательств. Причина — отсутствие в НК РФ расшифровки термина «недостоверные сведения». По мнению судей, штраф правомерен за любые заполненные реквизиты в 6-НДФЛ, не соответствующие действительности (Постановление АС Поволжского округа от 21.12.2023 N Ф06-11194/2023 по делу N А57-30234/2022).

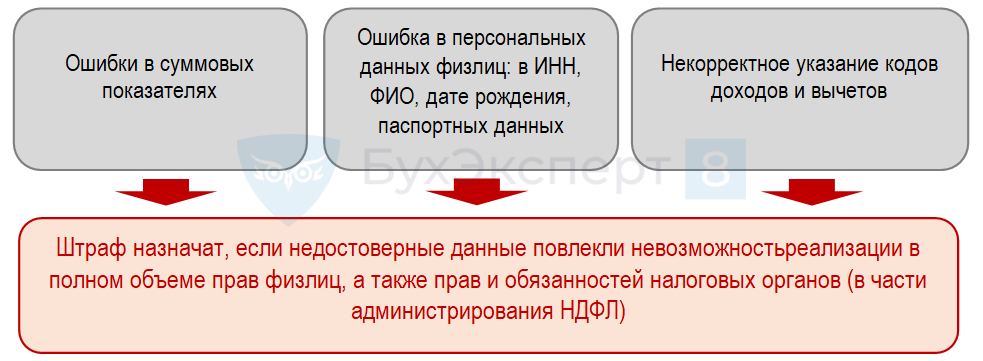

Термин «недостоверные сведения» попытались расшифровать и контролеры. По их мнению, штраф в 500 руб. придется заплатить тем работодателям, в чьих расчетах инспекторы обнаружили такие погрешности:

Какие данные считаются недостоверными

(письма ФНС от 20.04.2021 N БС-4-11/5345@, от 09.08.2016 N ГД-4-11/14515)

Если вы обнаружили, что в представленных ранее расчетах содержатся недостоверные сведения, как можно быстрее подайте уточненный 6-НДФЛ, пока налоговики не выявят ошибки сами. Это убережет вас от ненужных финансовых потерь, связанных с уплатой штрафа (п. 2 ст. 126.1 НК РФ).

Двойное наказание

Работодателя могут оштрафовать за один и тот же расчет по двум статьям НК одновременно.

Пример

Бухгалтер ООО «Малыш», в штате которого числилось 6 чел., привык отчитываться по ф. 6-НДФЛ на бумаге. Во второй половине года компания набрала дополнительный персонал, в результате чего утратила право на представление расчета в бумажной форме к годовой отчетности.

Бухгалтер не учел этот факт и годовой расчет оформил по привычке на бумаге, а не в электронной форме. За это налоговики назначили штраф по ст. 126 НК РФ (200 руб.). Кроме того, контролеры обнаружили в представленном расчете ошибки в персональных данных физлиц. За это наказали работодателя вторым штрафом — по ст. 126.1 НК РФ.

Напомним, что сдавать 6-НДФЛ на бумаге вправе только те работодатели, число работников которых не достигает показателя 10 чел. (п. 2 ст. 230 НК РФ). Если лимит превышен, электронная форма отчета становится обязательной.

Как снизить размер штрафных санкций

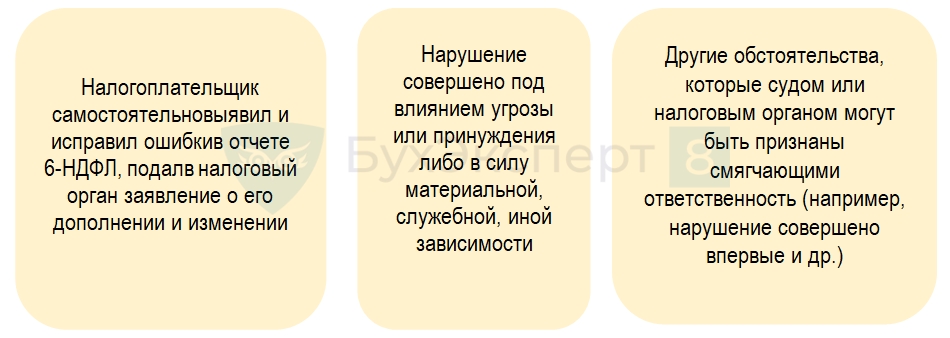

Прежде чем расстраиваться по поводу штрафов, назначенных за 6-НДФЛ, попытайтесь уменьшить штрафную сумму.

В силах налоговиков — снизить размер назначенного материального наказания, если погрешности не привели к уменьшению платежей в бюджет и не нарушены права физлиц. В интересах работодателя — поискать смягчающие обстоятельства и аргументированно их изложить контролерам и судьям.

Обстоятельства, смягчающие ответственность (ст. 112 НК РФ)

Повторные аналогичные нарушения (например, уже имеющийся у компании в отчетном году штраф за не сданную вовремя 6-НДФЛ), караются строже. Контролеры рассматривают такие факты как отягчающее обстоятельство.

Добросовестность налогоплательщика как повод для смягчения штрафа

Штраф назначен: как оплатить

Налоговые штрафы контролеры сами списывают с единого налогового счета. Единственное, что потребуется от штрафника — вовремя пополнить ЕНС, чтобы на нем была достаточная сумма не только для погашения текущих налоговых обязательств, но и для уплаты штрафа за 6-НДФЛ.

Подавать ЕНП-уведомление об исчисленном штрафе за несдачу 6-НДФЛ не требуется.

Для отражения в 1С штрафа, уплаченного за счет ЕНП, применяется документ Начисление штрафа. Подробнее >>

Кратко о штрафе за несвоевременную сдачу 6-НДФЛ

- Сдача в ИФНС формы 6-НДФЛ позже 25 числа месяца, следующего за отчетным кварталом, грозит работодателю штрафом в 1 000 руб. за каждый полный и неполный месяц просрочки. При длительной просрочке контролеры могут перекрыть доступ к счетам, а также накажут директора или главбуха.

- Такой же штраф назначат контролеры, если работодатели, обязанные сдавать 6-НДФЛ, вообще не представят расчет.

- За погрешности с 6-НДФЛ налоговики могут назначить и другие штрафы, и даже одновременно несколько видов. Например, накажут дважды, если при обязательной электронной форме 6-НДФЛ сдали на бумаге, и в нем обнаружены недостоверные данные.

- Размер штрафа можно снизить, если есть смягчающие обстоятельства.

- Штраф за 6-НДФЛ налоговики сами списывают с ЕНС — следует лишь вовремя пополнить единый налоговый счет.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете