Федеральный закон от 12.07.2024 N 176-ФЗ установил порядок проведения налоговой амнистии для ИП и компаний, которые откажутся от искусственного дробления бизнеса в 2025-2026 годах. Из статьи вы узнаете, на кого распространяется налоговая амнистия и как она проводится.

Скачать Рекомендации по налоговой амнистии от ФНС

Содержание

- Что такое налоговая амнистия 2025

- Основные понятия налоговой амнистии 2025

- Условия для получения права на амнистию

- Способы добровольного отказа от дробления бизнеса

- Что получат амнистированные компании

- Ситуации и последствия

- Кто не попадает под налоговую амнистию 2025 года

- На какие налоги не распространяется амнистия

- Как работает частичный отказ от дробления бизнеса — пример

- Другие материалы о налоговой реформе 2025

- Посетите семинары по налоговой реформе 2025

Что такое налоговая амнистия 2025

Суть налоговой амнистии простыми словами — компаниям и ИП, применявшим искусственное дробление с использованием спецрежимов, простят нарушения 2022-2024 годов, если они решат «обелить» деятельность в 2025-2026 годах. Для этого надо отказаться от схемы и начать платить налоги, объединив показатели по бизнесам.

Чтобы отказаться от дробления, в налоговую направляется любой из документов (Письмо ФНС от 21.03.2025 N СД-4-3/3006@):

- уведомление об отказе от УСН — не позже 15 января года, в котором компания (ИП) собирается перейти на ОСН

- декларация по налогу на прибыль — при этом начиная с первого отчетного периода и до конца налогового периода в Листе 02 и его приложениях нужно указывать: признак налогоплательщика «01», номер документа «0/9999»

- декларация по налогу на прибыль без указания кодов, но с приложенной пояснительной запиской. В записке надо отметить, что декларация представлена в целях реализации добровольного отказа от дробления бизнеса, предусмотренного положениями ст. 6 Федерального закона N 176-ФЗ

Порядок проведения налоговой амнистии закреплен в ст. 6 Федерального закона от 12.07.2024 N 176-ФЗ. Впервые законодательно определены понятия «дробление бизнеса» и «добровольный отказ от дробления бизнеса». Закон N 176-ФЗ вступил в силу 12.07.2024

Основные понятия налоговой амнистии 2025

Ключевые понятия в налоговой амнистии — единая предпринимательская деятельность, контролирующие лица, дробление бизнеса, отказ от дробления.

Единая предпринимательская деятельность при дроблении бизнеса — это деятельность в качестве единого хозсубъекта нескольких формально самостоятельных компаний или ИП, которые контролируются одними и теми же лицами.

Получите понятные самоучители 2026 по 1С бесплатно:

Контролирующие лица — это лица, принимающие управленческие решения, а также иным образом влияющие на результаты предпринимательской деятельности формально самостоятельных лиц.

Дробление бизнеса — это разделение единой предпринимательской деятельности между несколькими формально самостоятельными организациями и ИП, контролируемыми одними и теми же лицами. При этом разделение (пп. 1 п. 1 ст. 6 Закона N 176-ФЗ):

- осуществляется с использованием спецрежимов

- направлено исключительно (или по большей части) на занижение налогов

Пример 1

В 2024 году компания, применяющая УСН, планирует получить доход 300 000 000 руб. (без учета индексации на коэффициент-дефлятор). Но тогда бы ей пришлось перейти на общий режим и уплачивать много налогов, сдавать сложные отчеты.

Чтобы не переходить на ОСНО, она решила разделить бизнес на 2 фирмы, которые будут работать на УСН. Компания посчитала, что это можно сделать, так как каждая из этих фирм пройдет по лимитам, установленным для упрощенки:

- 150 000 000 руб. в год — по ставкам 6 (для УСН «доходы») или 15% (для УСН «доходы - расходы»)

- 200 000 000 руб. в год — по ставкам 8 (для УСН «доходы») или 20% (для УСН «доходы - расходы»)

Но даже если фирмы пройдут по лимитам УСН, однако если единственная цель такого разделения — минимизация налогов и не было самостоятельной деловой цели, ИФНС признает такое дробление незаконным.

Примеры дробления из судебной практики:

- Общая торговая площадь по адресам ведения деятельности распределялась между взаимозависимыми лицами путем заключения договоров аренды и субаренды. При этом спорные помещения при предоставлении услуг общепита не разграничивались для создания самостоятельных торговых помещений (Определение ВС N 308-КГ17-15031 от 24.10.2017 по делу N А53-5300/2016)

- Компания распределяла доходы между взаимозависимыми лицами (деятельность по оказанию услуг шиномонтажа и хранения сезонных шин), создав несколько фирм, что позволило ей получить налоговую выгоду, выраженную в занижении базы по НДС и налогу на прибыль (Определение ВС N 305-ЭС19-25149 по делу N А40-9440/2018)

Подробнее о том, что, по мнению ФНС и судей, считается признаками дробления, рассказываем здесь >>

Добровольный отказ от дробления бизнеса — это уплата налогов лицами, применявшими дробление, в суммарном размере по всем ранее разделенным бизнесам (пп. 2 п. 1 ст. 6 Закона N 176-ФЗ).

Пример 2

Компания из примера 1, формально разделившая бизнес в 2024 году, в 2025-м решила отказаться от дробления и стала уплачивать налоги по бизнесу в целом. ИФНС проверила компанию и установила, что схему дробления она применяла в 2024 году, но больше ее не применяет.

При таких условиях компания имеет право на амнистию по недоплаченным налогам за 2024 год.

Условия для получения права на амнистию

- При проведении налоговой проверки выявлено дробление с использованием спецрежимов, цель которого — занижение налогов за периоды 2022-2024

- Решение по проверке за 2022-2024 годы вступило в силу после того, как начал действовать Закон N 176-ФЗ (то есть после 12.07.2024)

- В 2025-2026 годах налогоплательщик объединил бизнесы и добровольно отказался от искусственного дробления

Способы добровольного отказа от дробления бизнеса

НК РФ не ограничивает налогоплательщиков в способах добровольного отказа от дробления бизнеса.

Способы отказа от дробления без изменения организационной структуры бизнеса:

- перейти участникам дробления бизнеса на общую систему налогообложения

- перевести всю деятельность на одно из лиц группы

Способы отказа от дробления бизнеса с изменением оргструктуры бизнеса:

- объединить участников схемы в одно юрлицо, при этом возможно создание по месту ведения ими предпринимательской деятельности обособленных подразделений этой организации

- полностью передать акции (доли) участников, входящих в группу, иным независимым лицам. При этом группа лиц перестает вести деятельность как единый хозсубъект

Что получат амнистированные компании

- Амнистированным компаниям не будут доначислять налоги за периоды 2022-2024, а также пени и штрафы за нарушение ст. 119, 120, 122 НК РФ (п. 2 ст. 6 Закона N 176-ФЗ)

- не придется сдавать декларации и уточненки за эти периоды

- материалы проверки о дроблении ФНС не будет передавать в следственные органы. Но только при условии, что недоимка по другим нарушениям (кроме искусственного дробления) не достигла суммы, с которой привлекают к уголовной ответственности (п. 15 Закона N 176-ФЗ)

О том, что ФНС считает налоговым преступлением, за которые наступает ответственность по УК РФ, рассказываем здесь >>

Ситуации и последствия

Возможны несколько сценариев в зависимости о того, когда проводилась выездная налоговая проверка и каков ее результат.

| Ситуация | Последствие |

|

Выездная проверка за 2025-2026 годы проведена, но дробление не выявлено

|

Доначисленные суммы за периоды 2022-2024 прощаются с даты вступления в силу решения по проверке за 2025-2026 годы. Если за налоговые периоды 2025-2026 проведено несколько выездных проверок, долг прощается с наиболее поздней даты вступления в силу решений, вынесенных по результатам проверок (п. 5 ст. 6 Закона N 176-ФЗ) |

| Выездной проверки за 2025-2026 годы не было | Решение о привлечении к ответственности, вынесенное по результатам налоговых проверок за 2022-2024 годов, в части нарушений, связанных с дроблением, вступает в силу 01.01.2030. Одновременно прекращается обязанность по уплате недоимок, пеней и штрафов (п. 6 ст. 6 Закона N 176-ФЗ) |

|

Выездная проверка за 2025-2026 годы проведена, обнаружено дробление

|

Налогоплательщику придется погасить суммы, доначисленные не только за 2025-2026 годы, но и за 2022-2024. Если за налоговые периоды 2025-2026 проведено несколько выездных проверок, в результате которых выявлено дробление, то привлекут к ответственности с наиболее ранней даты вступления в силу решений, вынесенных по результатам проверок (п. 7 ст. 6 Закона N 176-ФЗ) |

| Установлен факт частичного отказа от дробления в налоговых периодах 2025-2026 | Налогоплательщик получит амнистию по соответствующей части доначислений за 2022-2024 годы (п. 8 ст. 6 Закона N 176-ФЗ) |

| Проверка за 2025-2026 годы проведена, выявлено дробление, налогоплательщик отказался от дробления после вынесения решения о проведении проверки за периоды 2025-2026 |

Налогоплательщика амнистируют по платежам, доначисленным за дробление в 2022-2023 годах, но при условии, что он отказался от дробления за 2024 год и подал уточненки до вступления в силу решения по выездной проверке за 2025-2026 годы (п. 9, п. 11 ст. 6 Закона N 176-ФЗ)

|

| Компания закрывается (реорганизация, ликвидация, банкротство) | Амнистия состоится с даты внесения соответствующей записи в ЕГРЮЛ. Но если в ходе выездной проверки за 2025-2026 обнаружится, что налогоплательщик продолжает применять дробление в составе иной группы лиц, деятельность которых контролировали те же лица, которые ранее контролировали деятельность налогоплательщика, то этим иным лицам придется погасить налоговые долги за 2022-2024 годы закрывшегося налогоплательщика (п. 12, п. 13 ст. 6 Закона N 176-ФЗ) |

Кто не попадает под налоговую амнистию 2025 года

Не распространяются нормы об амнистии на налогоплательщиков:

- дробивших бизнес без применения спецрежимов

- в отношении которых не проводились налоговые проверки за 2022-2024 годы, то есть если у налоговиков нет информации о факте дробления с использованием спецрежимов

- в отношении которых проверка за 2022-2024 годы проводилась, но решение по итогам проверки, в результате которой инспекторы выявили дробление, вступило в силу до начала действия Закона N 176-ФЗ — до 12.07.2024

На какие налоги не распространяется амнистия

Под налоговую амнистию 2025-2026 не попадают:

- НДФЛ и страховые взносы, доначисленные в связи с занижением (сокрытием) зарплаты в случаях, не связанных с дроблением бизнеса

- налог на прибыль (НДФЛ для ИП), налоги при УСН, ЕСХН, доначисленные по операциям, не связанным с дроблением бизнеса

- страховые взносы, если дробление бизнеса применялось в целях применения пониженного тарифа взносов для СМП

- НДС, если дробление применялось с целью получения льгот по выручке от услуг общепита, не превышающей 2 млрд руб. в год

- НДПИ, если дробление применялось с целью занижения себестоимости полезного ископаемого

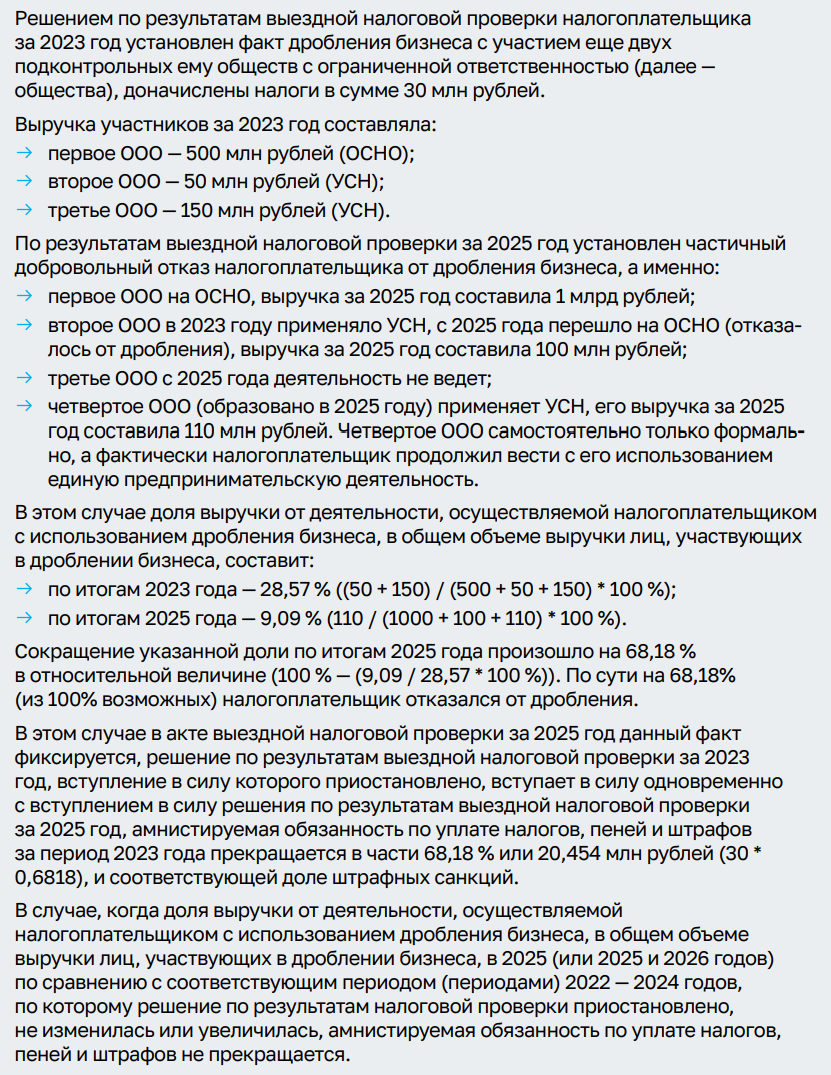

Как работает частичный отказ от дробления бизнеса — пример

Частичный добровольный отказ означает, что их схемы дробления выведены не все участники, а лишь некоторые. В этом случае обязанность по уплате налогов, пеней и штрафов прекращается в только в соответствующей части.

Пример от ФНС:

Подробнее о налоговой амнистии 2025 читайте в специальном разделе сайта ФНС «Налоговая амнистия дробления бизнеса», а также в методичке ФНС:

Скачать Рекомендации по налоговой амнистии от ФНС

Другие материалы о налоговой реформе 2025

- Налоговая реформа: что меняется в НК РФ с 2025 года

- Налоговая реформа 2025: обзор изменений по налогу на прибыль

- Налоговая реформа 2025: обзор изменений по УСН

- Налоговая реформа по НДФЛ-2025: прогрессивная шкала, поддержка семей с детьми и новый вычет

- Налоговая реформа 2025: изменения по страховым взносам

Посетите семинары по налоговой реформе 2025

- Налоговая реформа с 2025 в 1С:Бухгалтерия – все, что нужно знать!

- УСН по-новому с 2025. Как упрощенцу работать с НДС. Законодательный обзор

- Налоговая амнистия для участников налоговой схемы дробления бизнеса. Законодательный обзор

- Налоговая реформа – 2025: ПОЛНОЕ ПОГРУЖЕНИЕ! Законодательный обзор

- Текущая отчетность и «светлое» будущее: обзор налоговой отчетности за 1 полугодие 2024 и дайджест грядущей налоговой реформы. Законодательный обзор

- Все новшества для бухгалтера с учетом налоговой реформы-2025. Законодательный обзор

- Все про НДС для некоммерческих организаций с 01.01.2025. Законодательство

- Налоговая реформа – 2025. НДФЛ и страховые взносы в 1С:Бухгалтерия

- Налоговая реформа – 2025. Как бухгалтеру подготовиться к работе с онлайн-ККТ в 2025 году в 1С

- Налоговая реформа – 2025. Имущественные налоги в 1С:Бухгалтерия

- Налоговая реформа – 2025. Налог на прибыль и туристический налог в 1С:Бухгалтерия

- Реформа НДФЛ и страховых взносов: подробный разбор и практические рекомендации. Законодательный обзор

- Налоговая реформа – 2025. УСН и НДС в 1С:Бухгалтерия

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете