Работодатели могут оказывать работникам материальную помощь: в связи с рождением ребенка, свадьбой, выходом на пенсию и в иных случаях. Эти выплаты имеют особенности оформления и налогообложения.

В статье рассмотрим:

- что такое материальная помощь и ее признаки;

- как ее оформить;

- какие правила учесть при налогообложении матпомощи;

- в каких ситуациях она отражается в отчетности, а в каких нет.

Содержание

- Что такое материальная помощь

- Налогообложение материальной помощи

- Оформление материальной помощи

- Матпомощь в 6-НДФЛ и справке о доходах физлица

- Примеры материальной помощи

- Матпомощь сотруднику при рождении или усыновлении (удочерении) ребенка

- Материальная помощь при мобилизации сотрудника

- Матпомощь при увольнении работника в связи с выходом на пенсию

- Матпомощь сотруднику, пострадавшему от чрезвычайной ситуации

- Помощь в связи со смертью сотрудника или члена семьи сотрудника

- Кратко о материальной помощи — примеры, налогообложение, отражение в отчетности

Что такое материальная помощь

Материальная помощь — это финансовая поддержка работодателем работника, оказавшегося в различных жизненных ситуациях (а в случае смерти работников — поддержка его родственников).

ТК РФ не обязывает работодателя выплачивать материальную помощь. Решение о выплате или невыплате матпомощи для различных ситуаций работодатель фиксирует в коллективном договоре или локальных нормативных актах.

Признаки материальной помощи и ее отличия от других видов выплат:

- Является одним из видов социальных выплат;

- Выплачивается не за достижения в трудовой деятельности или результаты в работе, а в связи с произошедшим событием (свадьбой, рождением ребенка и др.);

- По ТК РФ такая выплата не является безусловной обязанностью работодателя, пока он не закрепит ее в коллективном договоре или локальном НПА;

- Условия и порядок начисления выплаты фиксируются в коллективном договоре или в локально-нормативных актах предприятия (например, в положении об оплате труда, положении о материальной помощи);

- Для ее получения сотруднику необходимо написать заявление, а работодателю — издать приказ.

Налогообложение материальной помощи

В части удержания и уплаты НДФЛ матпомощь можно условно разделить на две группы:

- полностью освобожденная от удержания НДФЛ (например, выплаты родственникам умершего сотрудника);

- частично освобожденная от НДФЛ (например, денежная выплата в связи с рождением ребенка, превышающая установленный НК РФ лимит, не облагается налогом в пределах такого лимита).

Если сумма матпомощи не превышает 4 000 руб., удерживать НДФЛ не требуется. Если в течение календарного года материальная помощь выплачена в большем размере, сумма превышения облагается НДФЛ в общем порядке. Исключением — матпомощь при рождении ребенка, лимит составляет 50 000 руб.

Виды материальной помощи, с которой не удерживается НДФЛ, указаны в ст. 217 НК РФ.

Получите понятные самоучители 2026 по 1С бесплатно:

Уплата страховых взносов происходит аналогично, как и НДФЛ. Виды материальной помощи, с которой не уплачиваются страховые взносы, перечислены в ст. 422 НК РФ.

Оформление материальной помощи

Для получения выплаты сотруднику необходимо написать заявление с изложением жизненной ситуации.

К заявлению прикладываются подтверждающие документы. Список есть в отделе кадров или в бухгалтерии. Он зависит от ситуации, возникшей у сотрудника (бывшего сотрудника).

На основании заявления и приложенных документов работодатель принимает решение о выплате материальной помощи и издает приказ, в котором указывает реквизиты компании, ФИО работника, ссылку на соответствующий пункт ЛНА и сумму матпомощи.

Бухгалтерия оформляет выплату и выдает сотруднику положенную сумму.

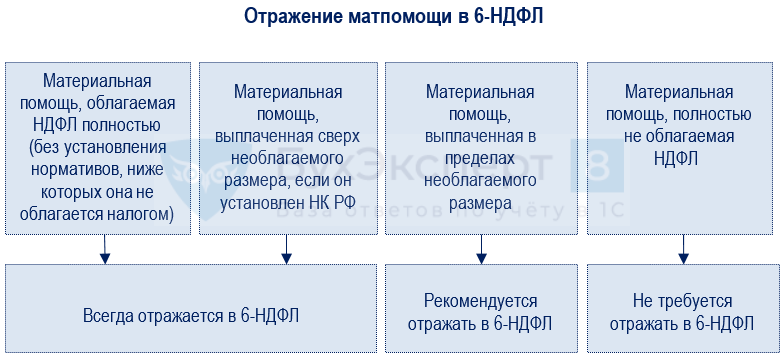

Матпомощь в 6-НДФЛ и справке о доходах физлица

Информацию о материальной помощи, облагаемой НДФЛ, нужно отразить в расчете 6-НДФЛ, а при составлении годового расчета — в справке о доходах и суммах НДФЛ.

ФНС в Письме от 15.12.2016 N БС-4-11/24064@ высказала такую позицию: работодатель может не отражать в 6-НДФЛ и в справке о доходах:

- матпомощь, которая полностью освобождена от налогообложения (ст. 217 НК РФ);

- матпомощь, которая не превышает лимит, установленный законодательством.

Если работодатель указал такую выплату в 6-НДФЛ, ее обязательно нужно отметить и в справке о доходах. Если размер выданной материальной помощи превышает величину лимита, такая выплата обязательно подлежит отражению и в 6-НДФЛ, и в справке о доходах.

В справках о доходах, выдаваемых сотрудникам (Приложение N 4 к Приказу ФНС от 19.09.2023 N ЕД-7-11/649@), материальную помощь отражают под соответствующим кодом вида дохода и кодом вида вычета.

Для отражения сумм матпомощи применяется следующий перечень кодов доходов (Приказ ФНС N ММВ-7-11/387@ от 10.09.2015).

Перечень кодов доходов

| Код дохода | Наименование |

| 2710 |

Материальная помощь, не включая матпомощь при увольнении в связи с выходом на пенсию, выплаты инвалидам от общественных организаций инвалидов и единовременной помощи при рождении (усыновлении, удочерении) ребенка |

| 2760 |

Материальная помощь работникам или бывшим работникам при увольнении в связи с выходом на пенсию по инвалидности или по возрасту |

| 2761 |

Материальная помощь, оказываемая инвалидам общественными организациями инвалидов |

| 2762 |

Единовременные суммы материальной помощи работникам при рождении (усыновлении, удочерении) ребенка |

| 2763 |

Материальная помощь, предоставляемая организацией, выполняющую образовательную деятельность по основным профессиональным образовательным программам, студентам / курсантам, ординаторам, ассистентам-стажерам, адъюнктам, аспирантам |

| 2790 |

Матпомощь для ветеранов и тружеников тыла ВОВ (войны с Финляндией, войны с Японией) и для членов их семей, а также бывших узников концлагерей, тюрем и гетто во времена Второй мировой войны |

Коды вычетов

Коды вычетов, относящихся к материальной помощи.

| Код вычета | Наименование |

| 503 |

Вычет из материальной помощи работникам или бывшим работникам при увольнении в связи с выходом на пенсию |

| 506 |

Вычет из материальной помощи, оказываемой инвалидам общественными организациями инвалидов |

| 507 |

Вычет из матпомощи для ветеранов и тружеников тыла ВОВ (войны с Финляндией, войны с Японией) и для членов их семей, а также бывших узников концлагерей, тюрем и гетто во времена Второй мировой войны |

| 508 |

Вычет из материальной помощи сотруднику при рождении (усыновлении, удочерении) ребенка |

| 512 |

Вычет из материальной помощи, предоставляемой организацией, выполняющей образовательную деятельность по основным профессиональным образовательным программам, студентам, курсантам, ординаторам, ассистентам-стажерам, адъюнктам, аспирантам |

Примеры материальной помощи

Рассмотрим отдельные виды матпомощи:

- при рождении (усыновлении, удочерении) ребенка;

- при мобилизации сотрудника;

- при увольнении сотрудника в связи с выходом на пенсию;

- работнику, пострадавшему от ЧС;

- в связи со смертью сотрудника.

Матпомощь сотруднику при рождении или усыновлении (удочерении) ребенка

Такое радостное событие многих семей сопровождается не только счастливыми эмоциями, но и приятными бонусами, как со стороны государства, так и со стороны организаций, в которых трудятся члены семьи. Одним из таких бонусов может быть материальная помощь.

Величина матпомощи при рождении или усыновлении (удочерении) ребенка не имеет ограничения. Не удерживать НДФЛ и не уплачивать страховые взносы можно с суммы матпомощи в размере 50 000 руб. Если сумма помощи выше, то НДФЛ и взносы надо уплатить с разницы между фактической суммой матпомощи и лимитом.

Главное условие для такой схемы удержания НДФЛ — выплата должна произойти в течение первого года жизни ребенка. Если материальную помощь выплачивают после того, как ребенку исполнился год, НДФЛ удерживается в полном объеме.

Пример

Сотруднику Петрову В. А. решено выплатить материальную помощь 60 000 руб. в связи с рождением ребенка.

Определим базу для удержания НДФЛ: 60 000 руб. — 50 000 руб. = 10 000 руб.

Рассчитаем НДФЛ: 10 000 руб. × 13% = 1 300 руб.

Код дохода на сумму матпомощи — 2762, код вычета на сумму лимита — 508.

Материальная помощь при мобилизации сотрудника

При мобилизации работника работодатель вправе оказать ему матпомощь, а также должен выполнять ряд обязательных по закону действий: выплатить все, что ему причитается, приостановить трудовой договор и сохранить за ним рабочее место (Указ Президента РФ от 21.09.2022 N 647).

Матпомощь в связи с мобилизацией в полной сумме не облагается НДФЛ (пп. 93 п. 1 ст. 217 НК РФ) и страховыми взносами (п. 18 ст. 422 НК РФ).

Подробнее Помощь мобилизованному сотруднику и третьим лицам в 1С

Матпомощь при увольнении работника в связи с выходом на пенсию

Для этого вида выплат действуют общие правила — матпомощь в пределах 4 000 руб. в год НДФЛ и взносами не облагается. Суммы помощи, превышающие лимит, подлежат налогообложению.

Пример

Работник Сидоров И. В. увольняется в связи с выходом на пенсию по старости. По коллективному договору ему выплачивается материальная помощь 3 000 руб. Так как ее размер не превышает лимита 4 000 руб., удерживать НДФЛ и уплачивать взносы не требуется.

Код дохода — 2760, код вычета — 503.

Матпомощь сотруднику, пострадавшему от чрезвычайной ситуации

В следующих случаях денежная помощь сотруднику может расцениваться как материальная помощь от чрезвычайной ситуации (ЧС):

- ЧС природного и техногенного характера;

- утрата имущества первой необходимости в результате ЧС природного и техногенного характера;

- вред здоровью в результате ЧС природного и техногенного характера;

- гибель человека в результате ЧС.

Этот вид матпомощи не облагается НДФЛ (п. 46 ст. 217 НК РФ) и взносами (пп. 3 п. 1 ст. 422 НК РФ).

Помощь в связи со смертью сотрудника или члена семьи сотрудника

Сумма и условия такой выплаты также определяется ЛНА работодателя. Выплачивают ее в основном близким родственникам (например, супругу, детям или родителям).

Такая матпомощь не облагается НДФЛ (п. 8 ст. 217 НК РФ) и взносами (пп. 3 п. 1 ст. 422 НК РФ).

Кратко о материальной помощи — примеры, налогообложение, отражение в отчетности

- Материальная помощь — это финансовая помощь работнику со стороны работодателя для поддержки в определенной жизненной ситуации.

- Главный признак материальной помощи — ее выплата не связана с результатами труда сотрудника.

- Виды матпомощи в целях удержания НДФЛ и уплаты страховых взносов условно делятся на две группы: полностью освобожденные или частично освобожденные. От этого зависит, нужно ли отражать выплаты в налоговой отчетности.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете