Есть долги по личным налогам физического лица, которые не относятся к предпринимательской деятельности и не начисляются в программе 1С. ИП заплатил упрощенный налог с расчетного счета посредством ЕНП, но из этой суммы списали с ЕНС долг по налогу на имущество.

Также в 1С неверно формируется входящее сальдо по ЕНС Помощником перехода, если в 2022 году ИП оплачивал личные налоги с расчетного счета.

Как отражать в программе 1С операции по ЕНС, если ИП оплачивает и личные налоги, и налоги от предпринимательства с расчетного счета?

Подробнее Как отразить личные налоги физического лица на ЕНС ИП с 2024 в 1С?

На едином налоговом счете отражаются все операции: и по налогам физического лица, и по налогам в отношении предпринимательской деятельности. При нехватке денег погашение всех начисленных налогов осуществляется в порядке ст. 45 НК РФ, независимо от того, в каком качестве предприниматель оплатил ЕНП — как физлицо или ИП.

Если предприниматель пополняет ЕНС с расчетного счета для оплаты всех своих налогов (в т. ч. не начисляемых в программе 1С), возникает расхождение по остаткам ЕНС в учете и в ЛК ИП ФНС.

В этом случае возможны 2 варианта:

- Начислять налоги физического лица в программе 1С документом Операция, введенная вручную, при этом:

- нужно учитывать, что налоги физлица не должны уменьшать налогооблагаемую базу;

- для формирования верного входящего сальдо ЕНС придется сделать начисление налогов ноябрем 2022 года.

- Корректировать только остаток на ЕНС в программе 1С с помощью:

- Помощника перехода на ЕНС — для формирования верного начального остатка;

- документа Операция по ЕНС с видом Корректировка счета — по текущим операциям.

Второй вариант менее трудоемкий и не требует открытия 2022 года, разберем его на примерах.

Корректировка входящего сальдо ЕНС

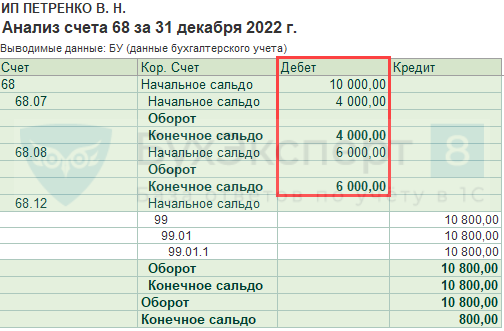

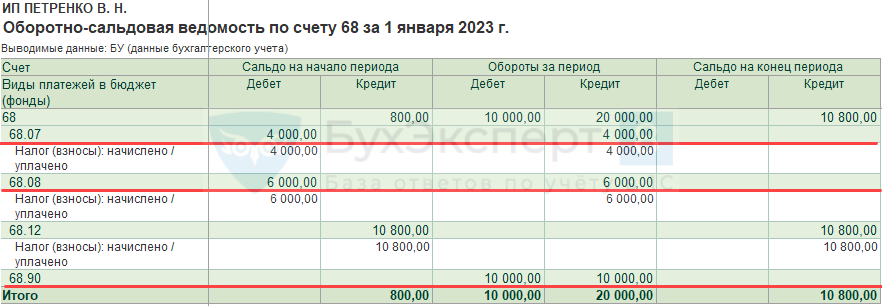

ИП в 2022 году оплачивал личные имущественные налоги с расчетного счета. В программе 1С этих начислений нет, есть дебетовое сальдо на 31.12.2022 по счетам:

- 68.07 — 4 000 руб.;

- 68.08 — 6 000 руб.

Поэтому на 1 января 2023 года Помощник перехода на ЕНС формирует положительное входящее сальдо в размере 10 000 руб.

В ЛК ИП на сайте ФНС входящее сальдо нулевое.

В разделе Операции — Помощник перехода на ЕНС по ссылке Остатки расчетов по налогам и взносам автоматически формируется отчет Анализ счета 68 и 69 за 31.12.2022.

Получите понятные самоучители 2026 по 1С бесплатно:

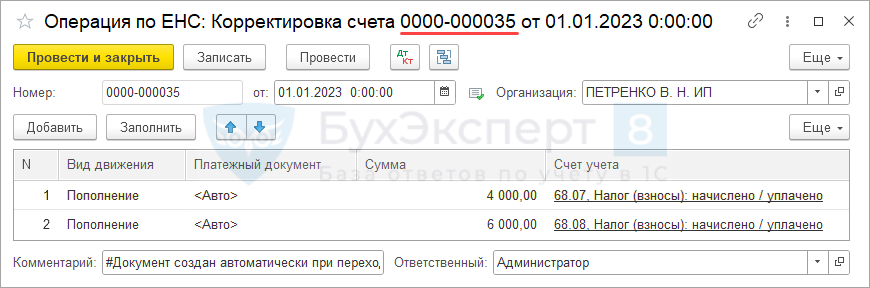

По ссылке Перенос переплат по налогам и взносам выберите Выполнить операцию. Автоматически создастся документ Операция по единому налоговому счету с видом Корректировка счета, в который попадет сальдо на 31.12.2022 по Дт субсчетов 68 и 69.

Если операция по переносу переплат уже выполнена, откройте ее для исправления — Открыть документ.

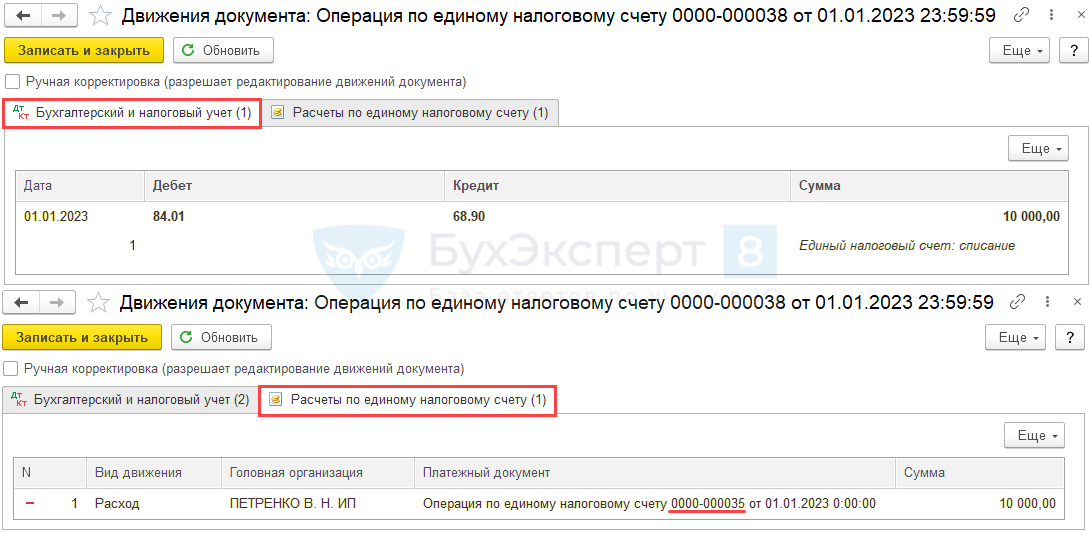

Проводки

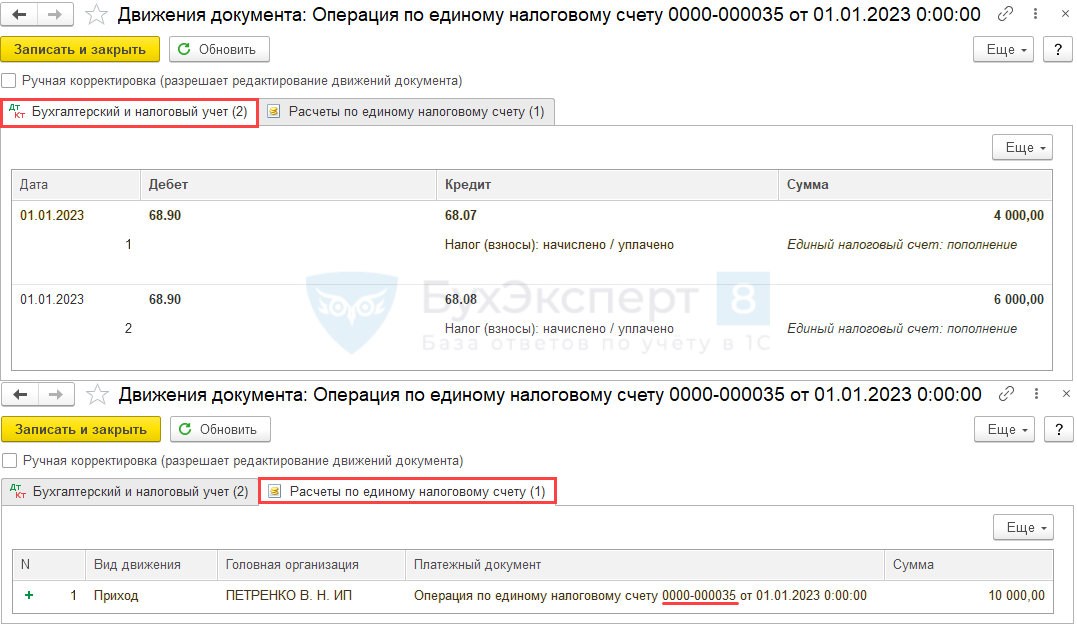

Документ формирует проводки по переносу налоговых переплат на ЕНС (68.90) и запись в регистр Расчеты по единому налоговому счету с видом Приход.

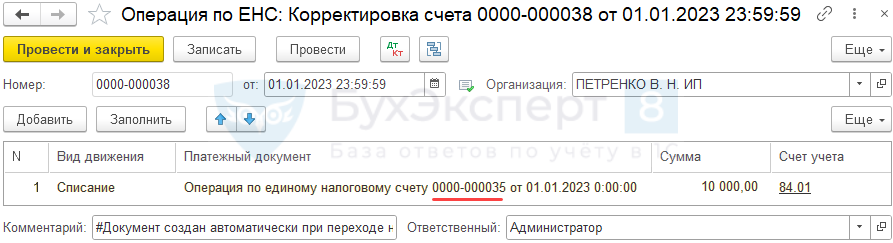

Затем сформируйте документ Операция по единому налоговому счету с видом Корректировка счета в разделе Операции также 01.01.2023.

Укажите:

- Вид движения — Списание;

- Платежный документ — документ Операция по единому налоговому счету с видом Корректировка счета — Пополнение, сформированная Помощником перехода на ЕНС;

- Сумма — сумма оплаты имущественных налогов физлица которая не включается в ЕНС (в нашем примере — 10 000 руб.);

- Счет учета — 84.01 «Прибыль, подлежащая распределению».

Проводки

Документ формирует проводку по списанию средств с ЕНС в личные средства предпринимателя, а также движение с видом Расход по регистру Расчеты по единому налоговому счету.

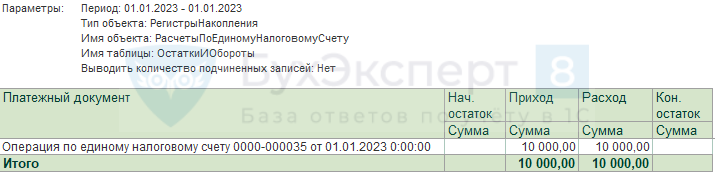

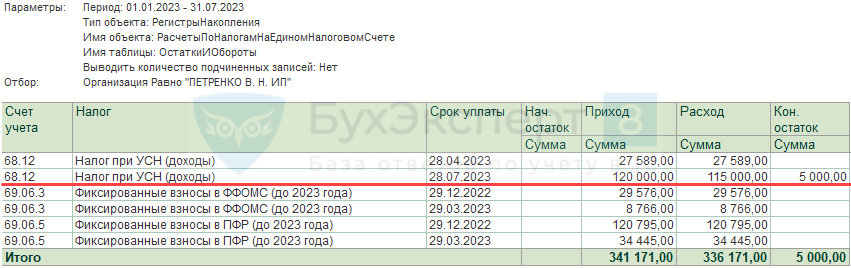

Результат можно отследить по отчетам — Универсальный отчет по регистрам ЕНС в 1С.

В регистре Расчеты по единому налоговому счету лишней переплаты нет.

В ОСВ по счету 68 также видно, что уплаченные за физлицо налоги отсутствуют в сальдо как отдельных налогов, так и ЕНС.

Корректировка текущих расчетов по ЕНС

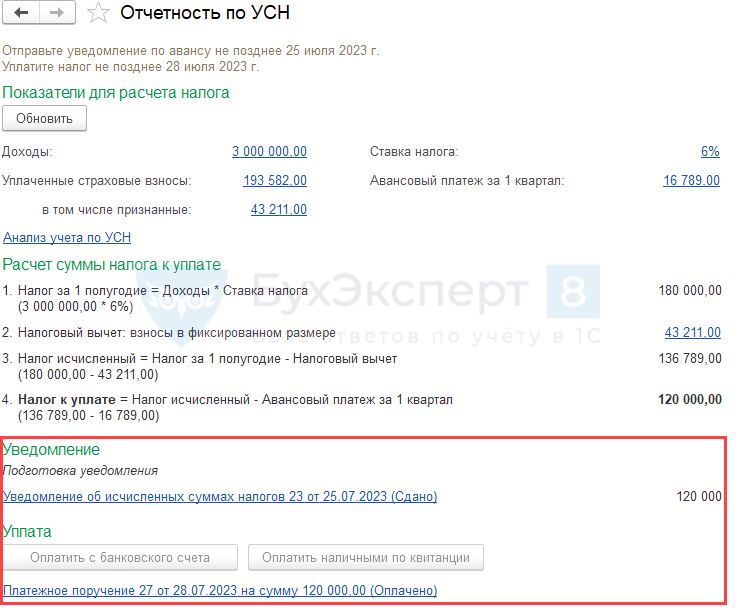

За 1 полугодие 2023 года ИП начислил упрощенный налог 120 000 руб. На счете 68.90 нет остатка на 28 июля.

25 июля направлено уведомление.

28 июля с расчетного счета перечислен ЕНП в сумме 120 000 руб.

Из оплаченного единого налогового платежа 5 000 руб. направлены на погашение недоимки по транспортному налогу физического лица за его личный автомобиль.

Сформируйте уведомление по УСН и оплатите авансы в обычном порядке.

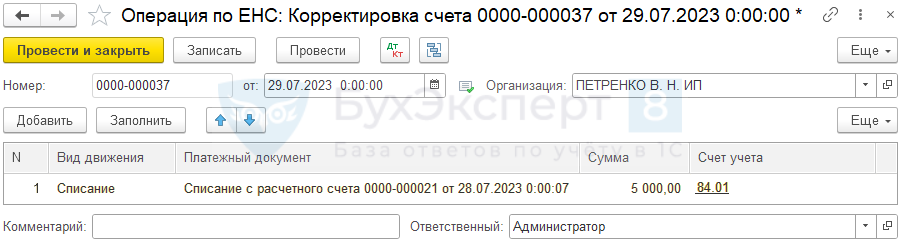

Затем сформируйте документ Операция по единому налоговому счету с видом Корректировка счета в разделе Операции датой погашения платежа в счет других налогов физлица в ЛК ИП.

Укажите:

- Вид движения — Списание;

- Платежный документ — документ Списание с расчетного счета, из которого погашены налоги физлица;

- Сумма — сумма, списанная в счет погашения имущественных налогов физлица;

- Счет учета — 84.01 «Прибыль, подлежащая распределению».

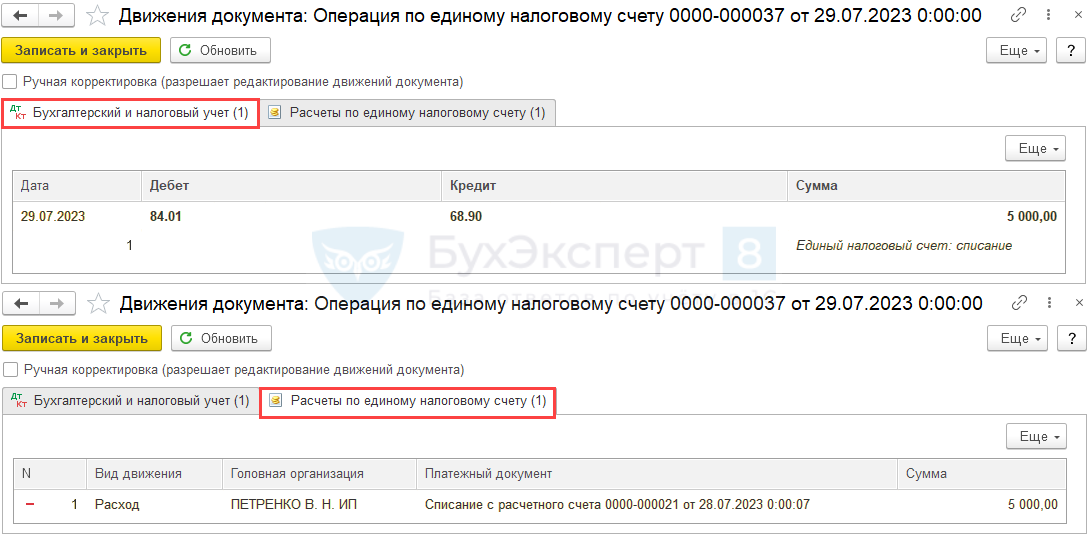

Проводки

Документ формирует проводку по списанию средств с ЕНС в личные средства предпринимателя, а также движение с видом Расход по регистру Расчеты по единому налоговому счету.

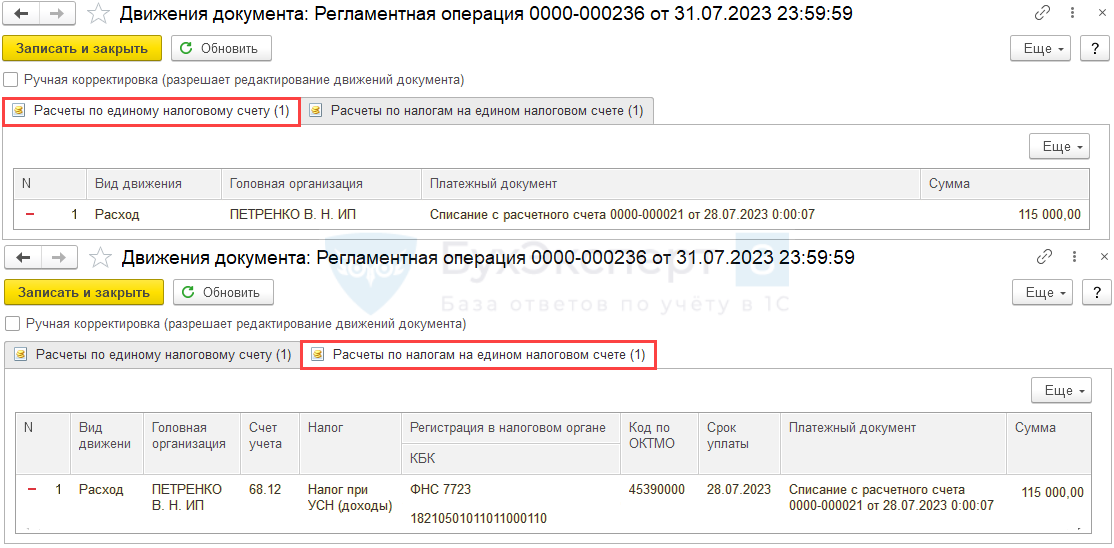

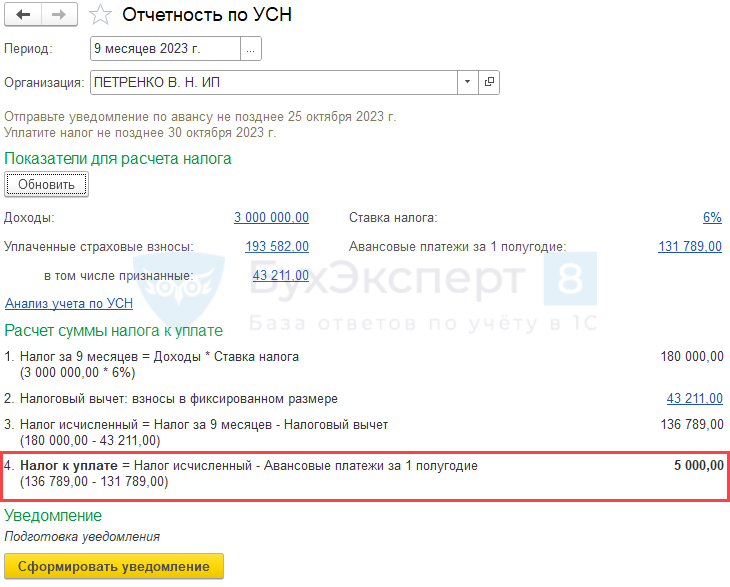

В регламентной операции Зачет аванса по единому налоговому счету распределение оплаты происходит уже с учетом уменьшения суммы на ЕНС.

В результате осталась недоимка по авансам за 1 полугодие по УСН.

Помощник по УСН учитывает эту недоимку, если на момент уплаты авансов за следующий квартал недоимка не погашена. Уплатить недоимку следует в кратчайшие сроки — на нее начисляются пени, т. к. ее возникновение не связано с подачей уведомления.

Также ее можно отследить по отчетам — Универсальный отчет по регистрам ЕНС в 1С.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете