Содержание

Чек-лист по проверке 6-НДФЛ

Чек-лист по проверке 6-НДФЛ

- Проверка титульного листа перед заполнением

- Проверка состава страниц Разделов 1 и 2

- Проверка заполнения Раздела 2

- Проверка заполнения Раздела 1

- Проверка Приложения 1

- Для годового отчета

- При закрытии обособленного подразделения / ликвидации организации

- Проверка междокументарных КС

Проверка титульного листа 6-НДФЛ

Что проверяем

- Реквизиты регистрации в ИФНС (ОКТМО, КПП, код ИФНС)

- Код места учета

- Дату подписи отчета

Проверка реквизитов регистрации в ИФНС

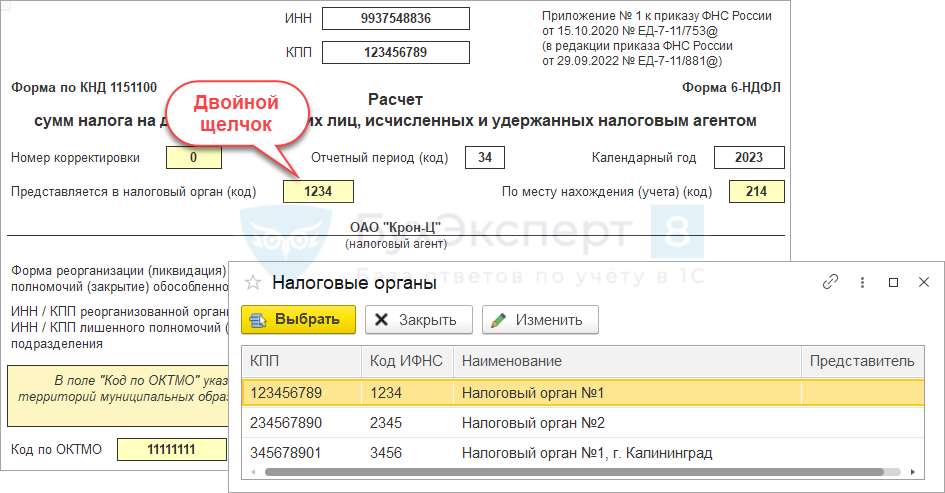

Изменить регистрацию в ИФНС можно двойным щелчком по полю с кодом ИФНС/

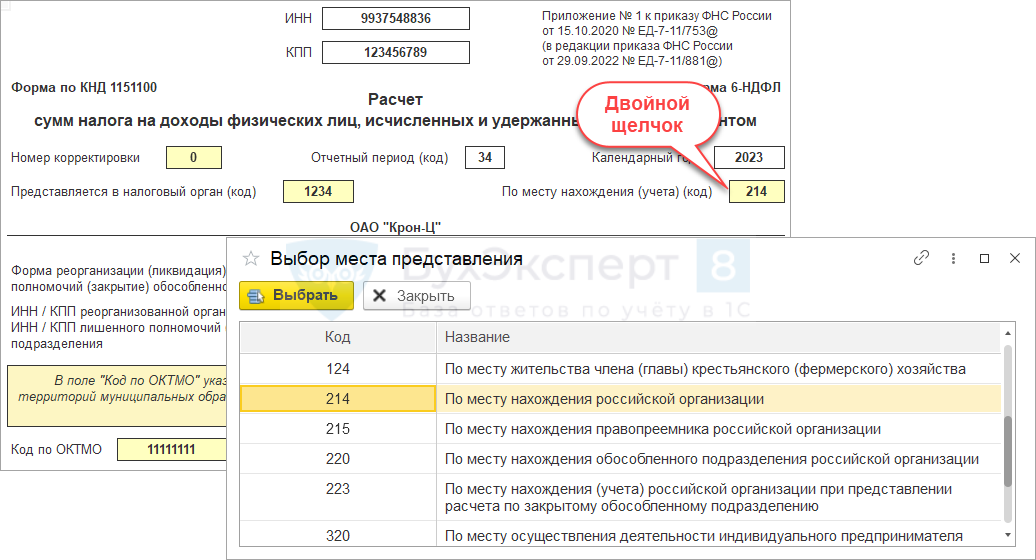

Проверка кода места учета

При необходимости код места учета редактируем вручную.

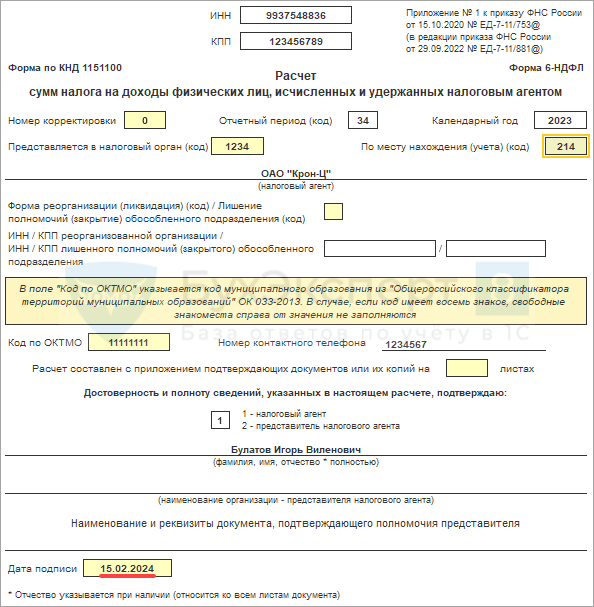

Проверка даты подписи отчета

Дата подписи должна быть равна или позднее даты выплаты доходов за последний месяц отчетного периода. Для годового отчета 6-НДФЛ за 2023 год – равна или позднее даты выплаты зарплаты за декабрь 2023.

Получите понятные самоучители 2026 по 1С бесплатно:

Проверка состава страниц Разделов 1 и 2 6-НДФЛ

От чего зависит состав Разделов 1 и 2 6-НДФЛ

Число страниц Разделов 1 и 2 6-НДФЛ зависит от:

- Применяемых ставок (наличие нерезидентов, сотрудников с превышением дохода 5 млн руб.)

- Выплаты дивидендов в отчетном периоде

Проверка применяемых ставок

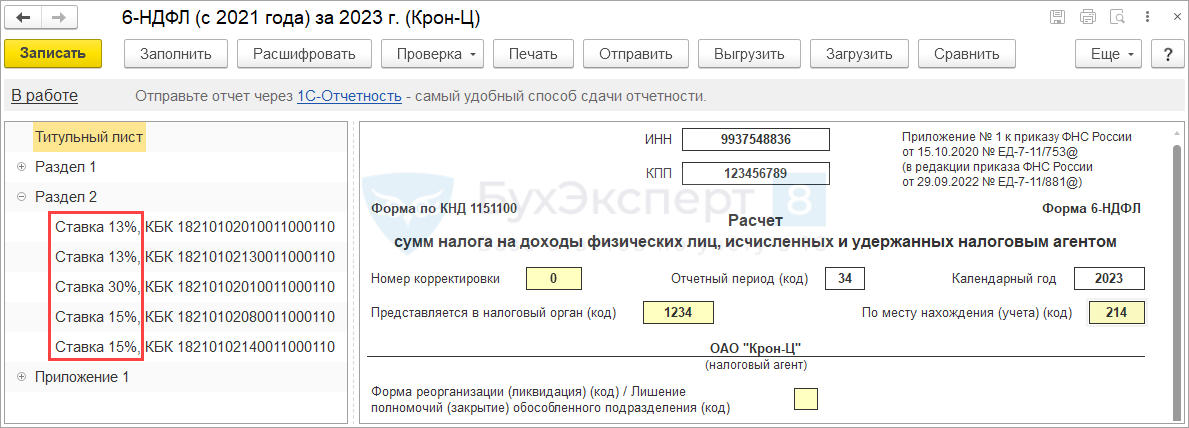

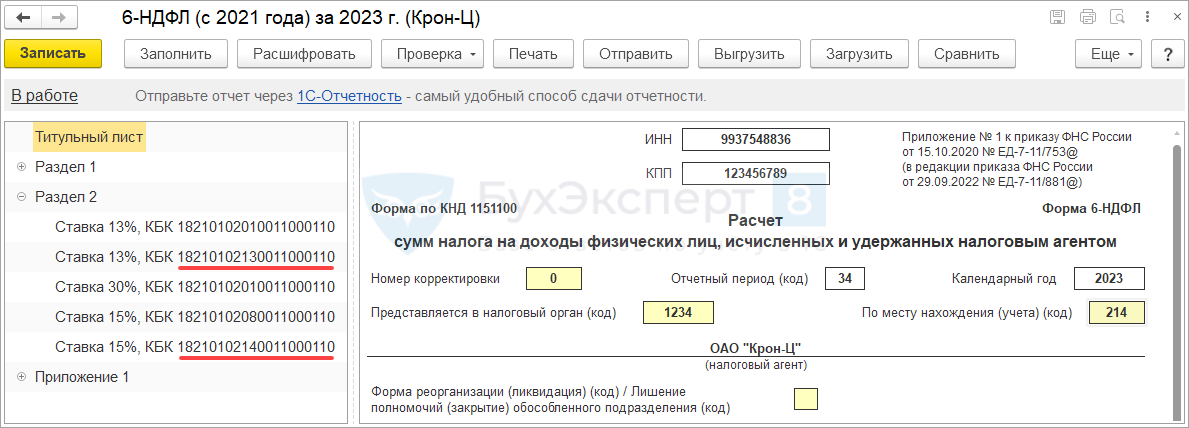

Для каждой ставки НДФЛ заполняется отдельная страница Раздела 2.

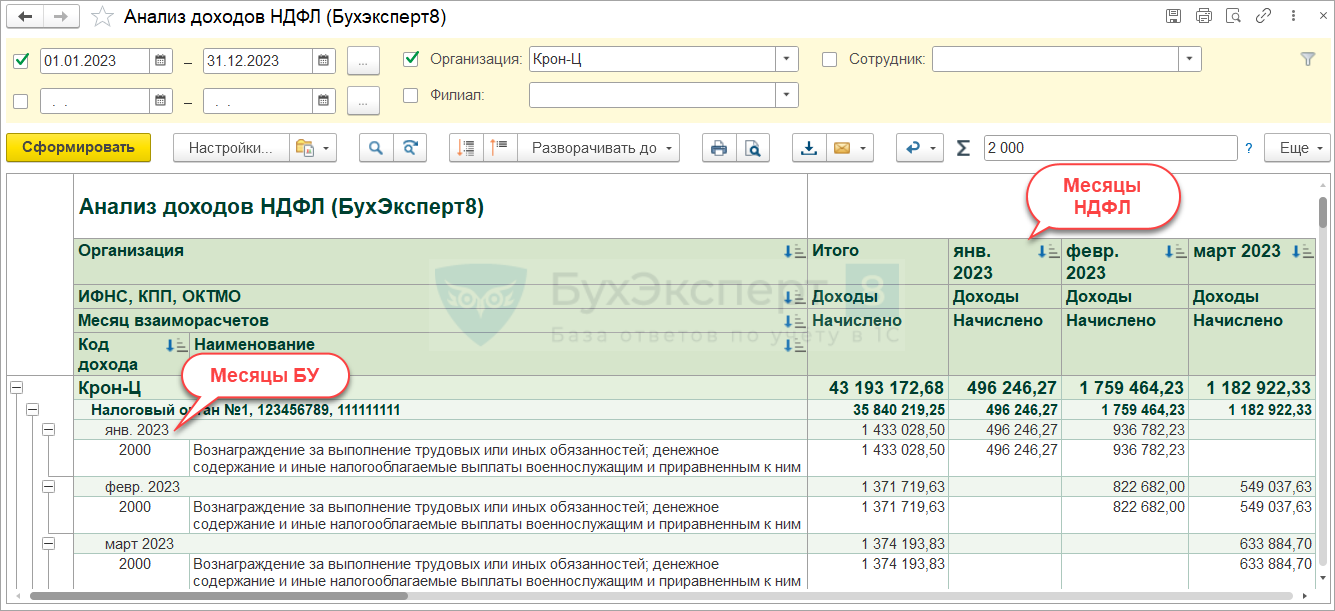

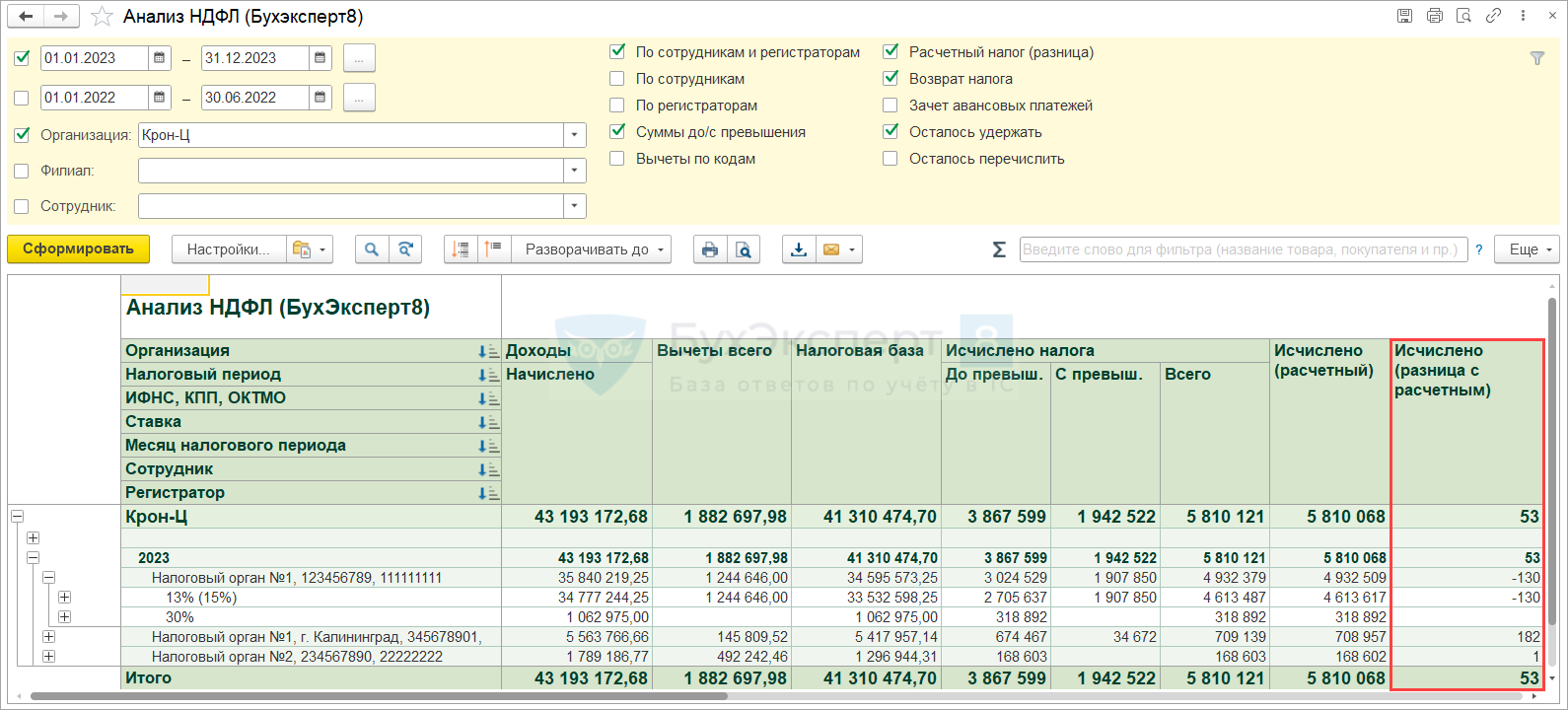

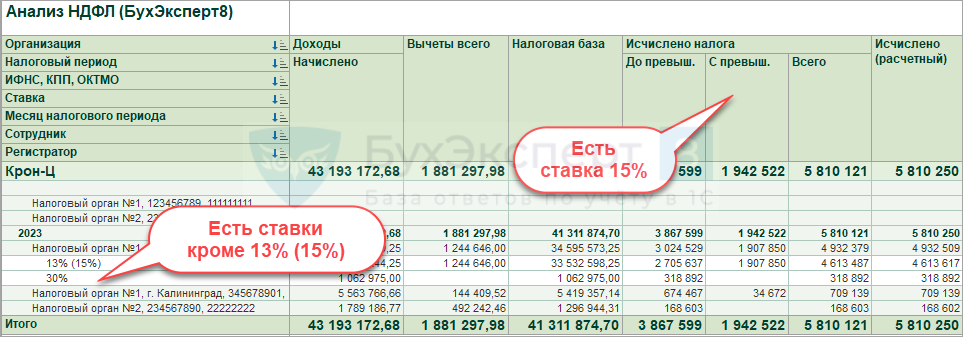

Проверить применяемые ставки НДФЛ в отчетном периоде можно донастроенным отчетом Анализ НДФЛ от Бухэксперт:

- Проверяем перечень ставок в таблице

- Смотрим, есть ли налог с превышения (ставка 15%)

Отчет формируем за отчетный период, для проверки 6-НДФЛ за 2023 год – донастроенный Анализ НДФЛ формируем также за 2023 год.

Проверка наличия дивидендов

КБК для НДФЛ с дивидендов:

- 18210102130011000110 — НДФЛ в отношении доходов от долевого участия в организации, полученных в виде дивидендов (в части суммы налога, не превышающей 650 000 руб.)

- 18210102140011000110 — НДФЛ в отношении доходов от долевого участия в организации, полученных в виде дивидендов (в части суммы налога, превышающей 650 000 руб.)

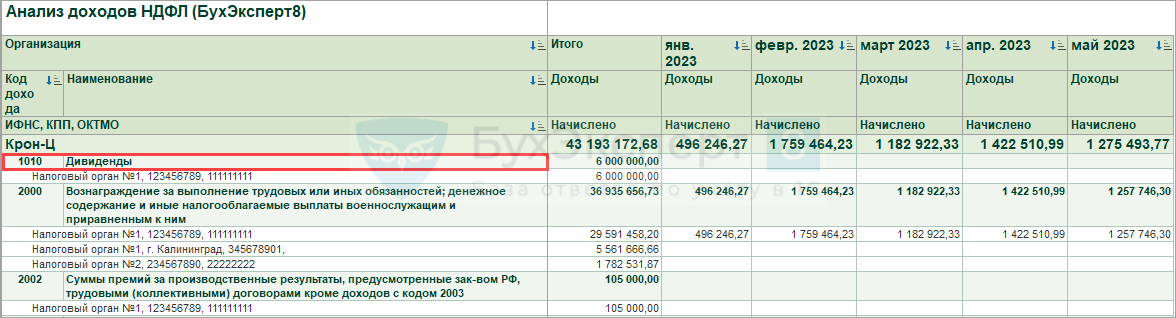

Проверить наличие дивидендов в отчетном периоде можно донастроенным отчетом Анализ доходов НДФЛ от Бухэксперт. Отчет формируем также за отчетный период.

Проверка Раздела 2 6-НДФЛ

3 шага проверки Раздела 2 6-НДФЛ

- Проверка доходов (стр. 110-115)

- Проверка исчисленного НДФЛ (стр. 140-142)

- Проверка удержанного НДФЛ и возвратов (стр. 160-190)

Проверка доходов в Разделе 2 6-НДФЛ

Что сверяем

- Все ли доходы БУ попали в учет по НДФЛ

- Есть ли невыплаченные доходы

- Правильно ли отражены доходы в учете по НДФЛ

- Зарплата за вторую половину декабря 2023, выплаченная в январе 2024 – доход января 2024

- Отпускные за январский отпуск, выплаченный в декабре 2023 – доход декабря 2023

Проверка, все ли доходы БУ попали в учет по НДФЛ

Инструменты для проверки будут различаться в зависимости от того, в какой программе работаете:

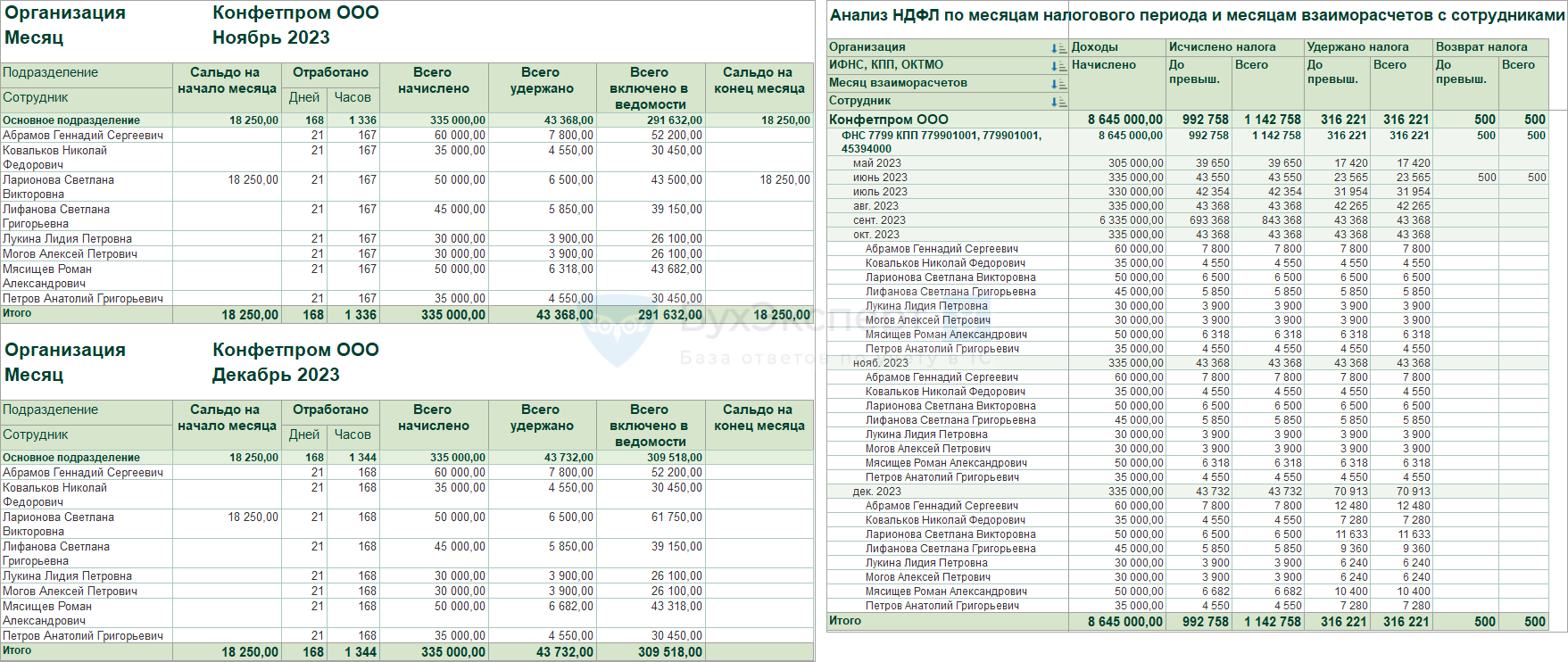

- При работе в БП 3.0 – сверка отчетов Анализ зарплаты по сотрудникам (помесячно) и донастроенного Анализ НДФЛ от Бухэксперт

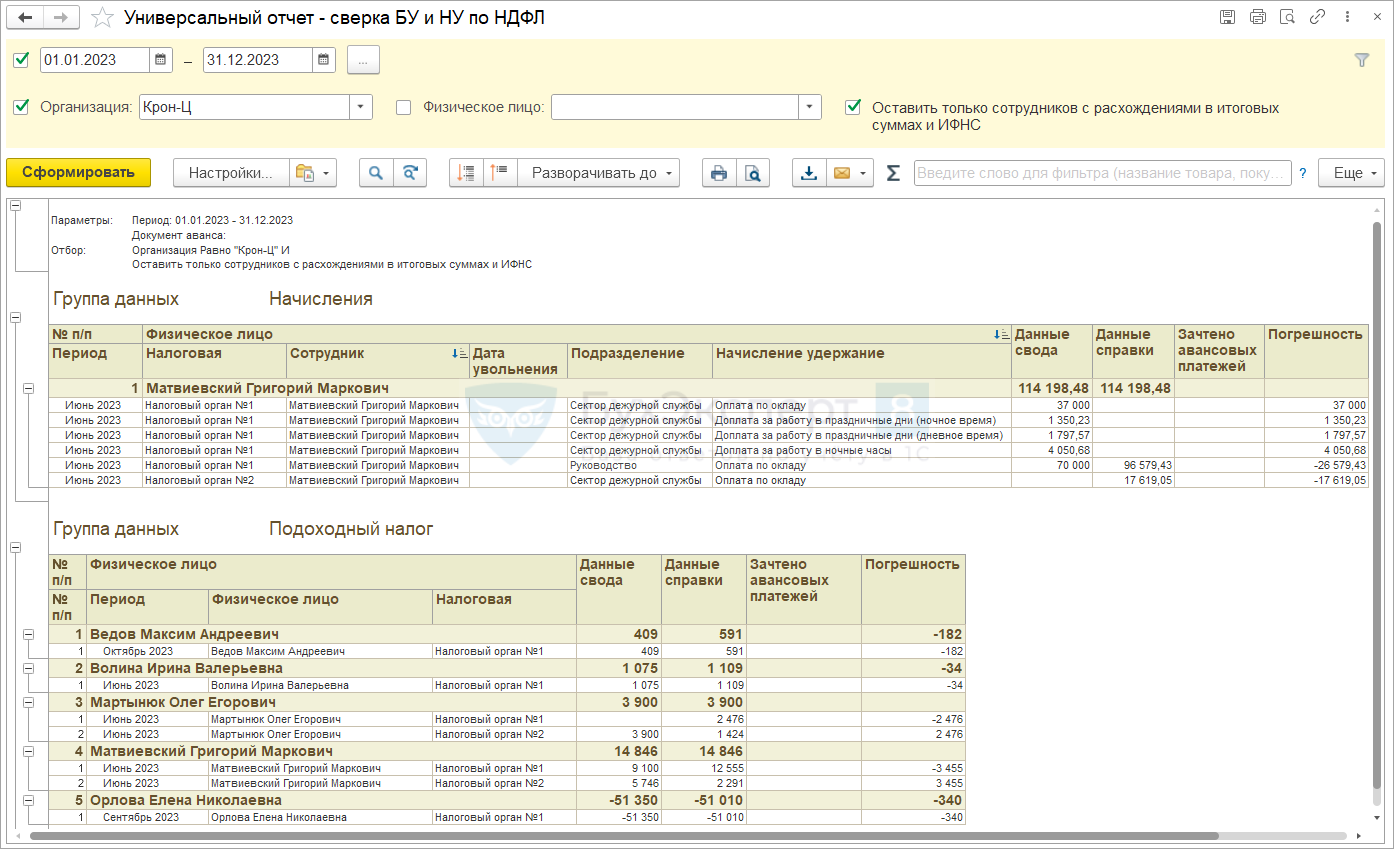

Настройки отчетов ЗУП 3.1 и БП 3.0 для анализа НДФЛ При работе в ЗУП 3.1- донастроенный Универсальный отчет от Бухэксперт

При работе в ЗУП 3.1- донастроенный Универсальный отчет от Бухэксперт

Настройки универсального отчета для сверки БУ с учетом НДФЛ

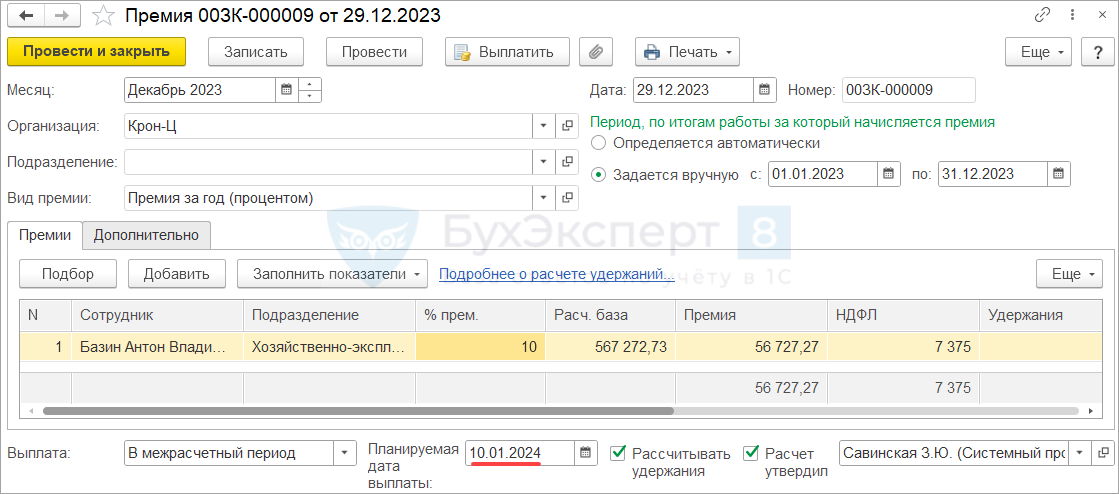

Проверка невыплаченных доходов

Есть в отчетном периоде есть невыплаченные доходы, их нужно исключить из 6-НДФЛ. Для этого в документах начисления, доходы по которым не выплачены, указываем Планируемую дату выплаты после отчетного периода – тогда они не будут попадать в 6-НДФЛ.

Если зарплата выплачена частично и нужно включить в 6-НДФЛ только выплаченную часть, можно перед заполнением отчета:

- Создать «техническую» ведомость на выплату остатка, дата документа должна быть позднее отчетного периода.

- Дату отчета на Титульном листе 6-НДФЛ указать равную или позднее даты «технической» ведомости.

Проверка, правильно ли отражены доходы в учете по НДФЛ

Инструменты для проверки

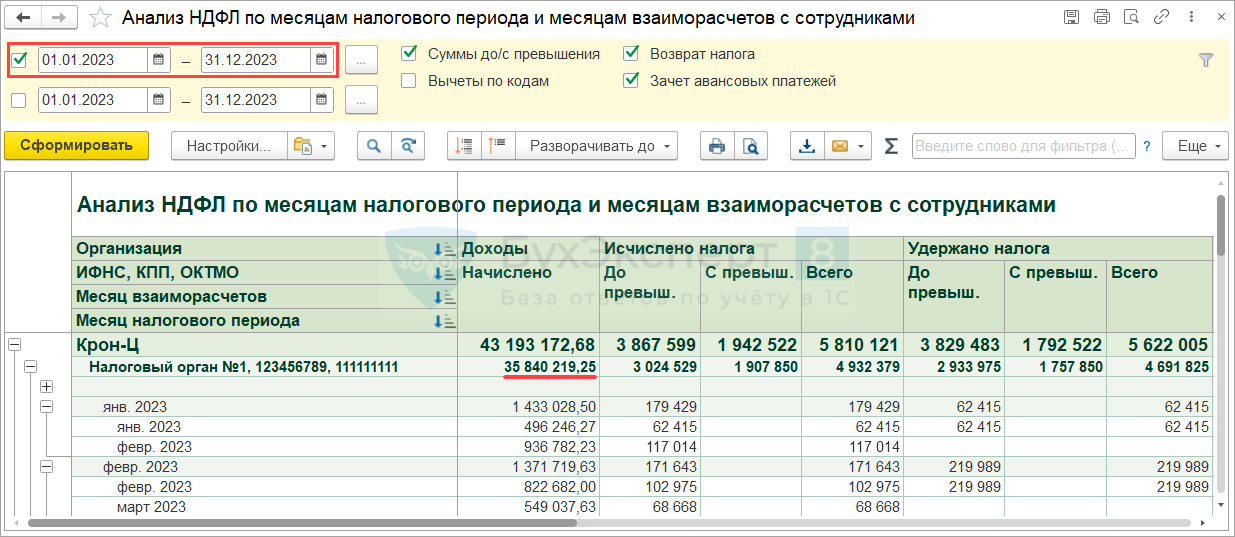

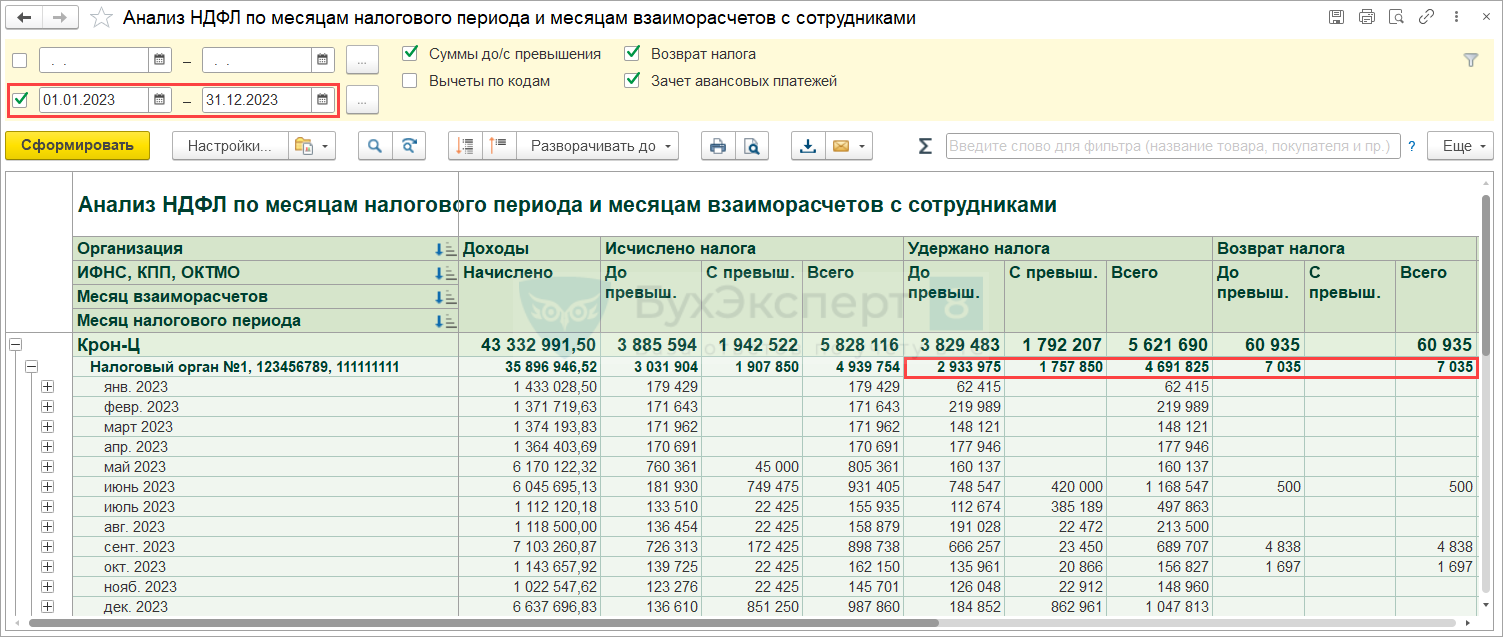

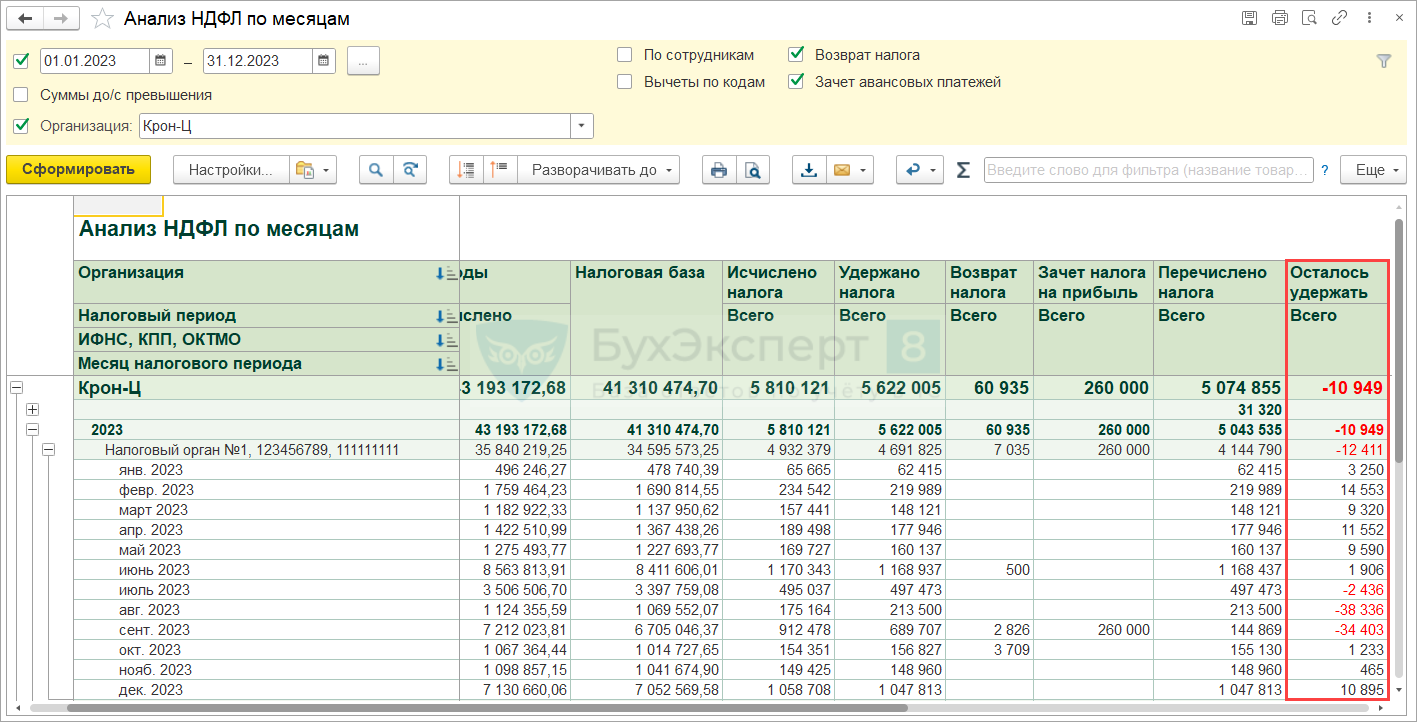

- Типовой отчет Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками. Ставим отбор по периоду получения дохода. Сверяем стр. 110 6-НДФЛ с итоговой суммой доходов по выбранной регистрации в ИФНС.

- Донастроенный отчет Анализ доходов НДФЛ по месяцам от Бухэксперт.

Настройки отчетов ЗУП 3.1 и БП 3.0 для анализа НДФЛ

Проверка исчисленного НДФЛ в Разделе 2 6-НДФЛ

Проверяем математику расчета НДФЛ

- База х Ставка = Налог исчисленный

Инструменты для проверки:

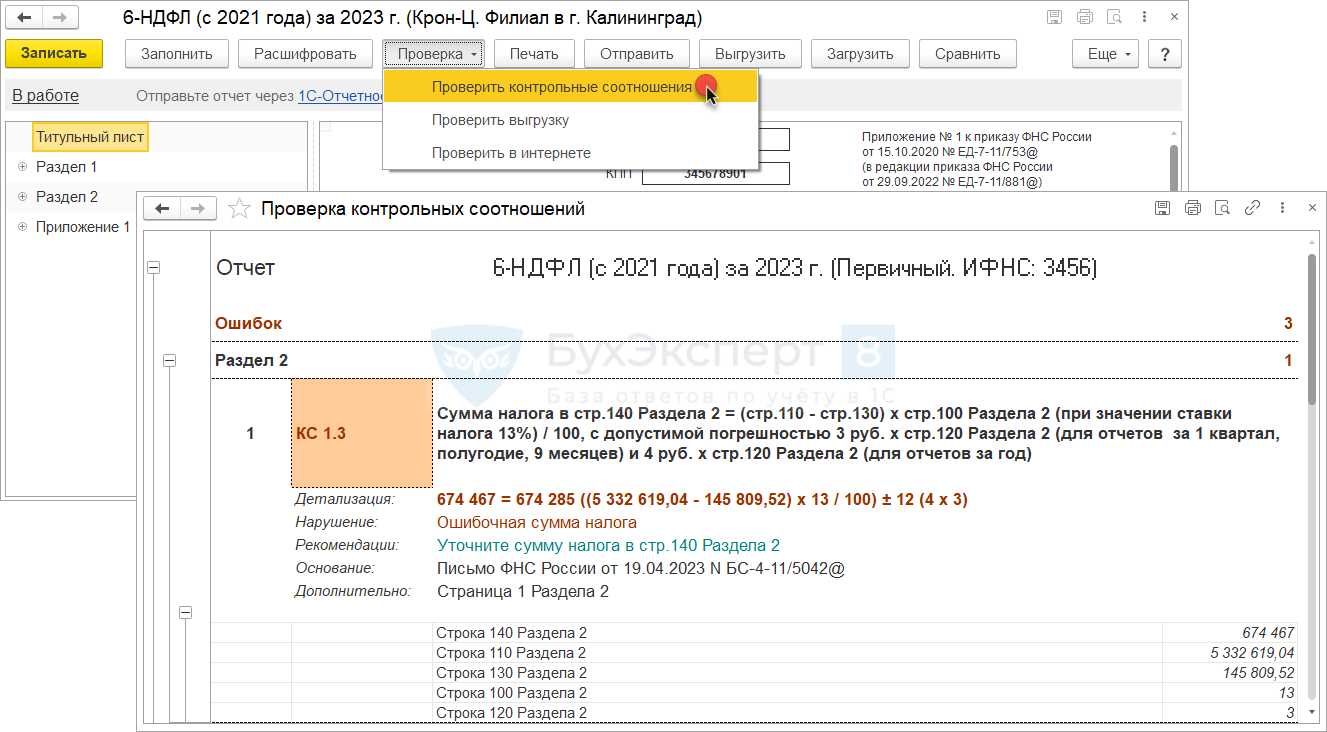

- Встроенная проверка контрольных соотношений – ищем ошибку в КС 1.3

- Донастроенный отчет Анализ НДФЛ от Бухэксперт – ищем расхождения в колонке Исчислено (разница с расчетным). Расхождения – это не всегда ошибка, а лишь сигнал для более подробной проверки НДФЛ сотрудника. Сотрудников с расхождениями дополнительно проверяем отчетом Подробный анализ НДФЛ по сотруднику.

Настройки отчетов ЗУП 3.1 и БП 3.0 для анализа НДФЛ

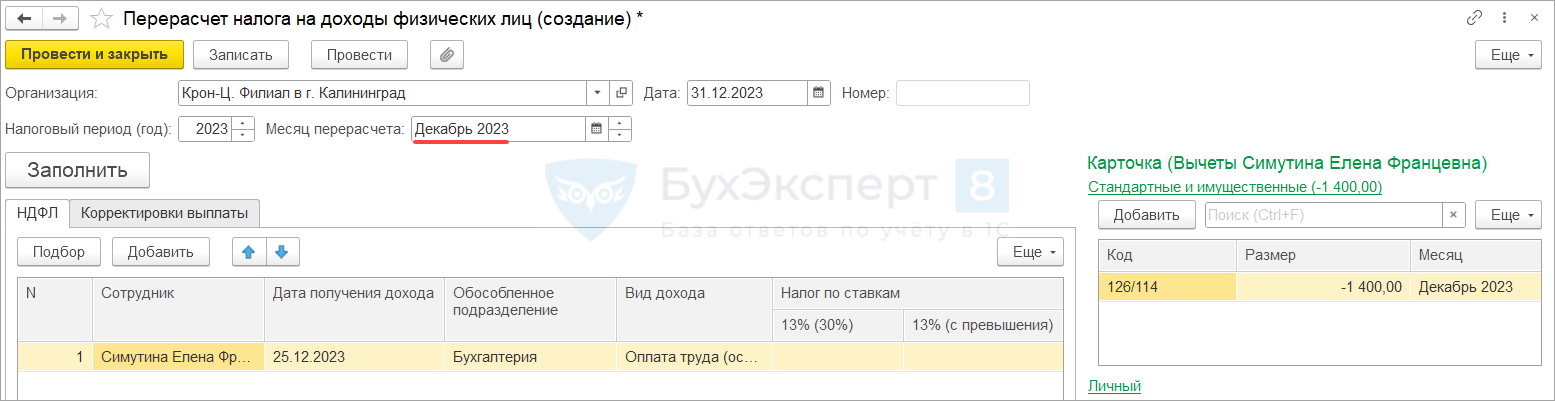

- «Технический» документе Перерасчет НДФЛ – позволяет проверить не только математику, но и все нюансы расчета (расчет НДФЛ при превышении доходов 5 млн руб., правильность применение вычетов). Сотрудников, попавших в документ, дополнительно проверяем Подробным анализом НДФЛ по сотруднику. Для проверки годового отчета 6-НДФЛ создаем 2 проверочных документа:

Проверка удержанного НДФЛ и возвратов налога в Разделе 2 6-НДФЛ

Что проверяем

- Соответствует ли удержанный налог исчисленному налогу

- Налог удержанный = Налог исчисленный – Авансы по патентам – Зачтен налог на прибыль по дивидендам + Возвращенный налог

- Общую сумму удержанного налога (стр. 160) и возвратов (стр. 190)

- Неудержанный НДФЛ (стр. 170)

- Излишне удержанный НДФЛ (стр. 180)

Сверка исчисленного и удержанного НДФЛ

Используем аналитические отчеты по НДФЛ. В отчете нужно предварительно настроить вывод группировки Осталось удержать.

Исчисленный НДФЛ (стр. 140) может не совпадать с удержанным (стр. 160) в следующих случаях:

- Для НДФЛ с дивидендов – если есть налог на прибыль к зачету

- Для НДФЛ по иностранцам на патенте

- Для НДФЛ с натуральных доходов и подарков – если доход выдан в отчетном периоде, а налог с него удержан после отчетного периода

- Для НДФЛ с аванса за декабрь 2022 – если аванс учтен в 6-НДФЛ за 2022 год, а налог с него удержан в январе 2023

- Реальные случаи неудержанного и излишне удержанного НДФЛ

Проверка общей суммы удержанного налога (стр. 160) и возвратов НДФЛ (стр. 190)

Отчеты для проверки:

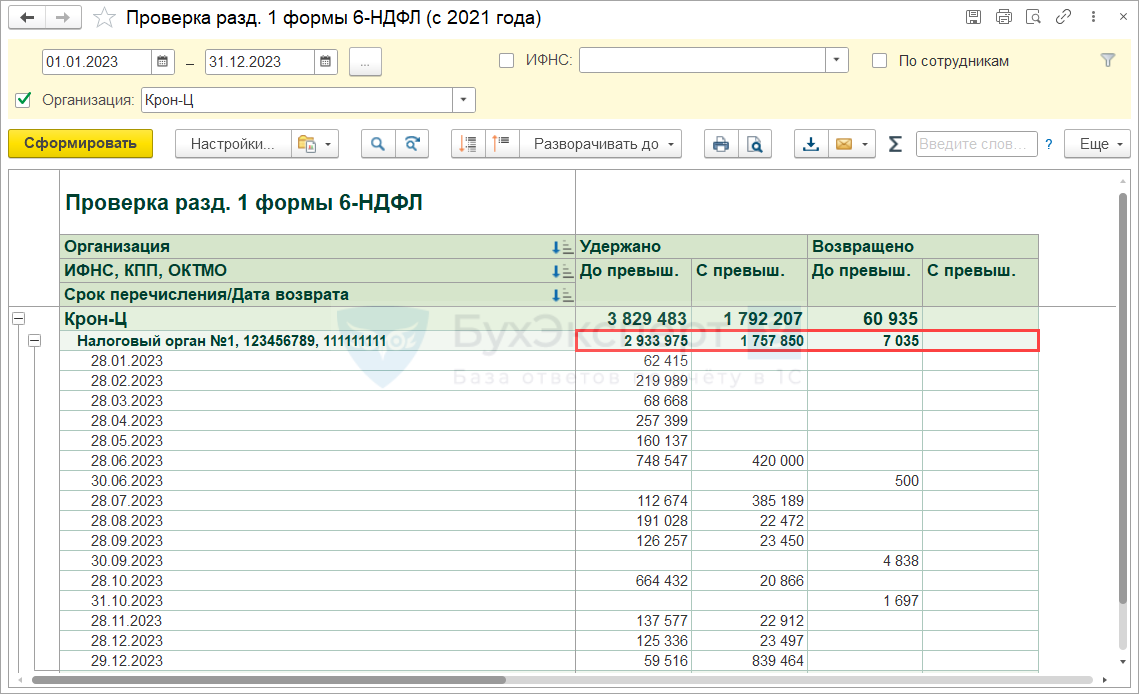

- Проверка раздела 1 6-НДФЛ – удержанный налог разбивается по срокам уплаты, возвраты выводятся отдельно

- Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками – удержанный налог выводится общей суммой за период, возвраты отображаются отдельно. В отчете ставим отбор по периоду взаиморасчетов

Проверка неудержанного НДФЛ

- Проверяем дату отчета на Титульном листе – она должна быть не ранее даты выплаты доходов отчетного периода.

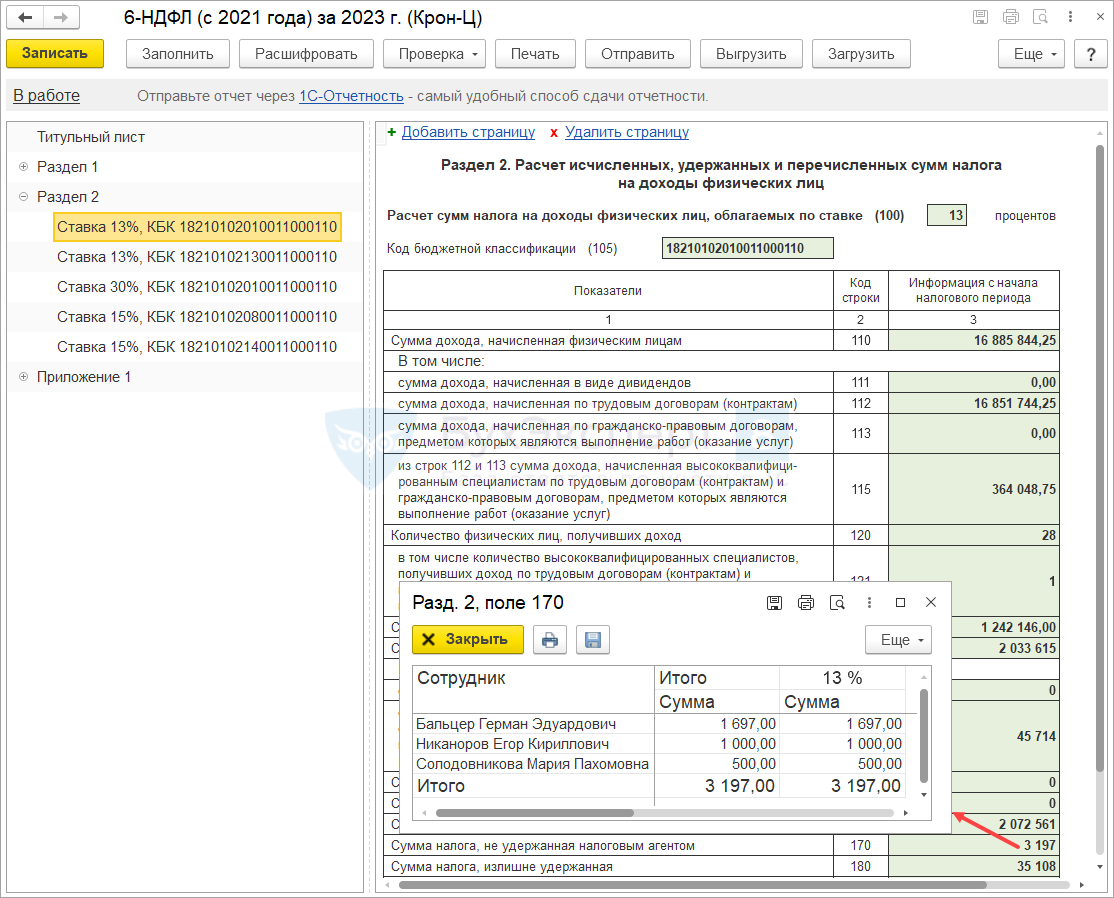

- Формируем расшифровку стр. 170 6-НДФЛ.

- Проверяем сотрудников Подробным анализом НДФЛ по сотруднику.

- Оставляем только суммы, которые действительно не смогли удержать и по которым будем подавать сведения о невозможности удержать НДФЛ в составе Приложения 1.

Проверка излишне удержанного НДФЛ

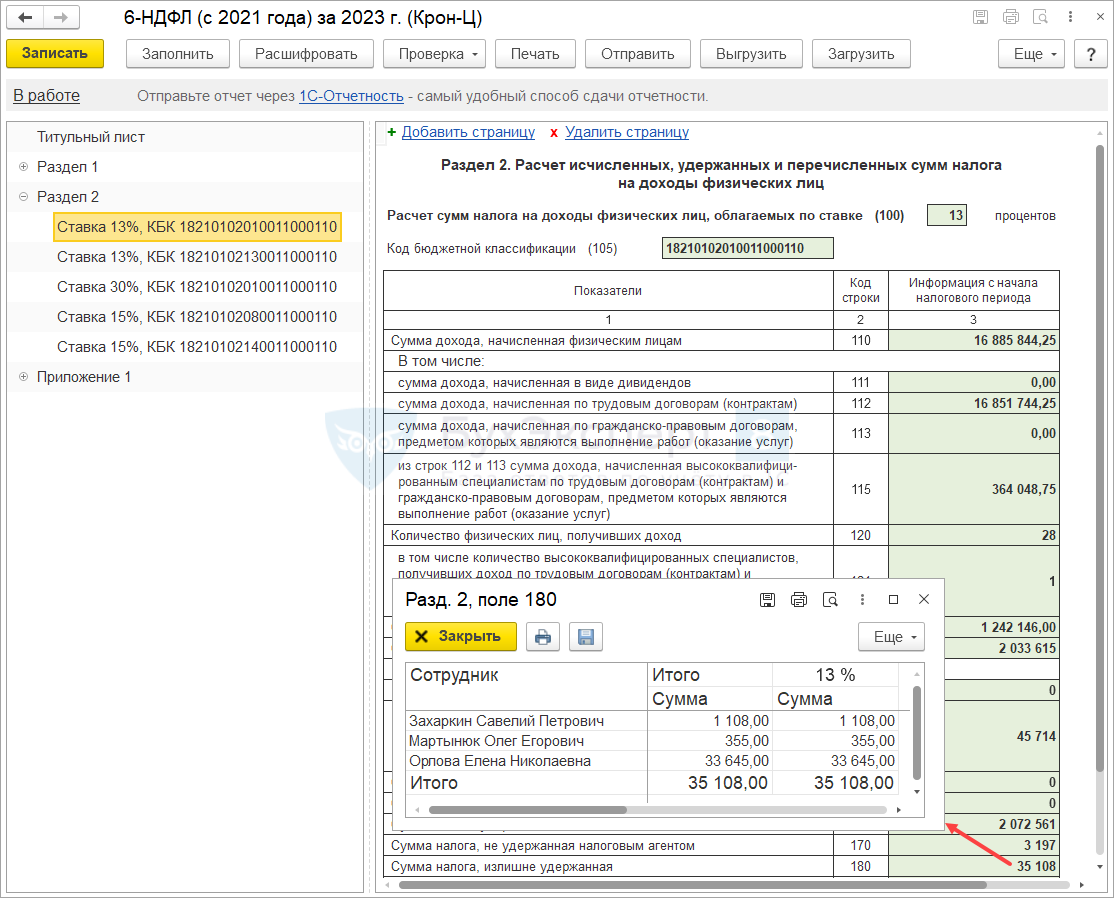

- Проверяем дату отчета на Титульном листе – она должна быть не ранее даты выплаты доходов отчетного периода.

- Формируем расшифровку стр. 180 6-НДФЛ.

- Проверяем сотрудников Подробным анализом НДФЛ по сотруднику

- Оставляем только суммы, которые действительно излишне удержали и не вернули работникам до даты сдачи 6-НДФЛ.

Проверка Раздела 1 6-НДФЛ

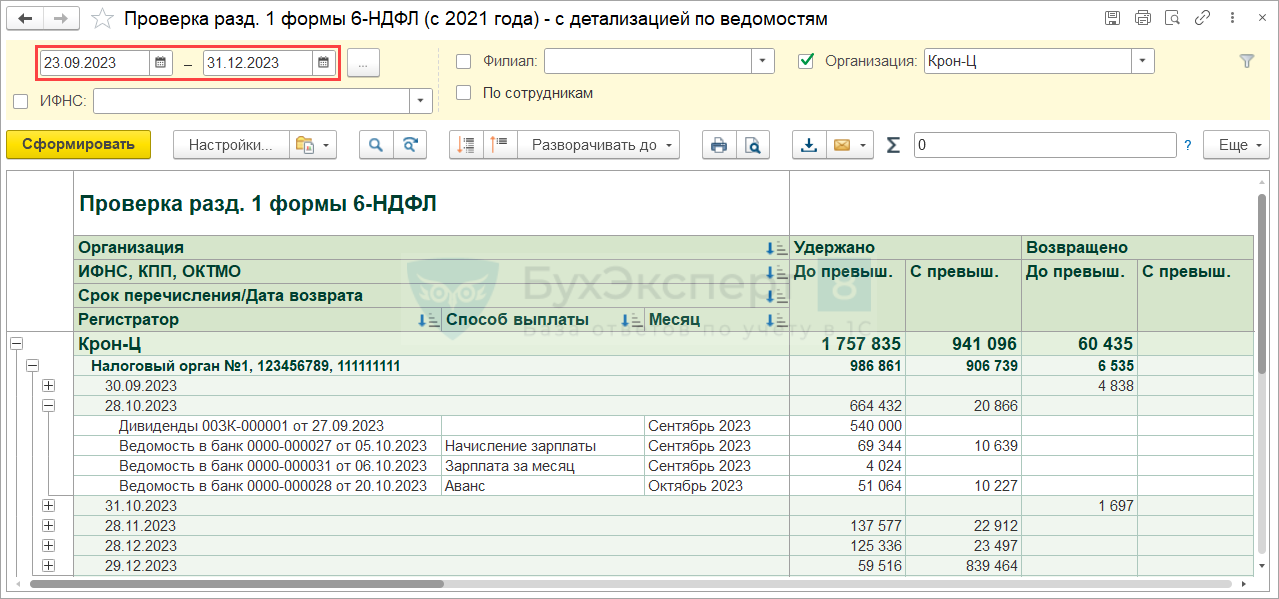

Основной инструмент для проверки – донастроенный отчет Проверка раздела 1 6-НДФЛ от Бухэксперт. Итоги в отчете сразу рассчитываются по срокам уплаты налога.

Для детальной проверки удобно использовать донастроенный отчет Проверка раздела 1 6-НДФЛ от Бухэксперт с разбивкой по ведомостям. Отчет формируется по дате удержания НДФЛ, чтобы итоги по срокам уплаты определились корректно, нужно брать период отчета «с запасом». Для проверки Раздела 1 6-НДФЛ за 2023 год, нужно не «потерять» удержанный налог с 23.09.2023 по 30.09.2023. Поэтому период отчета берем с 23.09.2023 или более ранней даты.

Настройки отчетов ЗУП 3.1 и БП 3.0 для анализа НДФЛ

Также не забываем сверить Раздел 1 6-НДФЛ с отправленными уведомлениями. Если суммы налога в уведомлении и 6-НДФЛ не совпадают, нужно скорректировать проводки в 1С:БП Операцией по ЕНС.

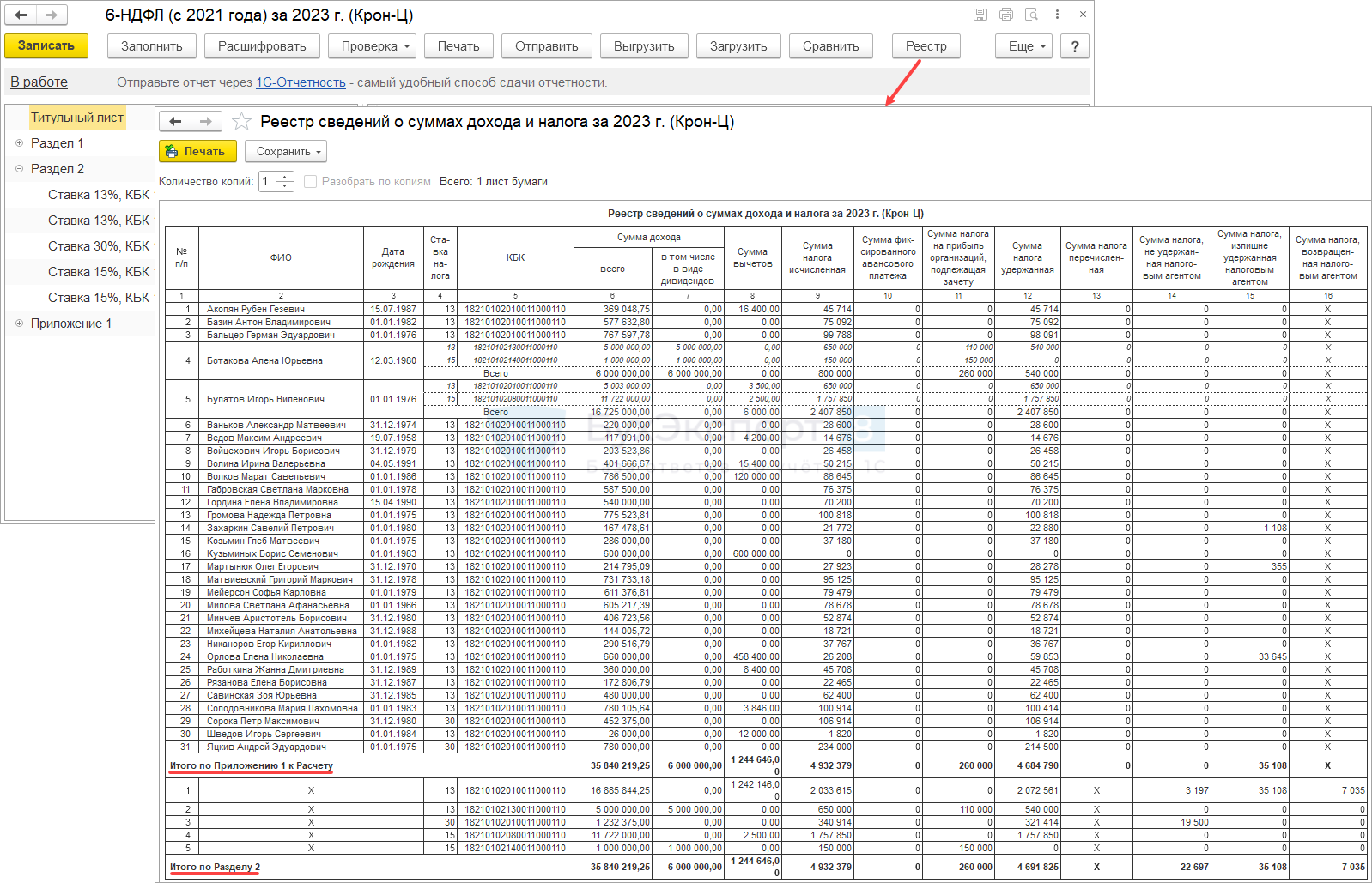

Проверка Приложения 1 6-НДФЛ

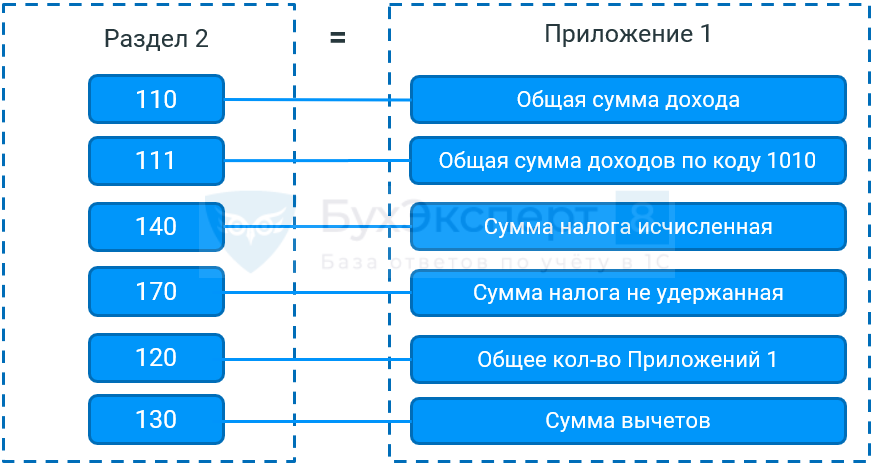

Контрольные соотношения между Разделом 2 6-НДФЛ и Приложением 1.

Инструменты для проверки:

- Встроенная проверка контрольных соотношений

- Сверка с помощью Реестра сведений о суммах доходов и налога

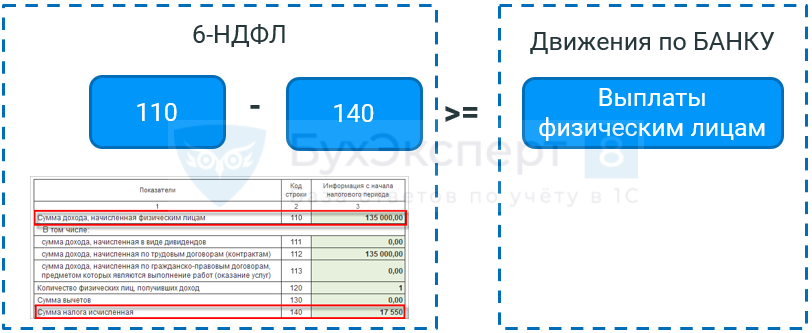

Проверка междокументарных контрольные соотношения для 6-НДФЛ

Контрольные соотношения для 6-НДФЛ направлены Письмом ФНС от 18.02.2022 N БС-4-11/1981@ и дополнены Письмом ФНС от 10.03.2022 N БС-4-11/2819@.

Из действующих междокументарных КС осталась только сверка показателей 6-НДФЛ с выплатами по банку.

Смотрите самоучитель по 1С ЗУП 8.3.1 от Елены Гряниной

Этот самоучитель доступен по ссылке на Плейлист Youtube. Мы периодические обновляем его и добавляем новые видео. Сохраните его в избранное и поделитесь им с коллегами, они будут вам благодарны!

И не забудьте подписаться на наш Канал на RuTube - на нём мы публикуем важнейшие изменения законодательства и 1С.Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Хорошая статья, если можно было бы уменьшить/закрыть поле оглавление (справа), было бы замечательно.

Не получается выполнить: «Есть в отчетном периоде есть невыплаченные доходы, их нужно исключить из 6-НДФЛ. Для этого в документах начисления, доходы по которым не выплачены, указываем Планируемую дату выплаты после отчетного периода – тогда они не будут попадать в 6-НДФЛ». У нас частично выплачена зарплата за ноябрь, частично будет выплачено аж в январе 2026г. Программа (ЗУП) не дает сделать два начисленная заработной платы за ноябрь месяц, чтобы поставить разные даты уплаты ндфл. Что делать в таком случае?

Здравствуйте! К сожалению, в рамках обсуждения статьи нет возможности смоделировать пример и подобрать оптимальное решение. Если у Вас есть возможность прошу задать вопрос в личном кабинете. Прикладываю ссылку на публикацию: Частичная выплата зарплаты в ЗУП 3.1 — как быть с НДФЛ .