Минфин России отнес к облагаемым страховыми взносами и НДФЛ выплатам компенсацию сотрудникам расходов на питание, если такая компенсация предусмотрена коллективным договором или иным локальным актом организации (Письмо Минфина от 10.05.2018 N 03-04-07/31223).

Обоснование выводов чиновниками:

- Страховые взносы

В пп. 2 п. 1 ст. 422 НК РФ определено, что компенсация питания (в пределах законодательно установленных норм) не облагается взносами только в том случае, если выплачивается в соответствии с:- законодательством РФ;

- законодательными актами субъектов РФ;

- решениями представительных органов местного самоуправления.

Компенсация, предусмотренная локальным актом организации, в список необлагаемых выплат не включена.

- НДФЛ

В ст. 217 НК РФ, определяющей перечень необлагаемых НДФЛ расходов, не упомянуты суммы возмещения организацией своим работникам расходов на питание. Поэтому они облагаются НДФЛ в общеустановленном порядке. Позицию чиновников Минфина поддерживают налоговики — ФНС разослало указанное Письмо Минфина инспекциям для сведения и использования (Письмо ФНС РФ от 16.05.2018 N БС-4-11/9257@).

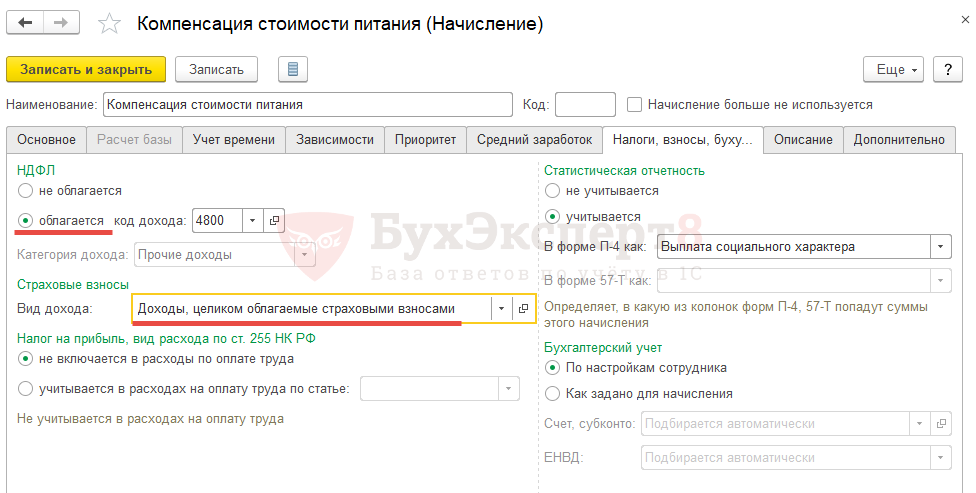

Если вы выплачиваете своим сотрудникам компенсацию питания, предусмотренную локальным нормативным актом организации, то проверьте ее настройки в справочнике Начисления на вкладке Налоги, взносы, бухучет:

См. отрывок из записи семинара от 02.07.2018:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Очень кратко и ясно