В Письме от 08.10.2021 N 03-15-07/82014 Минфин разъяснил, как облагать страховыми взносами вознаграждения, выплачиваемые авторам изобретений, полезных моделей или промышленных образцов.

По мнению ведомства, облагаются страховыми взносами:

- Вознаграждение по договору об отчуждении исключительного права на изобретение, полезную модель или промышленный образец (ст. 420 НК РФ, пп. 7- 9 п. 1 ст. 1225 ГК РФ).

- Вознаграждение работнику как автору служебного изобретения, полезной модели, промышленного образца (это считается вознаграждением, выплачиваемым в рамках трудовых отношений). Причем создание служебного изобретения, служебной полезной модели, служебного промышленного образца не является обязанностью работника.

А вот вознаграждение автору по договору об отчуждении права на получение патента на изобретение, полезную модель или промышленный образец не попадает под обложение страховыми взносами, т. к. такой договор не обозначен в п. 1 ст. 420 НК РФ.

Вышеуказанные разъяснения доведены до сотрудников налоговых инспекций Письмом ФНС от 12.10.2021 N БС-4-11/14457@.

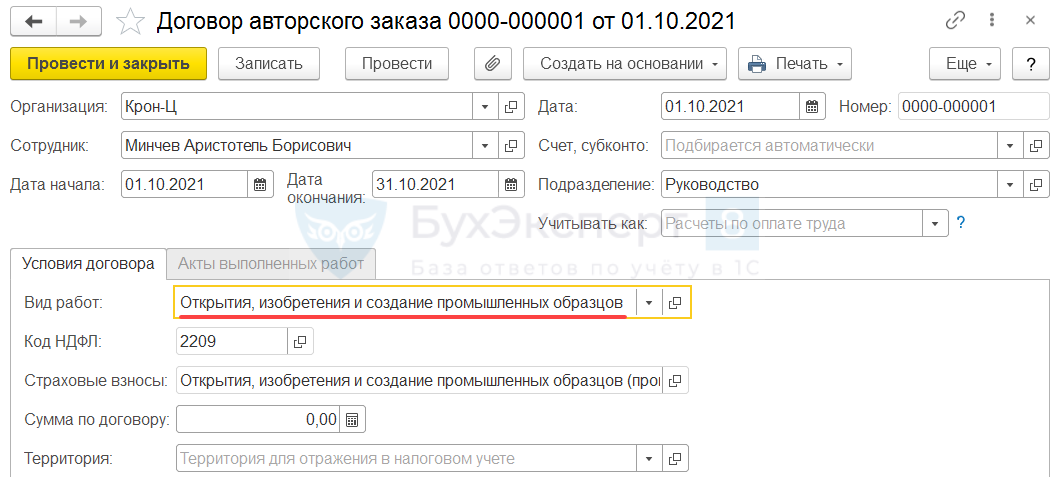

В ЗУП 3.1 для учета авторских вознаграждений, облагаемых взносами, предусмотрен Договор авторского заказа (Зарплата – Договоры (в т.ч. авторские)). Порядок обложения вознаграждения взносами зависит от выбранного в документе Вида работ.

Если авторское вознаграждение не нужно включать в объект обложения страховыми взносами, то такой доход можно отразить в ЗУП 3.1:

- С помощью отдельного Начисления (Настройка – Начисления). На вкладке Налоги, взносы, бухучет настраиваем начисление как Доходы, не являющиеся объектом обложения страховыми взносами. Зарегистрировать начисление можно, например, документом Разовое начисление (Зарплата – Разовые начисления).

- Документом Начисление прочих доходов (Выплаты – Прочие доходы). Для регистрации дохода потребуется создать новый Вид прочего дохода (Выплаты – См. также – Виды прочих доходов физлиц) и настроить его как Доходы, не являющиеся объектом обложения страховыми взносами. Подробнее о документе Начисление прочих доходов – см. Начисление прочих доходов.

- Документом Операция учета НДФЛ (Налоги и взносы – См. также – Операции учета НДФЛ). Доход будет зарегистрирован только в учете НДФЛ. Проводку по начислению дохода потребуется ввести вручную на стороне 1С:Бухгалтерии. Подробнее о работе с документом в статье Исправление ошибок в учете по НДФЛ

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

вопрос злободневный!!!..

Добрый день, у нас вознаграждения авторам по договору отчуждения авторских прав на патент на изобретение. Поэтому, страховыми взносами, эти доходы не облагаются.

Для начисления вознаграждения используем документ в ЗУП «Начисление прочих доходов» в этом документе указан код НДФЛ 1301 и выбрана категория Прочие доходы основная налоговая база.

Правильно ли я понимаю, что нужно изменить Код НДФЛ и Категорию доходов для того, чтобы НДФЛ считался по правилу : до 2,4 млн — 13%, свыше 2,4 млн- 15%.

Для меня остался без ответа вопрос : как обосновать что к доходам по договорам отчуждения авторских прав на изобретение(патент) не применяется прогрессивная шкала по НДФЛ, т.к. это не доходы, связанные с трудовой деятельностью.

С уважением, Ольга

Ольга, здравствуйте! Хотела бы обратить Ваше внимание, что мы не аудиторы. Поэтому за обоснованием лучше обратиться именно к аудиторам. Прикладываю ссылку на статью: Ставки НДФЛ, КБК и порядок расчета налога с 2025 года в ЗУП 3.1 . Сейчас в законодательстве прописаны 4 ставки. Вознаграждения авторам по договору отчуждения авторских прав на патент на изобретение не выделены в какой-то другую ставку. Доходы налоговых резидентов от продажи исключительных прав на изобретение относятся к основной налоговой базе и облагаются НДФЛ по основной прогрессивной ставке.