В данной публикации мы рассмотрим регистр накопления Расчеты налогоплательщиков с бюджетом по НДФЛ.

Изучив статью, вы узнаете:

- какую функцию выполняет данный регистр;

- порядок заполнения регистра;

- как отражаются начисление и удержание налога в регистре.

Содержание

- Назначение регистра

- Порядок заполнения

- Вид движения

- Период

- Ставка налогообложения

- Физическое лицо

- Документ-основание

- Регистратор

- Организация

- Подразделение

- Дата получения дохода

- Срок перечисления

- Крайний срок уплаты

- Сумма дохода

- Сумма

- Вид дохода

- Код дохода

- Вариант удержания НДФЛ

- Включать в декларацию по налогу на прибыль

- Учитывать выплаченный доход в 6-НДФЛ

- Отражение начисления и удержания НДФЛ налогоплательщика

Назначение регистра

Регистр накопления Расчеты налогоплательщиков с бюджетом по НДФЛ предназначен для составления:

- регистра налогового учета по НДФЛ, предусмотренного ст. 230 НК РФ;

PDF

PDF - заполнения раздела 2 формы 6-НДФЛ.

PDF

PDF

Регистр накапливает:

- сведения о полученных работником доходах;

- исчисленных и удержанных суммах налога в разрезе даты получения доходов в организации, в которой сотрудник получал доходы.

Порядок заполнения

Рассмотрим порядок заполнения основных данных регистра.

Получите понятные самоучители 2026 по 1С бесплатно:

Вид движения

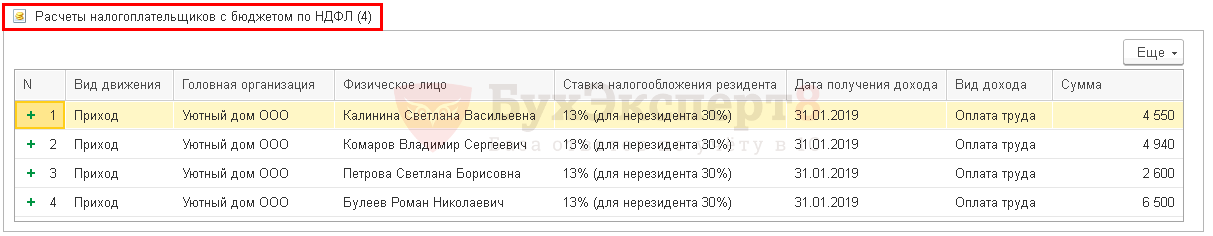

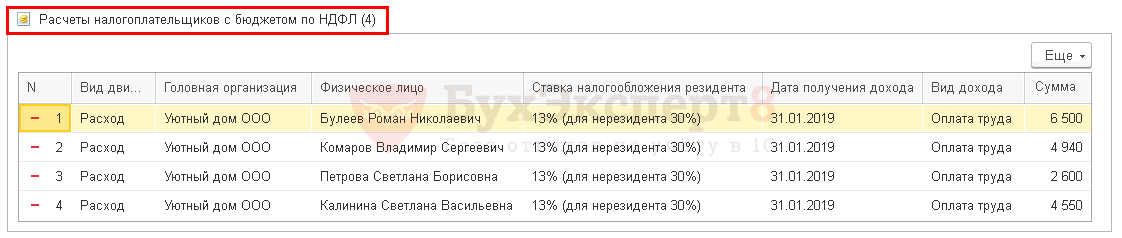

Вид движения бывает двух видов: Приход и Расход.

- Приход — налог НДФЛ исчислен, в списке обозначается «+»;

- Расход — налог НДФЛ удержан, при выплате доходов, в списке обозначается «-».

Период

В графе Период указывается дата события: когда был исчислен или удержан налог.

Значение поля совпадает с датой Регистратора, по которому сформировалась запись в регистре Расчеты налогоплательщиков с бюджетом по НДФЛ.

Ставка налогообложения

Налоговые ставки, применяемые при исчислении налога на доходы физических лиц, установлены ст. 224 НК РФ.

В программе используются следующие ставки:

- 9% — при получении:

- дивидендов;

- процентов по облигациям с ипотечным покрытием, эмитированным до 01.01.2007;

- доходов учредителями доверительного управления ипотечным покрытием.

- 13% — при получении:

- зарплаты и других доходов резидентов, кроме облагаемых по ставке 35%;

- зарплаты нерезидентов-иностранцев с патентом, граждан из ЕАЭС, высококвалифицированных специалистов, беженцев и лиц, получивших в РФ временное убежище.

- 15% — при получении дивидендов от российских организаций физическими лицами, не являющимися налоговыми резидентами РФ.

- 30% — при получении доходов физическими лицами, не являющимися налоговыми резидентами РФ, за исключением дивидендов.

- 35% —выигрыши, призы и материальная выгода резидентов.

Если физическое лицо является налоговым резидентом РФ, большинство его доходов будет облагаться по налоговой ставке в размере 13%. Налоговые резиденты — это физические лица, которые фактически находятся в РФ не менее 183 календарных дней в течение 12 месяцев, следующих подряд.

Физическое лицо

Работник, получивший доход, с которого исчислен (вид движения Приход) или удержан (вид движения Расход) налог НДФЛ.

Налогоплательщиками признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников в РФ, не являющиеся ее налоговыми резидентами.

Документ-основание

Документ, послуживший основанием для начисления НДФЛ. Основанием для записи в регистр могут служить:

- Больничный лист;

- Начисление дивидендов;

- Начисление зарплаты;

- Операции учета НДФЛ;

- Отпуск;

- Перерасчет НДФЛ.

Регистратор

Документ, при проведении которого сформировалась запись в регистр. Записи в регистр формируют:

- Начисление зарплаты;

- Больничный лист;

- Отпуск;

- Списание с расчетного счета;

- Выдача наличных;

- и т. д.

Полный список документов можно посмотреть здесь. ![]() PDF

PDF

Организация

Указывается наименование нашей Организации. Данные заполняются автоматически по документу Регистратор. Если в форме документа-регистратора поле Организация не отображается, значит, в базе ведется учет только по одной организации, и программа заполнит эти данные по умолчанию. ![]() PDF

PDF

Подразделение

Подразделение организации, к которому отнесен работник.

Дата получения дохода

В поле Дата получения дохода заполняется дата фактического получения дохода в целях расчета НДФЛ. Программа автоматически проставляет дату получения дохода в зависимости от вида дохода:

- зарплата, средний заработок в командировке, ежемесячные премии — последний день месяца, за который начислили зарплату (премию);

- вознаграждение подрядчику — дата выдачи денег из кассы или перечисления со счета организации на карту подрядчика;

- отпускные и больничные — дата выдачи денег из кассы или перечисления со счета организации на карту сотрудника;

- и т. д.

Полный список определения даты фактического получения дохода по виду дохода можно посмотреть здесь. ![]() PDF

PDF

Срок перечисления

Данные заполняются программой автоматически при выплате дохода. В зависимости от вида дохода сроки перечисления могут быть: ![]() PDF

PDF

- Не позднее конца месяца, в котором выплачен доход (по отпускным и больничным).

- Не позднее следующего за выплатой дохода дня (для прочих доходов).

Крайний срок уплаты

Дата рассчитывается программой при выплате дохода в зависимости от указанного Cрока перечисления в момент выплаты дохода: ![]() PDF

PDF

- Регистратор — Выдача наличных 06.02.2019;

- Срок перечисления — Не позднее следующего за выплатой дохода дня (для прочих доходов);

- Крайний срок уплаты — 07.02.2019.

Если рассчитанный Крайний срок уплаты приходится на выходной или праздничный день, он автоматически переносится 1С на ближайшую рабочую дату, например, если выплата зарплаты сотрудникам прошла 08.02.2019. Крайний срок уплаты 09.02.2019 переносится на 11.02.2019, т. к. 09.02.2019 и 10.02.2019 — выходные дни.

Сумма дохода

Сумма выплаченного работнику дохода.

Сумма

Сумма исчисленного (вид движения Приход) или удержанного (вид движения Расход) налога НДФЛ.

Вид дохода

Указывается, к какой категории относится доход, полученный работником. Возможные варианты:

- оплата труда;

- дивиденды;

- прочие доходы;

- прочие натуральные доходы;

- и т. д.

Полный список видов дохода можно посмотреть здесь. ![]() PDF

PDF

Код дохода

Указываются данные из справочника Виды доходов НДФЛ. Справочник содержит все сведения, соответствующие действующему НК РФ и классификатору, утвержденному ФНС РФ. Изменить данные и добавить их в справочник невозможно: в случае изменения законодательства они обновляются автоматически при обновлении программы.

Возможные варианты кодов:

- 1010 — дивиденды;

- 1400 — доходы от сдачи в аренду и иного использования имущества (кроме доходов от сдачи в аренду транспортных средств, средств связи, компьютерных сетей);

- 2000 — вознаграждение за выполнение трудовых или иных обязанностей; денежное содержание и иные налогооблагаемые выплаты военнослужащим и лиц, приравненным к ним;

- 2012 — суммы отпускных выплат

- 2013 — сумма компенсации за неиспользованный отпуск;

- и т. д.

Полный список кодов дохода НДФЛ можно посмотреть здесь. ![]() PDF

PDF

Вариант удержания НДФЛ

В зависимости от характера удержания исчисленный НДФЛ может быть:

- Удержан;

- Передан на взыскание в налоговый орган;

- Возвращен налоговым агентом;

- Зачтен в счет авансовых платежей.

Вариант удержания автоматически заполняется в регистре по Документу-основанию.

Включать в декларацию по налогу на прибыль

Флажок выставляется для включения НДФЛ в декларацию по налогу на прибыль. Установка флажка выполняется программой автоматически по виду дохода. Например, дивиденды, причитающиеся юридическим лицам, облагаются налогом на прибыль согласно п. 3 ст. 284 НК РФ.

НДФЛ по оплате труда в декларацию по налогу на прибыль не включается, поскольку это не расход организации, а налог физических лиц, который удерживается из их доходов. Организация в данном случае выступает только агентом по удержанию и перечислению налога.

Учитывать выплаченный доход в 6-НДФЛ

Флажок выставляется для включения налога в форму 6-НДФЛ. Его установка выполняется автоматически в зависимости от вида дохода.

В расчет 6-НДФЛ не включаются следующие доходы:

- доходы индивидуальных предпринимателей, нотариусов, адвокатов, и прочих лиц, занимающихся частной практикой;

- доходы, перечисленные в п. 1 ст. 228 НК РФ: например, доходы от продажи имущества, принадлежащего физическому лицу на праве собственности;

- государственные и социальные пособия, из которых работодатели не удерживают подоходный налог;

- компенсационные выплаты в следствие полученного на рабочем месте увечья;

- возмещение за коммунальные платежи, аренду жилья;

- выплачиваемые работникам деньги, заменяющие положенные им пайки и другие виды натурального довольствия;

- доходы резидентов других стран, не облагаемые в РФ в силу международных договоров.

Для операций с НДФЛ, оформленных вручную документами Операции учета по НДФЛ, программа всегда устанавливает:

- флажок Учитывать выплаченный доход в 6-НДФЛ — Истина.

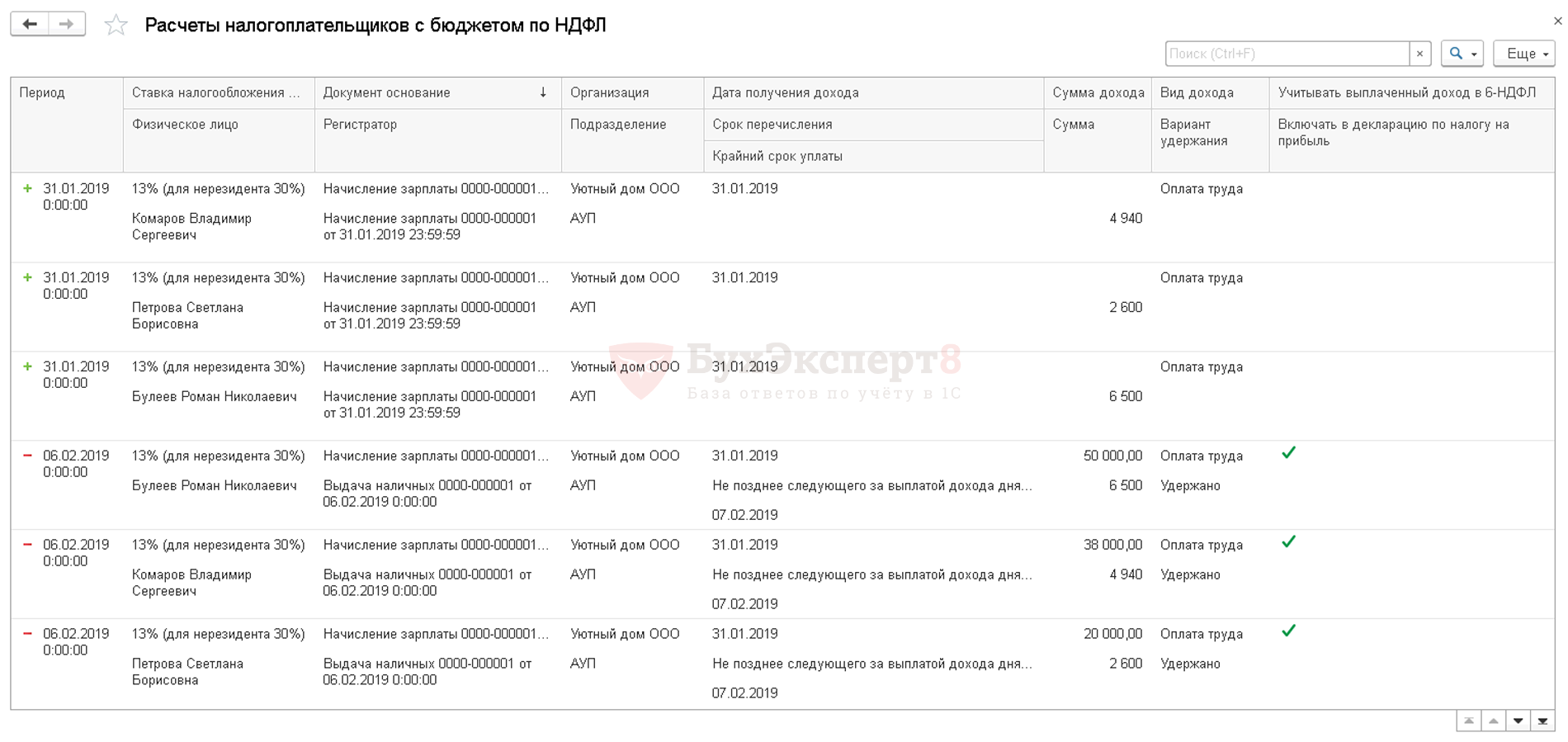

Отражение начисления и удержания НДФЛ налогоплательщика

При начислении дохода документами-основаниями ![]() PDF в регистр делается запись о начислении суммы налога:

PDF в регистр делается запись о начислении суммы налога:

- Вид движения — Приход.

При выплате дохода ![]() PDF в регистре формируется запись по сумме удержанного налога:

PDF в регистре формируется запись по сумме удержанного налога:

- Вид движения — Расход.

По сформированным записям регистра строятся специальные отчеты по НДФЛ:

- Налоговый регистр по НДФЛ: раздел Зарплата и кадры — Зарплата — Отчеты по зарплате — Регистр налогового учета по НДФЛ.

PDF

PDF - Проверка разд. 2 6-НДФЛ: раздел Зарплата и кадры — Зарплата — Отчеты по зарплате — Проверка разд. 2 6-НДФЛ.

PDF

PDF

Как правило, этих отчетов бывает достаточно для проверки и исправления ошибок заполнения формы 6-НДФЛ. Однако при ручных правках в документах и сбоях в программе может потребоваться более серьезная проработка ошибки по регистру Расчеты налогоплательщиков с бюджетом по НДФЛ, Универсальным отчетом, который позволяет проанализировать ситуацию более глубоко, используя дополнительную информацию полей:

- Регистратор;

- Дата получения дохода;

- Срок перечисления;

- Крайний срок уплаты;

- Учитывать выплаченный доход в 6-НДФЛ;

- и т. д.

Для более глубокой проверки заполнения раздела 2 формы 6-НДФЛ Бухэксперт советует использовать настройку Универсального отчета по регистру Расчеты налогоплательщиков с бюджетом по НДФЛ.

Если Вы являетесь подписчиком системы Бухэксперт, тогда читайте дополнительный материал по теме:

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

спасибо