Многим бухгалтерам знакома такая проблема, когда входящий НДС из квартала в квартал лезет в документ Формирование записей книги покупок, при том, что он уже давным-давно был принят к вычету.

Рассмотрим как обнаружить «зависший» НДС, и, главное, как исправить ошибку, а так же:

- причины появления «зависшего» входящего НДС;

- формирование отчетов в 1С для выявления «зависшего» НДС;

- методы исправления ошибки.

В 1С предусмотрена отдельная система регистров НДС, поэтому бухгалтеру часто трудно разобраться с «зависшим» входящим НДС по счету-фактуре поставщика с прошлых периодов. Особенно это важно, когда ведение учета в программе ведется с ошибками.

В этой статье мы очень подробно, шаг за шагом, пройдем весь путь от понимания алгоритма работы программы в части входящего НДС, поиска ошибки и предложим способы для исправления «зависшего» НДС.

Содержание

Ошибка зависший входящий НДС

При автозаполнении документа Формирование записей книги покупок счет-фактура, по которому НДС ранее был принят к вычету проводкой Дт 68.02 Кт 19, снова попадает в документ. Как такое возможно? Приходится каждый раз вручную чистить документ, чтобы входящий НДС дважды не попадал в книгу покупок.

Что необходимо сделать в программе, чтобы такие счета-фактуры не попадали снова и снова в книгу покупок?

Часто бухгалтер считает, чтобы НДС был принят к вычету, достаточно в 1С сделать проводку Дт 68.02 Кт 19 и не важно каким способом она будет сделана. Например, это могут быть:

- ручные проводки по НДС в документе Операция, введенная вручную;

- ручная корректировка проводок по НДС в документах.

В программе 1С невозможно рассчитать НДС и сформировать декларацию на основе проводок бухгалтерского учета по НДС. Для этого создана специальная подсистема учета НДС, которая базируется на регистрах накоплений.

Именно движения по регистрам накопления НДС, а не по счетам бухгалтерского учета, формируют записи в книге покупок и в книге продаж, а также данные для декларации по НДС.

Получите понятные самоучители 2026 по 1С бесплатно:

Поэтому для анализа ошибок, связанных с предъявленным поставщиком НДС, будем следить за движениями регистра НДС предъявленный.

Смоделируем ситуацию:

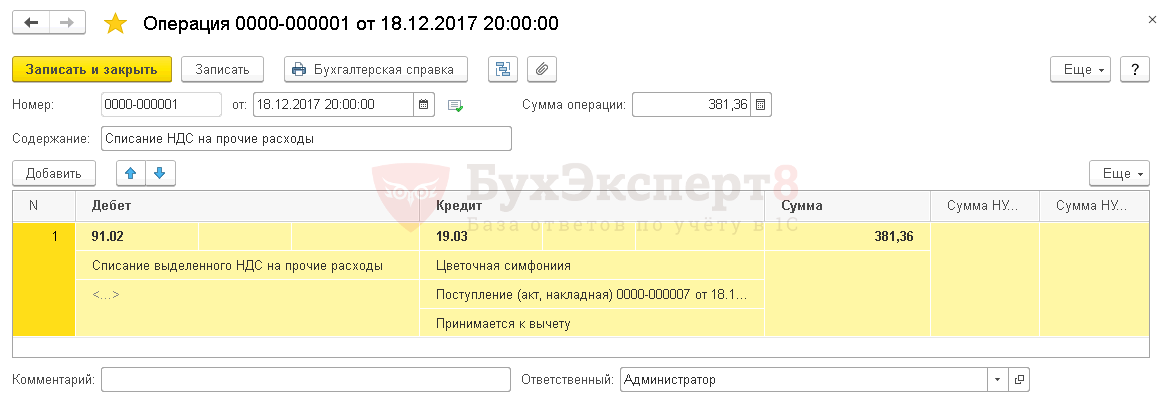

Бухгалтер решил не принимать НДС к вычету, предъявленный поставщиком ООО "Цветочная композиция". Входящий НДС был списан с кредита счета 19 в дебет счета 91.02 документом Операция, введенная вручную.

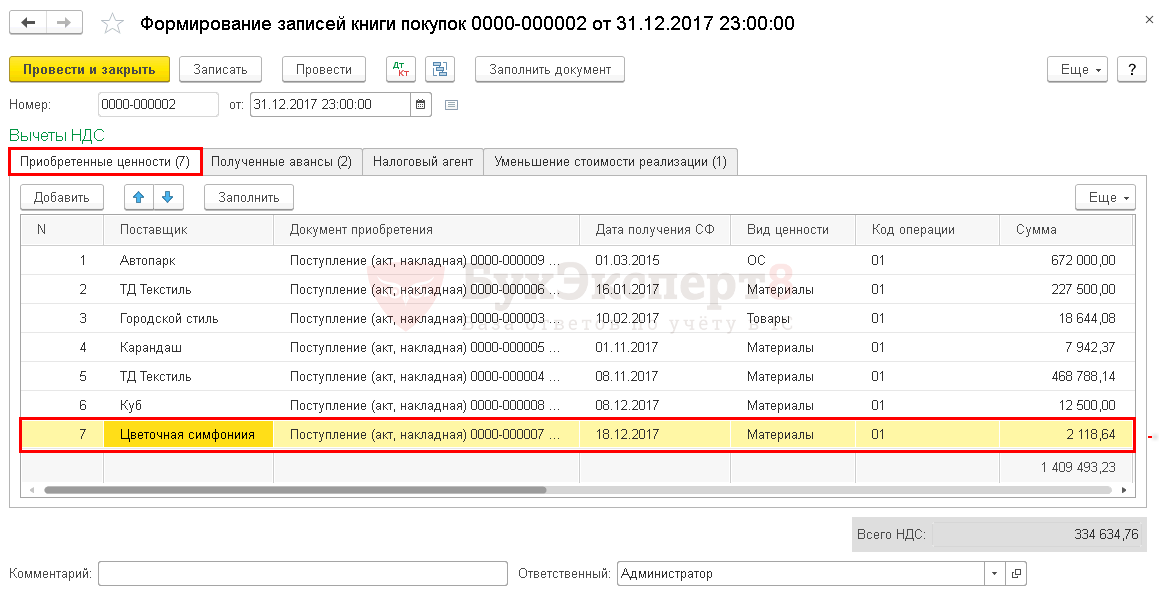

При дальнейшем заполнении документа Формирование записей книги покупок этот "списанный" НДС попадает в список, по которому НДС может быть принят к вычету. Но такого не должно быть, т.к. бухгалтер уже списал данный НДС в состав расходов.

Учет входящего НДС, предъявленного поставщиком

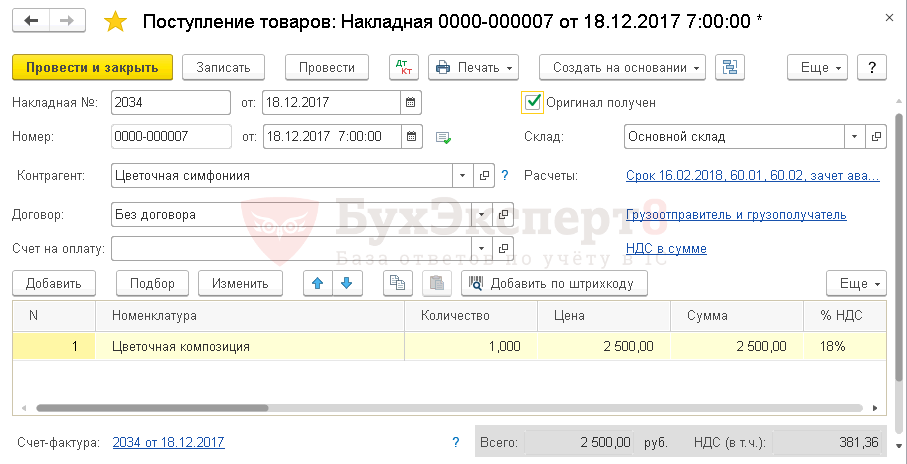

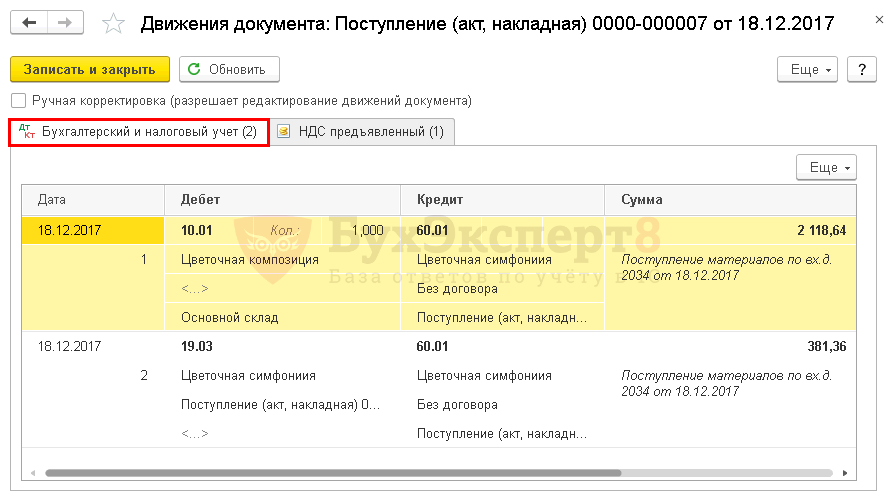

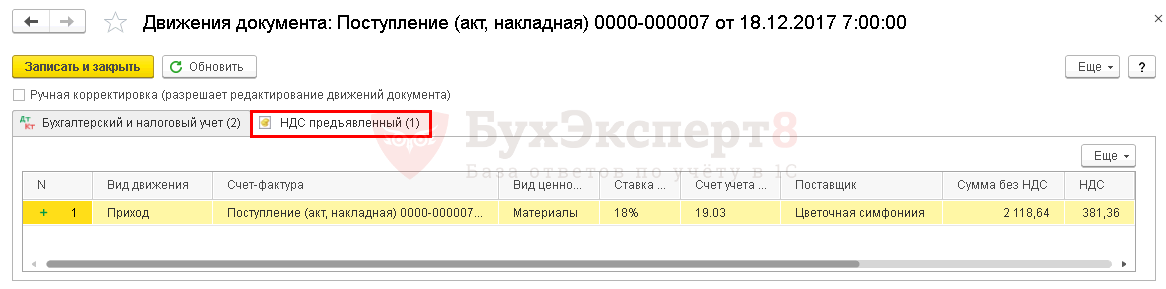

Для понимания допущенной ошибки сначала обратим внимание на проведение документа Поступление (акт, накладная).

Проводки по документу

Документ формирует проводки:

- Дт 19.03 Кт 60.01 – принятие к учету входящего НДС, предъявленного поставщиком.

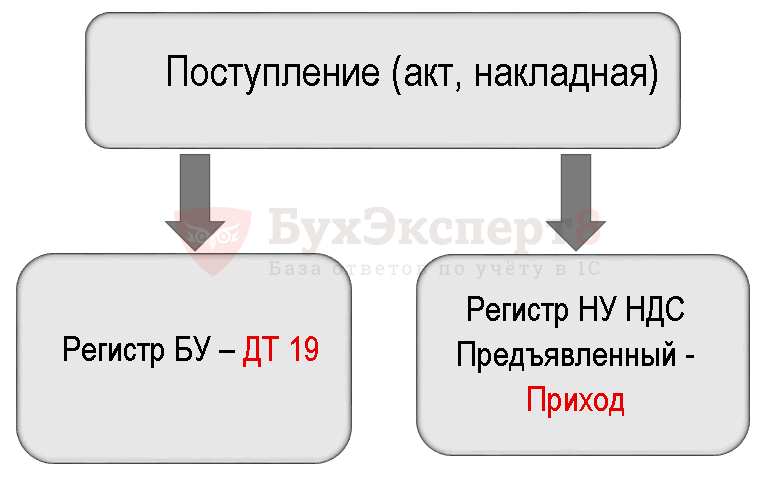

Так же документ формирует движение по регистру НДС.

- регистр НДС предъявленный – запись вида движения Приход. Это потенциальная запись в книгу покупок. Она ждет выполнения всех условий для права на принятие НДС к вычету в программе.

Схема формирования проводок по НДС при поступлении товара.

Списание НДС

Далее бухгалтер для списания НДС оформил документ Операция, введенная вручную.

В результате сформированы проводки по списанию НДС только по регистру бухгалтерии.

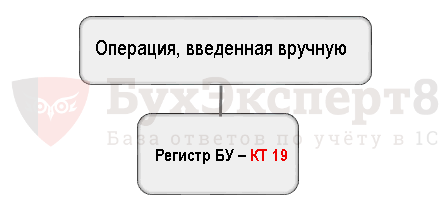

Ошибка бухгалтера состоит в том, что он списал входящий НДС с кредита счета 19 только в бухгалтерском учете, а по регистру НДС предъявленный запись вида Расход не выполнил.

Схема формирования проводок при списании НДС вручную.

В 1С для отражения принятия НДС к вычету делается две параллельные записи в регистрах по НДС:

- Расход по регистру НДС предъявленный;

- регистрационная запись в регистре Книга покупок.

Документ Операция, введенная вручную не формирует автоматически таких записей в регистрах, поэтому в результате входящий НДС "зависает" в регистре НДС предъявленный.

Ошибка "зависшего" НДС

При автозаполнении документа Формирование записей книги покупок программа включает для принятия к вычету такой НДС, т.к. пытается автоматически провести Расход НДС по регистру.

"Зависшим" мы называем входящий НДС по счету-фактуре поставщика, по которому:

- нет остатка по дебету на счете 19 "НДС по приобретенным ценностям";

- есть остаток в регистре накопления НДС предъявленный.

Т.е. в бухгалтерском учете такой НДС был принят к вычету (или списан), а в налоговом учете НДС он ждет своего "звездного часа" для того, чтобы его приняли к вычету в книге покупок.

Определение суммы зависшего входящего НДС

Для того чтобы поправить ошибки, связанные с "зависшим" НДС, необходимо сначала определить, по каким счетам-фактурам и в каких суммах входящий НДС "завис" в программе.

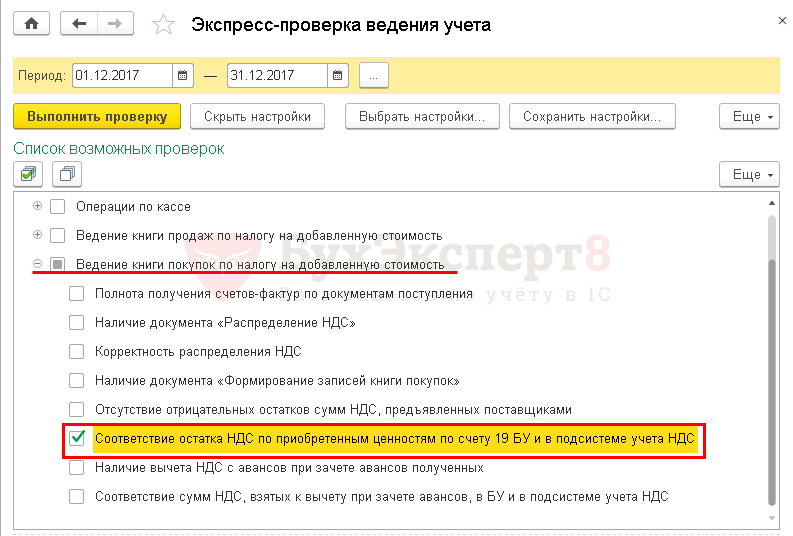

Для этого мы предлагаем воспользоваться отчетом Экспресс-проверка.

Экспресс-проверка

Пошаговая инструкция определения "зависшего" НДС отчетом Экспресс-проверка.

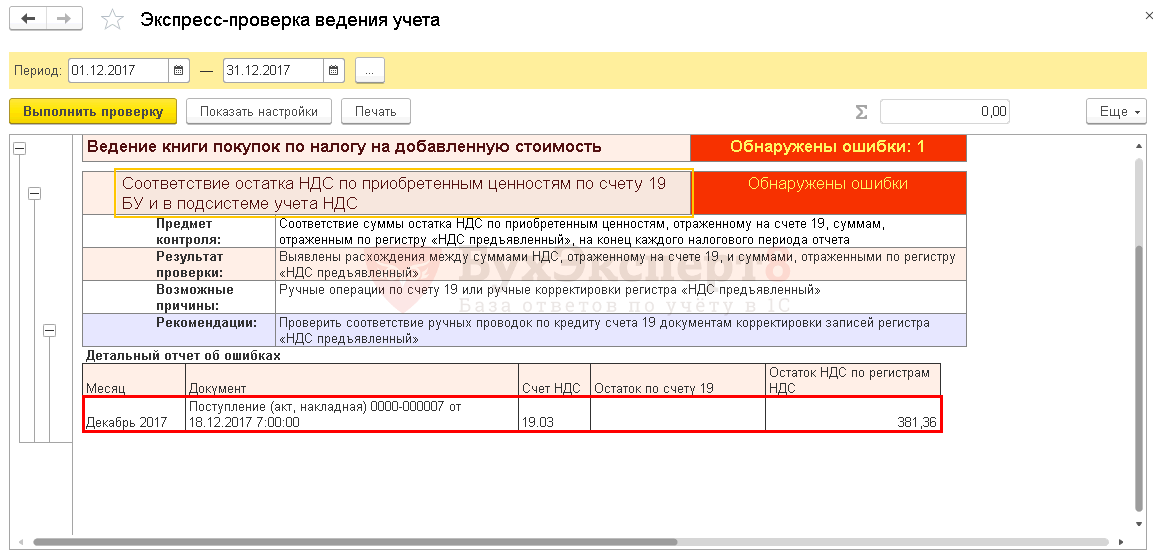

Шаг 1. Откройте отчет Экспресс-проверка: раздел Отчеты – Анализ учета – Экспресс-проверка.

Шаг 2. Выполните настройку для поиска "зависшего" НДС: кнопка Показать настройки – Список возможных проверок - Ведение книги покупок по налогу на добавленную стоимость – флажок Соответствие остатка НДС по приобретенным ценностям по счету 19 БУ и в подсистеме учета НДС.

Шаг 3. Сформируйте отчет по кнопке Выполнить проверку.

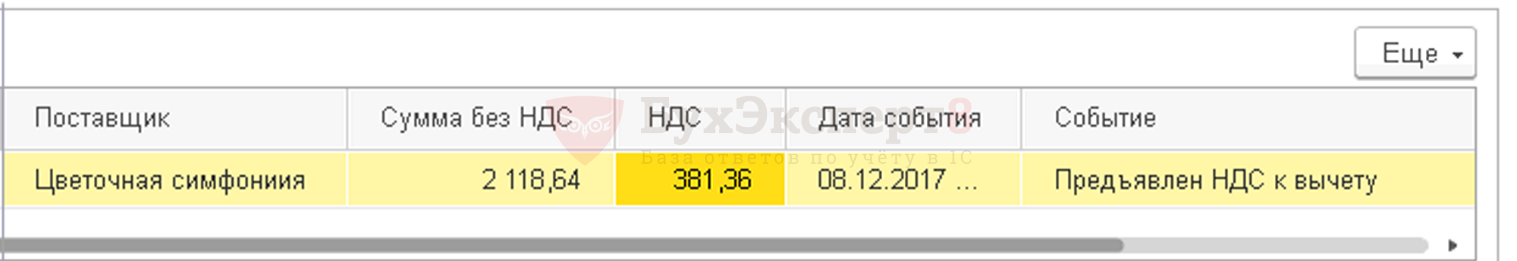

Программа обнаружила ошибку, т. е. несоответствие остатка входящего НДС по счету 19 в БУ и в подсистеме учета НДС:

- остатка по счету 19 нет;

- остаток по регистру НДС предъявленный составляет 381,36 руб.

Прочие отчеты для выявления зависшего НДС

Для выявления "зависшего" НДС можно так же использовать настройку Универсального отчета Проверка "зависшего" НДС. Но минус состоит в том, что она не дает расшифровку в разрезе счетов-фактур, по которым входящий НДС "завис".

Исправление ошибки с зависшим НДС

Покажем, как внести исправление в 1С, если выявлен "зависший" НДС в регистре НУ.

В результате выявленных ошибок по зависшему НДС организации необходимо списать входящий НДС, предъявленный поставщиком ООО "Цветочная композиция" по СФ №0000-000007 от 18.12.2017, из регистра НДС предъявленный.

Списание входящего НДС вручную

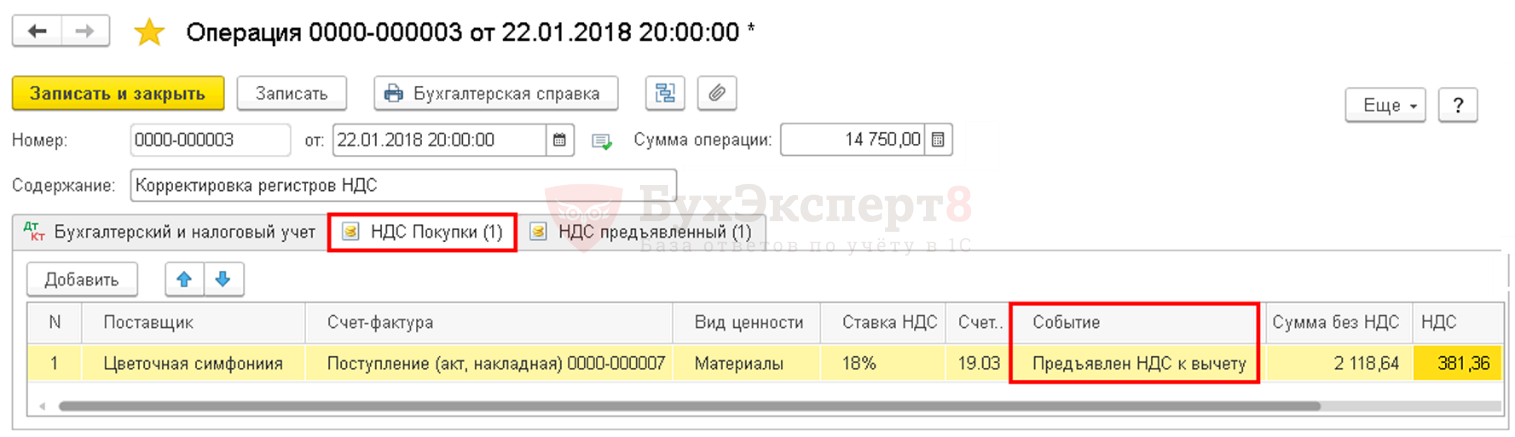

Для списания входящего НДС по регистру НДС предъявленный воспользуемся документом Операция, введенная вручную.

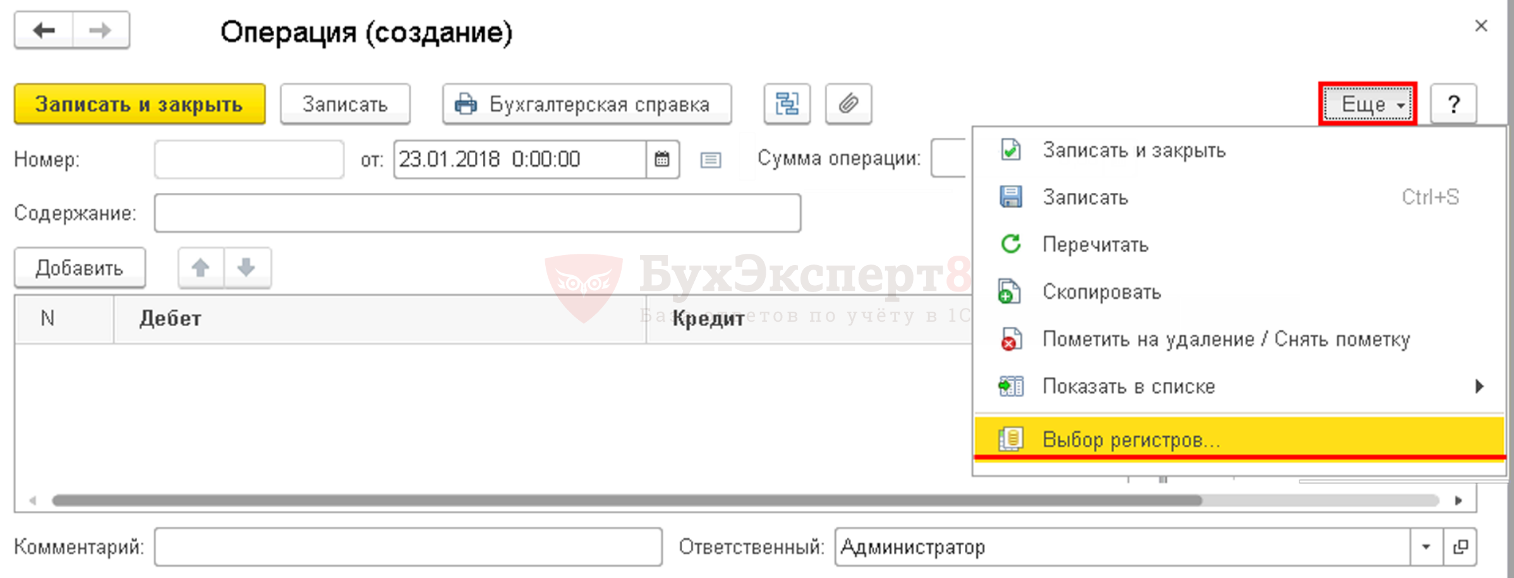

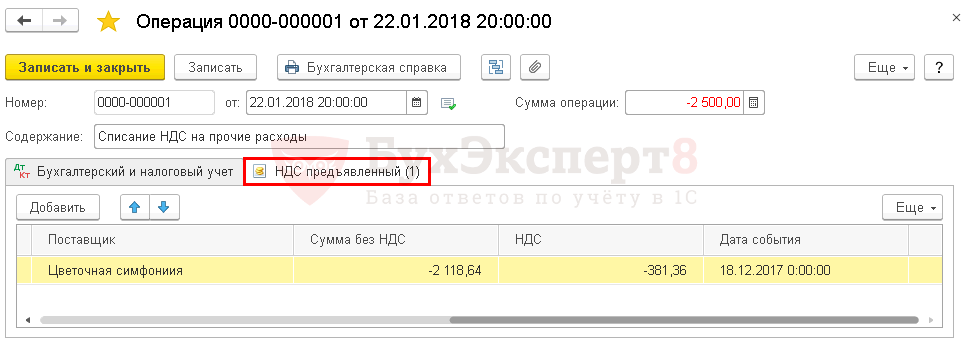

Шаг 1. Создайте новый документ Операция, введенная вручную: раздел Операции – Бухгалтерский учет – Операции, введенные вручную – кнопка Создать - Операция.

Откройте форму выбора регистров НДС по кнопке ЕЩЕ – Выбор регистров.

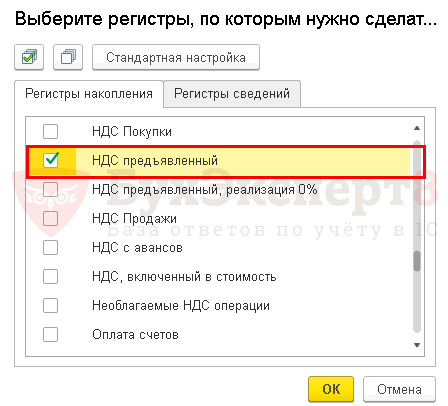

Шаг 2. На вкладке Регистры накопления поставьте флажок НДС предъявленный.

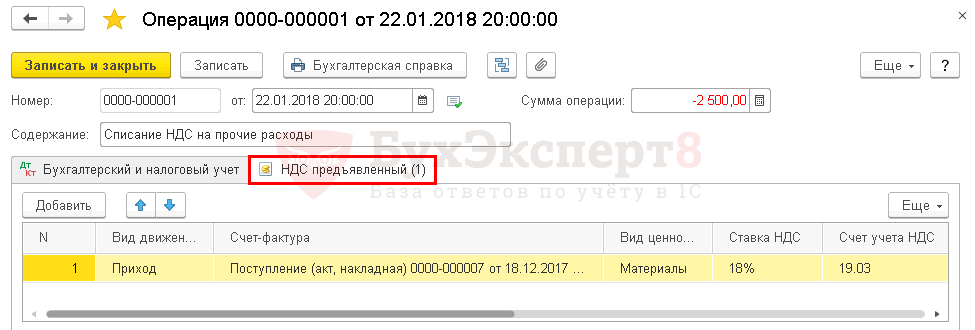

Шаг 3. Перейдите на вкладку НДС предъявленный и по кнопке Добавить внесите данные по списанию НДС.

Вкладка Бухгалтерский и налоговый учет не заполняется. Проводка по списанию НДС с кредита счета 19 ранее уже была сделана. Записи формируются только по регистру НДС предъявленный.

Для событий списания НДС на расходы выполняется операция "сторно":

- Вид движения – Приход;

- Сумма без НДС – отрицательная;

- НДС – отрицательная.

Для событий принятия НДС к вычету выполняется запись:

- Вид движения – Расход;

- Сумма без НДС – положительная;

- НДС – положительная.

Шаг 4. Сохраните документ по кнопке Записать и закрыть.

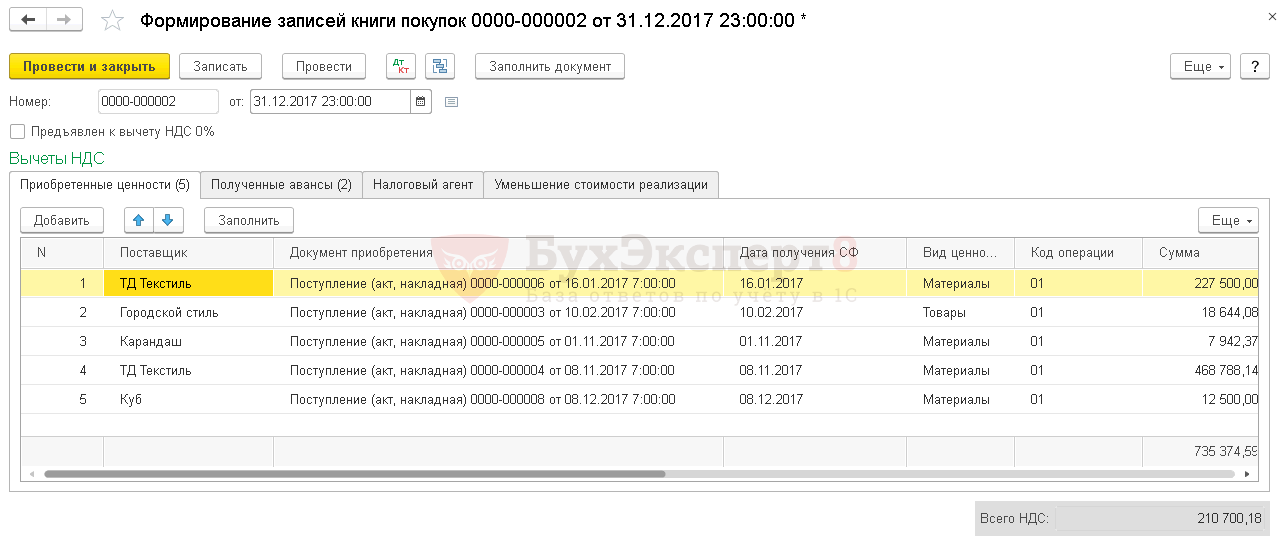

Шаг 5. Проверьте заполнение документа Формирование записи книги покупок - кнопка Заполнить документ.

Данные по счету-фактуре поставщика ООО "Цветочная композиция" больше не попадают в документ Формирование записей книги покупок. Исправление выполнено корректно.

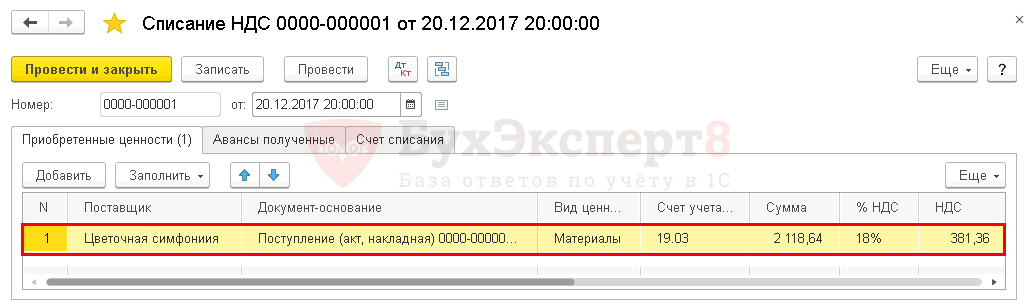

Списание НДС специализированным документом

Для списания НДС в 1С существует специальный регламентный документ Списание НДС: раздел Операции – Закрытие периода – Регламентные операции НДС – кнопка Создать – Списание НДС.

Если бухгалтер хочет списать НДС и вообще его не принимать к вычету, то лучше воспользоваться этим документом. Он сразу сформирует проводку на списание НДС по БУ и спишет НДС по регистру НДС предъявленный.

Документ формирует необходимые движения:

НДС необходимо принять к вычету

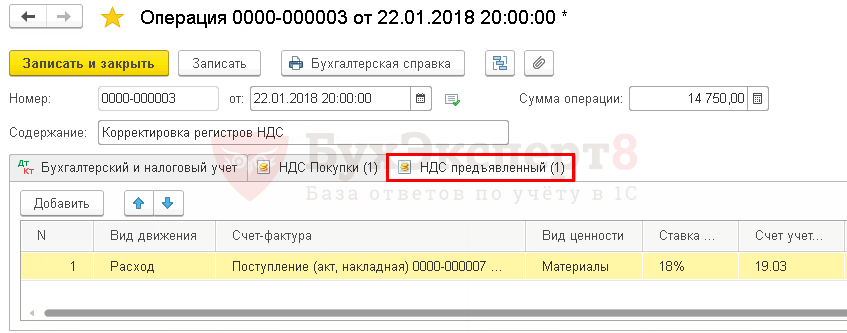

Если в результате проверки запись по принятию НДС к вычету не попала ранее в Книгу покупок и не была отражена в Декларации по НДС (Раздел 8), то для возможности воспользоваться правом на вычет НДС в документе Операция, введенная вручную нужно добавить и заполнить новую вкладку по регистру накопления НДС Покупки.

Организация может воспользоваться правом принятия НДС к вычету в течение 3х лет с момента возникновения права на приобретение товаров (п. 1.1. ст. 172 НК РФ).

Принятие НДС к вычету вручную будет выглядеть так:

Регистр НДС предъявленный.

Регистр НДС Покупки.

Отражение вычета НДС в Книге Покупок: раздел Отчеты – НДС – Книга Покупок. PDF

См.также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Всегда с удовольствием читаю Ваши статьи, все очень подробно рассказано.