Здравствуйте.

ЗУП Проф свежего релиза.

У сотрудника в 2021 году доходы превысили базу и уже облагались по ставке 15 %.

В декабре было разовое начисление, код дохода 4800, которое обложилось по ставке 15 % и «переползло» в 2022 год (по дате выплаты).

В 6-НДФЛ за 1 квартал 2022 года НДФЛ с этого дохода попадает в строку 180 радела 2, как излишне удержанная.

Получается, что в 2022 году у сотрудника еще нет доходов, облагаемых поставке 15%, а вот удержанный такой налог уже есть.

Как нам поправить эту ситуацию в декларации 6-НДФЛ за 1-й квартал?

Все комментарии (3)

Комментарии закрыты.

Добрый день!

То, что выплата прошла в 2022 — это не ошибка, как я поняла. в таком случае не верно был оформлен документ начисления. В нем видимо плановая дата выплаты стояла — 2021 года. Если бы выплата стояла сразу 2022 годом, то НДФЛ рассчитался бы сразу по ставке 13%. И по моему мнению это было бы корректно, поскольку в соответствии со статьей 225 НК РФ налог рассчитывается исходя из даты получения дохода.

После выплаты программа должна была отсторнировать налог с превышения и начислить до превышения. И по факту — так и есть, сейчас у вас излишне удержан надлог по 15%.

Приложите еще Подробный анализ НДФЛ по этому сотруднику за 2022 год. Надо посмотреть, прошел ли там зачет каким-то образом.

Вчера на семинаре разбирала похожий вопрос, только с пересортицей, и думаю что Вам тоже потребуются корректировки учета НДФЛ. Но чтобы точно ответить, нужно проанализировать сначала Ваши данные за 2022 год.

Юлия, добрый день!

В документе начисления дата выплаты указана 31.12.2021.

Но фактически выплата прошла в январе.

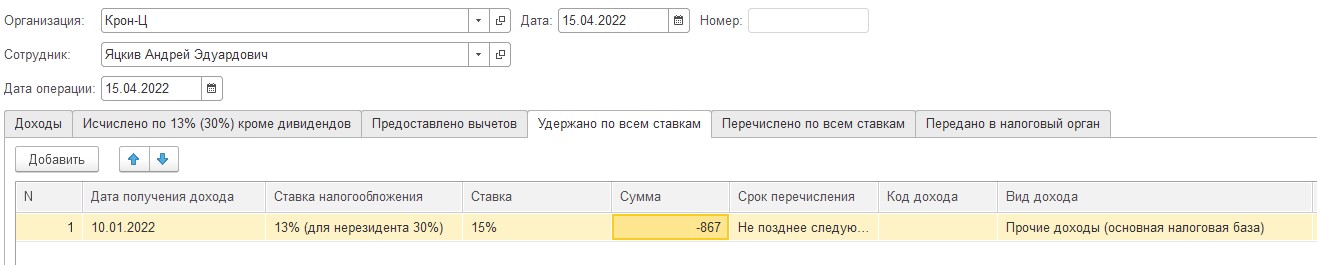

Подробный анализ по сотруднику за 2022 год прилагаю.

Добрый день!

Сторно исчисленного налога с превышения прошло только в Марте. И возникла такая ситуация: всего налога исчислено при расчете зарплаты 30465, эта сумма состоит из суммы до превышения 31327 и суммы сторно НДФЛ с превышения -862.

Но удержание происходит на полную сумму до превышения 31327.

Дело в том, что в Ведомости программа не умеет делать зачет удержанного до/сверх превышения.

Похожий вопрос разбирала 28 апреля на семинаре, только ситуация была в обратную сторону — сторону по 13%.

Так вот в ЗУП в этом случае требуется корректировка удержанного НДФЛ документом «Операция учета НДФЛ».

Далее вопрос в том, сколько Вы перечислили в бюджет за этого сотрудника 31327 или 30465?

Если перечислили 31327, то получается, что переплатили. Сумму переплаты моно вернуть из бюджета по заявлению.

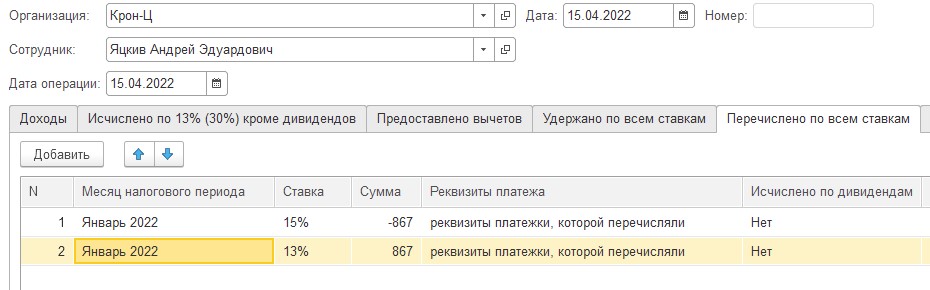

В ЗУП в этом случае уплату отсторнировать документом Операция учета НДФЛ.

Если уплатили 30465, то думаю, что нужно уточнить тот платеж в бюджет, который был в Январе — чтобы его перенести на КБК по 13%.

В ЗУП тоже скорректировать уплату, в данном случае отсторнирвоать уплату по 15% и перенести ее на 13%:

Хочу обратить Ваше внимание, что мы не аудиторы. По методической части я высказываю свое мнение, но оно не является экспертным.

Наша задача — показать как отражать операции в программе ЗУП.

Вы можете еще дополнительно проконсультироваться у аудитора или, например, в своем отделении ФНС.