Добрый день! Программа 1С:Бухгалтерия предприятия, редакция 3.0 (3.0.142.56).

Начислена компенсация за задержку ЗП: операции — операция, введенная вручную.

На сумму компенсации начислены страховые взносы и НДФЛ.

Следовательно, суммы страховых взносов должны попадать в РСВ стр. 030, 050 и раздел 3 по сотруднику.

При формировании РСВ эти суммы не попадают в РСВ. При этом отражаются в анализе счета 69.09.

Операция «Перерасчет страховых взносов за месяц зачисления компенсации за задержку заработной платы» не «подхватывает» начисленные взносы из ручной операции.

Отчет «Проверка начисления страховых взносов» тоже не учитывает эти начисления.

Вопрос: как правильно в 1С:Бухгалтерии провести начисление компенсации за задержку заработной платы, чтобы они попадали в РСВ, отчеты по заработной плате и т.д.?

Отражение страховых взносов и НДФЛ, начисленных на компенсацию за задержку заработной платы в 1С

Все комментарии (4)

Комментарии закрыты.

Добрый день! Дело в том, что документ «Операция введенная вручную» отражает только проводки, движения в регистры учета НДФЛ и страховых взносов не делает (если в нём не добавлены эти регистры вручную).

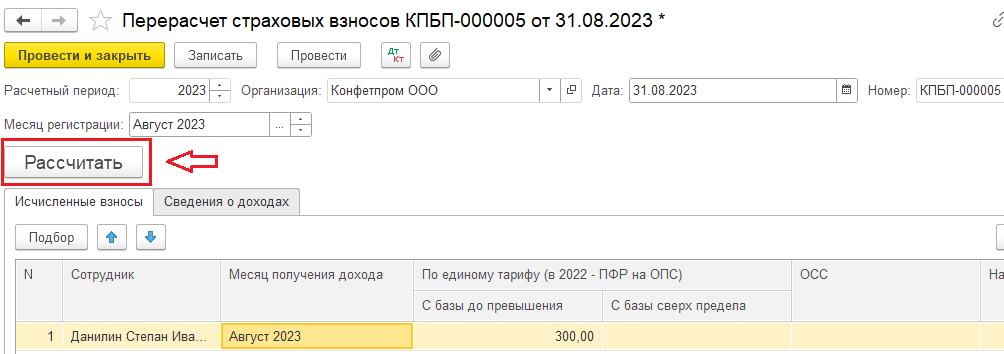

Дополнительно необходимо провести документ «Перерасчет страховых взносов», где указать сумму дохода:

Далее нажать «Рассчитать», программа посчитает страховые взносы:

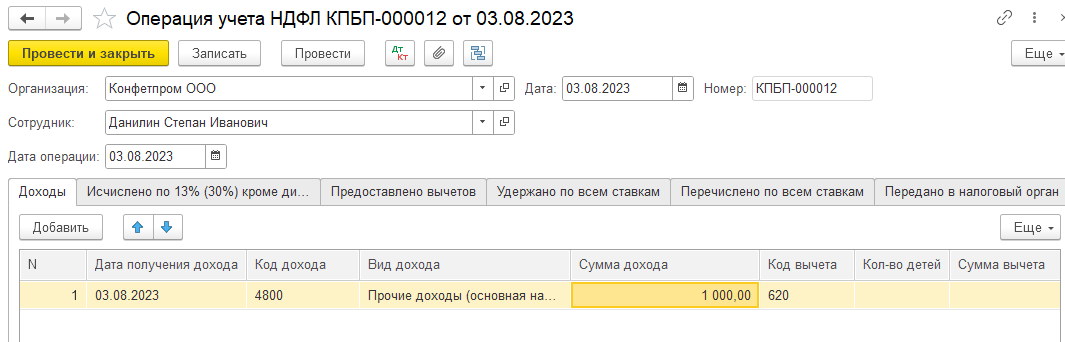

Также необходимо ввести доход по НДФЛ, но в документ «Операция учета НДФЛ» (раздел Зарплата и кадры — НДФЛ — Все документы по НДФЛ):

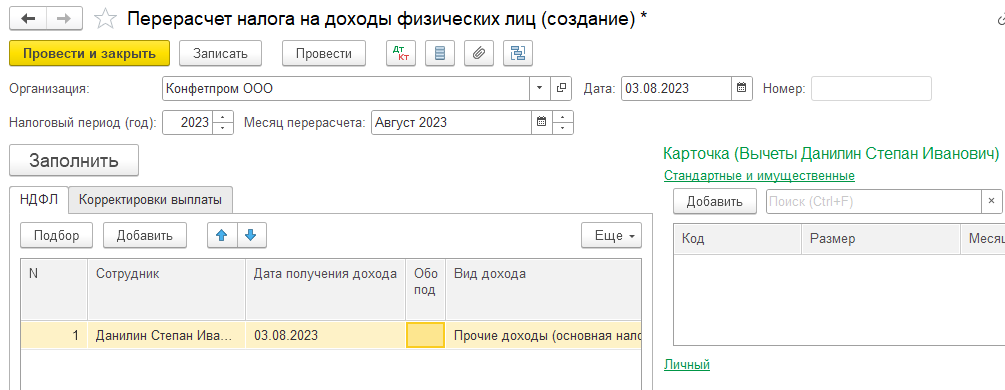

Далее заполняем автоматически документ «Перерасчет НДФЛ» (раздел Зарплата и кадры — НДФЛ — Все документы по НДФЛ), программа рассчитает налог:

Добрый день! Елена, спасибо большое Вам за ответ. Все очень понятно и доступно Дополнительно прочитала статью на сайте

Как отразить компенсацию за задержку заработной платы

Статья с последними изменениями 2021 года, поэтому указано, что не облагается НДФЛ. В связи с новой точкой зрения ФНС и обложением НДФЛ подскажите, пожалуйста, при создании вида начислений Компенсация за задержку ЗП в настройках Категория дохода выбрать Оплата труда(основная налоговая база) и раздел Строка Раздела 2 Расчета 6-НДФЛ :Включать только в строку 110 или 110 и 112?

И почему в статье Способ отражения: Дт 91.03 Кт 70? Данные расходы не входят в оплату труда. Я проводила через сразу Кт 73.03 операция введенная вручную. Это неверно? Или просто через Начисление ЗП проще, база сама рассчитывает налоги.

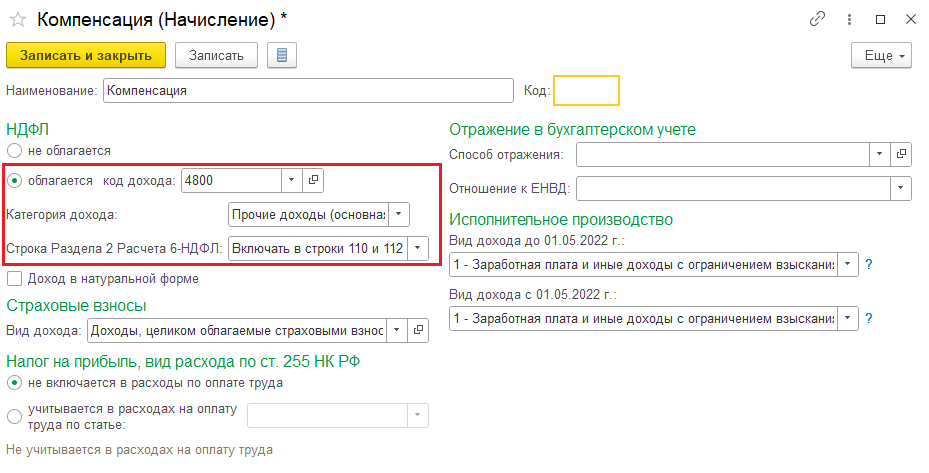

Добрый день! Компенсация считается прочим доходом, поэтому отражается по коду 4800, «Прочие доходы (основная налоговая база)», строку указываем «Включать в строки 110 и 112 (по трудовым договорам, контрактам)»:

Согласно Письму Минфина РФ от 31.10.2011 N 03-03-06/2/164 данные расходы считаются прочими, поэтому проходя через 91 счет: