Лайфхак №1: Как в списке сотрудников различать сотрудников по основному месту работы и совместительству, штатников и договорниковДля просмотра на полный экран кликайте на иконку в нижнем правом углу плеера

Лайфхак №2: Как удалить сторно-строки из документаДля просмотра на полный экран кликайте на иконку в нижнем правом углу плеера

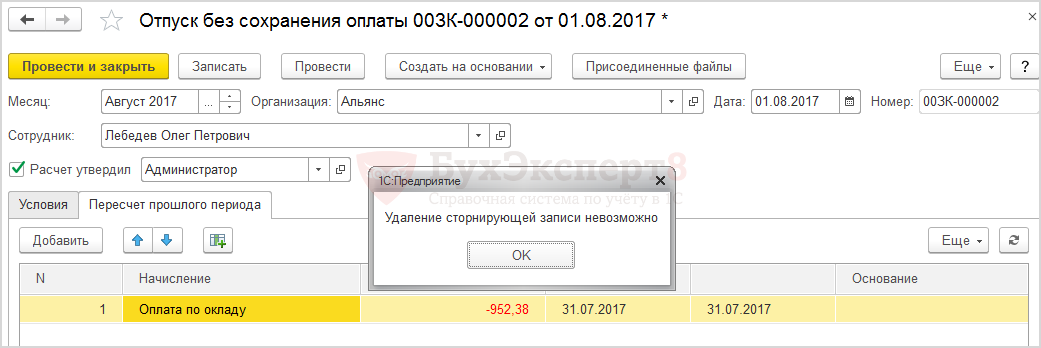

Возникла необходимость удалить сторно-запись в документе. При её удалении программа выдает предупреждение Удаление сторнирующей записи невозможно и не дает её удалить:

Можно ли все-таки удалить данную запись?

Такая возможность в программе существует.

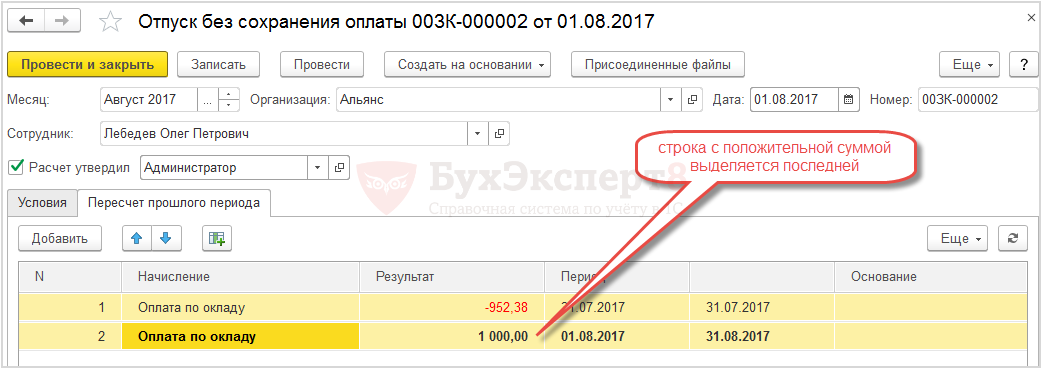

Если в списке начислений присутствует только строка со сторно-записью, то необходимо по кнопке Добавить создать новую строку с тем же видом начисления и положительной суммой. Далее следует, удерживая клавишу SHIFT, выделить строки в такой последовательности, чтобы новая строка с положительной суммой была выделена последней. В этом случае она будет подсвечена ярко-желтым цветом:

Теперь программа позволит удалить обе строки.

Если в списке начислений сразу присутствуют строки с положительными и отрицательными суммами начислений, то следует выделить их описанным способом и удалить.

Лайфхак №3: Как выплатить сразу все суммы, начисленные в межрасчетДля просмотра на полный экран кликайте на иконку в нижнем правом углу плеера

Лайфхак №4: Перерасчеты следующего месяца «портят» РСВ - что делатьДля просмотра на полный экран кликайте на иконку в нижнем правом углу плеера

Лайфхак №5: 6-НДФЛ 080 строка - почему не «0»Для просмотра на полный экран кликайте на иконку в нижнем правом углу плеера

Лайфхак №6: Как быстро просмотреть всех сотрудников, занимающих определенную позицию «штатки»Для просмотра на полный экран кликайте на иконку в нижнем правом углу плеера

Лайфхак №7: Как избавиться от постоянных перерасчетов в документе «Начисление зарплаты и взносов»Для просмотра на полный экран кликайте на иконку в нижнем правом углу плеера

Лайфхак №8: Когда можно не вводить документ «Табель»Для просмотра на полный экран кликайте на иконку в нижнем правом углу плеера

Лайфхак №9: Как включить премии в базу среднего заработка полностью, без пересчета на коэффициент отработанного времениДля просмотра на полный экран кликайте на иконку в нижнем правом углу плеера

Лайфхак №10: Как рассчитать средний, если сотрудник только что устроился на работу и сразу же был направлен в командировкуДля просмотра на полный экран кликайте на иконку в нижнем правом углу плеера

Лайфхак №11: Что такое зарплатное / бухгалтерское сальдо по расчетам с сотрудниками, и как его посмотретьДля просмотра на полный экран кликайте на иконку в нижнем правом углу плеера

Лайфхак №12: Почему может не выплачиваться аванс / зарплатаДля просмотра на полный экран кликайте на иконку в нижнем правом углу плеера

Лайфхак №13: Как установить организацию и месяц начисления по умолчаниюДля просмотра на полный экран кликайте на иконку в нижнем правом углу плеера

Лайфхак №14: Как посмотреть какие начисления облагаются НДФЛ, взносами, входят в базу среднего и т.п.Для просмотра на полный экран кликайте на иконку в нижнем правом углу плеера

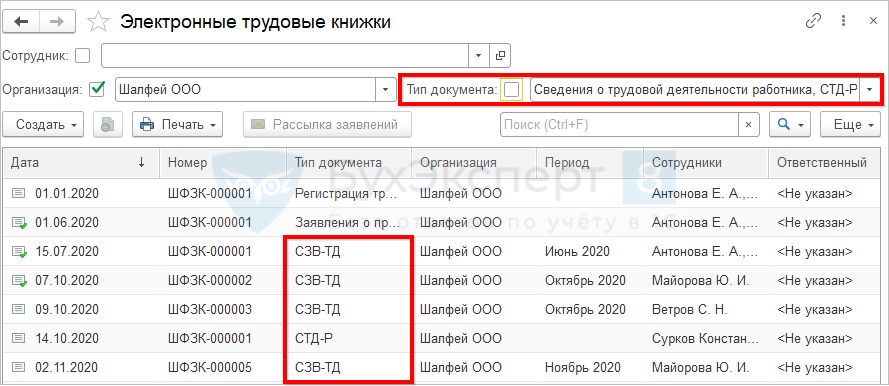

Лайфхак №15: Как сделать удобнее работу с журналом «Электронные трудовые книжки»

По умолчанию в журнале Электронных трудовых книжек (Кадры - Электронные трудовые книжки) выводятся:

- документы разных типов, т.е. нет отбора

- полные названия документов и часто не понятно то ли это документ Сведения о трудовой деятельности работников, СЗВ-ТД, то ли Сведения о трудовой деятельности работника, СТД-Р

Чтобы решить эти проблемы можно настроить:

- отбор по типам документов и вывести его в шапку журнала

- краткие наименования для вывода сведений по типам документов

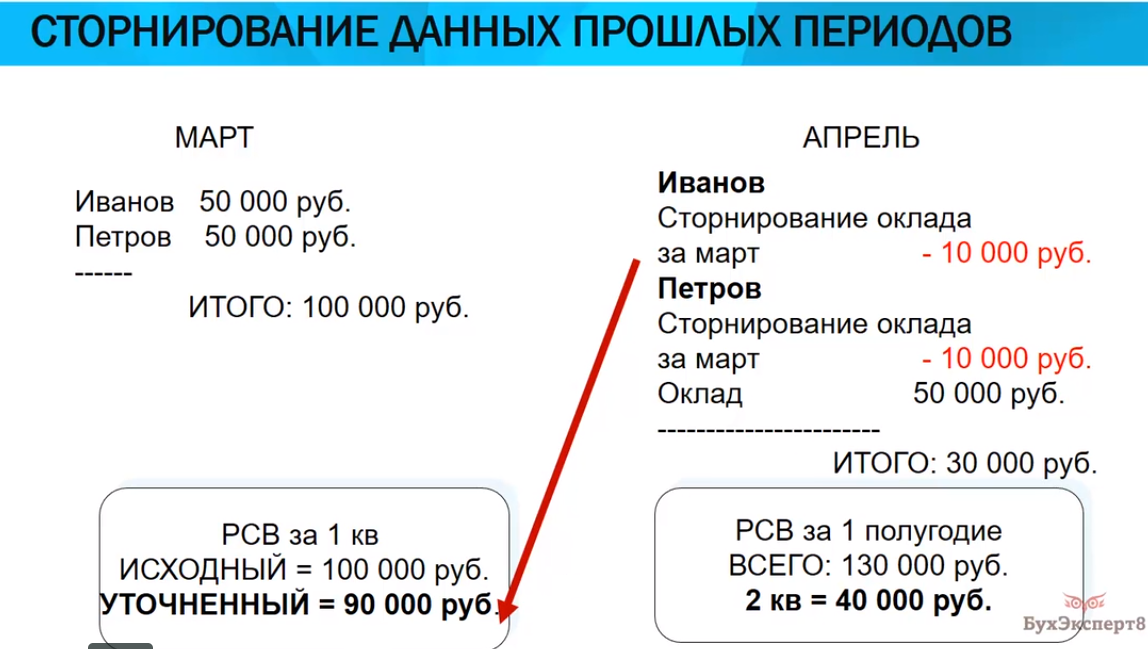

Лайфхак №16: Отражение перерасчетов в отчетности по взносамДля просмотра на полный экран кликайте на иконку в нижнем правом углу плеера

В ЗУП 3 сумма, сторнируемая в следующем периоде после отчетного, относятся к месяцу, в котором сделан перерасчет, если положительной суммы дохода хватает, чтобы перекрыть отрицательную сумму. Иначе отрицательная сумма относится к прошлому отчетному периода и это потребует подачи корректировки по РСВ за прошлый период.

Проверить необходимость подачи корректировки по РСВ за предыдущий период в связи с перерасчетами можно по донастроенному отчету Анализ взносов в фонды (Налоги и взносы - Отчеты по налогам и взносам).

Лайфхак №17: Как проверить правильность расчета исчисленного НДФЛДля просмотра на полный экран кликайте на иконку в нижнем правом углу плеера

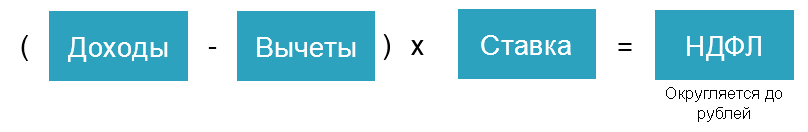

Исчисленный НДФЛ считается по формуле:

- Для резидентов по «обычным» доходам – расчет нарастающим итогом.

- Для нерезидентов, а также для резидентов, но по прочим доходам (мат.выгода по займам, дивиденды) – расчет по каждой сумме дохода.

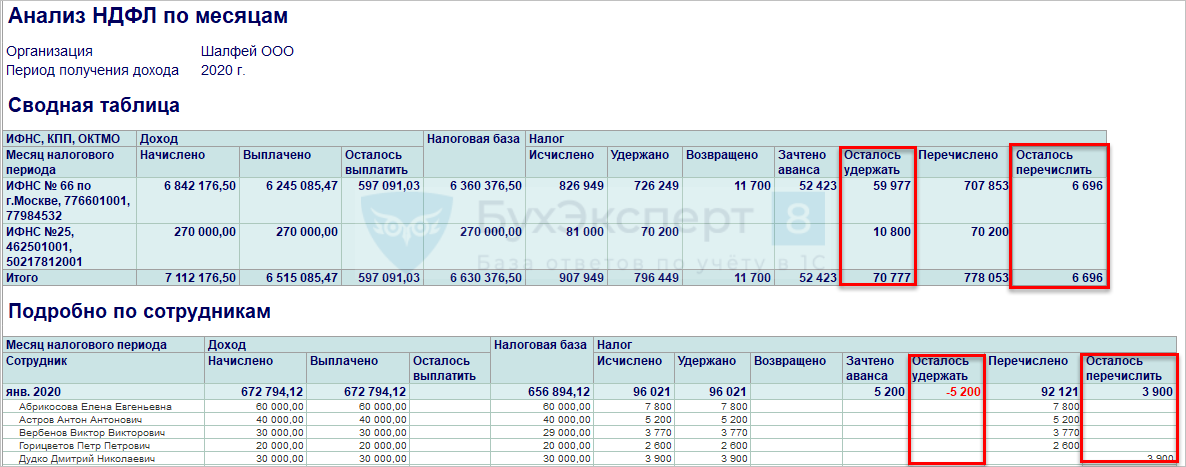

Донастроив отчет Анализ НДФЛ по месяцам (Налоги и взносы - Отчеты по налогам и взносам) можно очень грубо проверить исчисленный НДФЛ.

Лайфхак №18: Как проверить удержанный НДФЛ и решить возможные проблемыДля просмотра на полный экран кликайте на иконку в нижнем правом углу плеера

Как проверить удержанный налог

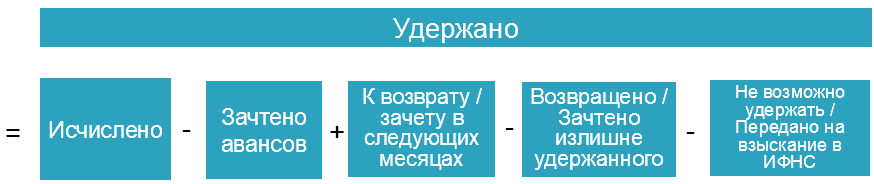

Удержанный НДФЛ рассчитывается как:

Проверку следует выполнять по «налоговым» периодам, так как налог исчисленный в январе удерживается как в январе (при межрасчетных выплатах), так и в феврале (при выплате зарплаты за январь).

Разница говорит о том, что удержанный налог определен не верно.

В отчетах по НДФЛ (Налоги и взносы - Отчеты по налогам и взносам) можно вывести скрытые по умолчанию поля Осталось удержать и Осталось перечислить.

В текущих версиях ЗУП 3 существует ошибка, поэтому можно использовать внешний отчет от разработчиков.

Привязка удержанного НДФЛ к суммам дохода

Привязка суммы удержанного НДФЛ к сумме дохода происходит через документ-основание в ведомости на выплату:

- документ-основание в расшифровке суммы к выплате должен соответствовать документу-основанию в расшифровке суммы удержанного налога

- сумма дохода определяется при проведении ведомости пропорционально выплаченным по документу-основанию суммам.

Если не осталось сумм к выплате в зарплату

В случае, если не осталось сумм к выплате в зарплату, то НДФЛ не удерживается, возникает расхождение между Расчетным листком и удержанным НДФЛ.

Если принимаем решение зарегистрировать НДФЛ удержанный, то имеется два варианта регистрации:

- Заполнение «технической» Ведомости подбором - применимо только для ЗУП 3.

- Ввод документа Операция учета НДФЛ (Операции - Операции, введенные вручную) - применимо как для ЗУП 3, так и для БП 3.

Лайфхак №19: Сколько НДФЛ перечислить. Как проверить перечисленный НДФЛДля просмотра на полный экран кликайте на иконку в нижнем правом углу плеера

Где увидеть, сколько налога перечислить

Определить сколько НДФЛ необходимо перечислить можно по нижеперечисленным отчетам (Налоги и взносы - Отчеты по налогам и взносам), каждый из которых имеет свои недостатки:

Отчет Удержанный НДФЛ:

- Нет расшифровки по датам получения дохода.

- Нет информации, сколько уже перечислили.

Отчет Проверка разд.2 6-НДФЛ:

- Можно настроить группировку по сроку перечисления НДФЛ.

- Нет информации, сколько уже перечислили.

Отчет Контроль сроков уплаты 6-НДФЛ (в ЗУП КОРП – Ведомость расчетов с бюджетом по НДФЛ):

- Возможно неверное отображение остатка, если налог перечисляется раньше срока

Отчет Анализ НДФЛ:

- Есть расшифровка удержанного налога по датам получения дохода и срокам перечисления.

- Перечисленный НДФЛ не привязан к датам получения дохода и срокам перечисления, в отчете нет информации по датам уплаты.

Как проверить перечисленный налог

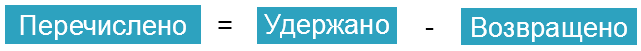

Перечисленный НДФЛ рассчитывается как:

Разница может быть по доходам в виде отпускных / больничных, срок перечисления налога для которых – конец месяца, в котором была произведена выплата таких доходов.

Проверка по датам перечислений налога:

- Уплата должна производится не позднее крайнего срока уплаты.

- Уплата должна производится не ранее даты удержания налога

(не должно возникать переплат).Удобно выполнить проверку в Excel - см. Проверить все ли платежи налога проведены в срок

Скачать Пример проверки платежей по НДФЛ в Excel в формате XLS

Лайфхак №20: Как закрыть сальдо по НДФЛ на конец годаДля просмотра на полный экран кликайте на иконку в нижнем правом углу плеера

Пример 1. НДФЛ удержан излишне

Cотрудник приобрел статус налогового резидента (неполный зачет излишне удержанного налога).

Сумму излишне удержанного НДФЛ, которая показывается в Своде и Расчетном листке, следует закрыть после сдачи отчета 2-НДФЛ. Для этого необходимо внести записи по регистрам накопления: Взаиморасчеты с сотрудниками и Расчеты налогоплательщиков с бюджетом по НДФЛ с помощью:

- документа Перенос данных (Администрирование - Переносы данных) в ЗУП 3

- документа Операция (Операции - Операции, введенные вручную) в БП 3.

Пример 2. НДФЛ недоудержан

Сотрудник потерял статус налогового резидента (перерасчет и отражение неудержанного по итогам года налога).

В этом случае ручные корректировки регистров не требуются.

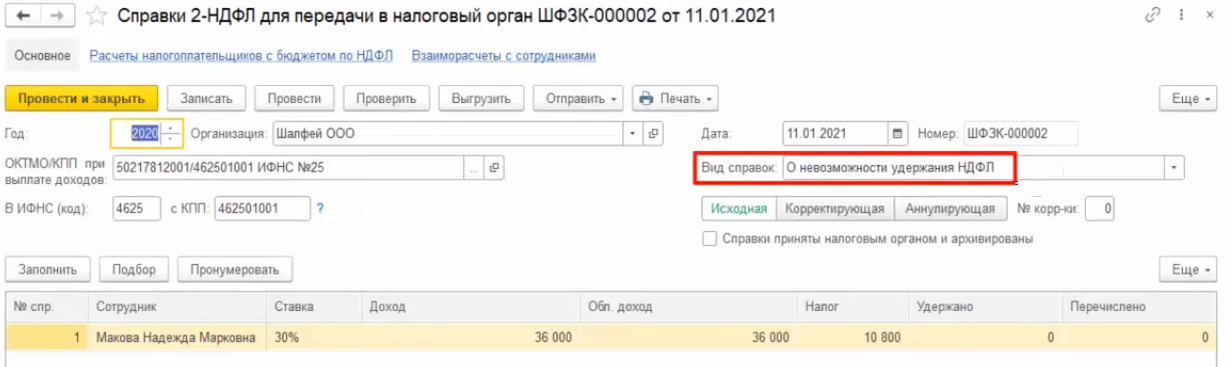

В ИФНС подается справка 2-НДФЛ о невозможности удержания НДФЛ только по тому доходу, с которого не удалось удержать НДФЛ.

При проведении этого документа происходят движения по регистрам накопления:

- Расчеты налогоплательщиков с бюджетом по НДФЛ - закрывается долг по НДФЛ

- Взаиморасчеты с сотрудниками - закрывается долг по взаиморасчетам с сотрудниками.

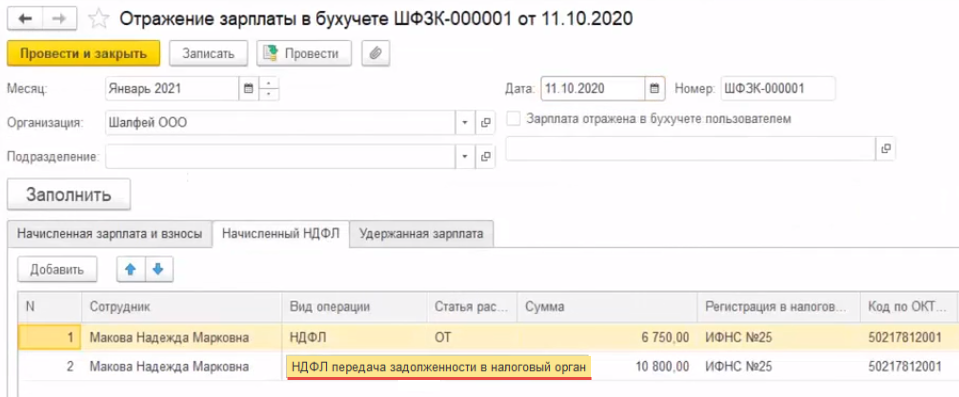

Т.к. списывается исчисленный НДФЛ, то данная ситуация в БП 3 отражается с минусом проводкой:

- Дт 70 - Кт 68.01

Для этого в Отражении зарплаты в бухучете (Зарплата - Отражение зарплаты в бухучете) на вкладке Начисленный НДФЛ присутствует срока по виду - НДФЛ передача задолженности в налоговый орган

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Добрый день. Ошибочно создали позицию штатного расписания. Учет ведем в КОРпе с историей изменения ШР. Теперь в Штатного расписания она выделена «жирным» шрифтом и являются неутвержденными. Как можно их использовать в дальнейшем или просто убрать флажок «Показывать неутвержденные позиции». Пробовала изменить на другую позицию с помощь. документа Изменения штатного расписания, но получается только изменить должность, подразделение не получается. Возможно ли изменить должность и подразделение тоже? Спасибо.

Здравствуйте!

Обратите внимание, что в комментариях к статьям, видео мы не отвечаем на вопросы по программам 1С. Задайте свой вопрос в разделе МОИ ВОПРОСЫ в ЛИЧНОМ КАБИНЕТЕ здесь: https://buhexpert8.ru/profile

Здравствуйте!

лайфхак № 18 — не планируется модификация настройки отчета для Анализа, чтобы пользовательские поля были с учетом налога с превышения?

Здравствуйте! извините имела в виду лайфхак № 17 по проврке Исчисленного налога

Здравствуйте!

Ответила здесь.

Здравствуйте!

Мы планируем обновлять наши материалы по НДФЛ, но точных сроков сообщить не могу.