Срок подачи декларации по НДС легко нарушить, если опираться только на общие правила. Важно учитывать переносы отчетных дат и другие особенности. Расскажем, кто и как должен отчитываться по НДС, на какие отчетные сроки ориентироваться в 2026 году, какие санкции применяются к нарушителям.

Содержание

Кто и как сдает декларацию по НДС

Декларацию ежеквартально сдают плательщики НДС, не освобожденные от этого налога. А иногда декларацию необходимо оформить и тем, кто обычно не платит НДС и не отчитывается по нему.

|

Кто сдает декларацию |

Основание |

Примеры

|

| Плательщики НДС, не освобожденные по ст. 145, 145.1 или ст. 145.2 НК РФ | п. 5 ст. 174 НК РФ | Организация работает на ОСНО или ведет бизнес на УСН без освобождения (например, при превышении лимита по доходам за 2025 год в 20 млн руб.) |

| Организации и ИП с освобождением по ст. 145, 145.1 или ст. 145.2 НК РФ — при оформлении счета-фактуры (УПД) с выделенным НДС | п. 5 ст. 173 НК РФ | Компания на УСН в 2026 году освобождена от НДС (доход за 2025 год менее 20 млн руб.), но выдала клиенту счет-фактуру с указанием налога |

| Неплательщики НДС, указавшие налог в счете-фактуре (УПД) | п. 5 ст. 173 НК РФ, Письмо Минфина от 30.08.2021 N 03-07-14/69863 | ИП на ПСН оформил клиенту УПД со статусом «1» и указанием налога |

| Налоговые агенты по НДС | пп. 1 п. 5 ст. 173 НК РФ, п. 5 ст. 174 НК РФ | ООО на АУСН (не будучи НДС-плательщиком), арендует муниципальное имущество и выполняет функции налогового агента |

По какой форме отчитываться

Декларацию по НДС за 4 квартал 2025 заполните по форме КНД 1151001 (Приказ ФНС от 05.11.2024 N ЕД-7-3/989).

В 2026 году ФНС планирует обновить декларацию, чтобы ее форма соответствовала вводимым с 01.01.2026 новшествам по НДС. Для этого в раздел 3 введут дополнительные строки под новые ставки 22% и 22/122, пересмотрят коды операций.

Декларация по НДС — не единственная форма отчетности по этому налогу. К примеру, посредники, действующие от своего имени, экспедиторы и застройщики, выставляющие счета-фактуры, не будучи плательщиками НДС, сдают вместо декларации электронный журнал учета счетов-фактур (п. 5.2 ст. 174 НК РФ). А иностранные продавцы и их посредники, которые предоставляют электронные услуги или продают товары из стран ЕАЭС российским покупателям через электронные торговые площадки, подают отдельную отчетную форму КНД 1151115 (Приказ ФНС от 21.10.2024 N ЕД-7-3/881).

Как определить состав НДС-декларации и что учесть при заполнении

Куда и каким способом сдать декларацию по НДС

Организации и ИП представляют отчетность НДС в налоговый орган по месту регистрации. Если у компании есть обособленные подразделения в регионах, декларация подается централизованно — в инспекцию по месту нахождения головного офиса. Сдавать НДС-отчетность отдельно по каждому подразделению не нужно. Это связано с тем, что налог полностью зачисляется в федеральный бюджет, а значит, отдельная отчетность обособленных подразделений перед региональными инспекциями не предусмотрена (п. 5 ст. 174 НК РФ, ст. 50 БК РФ).

Основной способ представления декларации: электронная подача по ТКС через операторов ЭДО. Перед отправкой ее заверяют усиленной квалифицированной электронной подписью (ст. 80 НК РФ). Бумажную форму налоговики не принимают и считают декларацию непредставленной (п. 5 ст. 174 НК РФ).

Сроки сдачи декларации — общие правила

Плательщики НДС обязаны отчитываться за каждый квартал, в том числе при отсутствии деятельности. Если в отчетном квартале не было операций, НДС-декларация заполняется нулевыми показателями и сдается в электронном виде.

Отчетность по НДС отправляют в налоговый орган не позднее 25 числа месяца, следующего за отчетным кварталом (п. 5 ст. 174 НК РФ). Если этот день приходится на выходной или официальный праздник, крайний срок смещается на ближайший следующий рабочий день (п. 7 ст. 6.1 НК РФ).

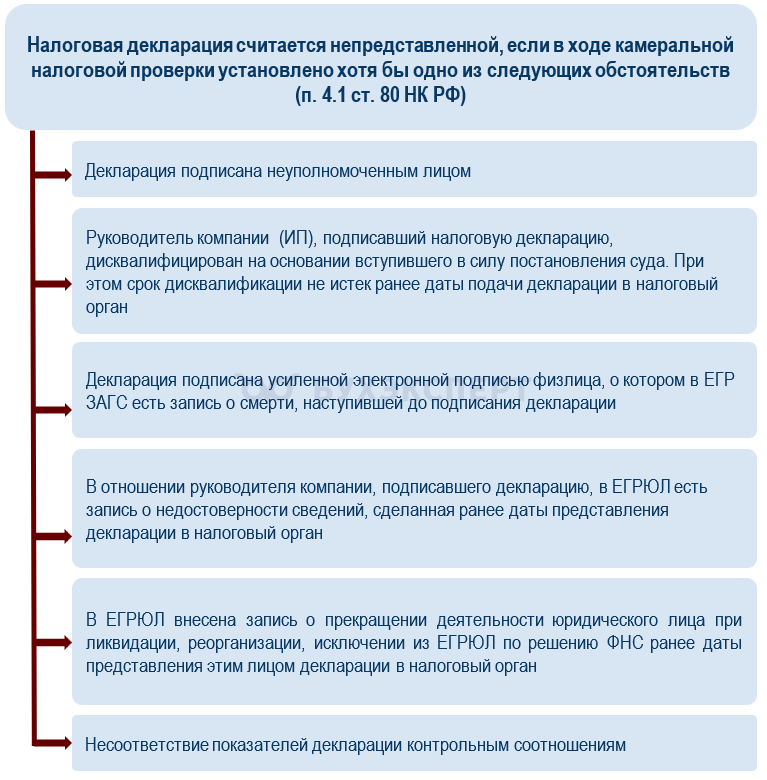

Своевременная отправка декларации не гарантирует, что отчетность примут. В ряде случаев ее признают непредставленной (п. 4.1 ст. 80 НК РФ).

В таких ситуациях инспекция направляет уведомление о непредставлении декларации. Если нарушены контрольные соотношения, исправить ошибки можно в течение 5 дней после получения уведомления. При соблюдении этого срока декларацию сочтут поданной в дату первоначальной отправки, штрафовать за опоздание не будут (п. 6 ст. 80, п. 5.3 и 5.4 ст. 174 НК РФ).

Когда сдавать декларацию по НДС в 2026 году

|

Отчетный период |

Крайний срок сдачи декларации по НДС в 2026 году |

Пояснение |

|

|

Нормативный |

С учетом переносов |

||

|

За 2025 год |

|||

| 4 квартал | 25 января | 26 января | воскресенье 25.01 → понедельник |

|

За 2026 год |

|||

| 1 квартал | 25 апреля | 27 апреля | суббота 25.04 → понедельник |

| 2 квартал | 25 июля | 27 июля | суббота 25.07 → понедельник |

| 3 квартал | 25 октября | 26 октября | воскресенье 25.10 → понедельник |

| 4 квартал | 25 января 2027 | ||

Декларация считается представленной в день ее отправки, зафиксированный оператором ЭДО, а не в день проверки инспекцией (абз. 3 п. 4 ст. 80 НК РФ).

Как накажут за опоздание с декларацией по НДС

Основная санкция — штраф по ст. 119 НК РФ.

Особенности расчета периода просрочки:

- нарушили срок сдачи на 1-2 дня — заплатите штраф за один месяц

- опоздали на 35 дней — штраф начислят за два месяца

За опоздание с отправкой нулевой НДС-декларации придется уплатить минимальный штраф — 1 000 рублей. Такой же штраф назначат при опоздании с декларацией, если нет просрочки по уплате налога или по итогам расчета штраф окажется меньше 1 000 рублей.

Например:

- Просрочка по налогу составляет 520 руб., опоздание с декларацией — 2 дня (округляются до одного месяца). Базовый штраф — 26 руб. (520 руб. × 5%). Это меньше минимума, поэтому штраф будет назначат в минимальном размере — 1 000 руб.

- Просрочка по налогу составляет 2 137 руб., опоздание с декларацией — 10 месяцев. Базовый штраф в этом случае не применяется, поскольку за 10 месяцев он составил бы 50% (5% × 10 мес.). Применяется максимальный штраф 30%, он составляет 641 руб. (2 137 руб. × 30%). Это меньше минимума, поэтому штраф начислят в минимальном размере — 1 000 руб.

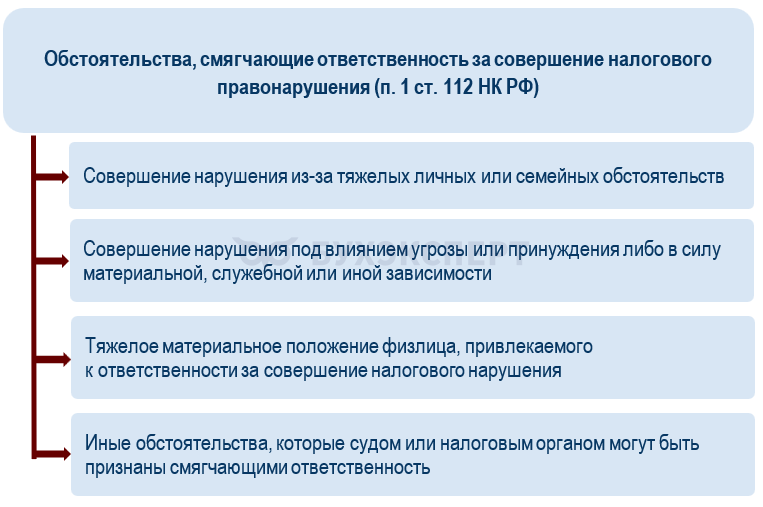

При наличии смягчающих обстоятельств штраф могут снизить минимум в два раза (п. 1 ст. 112, п. 3 ст. 114 НК РФ). Решение о снижении принимает налоговый орган или суд (п. 4 ст. 112 НК РФ).

Руководителю или иному ответственному сотруднику могут вынести предупреждение или назначить административный штраф 300-500 рублей (ст. 15.5 КоАП РФ).

Если НДС-декларация не представлена более чем через 20 рабочих дней после истечения установленного срока, инспекция вправе приостановить операции по расчетным счетам налогоплательщика (п. 3 ст. 76 НК РФ). О предстоящей блокировке ФНС вправе уведомить заранее — за 14 дней. Однако в пп. 3.3 ст. 76 НК РФ речь идет о праве налогового органа, а не обязанности, счет могут блокировать без предварительного предупреждения.

Если компания или ИП на УСН впервые стали уплачивать НДС с 2026 года, штрафовать за опоздание с НДС-декларацией не будут. Но освобождение действует только один раз — по первой просроченной декларации за любой квартал 2026 года (ст. 23, п. 2 ст. 25 Федерального закона от 28.11.2025 N 425-ФЗ).Если упрощенец начал платить НДС в 2025 году, мораторий на него не распространяется, за опоздание с декларацией в 2026 году его штрафуют в общем порядке.

Кратко о сроках сдачи декларации по НДС

- Декларацию по НДС сдают ежеквартально не только плательщики налога, но и освобожденные лица и неплательщики — при наличии установленных в НК РФ оснований

- Базовый срок сдачи — 25 число месяца, следующего за отчетным кварталом. Он корректируется, если выпадает на нерабочий день

- Декларация считается поданной в день ее отправки через оператора ЭДО, но при отдельных нарушениях налоговики вправе признать ее непредставленной

- За опоздание с подачей декларации предусмотрены штрафы на организацию (ИП), административная ответственность на должностных лиц, а также блокировка счета при задержке отчета более 20 рабочих дней

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете