Разберем, как удерживать НДФЛ с декабрьских подарков, если зарплата за декабрь 2022 выплачена в январе и удержание налога с подарка приходится на 2023 год. Также проанализируем, как в этом случае будет заполнен отчет 6-НДФЛ.

[jivo-yes]

Основная сложность в учете подарков, выданных в декабре – НДФЛ с них, как правило, удерживают при выплате зарплаты. При этом, если срок выплаты зарплаты приходится на 9 число следующего месяца и позднее, то НДФЛ с декабрьских подарков будет удержан в январе 2023.

НДФЛ с натуральных доходов и подарков нужно удерживать при ближайшей выплате сотрудникам. Поэтому если в декабре после выдачи подарков у работников будут еще выплаты (аванс или межрасчетные доходы), то нужно удержать НДФЛ с подарков при их выплате. Удержание НДФЛ с аванса и межрасчетных выплат в ЗУП 3.1 не автоматизировано, потребуется ручная корректировка Ведомости. Подробнее об этом – в статье Удержание НДФЛ с полученного натурального дохода в ближайшую дату выплаты других доходов сотрудника.

С 2023 года полностью меняется порядок учета НДФЛ. Зарплату за декабрь, выплаченную в январе 2023, ФНС рекомендует учитывать в доходах 2023 года – Как платить НДФЛ и сдавать отчетность в 2023 году: разъяснения и примеры от ФНС. Поэтому часто возникает вопрос, к какому периоду в учете НДФЛ относить подарки декабря 2022 и НДФЛ с них.

Натуральные доходы и подарки, выданные в натуральной форме, учитываются для целей НДФЛ не по дате выплаты зарплаты, а по дате фактической передачи дохода / подарка. Это означает, что если подарок или натуральный доход был выдан в декабре 2022, то в учете НДФЛ его стоимость будет отражаться в 2022 году.

Как будет заполнен отчет 6-НДФЛ за 2022 год по выданным в декабре подаркам:

- В Раздел 2 будет попадать стоимость подарка, вычет и исчисленный НДФЛ.

- В Приложение 1 будет попадать стоимость подарка, вычет, а также исчисленный и удержанный НДФЛ.

В Разделы 1 и 2 6-НДФЛ за 1 квартал 2023 года будет попадать только сумма удержанного с подарка налога. Это связано с тем, что информация об удержанном налоге в Разделах 1 и 2 отчета заполняется по дате удержания НДФЛ, а не по дате получения дохода. В Приложение 1 6-НДФЛ за 2023 год стоимость подарка и НДФЛ с него включены не будут, т.к. Приложение 1 заполняется по дате получения дохода, а подарок относится к доходам 2022 года.

Разберем на примере.

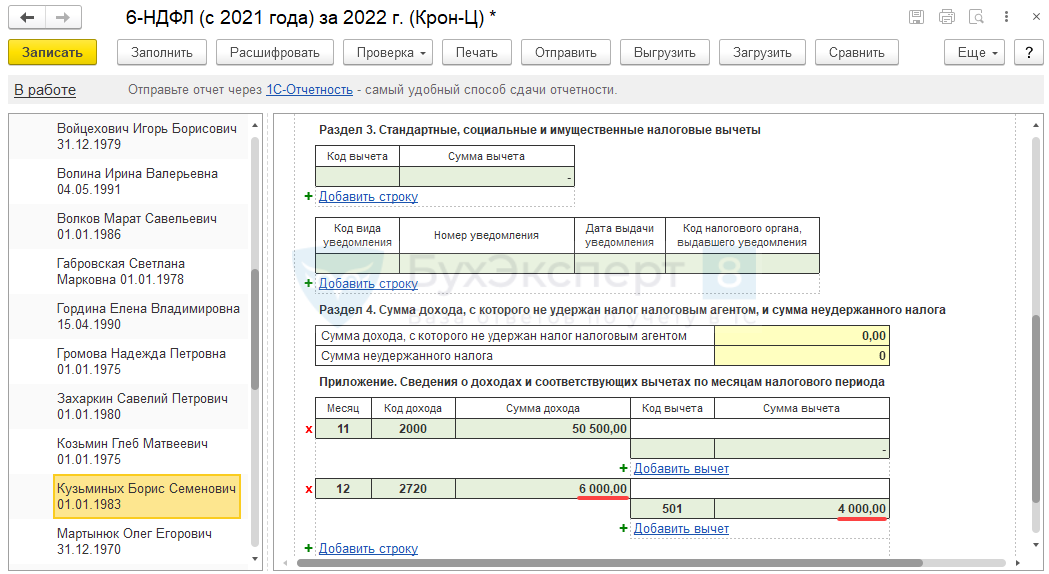

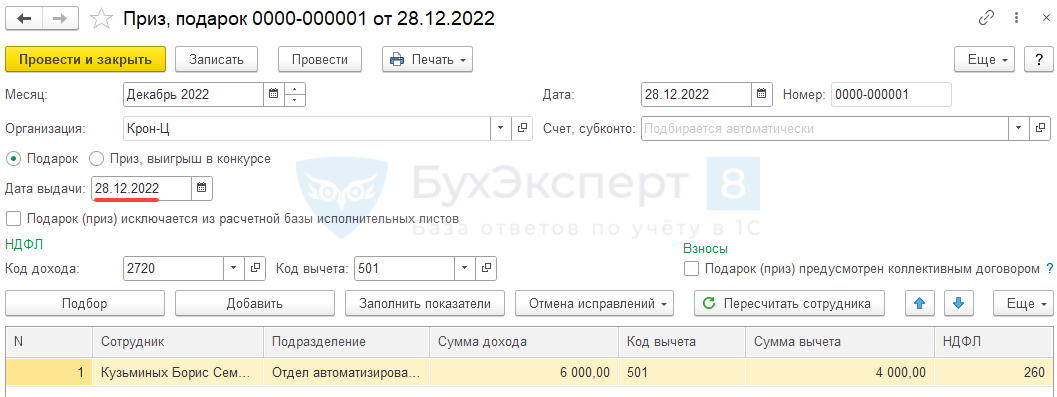

Сотруднику Кузьминых Б.С. выдан 28.12.2022 г. подарок стоимостью 6 000 руб., НДФЛ с подарка – 260 руб.

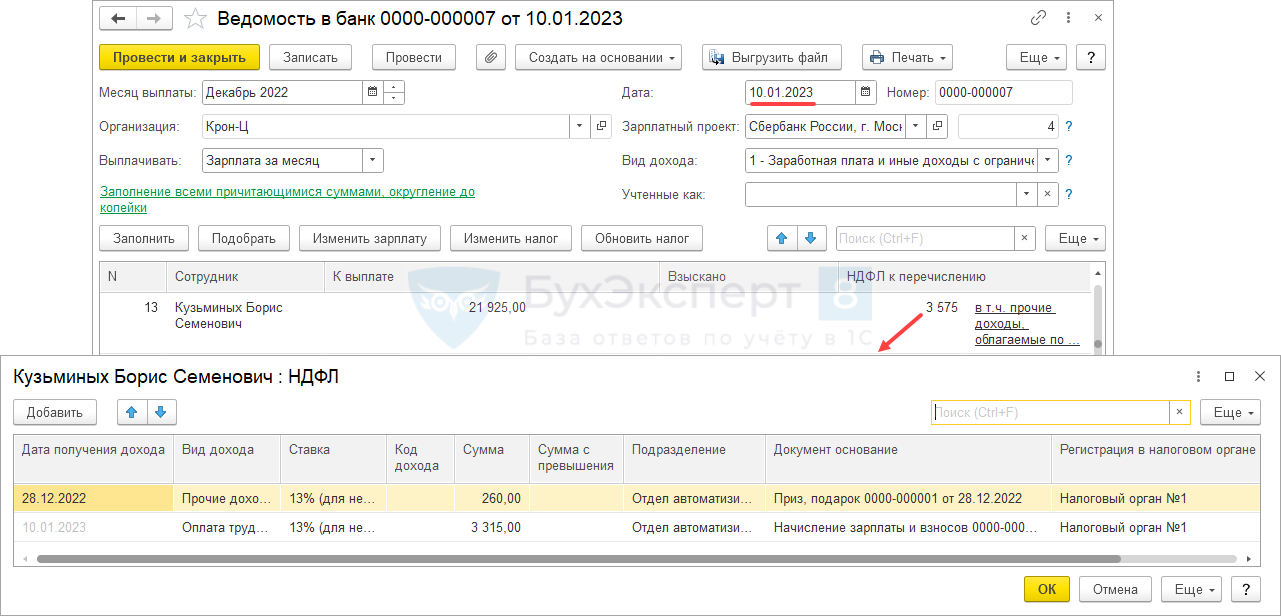

Налог с подарка удержан при выплате зарплаты за декабрь в январе – 10.01.2023 г.

Проверим заполнение 6-НДФЛ за 2022 год и за 1 квартал 2023 года.

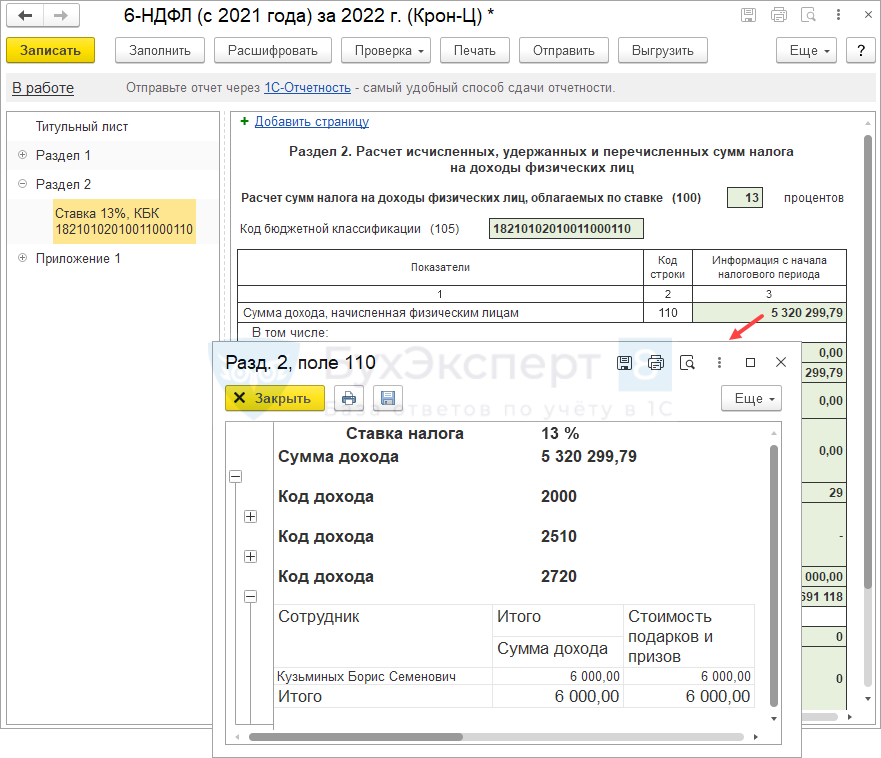

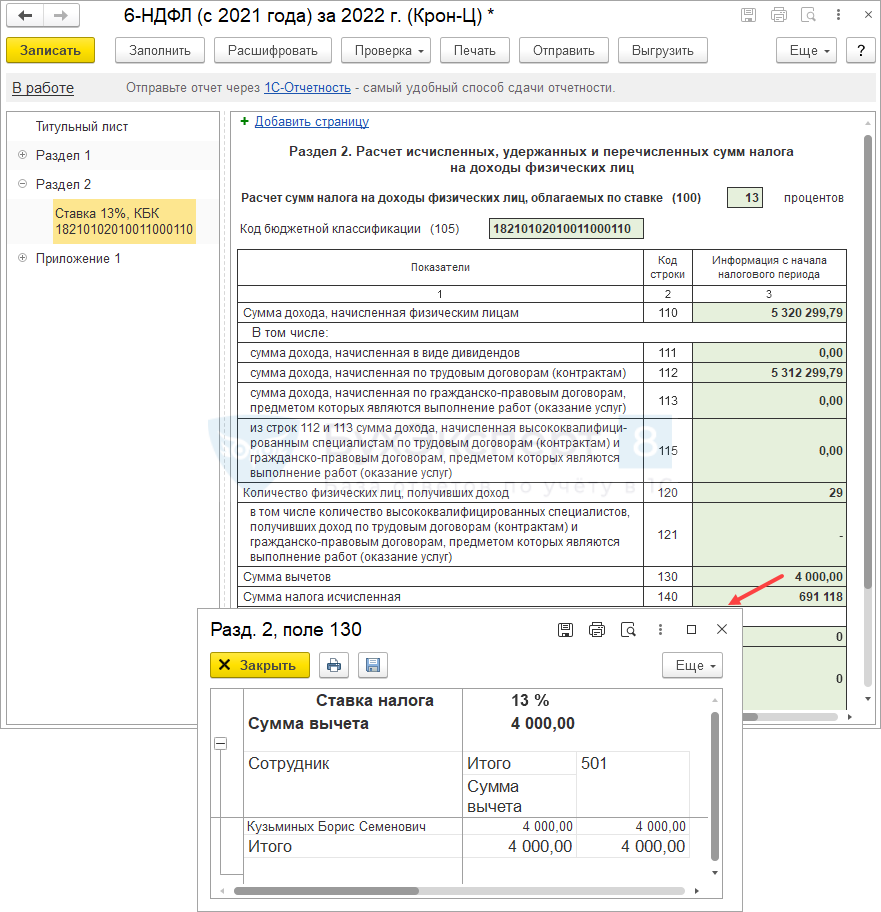

Стоимость подарка, вычет и исчисленный НДФЛ будут учтены в Разделе 2 6-НДФЛ за 2022 год:

Получите понятные самоучители 2025 по 1С бесплатно:

- В стр. 100 попадет стоимость подарка.

- В стр. 130 – вычет со стоимости подарка.

- Стр. 140 – исчисленный с подарка НДФЛ.

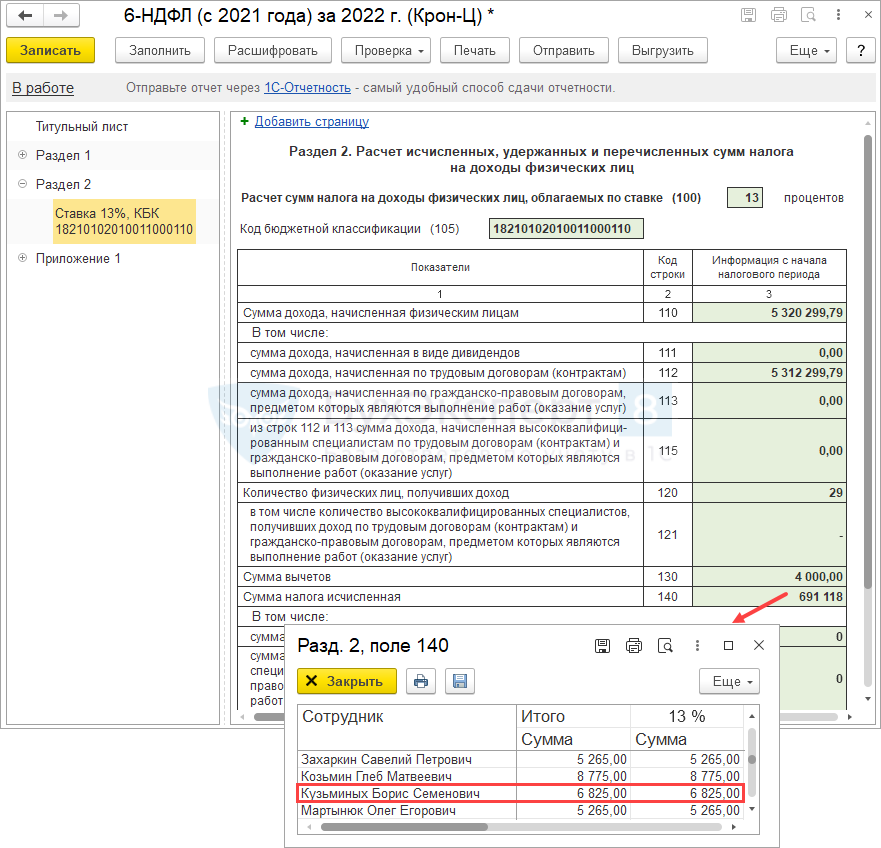

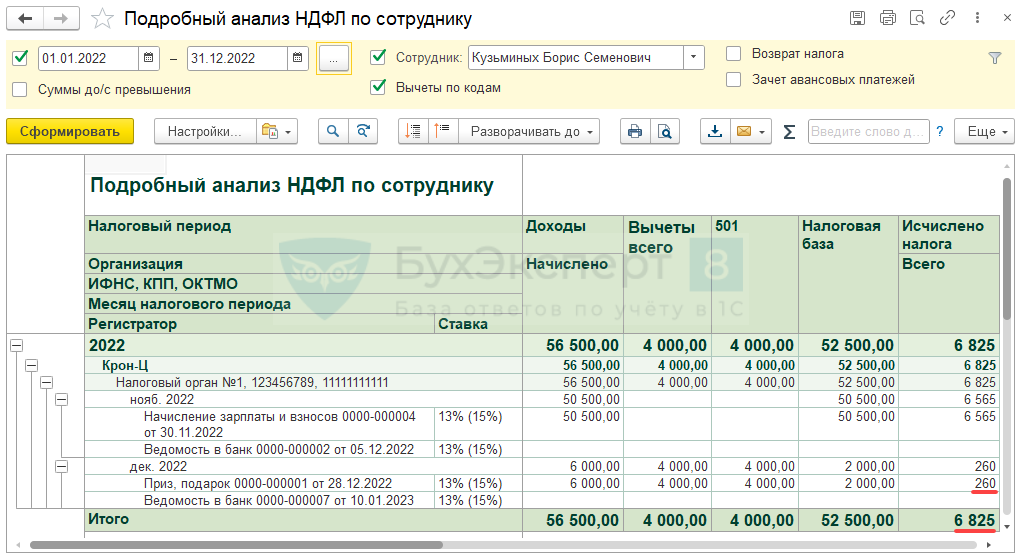

В расшифровке стр. 140 6-НДФЛ фигурирует общая сумма налога за отчетный период в разрезе ставок. Чтобы убедиться, что в нее входит НДФЛ с подарка сверим ее с отчетом Подробный анализ НДФЛ по сотруднику (Налоги и взносы – Отчеты по налогам и взносам) за 2022 год. По данным отчета видно, что 260 руб. НДФЛ со стоимости подарка учитываются и что общая сумма налога за год (6 825 руб.) совпадает с расшифровкой стр. 140 6-НДФЛ.

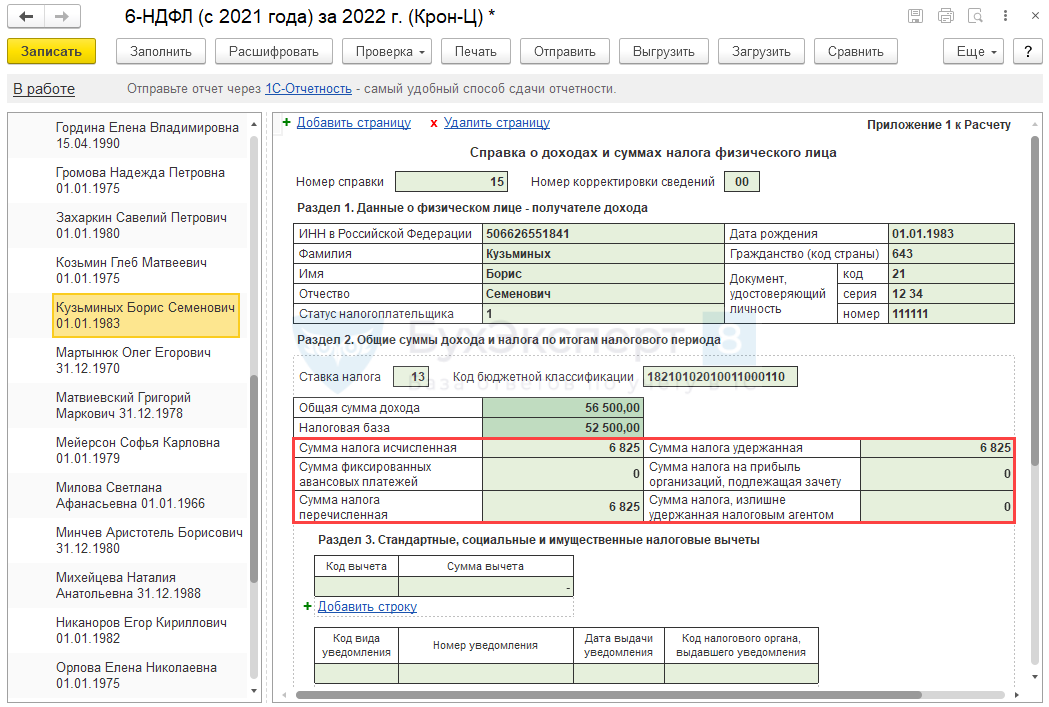

В Приложении 1 6-НДФЛ за 2022 год:

- Исчисленная и удержанная сумма налога совпадает со значением в стр. 140 Раздела 2 по сотруднику – 6 825 руб. Это означает, что НДФЛ с подарка был учтен при заполнении Приложения 1 6-НДФЛ за 2022 год.

- Стоимость подарка и вычет к нему попадают в расшифровку доходов и вычетов по месяцам.

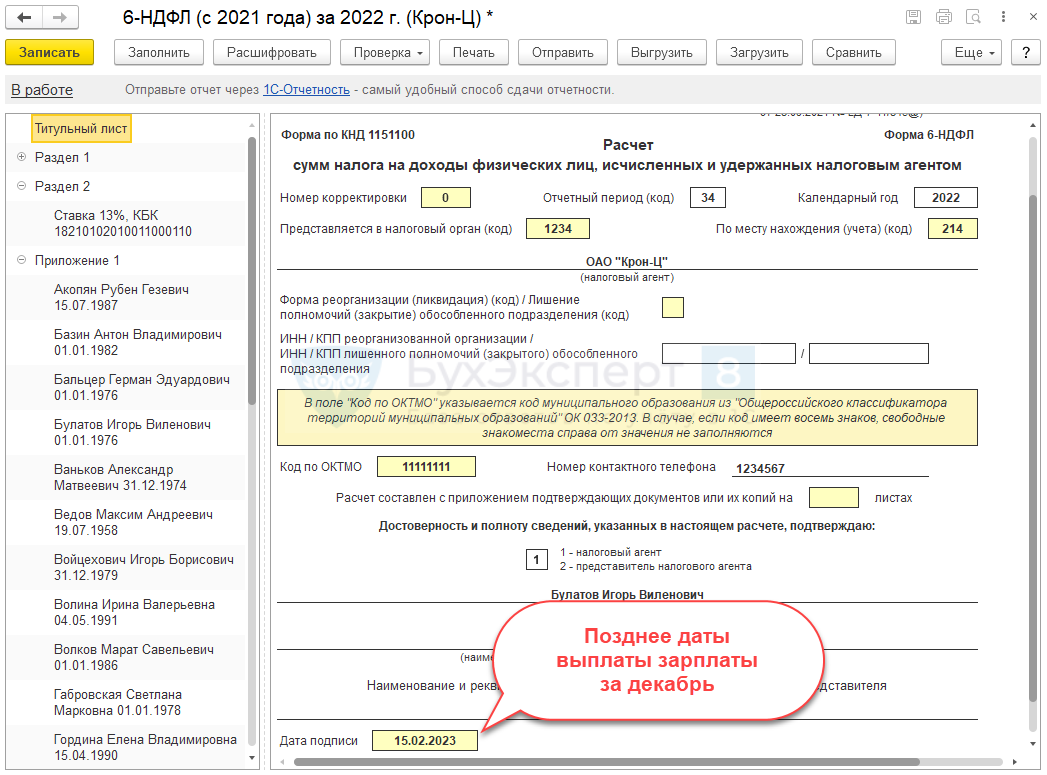

Чтобы удержанный налог правильно заполнялся в Приложении 1, перед заполнением 6-НДФЛ нужно указать дату отчета на Титульном листе позднее даты выплаты зарплаты за декабрь (10.01.2023 г.).

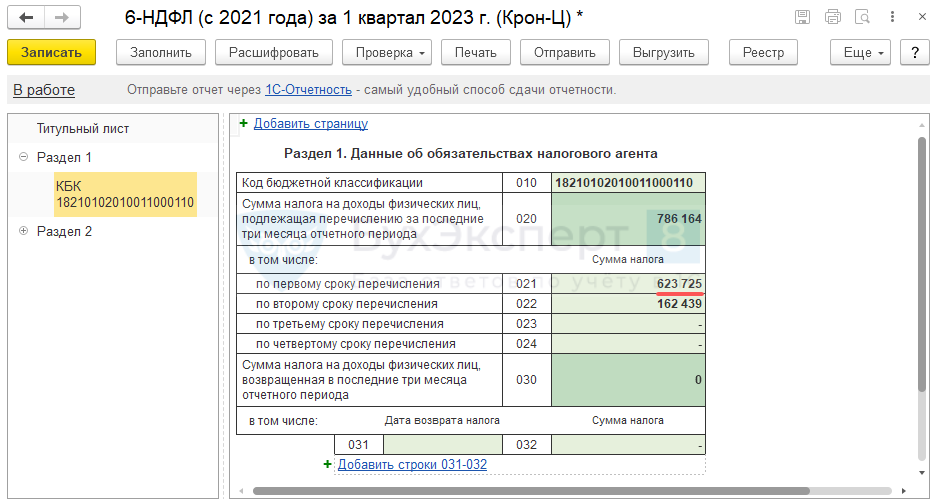

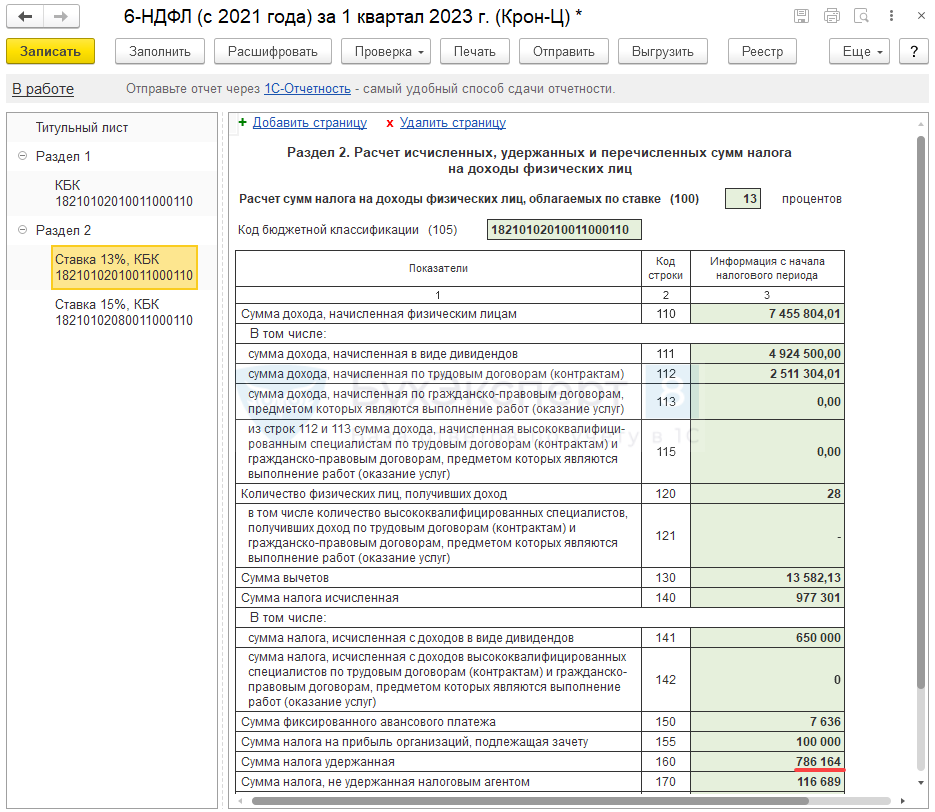

В 6-НДФЛ за 1 квартал 2023 года будет учтена только операция по удержанию налога в Разделах 1 и 2. Сумма удержанного НДФЛ с подарка попадет:

- В стр. 021 Раздела 1. Налог с подарка удержан 10.01.2023 г. – это означает, что срок уплаты налога приходится на 30.01.2023 г. (перенос с субботы 28.01.2023 г.) – первый срок перечисления налога в отчетном квартале. Поэтому НДФЛ, удержанный с подарка при выплате зарплаты за декабрь, будет попадать в стр. 021 Раздела 1.

- В стр. 160 Раздела 2 – в этот показатель отчета за 1 квартал 2023 включается НДФЛ, удержанный с 1 января по 22 марта. Т.к. налог с подарка удержан 10.01.2023 г. он должен попадать в стр. 160 Раздела 2 6-НДФЛ за 1 квартал 2023.

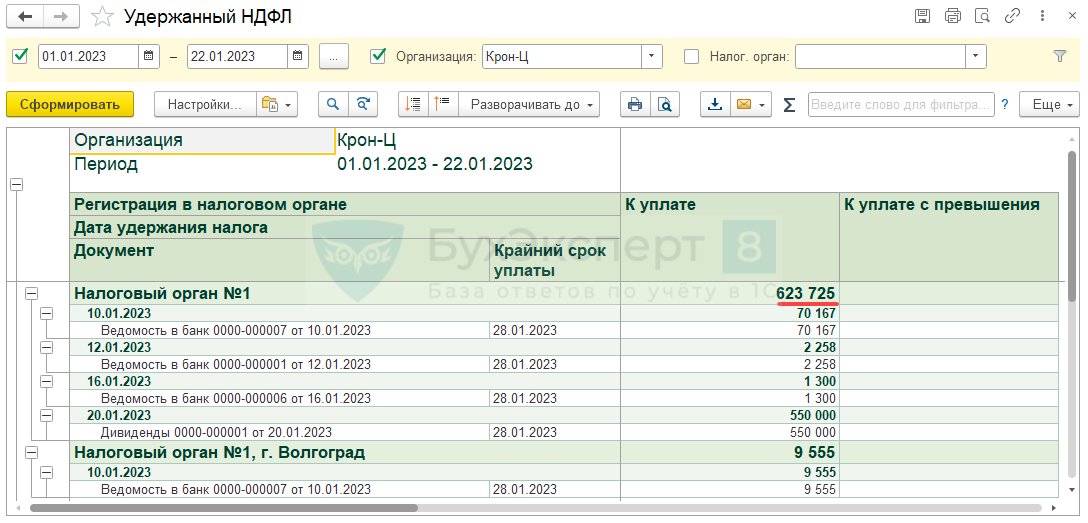

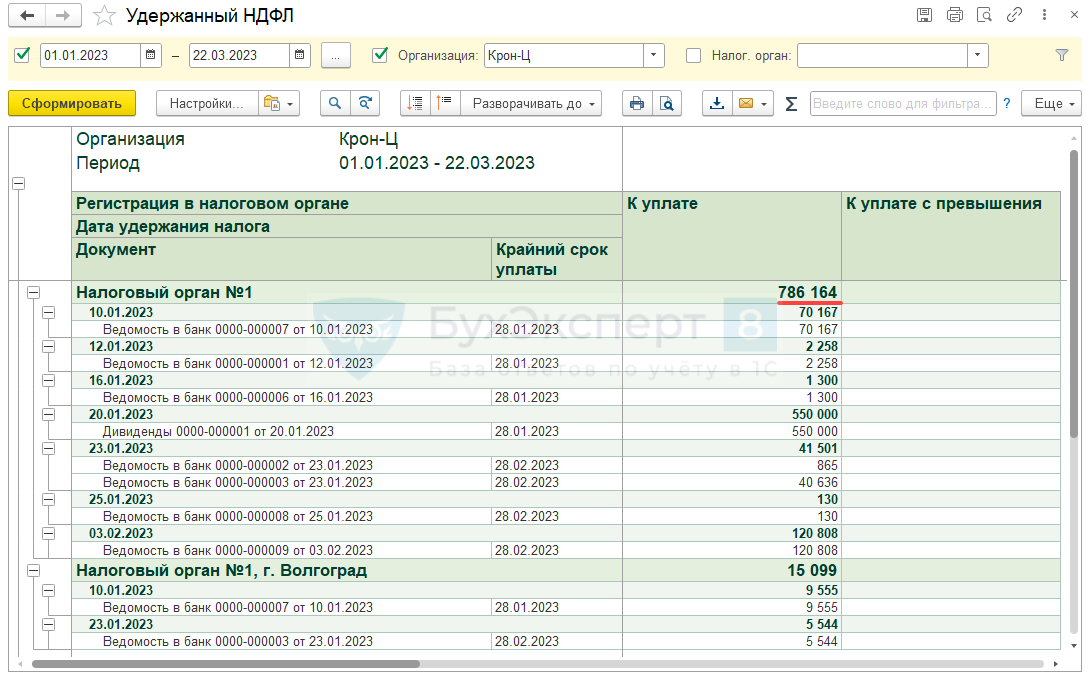

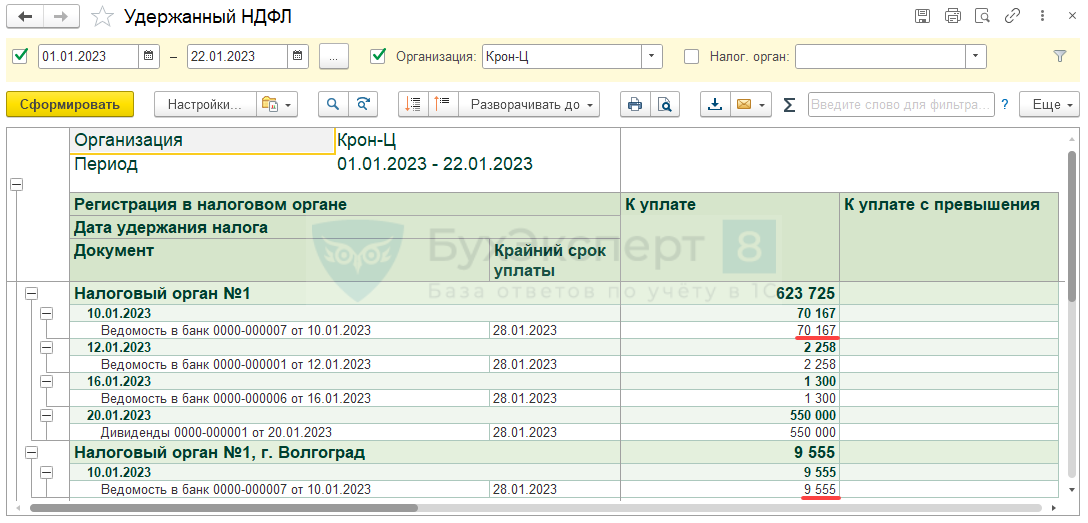

При сверке Раздела 1 и стр. 160 Раздела 2 6-НДФЛ удобно использовать отчет Удержанный НДФЛ (Налоги и взносы – Отчеты по налогам и взносам):

- Для проверки заполнения стр. 021 Раздела 1 формируем отчет Удержанный НДФЛ за период с 1 по 22 января.

- Для проверки заполнения стр. 160 Раздела 2 формируем отчет Удержанный НДФЛ за период с 1 января по 22 марта.

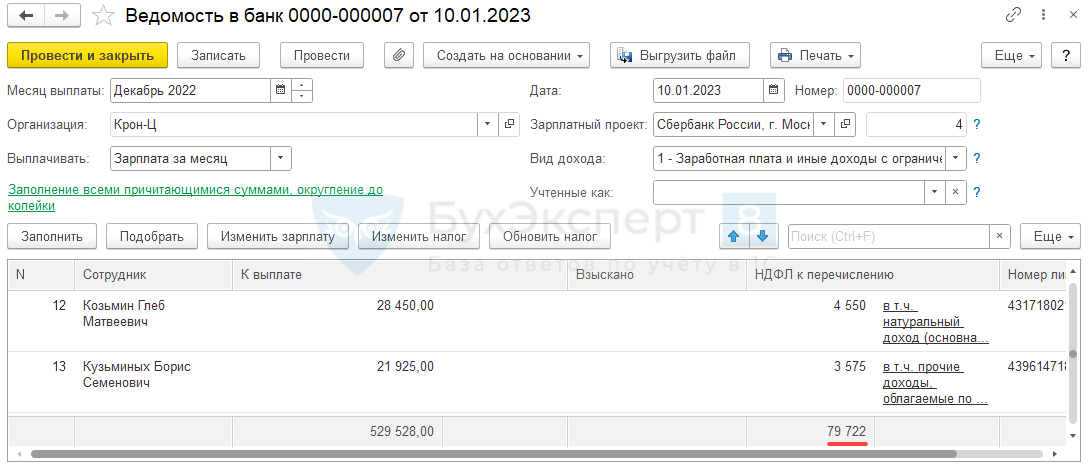

НДФЛ с подарка был удержан в документе Ведомость 7 от 10.01.2023. Общая сумма НДФЛ по ведомости – 79 722 руб.

В отчете Удержанный НДФЛ она распределено по двум регистрациям в ИФНС (70 167 + 9 555 = 79 722).

Вся сумма НДФЛ по ведомости попадает в отчет Удержанный НДФЛ и данные отчета совпадают с показателями 6-НДФЛ. Это означает, что НДФЛ с подарка учтен при заполнении Разделов 1 и 2 6-НДФЛ.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

А на сколько это правильно? По идее теперь разделы 6-НДФЛ должны совпадать, а они не совпадают? Если подарок получен в 2022г., то и во все разделы он должен попадать 2022г.? Например, с авансом удержать. Но опять -таки, подарок можно получить и после аванса, а выплат до конца месяца не будет. Есть какие-то разъяснения ИФНС. Я ничего найти не могу как правильно.

Раздел 2 и приложения 1 должны совпадать между собой, а вот Раздел 1 не обязан совпадать с ними. У этого раздела другой порядок заполнения.

Аналогичное несовпадение будет и если зарплата за декабрь выплачена в Январе — в Раздел 1 годового отчета налог с этой зарплаты не попадет. И это правильное заполнение.

Так зарплата, выплаченная в январе за декабрь не попадёт ни в один раздел за 2022г. и в приложении 1 её не будет.

Ну т.е., я правильно понимаю, что во второй раздел натуральный доход войдет в строку 110, ндфл в строку 140, в 160 не войдёт? В 160 строку и в 1й раздел войдет в 1 квартале 2023г.? В 170 строке за 2022 г. также не отражать? У нас просто ИФНС также сверяет 160 строку и сумму удержанного налога в справках 2-НДФЛ (теперь уже в приложении 1). И в 2023г. они нам сказали, что должны быть равны (до этого мы поясняли отклонения).

Да, это я уже понапутала, извините! Так было раньше, когда не было переноса части зарплаты в Январь, а в этом году новые правила.

Но в отношении натурального дохода порядок остается такой, как был раньше для зарплаты. У него дата получения дохода и дата удержания налога могут «разбегаться» в разные периоды. Например, для подарка дата получения дохода — дата его выдачи, допустим 28 декабря.При этом удержание налога мы можем провести и в следующем месяце, при выплате зарплаты — 10 января. Дата получения доход от этого не меняется.

Как всё сложно.

На вебинарах по НДФЛ эту тему не помню, чтобы обсуждали. И никаких пояснений от налоговой, никаких писем. Только пояснение от нашей, что удержанный налог в приложении 1 и разделе 2 должен быть равен в 2023г. А он у нас получится не равен.

Приложение 1 и Раздел 2 и будут равны. Отличаться будет Разделе 1.

Я имела в виду в приложении 1 «Налог удержанный» и в разделе 2 строка 160, наша ИФНС сказала, что в 2023 г. они должны быть равны. А в данному случае они равны не будут. В строке 160 (2022г. если брать) подарки не попадут, а в приложение 1 попадут.

Строка 160 раздела 2 6-НДФЛ заполняется по дате удержания. Тут НДЛФ с натурального дохода попадет в отчет за 1 квартал 2023. Это соответствует правилам заполнения.

У нас получилось обсуждение вопроса. Вообще, в комментариях к публикациям мы не отвечаем на вопросы. Задайте свой в Личном кабинете. Я Вам покажу на скринах из демо-базы, как это будет отражаться.