Если в трудовом договоре закреплено, что место работы сотрудника — иное государство, то работодатель не должен выполнять функции налогового агента по НДФЛ (Письмо Минфина РФ от 26.08.2019 N 03-04-05/65456).

Объясняется это следующим:

- Объект обложения НДФЛ — доход, полученный налоговым резидентом РФ: как от российских источников, так и от заграничных. Что касается физлиц-нерезидентов — доход признается только от источников в РФ (п. 2 ст. 209 НК РФ).

- Место работы — неотъемлемое условие трудового договора (ст. 57 ТК РФ).

- Если согласно договору место работы человека — иностранное государство, то вознаграждение за его труд считается полученным от источников за пределами РФ (пп. 6 п. 3 ст. 208 НК РФ). Такое физлицо должно самостоятельно рассчитать, задекларировать и уплатить НДФЛ (пп. 3 п. 1 ст. 228 НК РФ).

- Если в течение налогового периода статус гражданина поменяется на нерезидента и таковым сохранится до окончания года, его доход совсем не будет попадать под НДФЛ.

Отсюда вывод: в отношении вознаграждения лица, работающего по трудовому договору за пределами РФ, работодатель не является налоговым агентом, независимо от налогового статуса данного работника.

Возможность учета работников, работающих за границей, реализована в ЗУП КОРП.

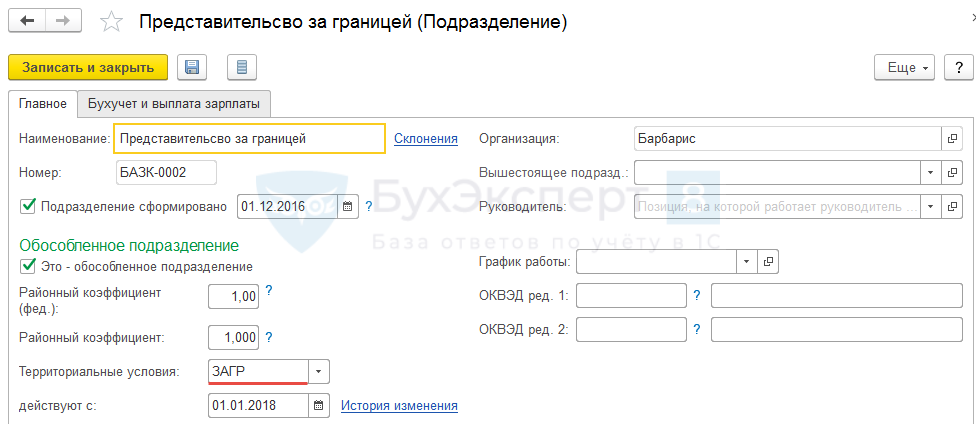

В ЗУП КОРП для сотрудников, работающих за границей, следует создать обособленное подразделение (Кадры – Подразделения), выбрав в его настройках Территориальные условия – ЗАГР:

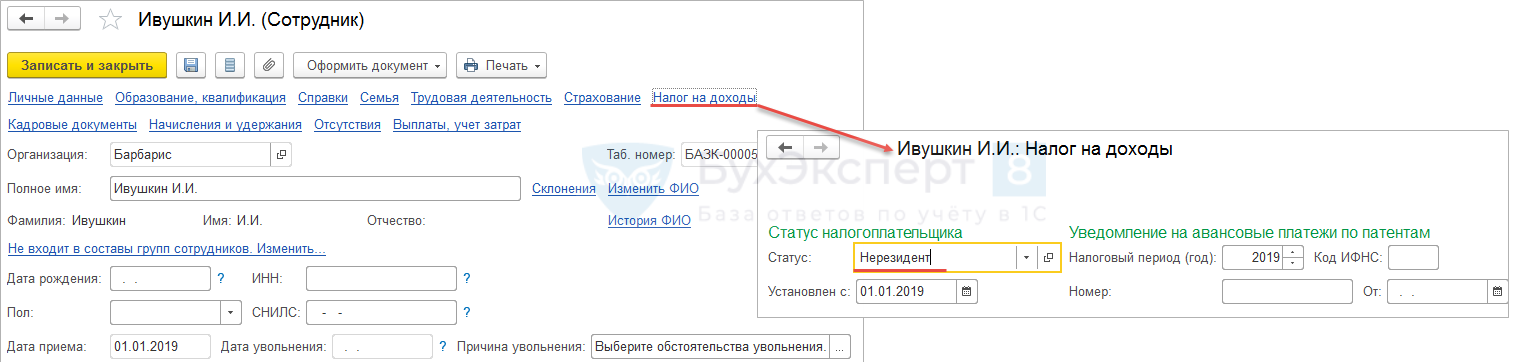

Чтобы НДФЛ по таким сотрудникам не рассчитывался, необходимо в карточке такого работника в разделе Налог на доходы, установить Статус — Нерезидент:

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Спасибо. Полезно. Актуально.