Источник: Приказ Минфина от 22.11.2022 N 177н

Информация для: работодателей

С 8 января 2023 года применяются отдельные КБК по НДФЛ с дивидендов, источником которых является налоговый агент:

- 182 1 01 02130 01 1000 110 — налог на доходы физических лиц в отношении доходов от долевого участия в организации, полученных в виде дивидендов (в части суммы налога, не превышающей 650 000 руб.);

- 182 1 01 02140 01 1000 110 — налог на доходы физических лиц в отношении доходов от долевого участия в организации, полученных в виде дивидендов (в части суммы налога, превышающей 650 000 руб.)

КБК по НДФЛ с превышения применяется только для сотрудников-резидентов и льготных нерезидентов (граждане ЕЭАС, ВКС и пр.). Для «обычных» нерезидентов применяется единая ставка налога вне зависимости от размера дохода. Поэтому НДФЛ с дивидендов таких физлиц перечисляем на КБК по НДФЛ с доходов до 5 млн руб. — такую позицию озвучила ФНС в Письме от 04.04.2023 № ЗГ-3-11/4649@.

С 2023 года НДФЛ с дивидендов нерезидентов (кроме льготных) платим на КБК 182 1 01 02130 01 1000 110.

Ранее для уплаты НДФЛ с дивидендов служили общие КБК:

- 182 1 01 02010 01 1000 110 — при налоговой базе до 5 млн руб. включительно;

- 182 1 01 02080 01 1000 110 — при налоговой базе, превышающей 5 млн руб.

Теперь эти коды нельзя применять для дивидендов, а нужно пользоваться отдельными.

Напомним также, что в 2023 году предел в 5 млн руб. по-прежнему считается по зарплате и дивидендам раздельно.

В ЗУП 3.1 отдельные КБК для дивидендов реализованы только, начиная с версий ЗУП 3.1.23.558 / 3.1.24.408. В более ранних релизах НДФЛ с дивидендов попадает в документ Отражение удержанного НДФЛ в бухучете (Зарплата – Бухучет) пока в строки с общими КБК по НДФЛ.

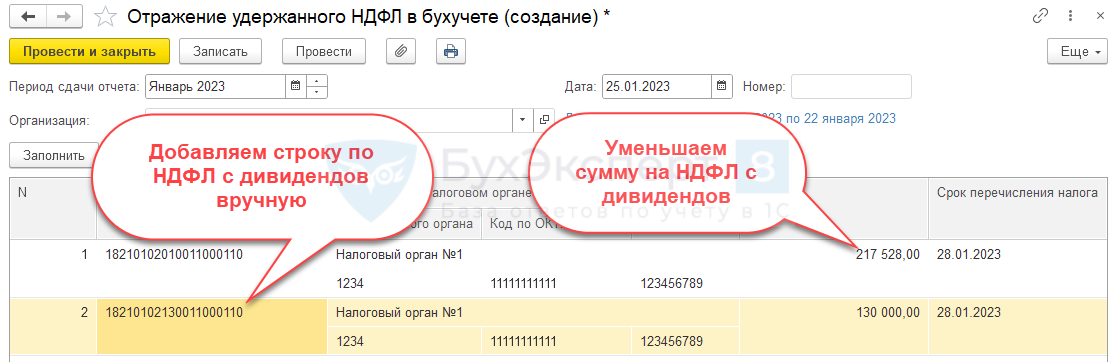

Напомним, что документ Отражение удержанного НДФЛ в бухучете переносится в 1С:Бухгалтерию для заполнения уведомления об исчисленных налогах — Как платить НДФЛ и взносы в 2023 году. Чтобы уведомление заполнилось корректно, потребуется вручную скорректировать документ Отражение удержанного НДФЛ в бухучете:

- Уменьшить сумму налога на НДФЛ с дивидендов по строке с общим КБК.

- Добавить вручную строку на сумму НДФЛ с дивидендов и указать в ней новый КБК.

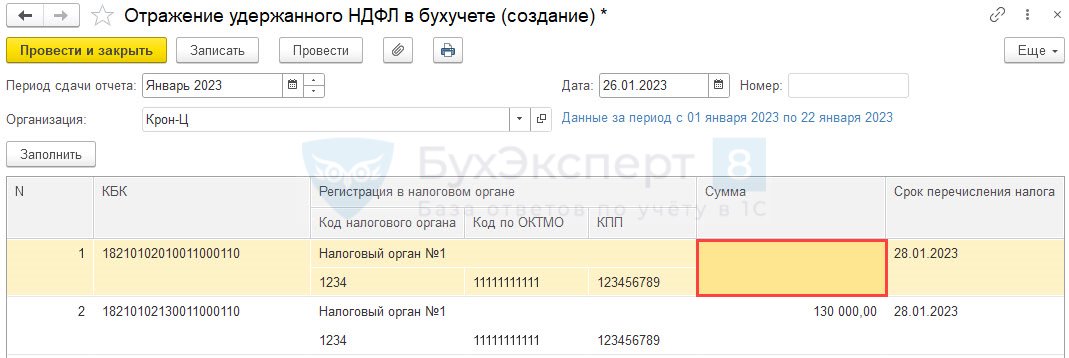

Если январское уведомление уже отправили с ошибкой, для уточнения можно отправить новое уведомление — оно заменит собой отправленное ранее. Важно учесть, что если с 1 по 22 января был удержан только НДФЛ с дивидендов и «обычный» налог не удерживался, в повторном уведомлении нужно оставить строку с общим КБК и указать в ней нулевую сумму:

Сроки реализации в программах 1С новых КБК с дивидендов можно отследить по ссылке>>

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Добрый день. Правильно ли я поняла, что НДФЛ с дивидендов до 650т такой же как и у обычного НФДЛ? и только с суммы более 650т новый КБК?

Добрый день! Нет, до превышения тоже отдельный КБК. В статье он приведен.

Добрый день. Правильно ли я понимаю, что в 6-НДФЛ за 2022 год выплату дивидендов показываем со старыми КБК? Новые применимы к выплатам после 8.02.2023? При проверке 6-НДФЛ за 2022 год программой «Налогоплательщик ЮЛ» выдает сообщение, что доход по коду 1010 может быть только с новыми КБК.

Здравствуйте! Новые КБК применяются с 8 января. За 2022 год — старые КБК.

Добрый день!

Какой все таки указывать КБК при ндфл с дивидендов до 5 млн. — 182 1 01 02130 01 1000 110 или 182 1 01 02130 01 0000 110?

Добрый день!

Как указано в нашей статье: 182 1 01 02130 01 1000 110.

Спасибо большое!

Добрый день. Скажите, пожалуйста, в Разделе 1 отчета 6-НДФЛ за 1 квартал 2023 НДФЛ по дивидендам указывать отдельно от основного КБК?

Здравствуйте! Да, на каждый КБК — свой раздел 1.

Спасибо за ответ. И еще вопрос: в документе Отражение удержанного НДФЛ нужный КБК по дивидендам необходимо прям набирать вручную? Получается нет возможности выбора из списка, верно же?

На текущих релизах КБК проставляются автоматом и в Отражении удержанного НДФЛ в бухучете и в 6-НДФЛ.