В ЗУП 3.1 обнаружена ошибка — при вводе заявления на вычеты задним числом в следующем месяце неверно рассчитывается НДФЛ.

Ошибка исправлена в релизах ЗУП 3.1.23.653 / 3.1.25.37.

Содержание

Суть ошибки и что с ней делать

Ошибка зарегистрирована под номером 20173772. Она возникает при следующей последовательности действий:

- Производим расчет и выплату аванса в текущем месяце без применения вычетов.

- Вводим Заявление на вычеты по НДФЛ (Налоги и взносы – Заявление на вычеты) с начала месяца.

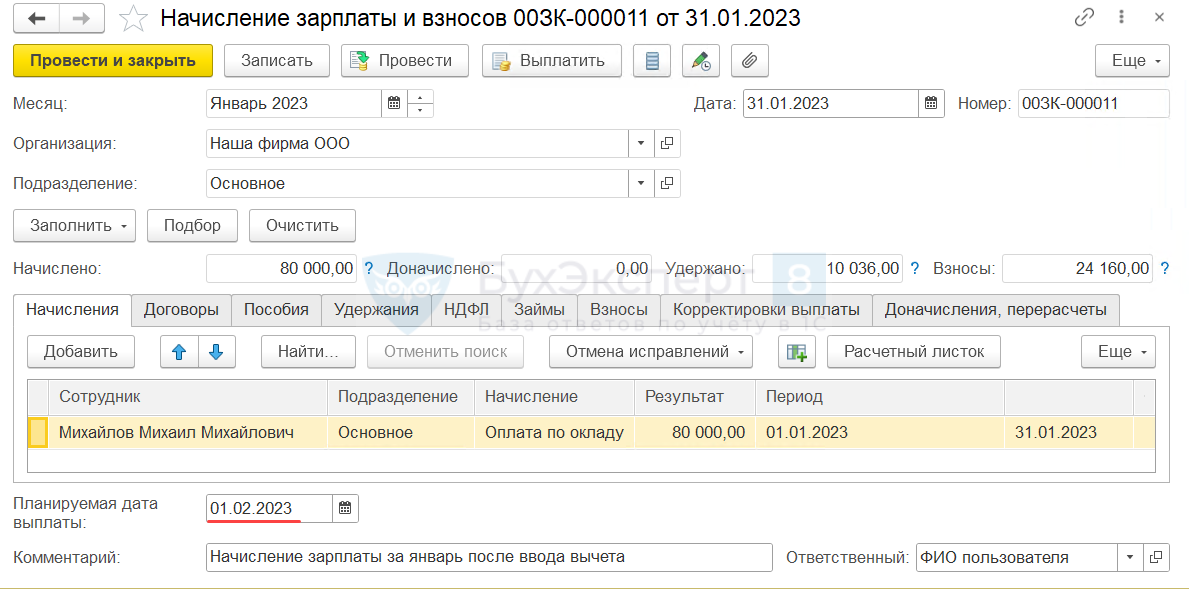

- Регистрируем Начисление зарплаты и взносов. Планируемую дату выплаты указываем следующим месяцем. При расчете НДФЛ программа учтет все положенные вычеты, налог будет рассчитан верно.

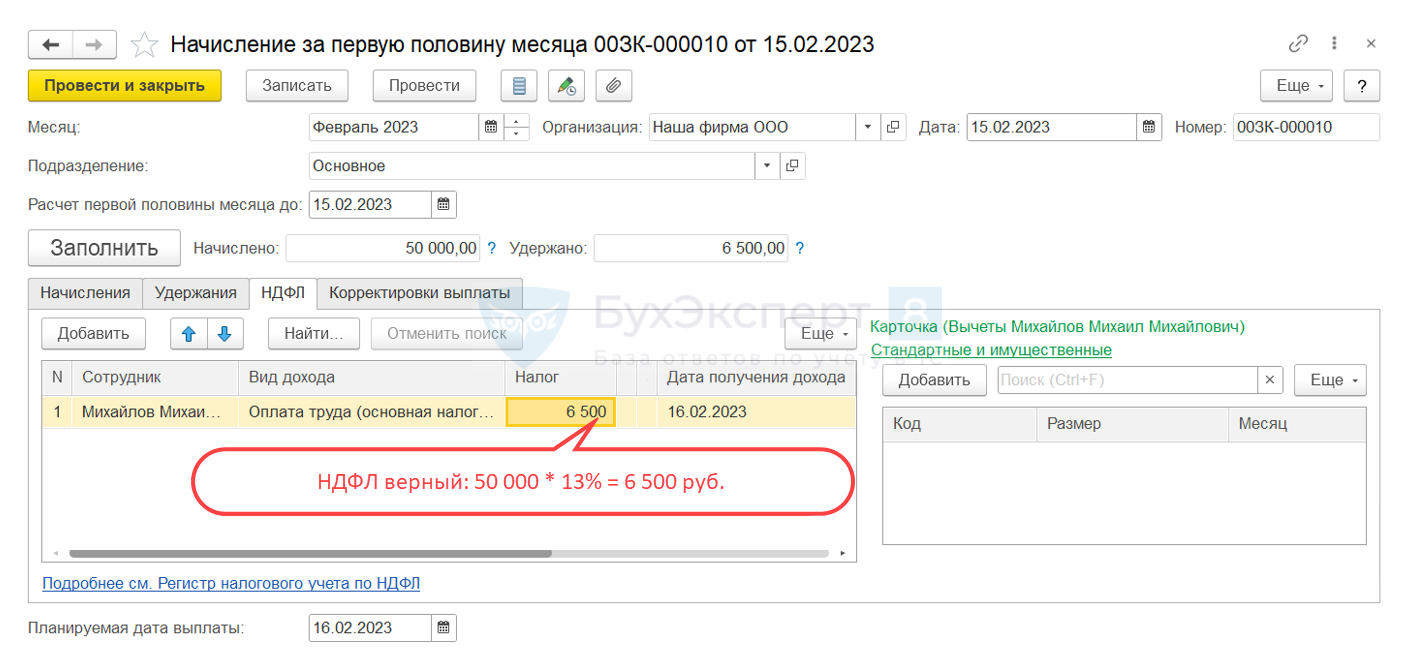

- В следующем месяце создаем Начисление за первую половину месяца (Зарплата - Начисления за первую половину месяца) или межрасчетное начисление. Налог рассчитывается с ошибкой.

Суть ошибки – на шаге 4 в документе расчета аванса или в межрасчетном документе НДФЛ рассчитается больше, чем нужно. Завышенная сумма налога равна:

Сумма вычетов, предоставленных задним числом х Ставка налога

При попытке исправить сумму НДФЛ в межрасчетном документе или в начислении аванса вручную ошибка проявится дальше. Программа завысит налог в следующем межрасчетном документе этого месяца или в Начислении за первую половину месяца.

Если ошибку не исправлять, программа автоматически пересчитает сумму налога при окончательном расчете зарплаты. Нарастающим итогом НДФЛ и вычеты определятся правильно, но налог с конкретного начисления (аванс или межрасчет) будет рассчитан с ошибкой. Такой вариант исправления можно принять, если ошибка возникла и была устранена в одном отчетном периоде. Если же дата планируемой выплаты в документе начисления зарплаты приходится на следующий квартал, исправление произойдет уже в следующем отчетном периоде. В таком случае лучше исправить ошибку оперативно, не дожидаясь начисления зарплаты.

Чтобы исправить ошибку оперативно, есть два способа. Выбор способа зависит от того, можно ли редактировать начисление зарплаты за прошлый месяц.

Способ 1 — отредактировать вручную документ начисления зарплаты за прошлый месяц, а затем пересчитать аванс / межрасчетное начисление. Этот вариант лучше использовать, если мы не успели выплатить аванс или межрасчетный документ с ошибкой в НДФЛ.

Получите понятные самоучители 2026 по 1С бесплатно:

Плюсы метода:

- В ведомость на выплату аванса / межрасчетного дохода будет автоматически попадать корректная сумма НДФЛ.

- По межрасчетным доходам не будет проблем при формировании печатных форм документов.

- Будет корректно формироваться Cправка о доходах (2-НДФЛ) для сотрудника (Налоги и взносы - Справки о доходах (2-НДФЛ) для сотрудника).

Минус метода – ручные исправления в документе начисления зарплаты за прошлый месяц.

Способ 2 — скорректировать исчисленный налог документом Перерасчет НДФЛ (Налоги и взносы – Перерасчеты НДФЛ).

Плюс метода – не нужно «залезать» в документ расчета зарплаты за прошлый месяц.

Минусы метода:

- В ведомости на выплату межрасчетного дохода / аванса потребуется корректировать удержанный НДФЛ вручную.

- В печатных формах межрасчетного документа сумма НДФЛ останется с ошибкой.

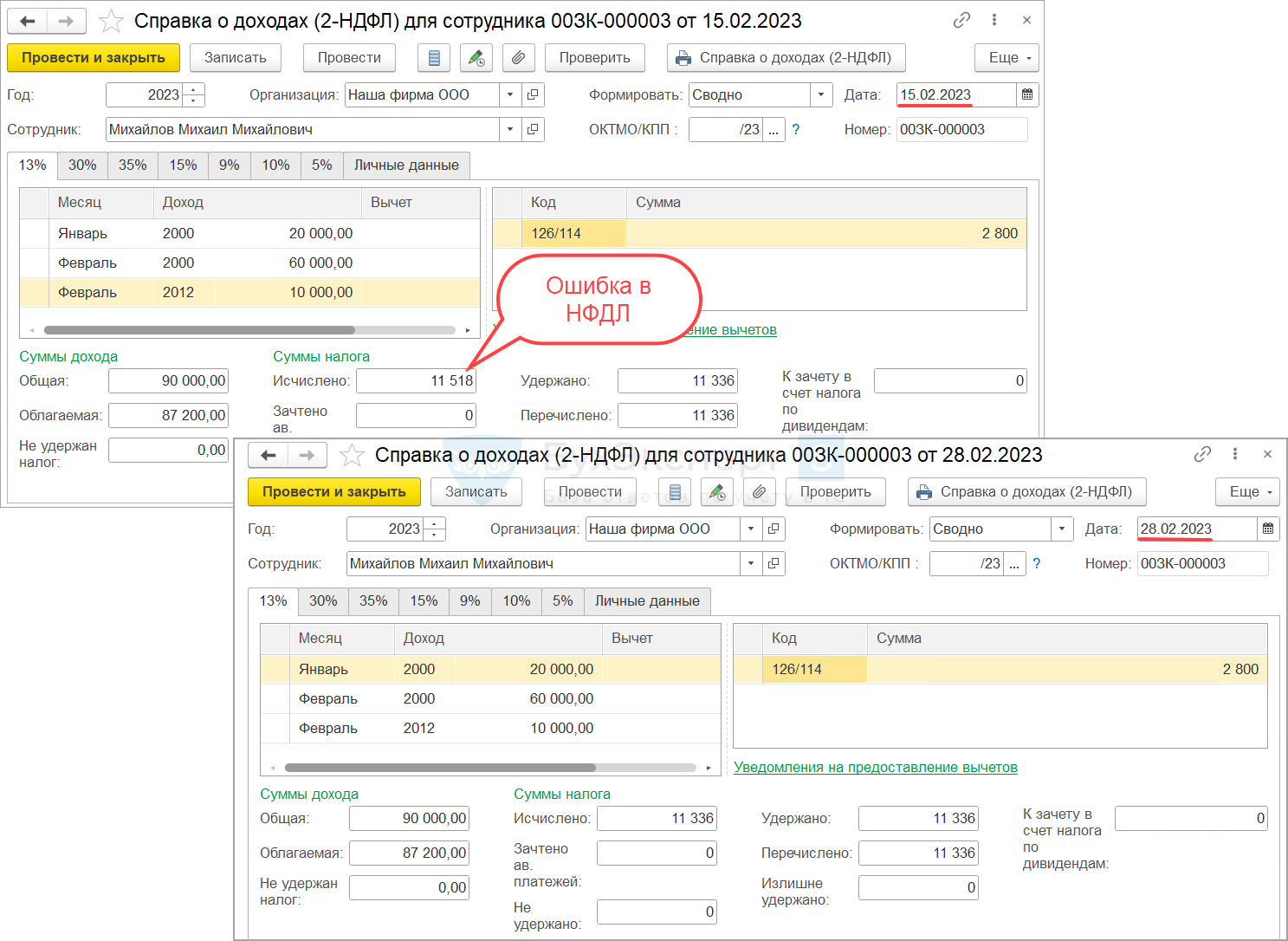

- Если сформировать Справку о доходах (2-НДФЛ) для сотрудника до конца месяца исправления, исчисленный налог в ней. отобразится неверно. Чтобы обойти проблемы, дату справки нужно будет указывать последним днем месяца перерасчета или позднее.

Рассмотрим варианты обхода ошибки на примерах.

Способ 1. Ручное исправление начисления зарплаты за прошлый месяц

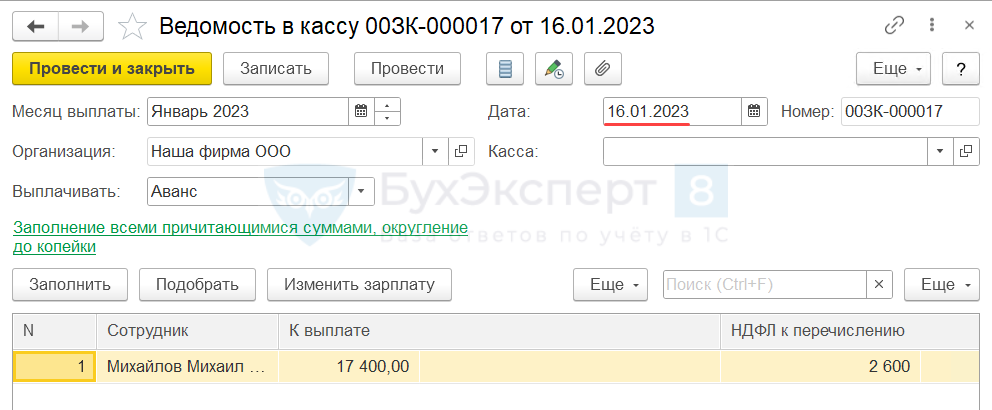

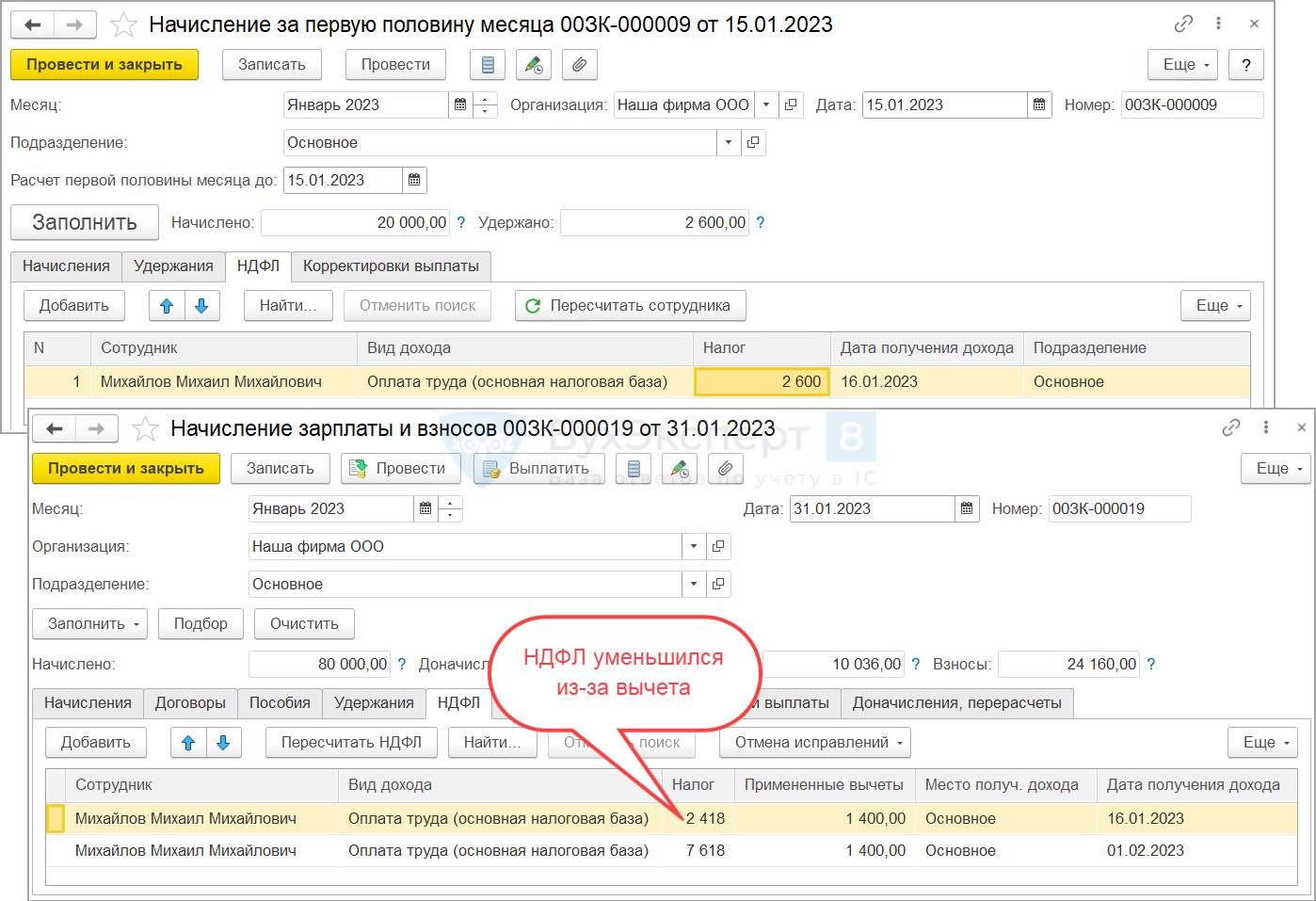

Сотруднику Михайлову М.М. 16 января был рассчитан и выплачен аванс за январь. С аванса удержан НДФЛ в размере 2 600 руб.

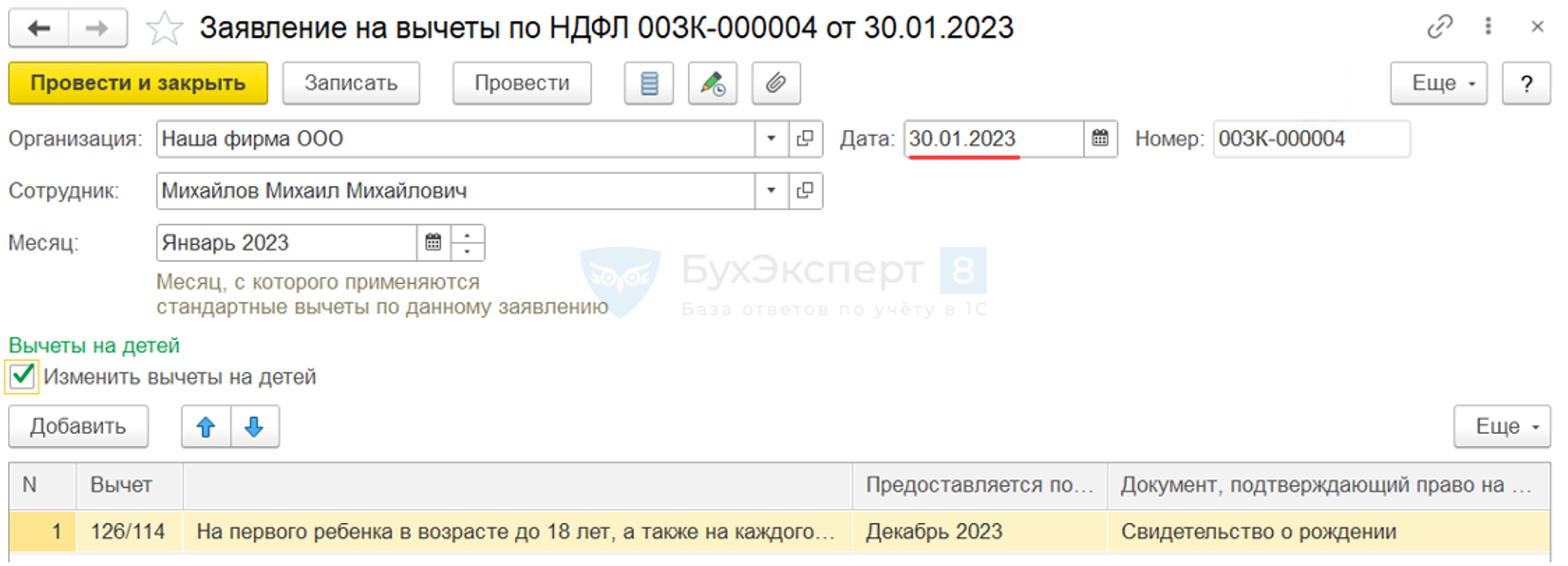

30 января сотрудник предоставил заявление на вычет на первого ребенка. Размер вычета - 1 400 руб. Вычет действует с января месяца.

Организация выплачивает зарплату за вторую половину месяца 1 числа следующего месяца. Планируемая дата выплаты зарплаты за январь – 1 февраля.

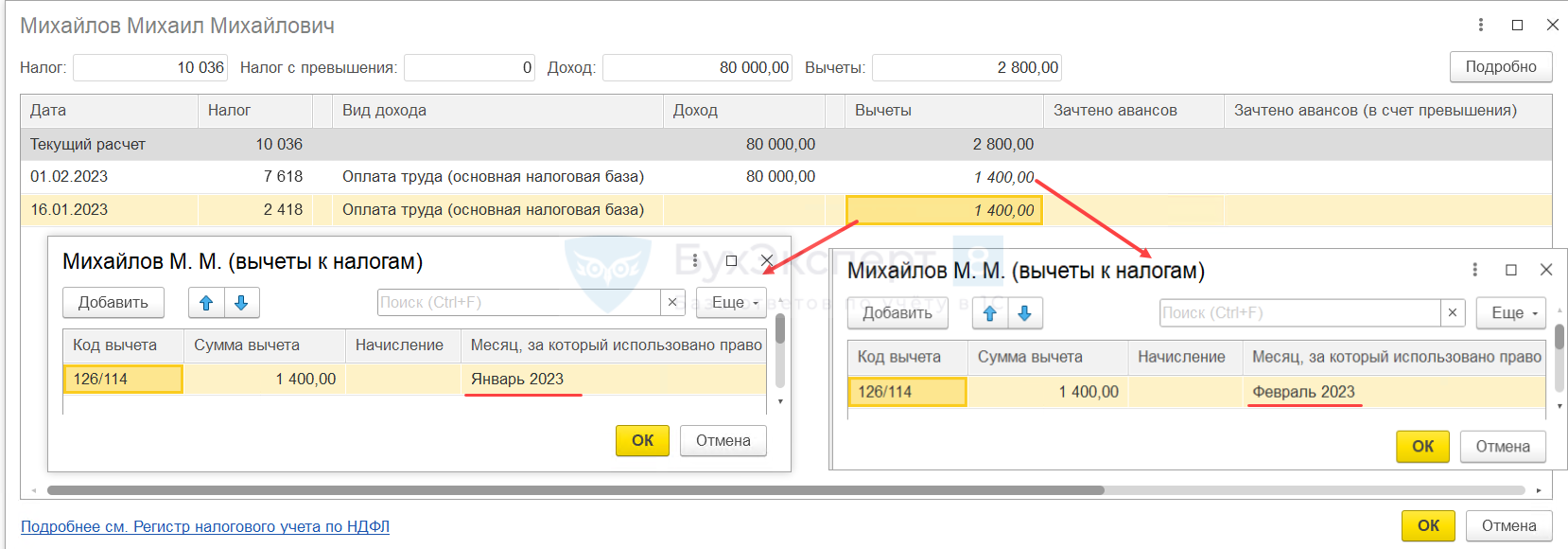

Это первая выплата дохода в феврале. На эту дату вычет за январь и февраль еще не использован. Поэтому при расчете зарплаты вычет предоставлен сразу за два месяца.

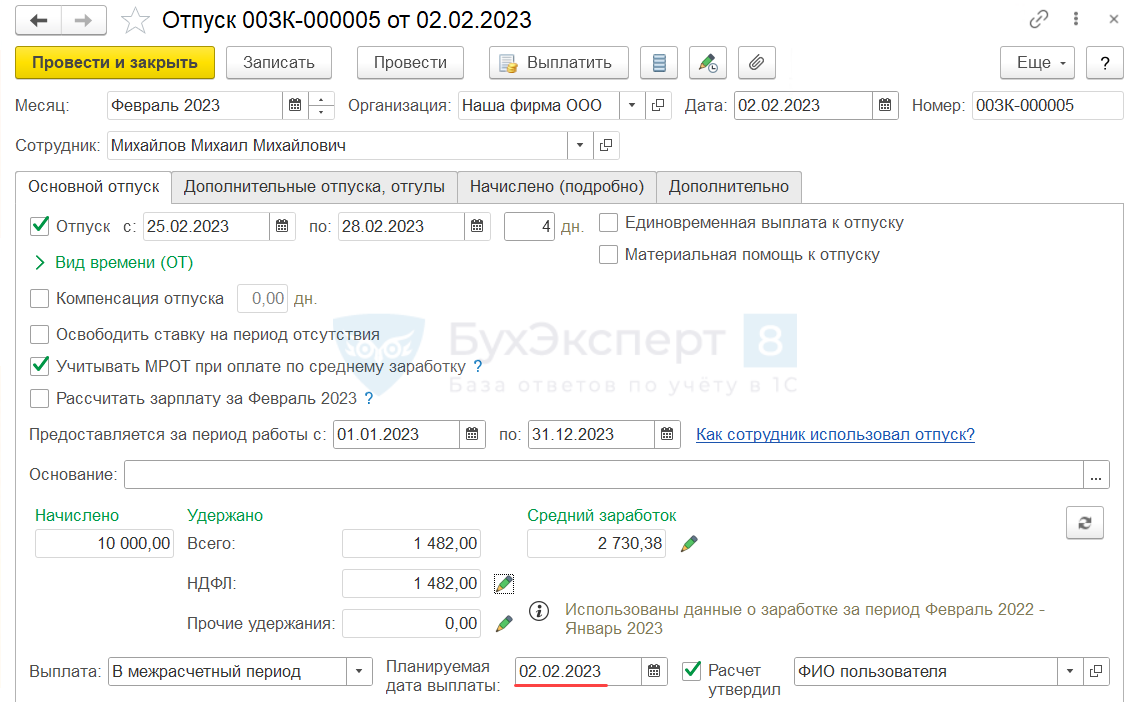

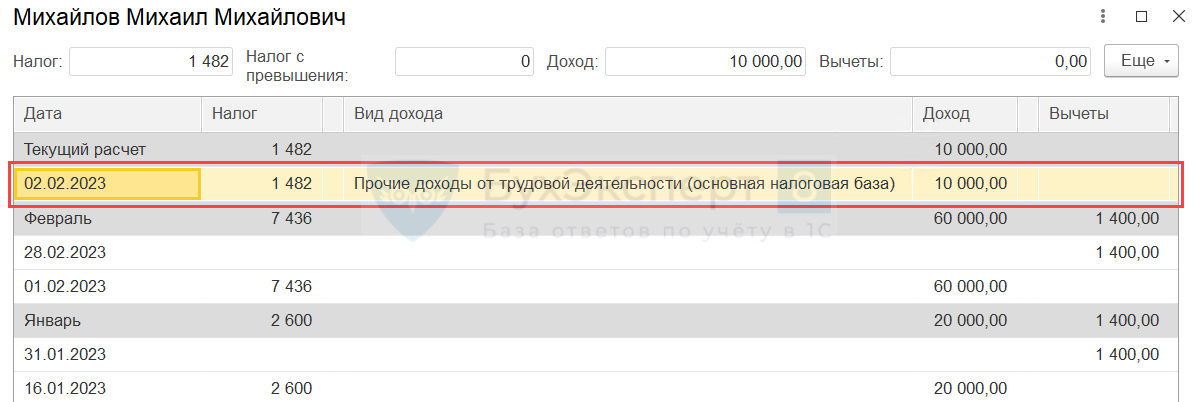

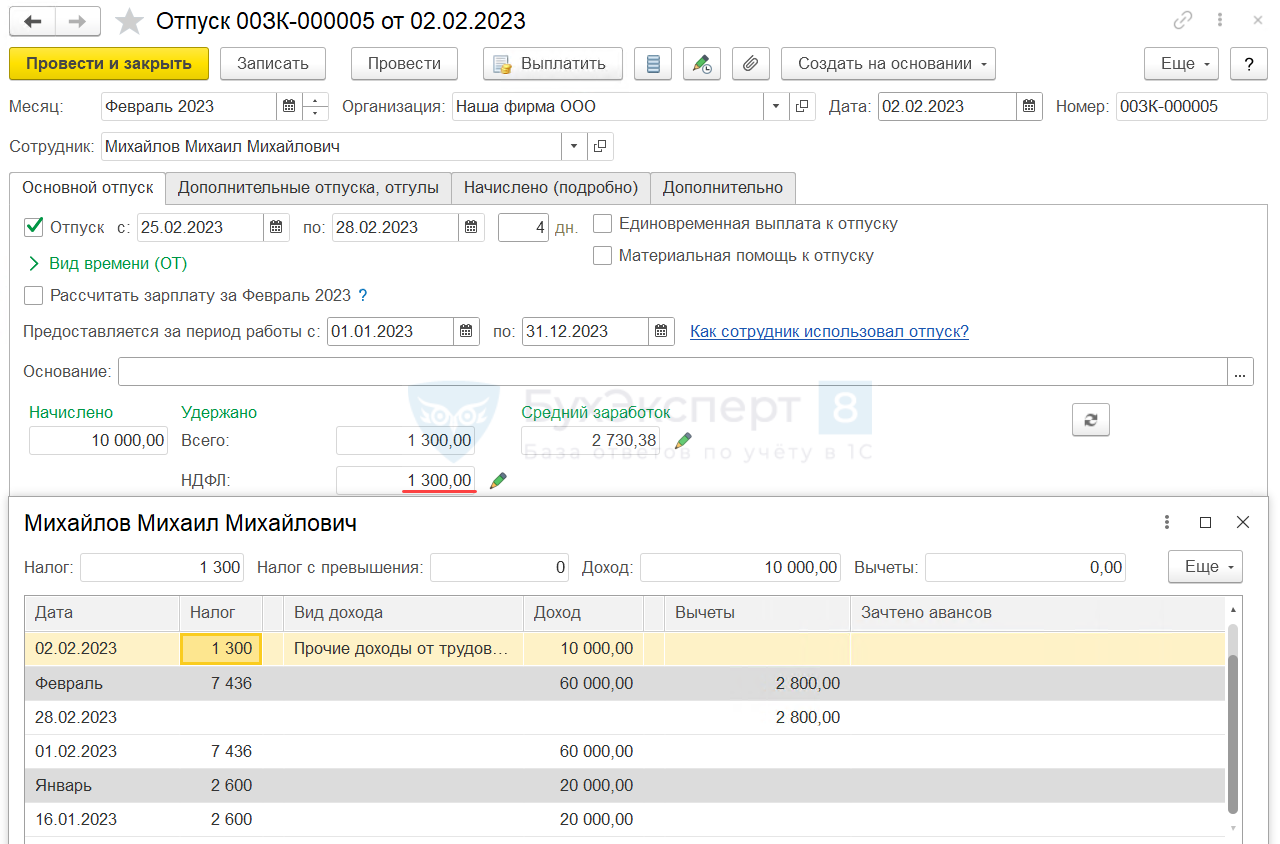

В феврале сотрудник идет в отпуск с 25 по 28 февраля. Планируемая дата выплаты отпускных – 2 февраля.

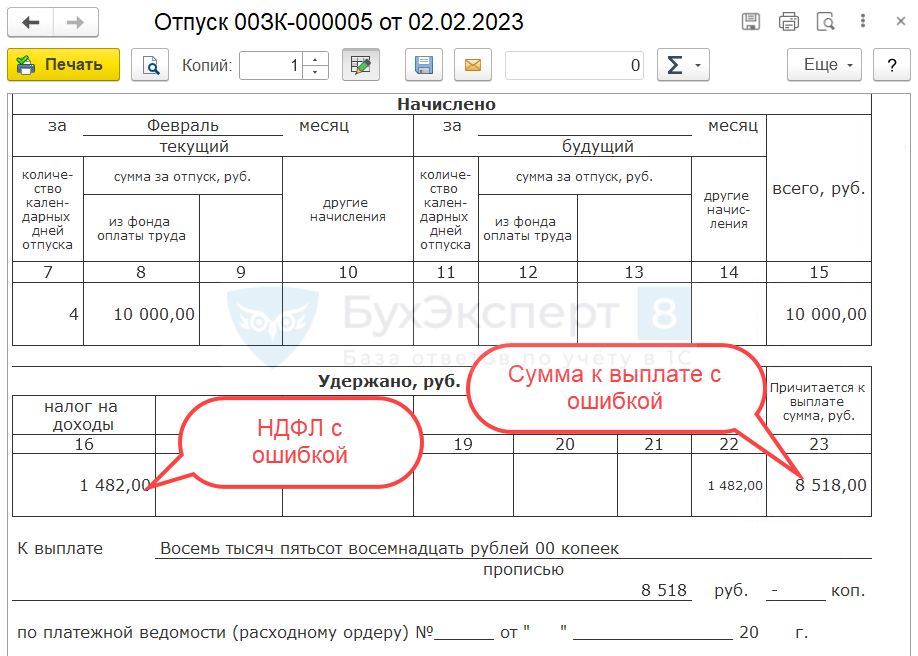

Проверим расчет НДФЛ с отпускных.

Правильная сумма НДФЛ с оплаты отпуска:

- (20 000 руб. <Аванс за январь> + 60 000 руб. <Зарплата за вторую половину января> + 10 000 руб. <Отпускные> - 2 800 руб. <Вычет за два месяца>) * 0,13 – 2 600 руб. < НДФЛ с аванса за январь> - 7 436 руб. <НДФЛ с январской зарплаты> = 1 300руб.

Сумма ошибочного завышения НДФЛ:

- 1 482 руб. (НДФЛ по документу Отпуск) – 1300 руб. = 182 руб.

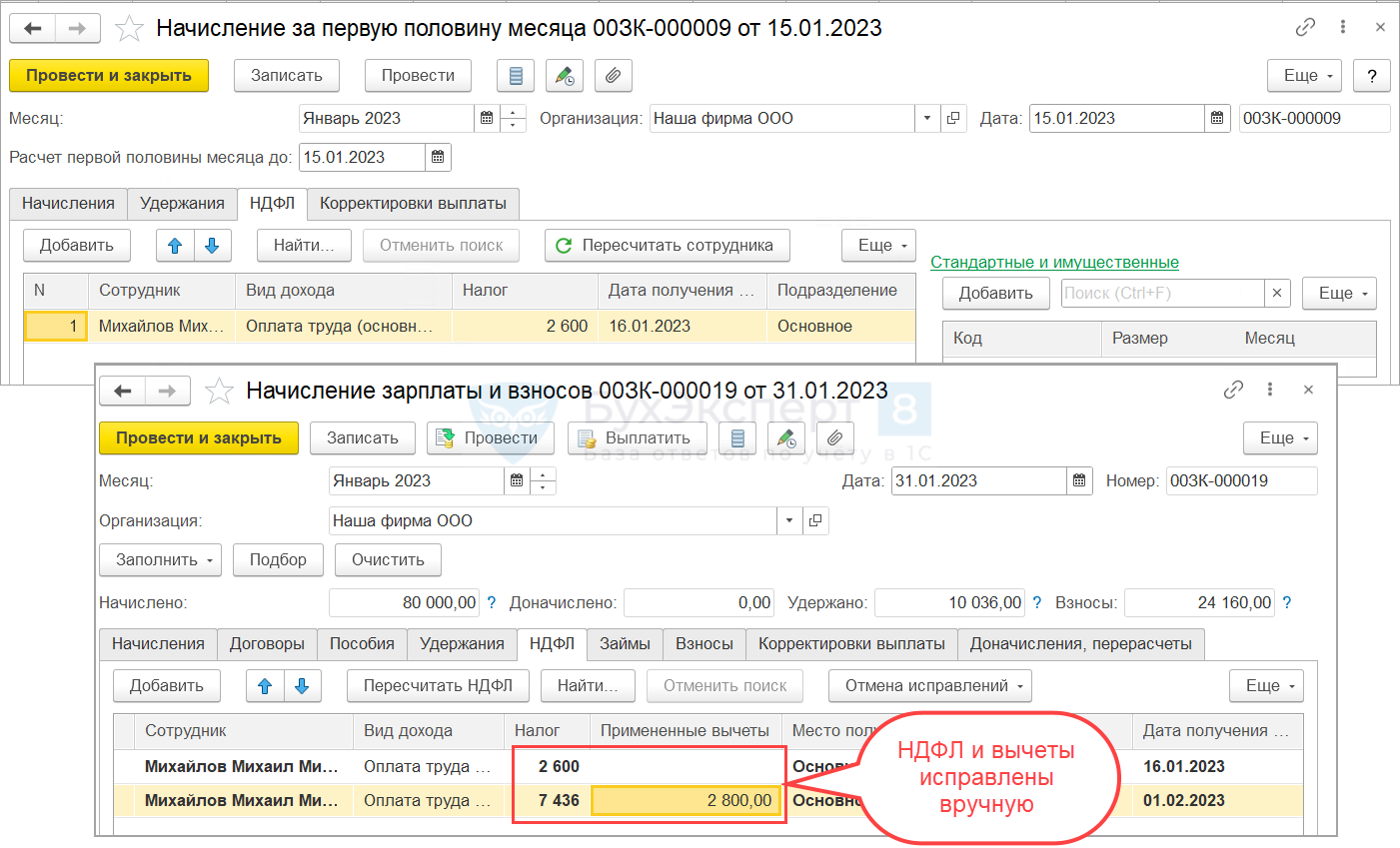

Обойдем ошибку ручным исправлением Начисления зарплаты и взносов за январь 2023.

Чтобы при расчете февральских отпускных сумма НДФЛ определилась правильно, отредактируем Начисление зарплаты и взносов за январь. Именно в этом документе был предоставлен налоговый вычет задним числом. Сравним, как выглядит вкладка НДФЛ в документе начисления аванса за январь и в документе окончательного расчета зарплаты. В итоговом Начислении зарплаты и взносов сумма НДФЛ по строке с авансом отличается на 182 рубля из-за примененного вычета.

В документе Начисление зарплаты и взносов вручную перенесем январский вычет на февраль и поправим сумму налога в обеих строках:

- Увеличим сумму налога с аванса на 182 руб., в результате она будет совпадать с налогом в документе Начисление за первую половину месяца – 2 600 руб.

- Налог с зарплаты за вторую половину января уменьшим на 182 руб.

Общая сумма НДФЛ и вычетов в документе при этом не изменились.

Обновим расчет февральского Отпуска. НДФЛ в документе рассчитался правильно: 10 000 * 13% = 1 300 руб. Никаких перерасчетов и исправлений больше не требуется.

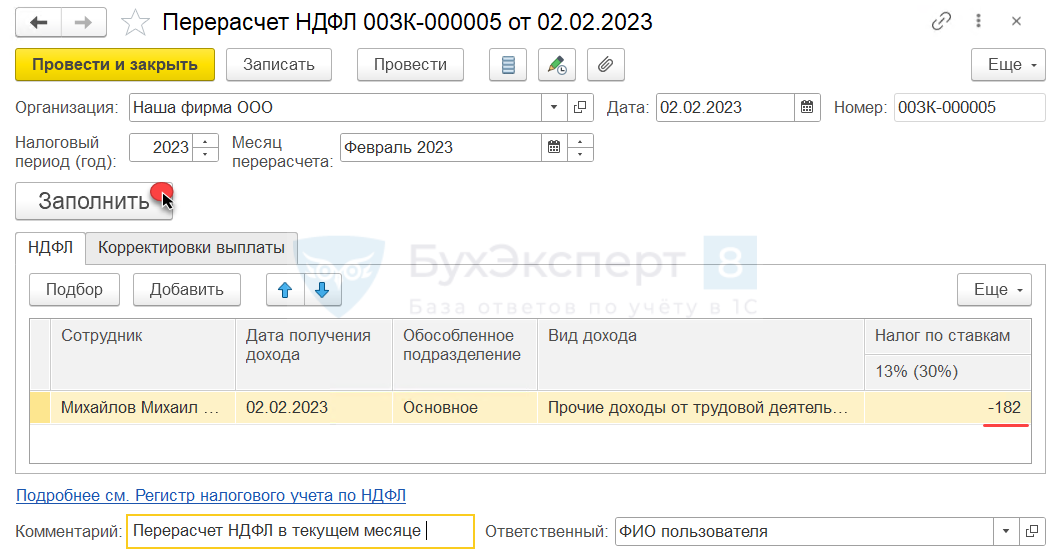

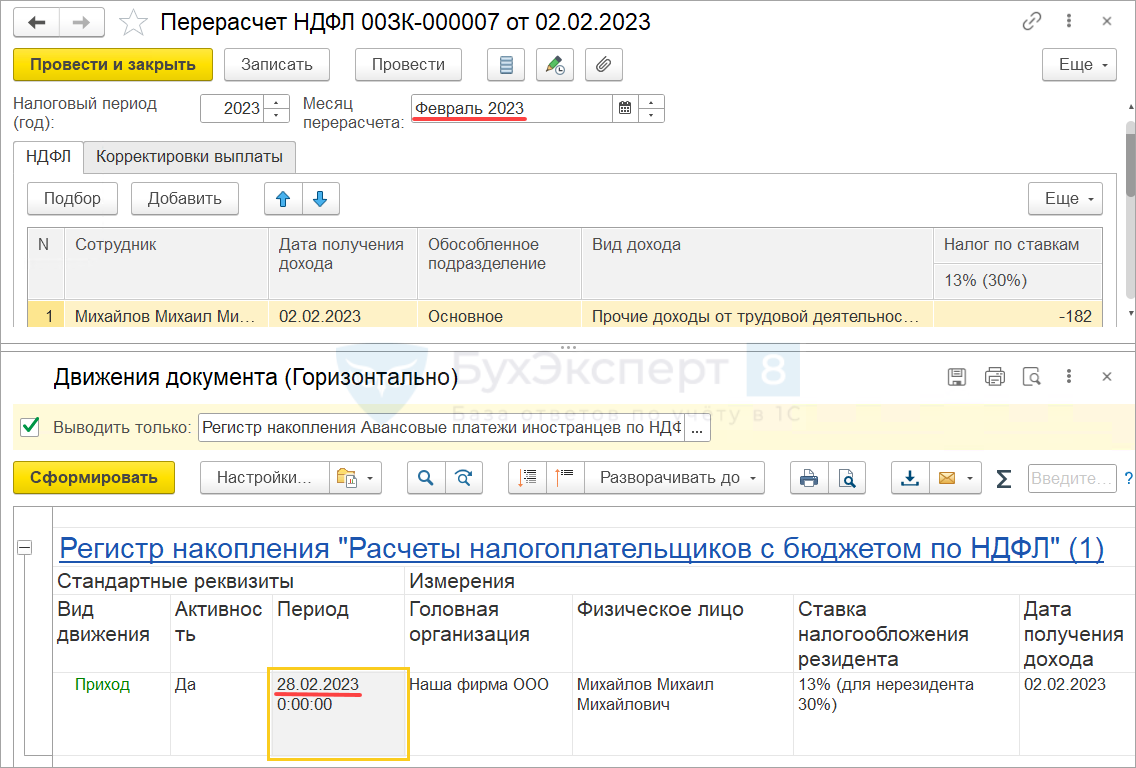

Способ 2. Исправление документом «Перерасчет НДФЛ»

Возьмем условие предыдущего и исправим ошибку документом Перерасчет НДФЛ. Поле Месяц в документе – это текущий месяц, февраль 2023. По кнопке Заполнить в документе автоматически пересчитается сумма налога.

Подробнее о работе с документом Перерасчет НДФЛ — смотрите в публикации Исправление ошибок в учете по НДФЛ.

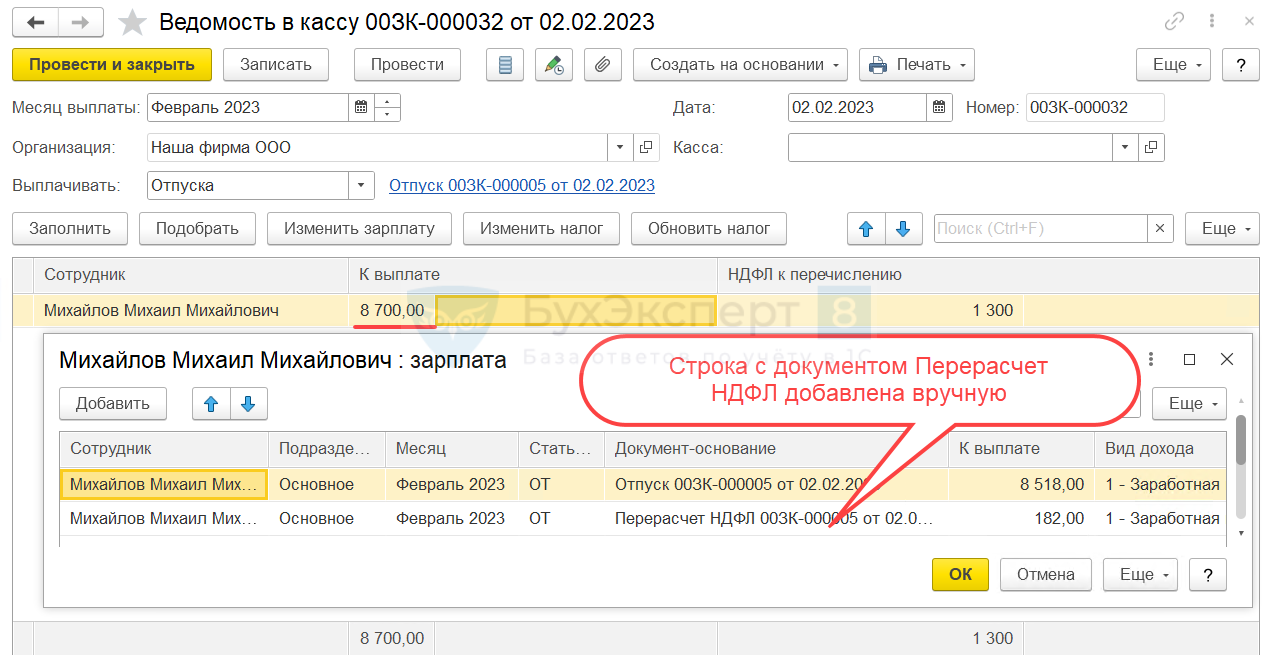

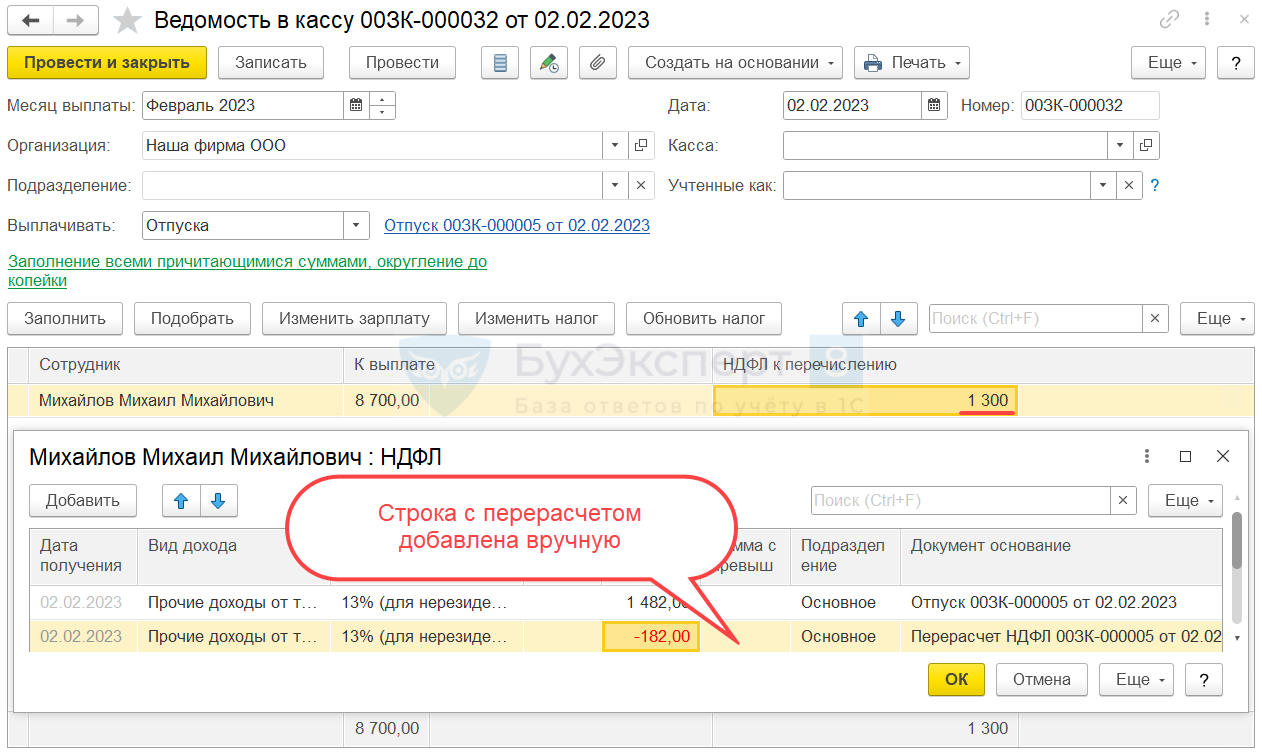

Чтобы учесть перерасчет налога при выплате отпускных, вручную скорректируем Ведомости на выплату отпускных. Будем править значения в двух колонках:

- В колонке К выплате увеличим сумму на величину ошибочно исчисленного налога. Кликнем дважды на ячейку рядом с суммой и вызовем окно расшифровки. В открывшемся окне добавим новую строку с документом Перерасчет НДФЛ.

- В колонке НДФЛ к перечислению уменьшим сумму на эту же величину. В окне расшифровки налога создадим новую строку с Перерасчетом НДФЛ и укажем отрицательное значение.

В печатной форме Записки-расчета для документа Отпуск сумма НДФЛ и сумма к выплате остались по-прежнему ошибочными. Так происходит потому, что исправление было сделано отдельным документом, и печатная форма его не видит.

Если нужно получить в Записке-расчет верную сумму НДФЛ, скорректировать печатную форму придется вручную.

Чтобы включить режим редактирования печатной формы, нужно нажать кнопку с «зеленым карандашом» на командной панели.

Если формировать Справку 2-НДФЛ (для сотрудника) до окончания месяца перерасчета, в ней тоже будет ошибка – сумма перерасчета НДФЛ не будет учтена. Чтобы в Справке отобразилось корректное значение налога, укажем дату документа последним днем месяца перерасчета или позднее.

Причина проблемы – Перерасчет НДФЛ формирует записи в регистрах последним числом месяца перерасчета.

Проверим, что после выполнения корректировок ошибка в расчете НДФЛ в текущем месяце больше не проявляется. Для этого рассчитаем аванс и убедимся, что НДФЛ в документе рассчитан верно.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Спасибо за статью! Очень актуальная проблема!

Если не перерасчитывать НДФЛ и оставить учесть не верно исчисленный НДФЛ в начислении ЗП, то в общем исчисленный НДФЛ правильный, но при начислении следующего месяца, а именно аванс за март она опять ставит плюсом НДФЛ в авансе уже увеличивая НДФЛ марта на 182 рубля, т.к. если вы посмотрите помесячно, то конкретно в марте НДФЛ исчислен не верно, потом опять конечно она в начислении ЗП будет снимать, и так все время… но это совсем не дело, т.к. может быть промежуточный а именно квартальный период, и тогда 6НДФЛ будет заполнен не верно.

Добрый день! Так какой тогда выход из ситуации? У нас много таких сотрудников!Будет ли исправление такой ошибки?

Здравствуйте! Способ обхода указан в статье: ввод документа «Перерасчет НДФЛ» и дальнейшая ручная корректировка ведомости. Без ввода документа, к сожалению, ошибка будет тянуться дальше. 🙁

Здравствуйте. А если нет межрасчетных выплат, а только аванс и зарплата. При начислении аванса неверно рассчитался НДФЛ. Сделали как тут описано через перерасчет и дальнейшая корректировка в ведомости. При начислении зарплаты за месяц на вкладке НДФЛ по дате 25.03. (аванс) указан неверный НДФЛ до перерасчета. Это верно? Так и должно быть? В расчетном листке все верно, в следующий аванс НДФЛ рассчитывается тоже верно

Здравствуйте! Да, программа ставит в Начислении зарплаты только тот НДФЛ, который был именно в Начислении за первую половину месяца. Смоделировала ситуацию — проблемы в этом не вижу, все корректно легло.

Здравствуйте. Аналогично как и в предыдущем комментарии. После перерасчета и корректировки ведомости на аванс как указано в статье ошибка возникла в зп. Справка 2 НДФЛ и отчеты с ошибкой. Как выйти из этой ситуации?

Здравствуйте! Смоделировала ситуацию —у меня никаких ошибок в 6-НДФЛ и 2-НДФЛ не появилось. Может быть у Вас какие-то особенности. Задайте нам вопрос в Личном кабинете. Посмотрим на Ваших данных.

Спасибо. Все получилось.

Замечательно! ?

хотелось бы поменьше таких «сюрпризов»…

Спасибо! Всё получилось. У меня только зарплата за первую и вторую половину месяца, межрасчетных выплат не было.

при межрасчетных начислениях (отпуск) программа начинает возвращать скорректированный НДФЛ (ранее выполненный по описанию алгоритм в статье), что с этим делать?

Напишите, пожалуйста, нам вопрос через Личный кабинет по ссылке >>

Спасибо за публикацию! Я сделала так , хотя наверное так нельзя) сотрудница принесла заявление 29.03.2023г. , аванс выплачен, и период переходный март-апрель, программа не корректно отрабатывает. Я просто разнесла это заявление 1 апреля, в марте не учитывались вычеты, а с апреля пойдет вся эта свистопляска, но зато хоть в одном отчетном периоде)

Спасибо, что поделились опытом! Ошибка все равно может проявиться, но только уже в мае: при расчете аванса или межрасчетного начисления за май. По крайней мере в феврале с таким сталкивалась. :(( Лучше проверьте у себя на всякий случай сразу

Добрый день!

По поводу первого варианта исправления: в примере рассматривается февраль и говорится, что нужно вносить изменения в документ «Начисление зарплаты» за предыдущий месяц = за январь.

А если заявление на вычет принесли в апреле? Достаточно изменить данные в документе «Начисление зарплаты» за март? Или нужно все всех месяцах с начала года вносить изменения?

Здравствуйте! Это хороший вопрос! Такую ситуацию нужно моделировать. Чтобы оперативно получить ответ на свой вопрос, задайте его, пожалуйста, в Личном кабинете.

Добрый день.

В статье указано что ошибка 20173772 исправлена в релизе 3.1.25.37.

У нас релиз последний, 3.1.29.21. Заявление на вычеты сотруднице ввели 14.03.

При начислении премии программа считает НДФЛ правильно, с учетом вычетов. Но и в корректировку ставит сумму, равную сумме НДФЛ.

Получается ошибка не исправлена?