[jivo-yes]

Содержание

Условия для снижения страховых взносов с 30% до 15%

Федеральный закон от 01.04.2020 N 102-ФЗ понизил ставки страховых взносов для малых и средних предприятий. Как и говорил ранее президент РФ Путин В.В. в своем обращении к гражданам, применять сниженную ставку необходимо не ко всей зарплате, а исключительно к той ее части, которая превысила МРОТ, установленного федеральным законом.

Поясним наглядно, что это значит:

| Вид взноса | Тарифы взносов, применяемые к части зарплаты, не превышающей МРОТ (12 130 руб.) |

Тарифы взносов, применяемые к части зарплаты, превышающей МРОТ (> 12 130 руб.) |

| На ОПС с выплат в пределах базы (1 292 000 руб.) |

22% | 10% |

| На ОПС с выплат сверх базы (1 292 000 руб.) |

10% | 10% |

| На ОСС на случай ВНиМ с выплат в пределах базы (912 000 руб.) |

2,9% | 0% |

| На ОСС на случай ВНиМ с выплат сверх базы (912 000 руб.) |

0% | 0% |

| На ОМС | 5,1% | 5% |

Иначе говоря, та часть месячной заработной платы сотрудника, что не выше МРОТ, облагается по-прежнему — по «стандартным» тарифам, а часть, превышающая МРОТ, — по сниженным.

Новые правила расчета страховых взносов действуют с 01.04.2020 (п. 2.1 ст. 427 НК РФ). Снижение страховых взносов направлено на поддержку среднего и малого бизнеса.

Проверьте, есть ли ваша организация в реестре малых и средних предприятий.

Расчет страховых взносов по пониженной ставке в ЗУП 3

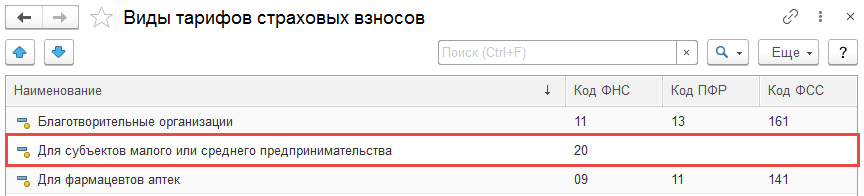

Для реализации возможности расчета страховых взносов по пониженной ставке для средних и малых предприятий в ЗУП 3 в справочнике Виды тарифов страховых взносов (Налоги и взносы – Виды тарифов страховых взносов) добавлен новый элемент с кодом тарифа для отчетности «20» — Для субъектов малого или среднего предпринимательства:

Получите понятные самоучители 2026 по 1С бесплатно:

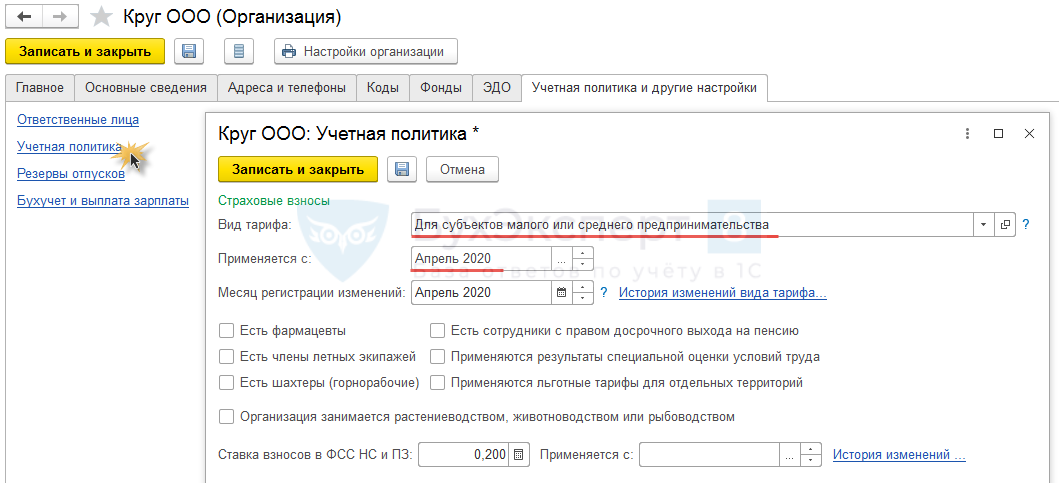

Субъектам малого и среднего бизнеса в учетной политике (Настройка — карточка Организации — вкладка Учетная политика и другие настройки — ссылка Учетная политика) следует с 01.04.2020 г. установить новый вид тарифа:

После этого в документе Начисление зарплаты и взносов будут рассчитаны взносы по тарифам согласно таблице, приведенной в начале статьи.

Рассмотрим несколько примеров расчета страховых взносов.

Пример 1. Полностью облагаемая сумма дохода без превышения

Сотруднику установлен оклад в размере 30 000 руб. Организация числится в реестре субъектов малого и среднего бизнеса. Сумма дохода, начисленного сотруднику с начала года, не достигла ни одного из установленных пределов.

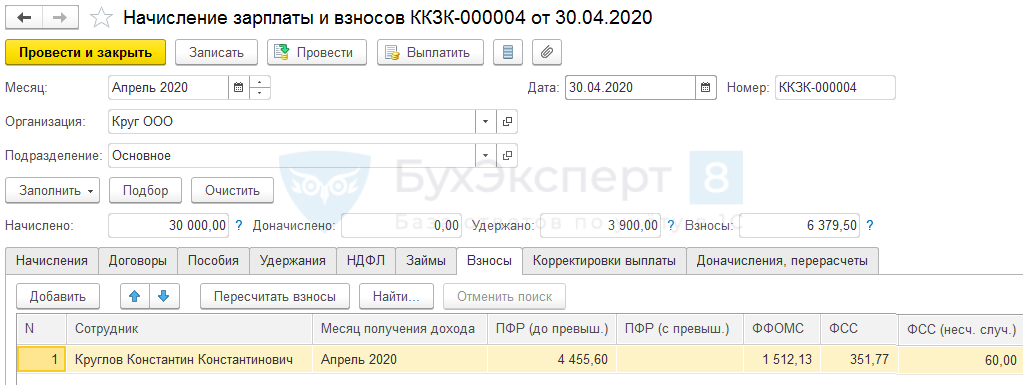

В Начислении зарплаты и взносов за апрель 2020 г. на вкладке Взносы будут рассчитаны следующие суммы по взносам:

Проверим получившиеся значения.

Взносы на ОПС:

- 12 130 (МРОТ) * 22% + 17 870 (сумма, превышающая МРОТ) * 10% = 4 455,60 руб.

Взносы на ОМС:

- 12 130 (МРОТ) * 5,1% + 17 870 (сумма, превышающая МРОТ) * 5% = 1 512,13 руб.

Взносы на ОСС:

- 12 130 (МРОТ) * 2,9% + 17 870 (сумма, превышающая МРОТ) * 0% = 351,77 руб.

Взносы на «травматизм»:

- 30 000 (зарплата за месяц) * 0,2% = 60 руб.

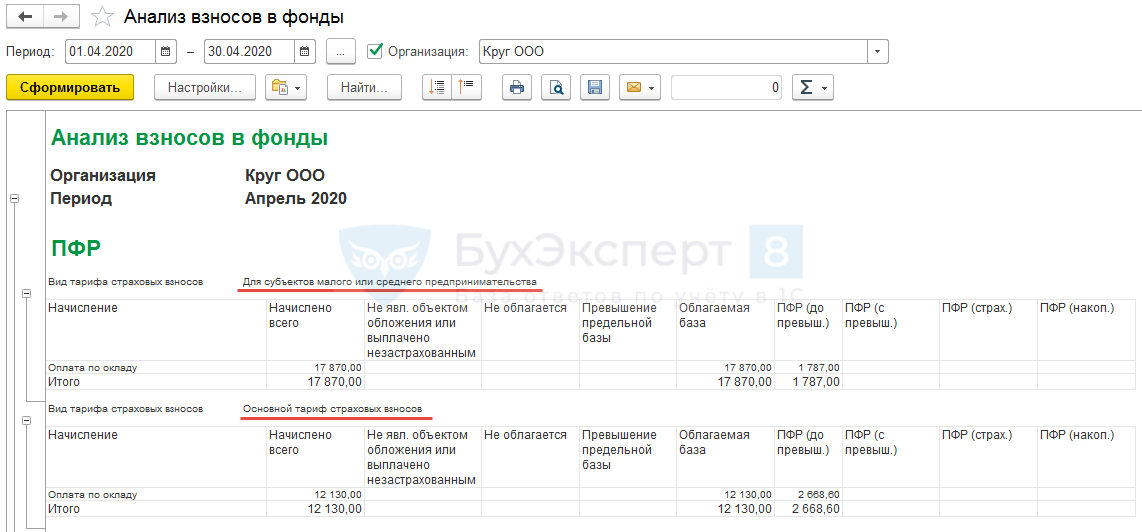

Проанализировать расчет взносов можно в отчете Анализ взносов в фонды (Налоги и взносы – Отчеты по налогам и взносам — Анализ взносов в фонды), в котором данные будут выводится с группировкой по тарифам. Например, так отчет будет выглядеть по взносам на ОПС в разрезе двух тарифов: Для субъектов малого и среднего предпринимательства и Основного тарифа страховых взносов.

Пример 2. Облагаемая и частично облагаемая сумма дохода без превышения

Сотруднику, работающему на 0,5 ставки, установлен оклад за полную ставку в размере 30 000 руб. Организация числится в реестре субъектов малого и среднего бизнеса. В мае, помимо оклада, сотруднику начислена частично облагаемая взносами материальная помощь в размере 7 000 руб. (4 000 руб. не облагаемые). Сотрудник с 18 по 22 мая был в отпуске за свой счет и поэтому вместо 17 запланированных дней отработал 12. Сумма дохода, начисленного сотруднику с начала года, не достигла ни одного из установленных пределов.

За май оклад начислен в сумме:

- 30 000 (оклад) * 0,5 (кол-во ставок) / 17 (норма дней) * 12 (кол-во отработанных дней) = 10 588,23 руб.

Облагаемая взносами сумма получится равной:

- 10 588,23 (оклад) + (7000 <общая сумма мат. помощи> — 4 000 <скидка по взносам>) = 13 588,23 руб.

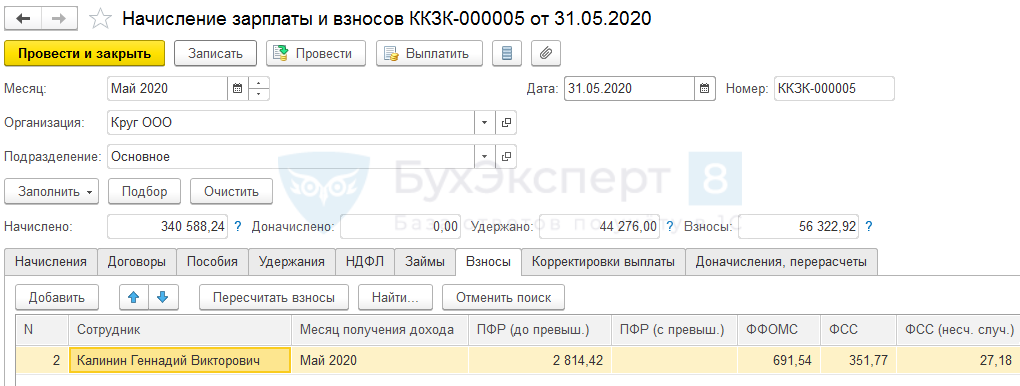

В Начислении зарплаты и взносов за май 2020 г. на вкладке Взносы будут рассчитаны следующие суммы по взносам:

Проверим получившиеся значения с учетом облагаемой суммы, равной 13 588,23 руб.

Взносы на ОПС:

- 12 130 (МРОТ) * 22% + 1 458,23 (сумма, превышающая МРОТ) * 10% = 2 814,42 руб.

Взносы на ОМС:

- 12 130 (МРОТ) * 5,1% + 1 458,23 (сумма, превышающая МРОТ) * 5% = 691,54 руб.

Взносы на ОСС:

- 12 130 (МРОТ) * 2,9% + 1 458,23 (сумма, превышающая МРОТ) * 0% = 351,77 руб.

Взносы на «травматизм»:

- 13588,23 (облагаемая сумма доходов за месяц) * 0,2% = 27,18 руб.

См. также:

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Добрый день! По плану релиз должен был выйти 10.04.2020 по ЗУП 3. Он вышел? или же перенесли сроки?

Спасибо!

Здравствуйте!

Релиз вышел, готовим публикацию

Завела новый тариф и попробовала начислить зарплату за апрель. По ФСС у сотрудника, по которому пошло превышение предельной базы, программа разбила пропорционально сумму превышения между двумя тарифами. Во вложении карточки расчета.

Здравствуйте!

Обратите внимание, что в комментариях к статьям мы не отвечаем на вопросы по программам 1С!

Все вопросы по 1С задавайте в разделе МОИ ВОПРОСЫ в ЛИЧНОМ КАБИНЕТЕ здесь:

https://buhexpert8.ru/profile

а должно считаться по МРОТ федеральному = 12130 или региональному?

Здравствуйте!

Считаться должно по МРОТ федеральному согласно ст. 5 п. 1 Федерального закона от 01.04.2020 N 102-ФЗ:

«в отношении части выплат в пользу застрахованных лиц, определяемой по итогам каждого календарного месяца, не превышающей величину минимального размера оплаты труда, установленного федеральным законом на начало расчетного периода»

Здравствуйте.

Если в организации есть фармацевты, и при этом основной тариф был основным, а затем с апреля был изменен на новый льготный тариф для субъектов малого и среднего предпринимательства, то как считать в этом случае взносы по фармацевтам?

Аналогичный вопрос может возникнуть по другим льготным видам тарифов, которые применяются одновременно с основным видом тарифа.

Наверняка вы будете готовить разбор расчета взносов по новому льготному тарифу, предлагаю проработать и мой вопрос.

Выписываю журнал «Главная Книга» там таблица отличается от вашей таблицы. На вашем сайте в таблице нет отдельной строки для ФСС с суммы выше 912000руб. , а в журнале есть эта строка и там тариф для ФСС с суммы выше 912000руб в месяц в пределах МРОТ за месяц равен 0%. Как правильно не понятно.

Здравствуйте!

Спасибо, что заметили. Действительно одну строку мы не включили в свою таблицу. Подправили.

Здравствуйте.

Учетную политику нужно в ЗУПе или в бухгалтерии менять? Если в ЗУПе, то где найти настройку учетную политику?

Здравствуйте!

Учетную политику в ЗУП 3 можно найти в разделе Настройка — карточка Организации — вкладка Учетная политика и другие настройки — ссылка Учетная политика

Здравствуйте. Зарплата и управление персоналом, редакция 3.1 (3.1.13.188)

Не могу в учетной политике выбрать пониженный льготный тариф. Что делать?

Здравствуйте!

Обратите внимание, что вопросы пользователей рассматриваются в отдельном разделе. Задайте пожалуйста вопрос в ЛИЧНОМ КАБИНЕТЕ в разделе МОИ ВОПРОСЫ здесь:

https://buhexpert8.ru/profile

Было бы интересно взглянуть на то, какой у вас получился отчет Анализ взносов по второму примеру. Т.к. у на не облагаемая сумма раскидывается между двумя тарифами по очень загадочному алгоритму. В основной тариф уходит больше чем была материалка, но зато потом по тарифу МСБ минусы вылазят и общая сумма получается верная.

Здравствуйте!

Смотрите описание данной ошибки на сайте — Ошибочное отражение данных в отчетах по взносам по частично облагаемым доходам при применении льготного тарифа для среднего и малого бизнеса

Спасибо за вопрос. Информацию в статью добавили

Спасибо. Много полезного.

Подскажите, пожалуйста, что надо сделать? После последнего обновления налоги считаются не правильно. Зарплата разбивается

на основной и льготный тариф ( правильно) , а процент налога остался прежний.

Здравствуйте!

Обратите внимание! В Комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству. Задать вопрос нашим специалистам можно в Личном кабинете.