По общему правилу материальная выгода от экономии на процентах за пользование заемными средствами, полученными от организации или ИП, облагается НДФЛ. Физлицо вправе рассчитывать на освобождение от налога, если заемные средства предоставлены (пп. 1 п. 1 ст. 212 НК РФ).

- на новое строительство или покупку жилого дома, квартиры, комнаты или доли (долей) в них, либо соответствующих земельных участков;

- для перекредитования займов (кредитов) на покупку или строительство жилого дома, квартиры, комнаты или доли (долей) в них, либо соответствующих земельных участков.

Для получения освобождения от НДФЛ физлицо должно предоставить налоговому агенту справку, форма которой рекомендована Письмом ФНС РФ от 15.01.2016 N БС-4-11/329@. Излишне удержанная налоговым агентом из доходов физлиц сумма НДФЛ подлежит возврату налоговым агентом на основании письменного заявления налогоплательщика. Об этом напомнила ФНС в Письме от 13.05.2019 N БС-4-11/8846.

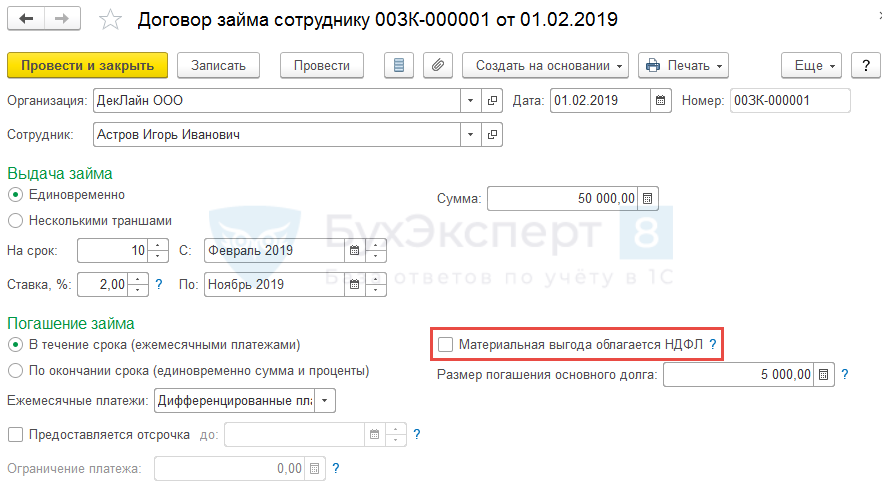

Для того, чтобы по материальной выгоде не рассчитывался НДФЛ, в документе Договор займа сотруднику (Зарплата – Займы сотрудникам — Договор займа сотруднику) следует сбросить флажок Материальная выгода облагается НДФЛ:

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Спасибо за ваш труд