Предлагаем сводную таблицу способов ведения бухгалтерского и налогового учета с учетом изменений 2025, которые должны быть выбраны и утверждены в учетной политике по БУ и НУ с 2025 года.

Информация о вариантах учета в 1С Бухгалтерия поможет вам выполнить правильные настройки в программе.

Как пользоваться конструктором учетной политики?

В свою Учетную политику на бумажном носителе из Конструктора УП на сайте БЭ8 копируйте нужные формулировки. Вставляете их в свой файл Word в соответствующий пункт.

За основу можно взять шаблон какой-то из готовых примеров УП — та, что подходит больше всего под вашу ситуацию. И уже в этот вариант внести правки, если они нужны. Образцы учетной политики можно найти здесь >>

Скачать Конструктор учетной политики PDF 2025

Скачать Конструктор учетной политики PDF 2024

Скачать Конструктор учетной политики PDF 2023

Скачать Конструктор учетной политики PDF 2022

Скачать Конструктор учетной политики PDF 2021

Содержание

- Параметры учетной политики для целей Бухгалтерского учета

- Учет основных средств

- Учет НМА

- Учет запасов

- Учет затрат, НЗП и готовой продукции

- Учет объектов аренды

- Учет расчетов с сотрудниками и контрагентами

- Учет финансовых вложений

- Учет процентов по займам и кредитам

- Учет доходов и расходов

- Государственная помощь

- Оценочные значения

- Учет расчетов по налогу на прибыль

- Исправление ошибок

- Применение ПБУ и ФСБУ

- Представление бухгалтерской отчетности

- Изменение учетной политики

- Параметры учетной политики для целей Налогового учета по налогу на прибыль

- Параметры учетной политики для целей Налогового учета по НДС

Параметры учетной политики для целей Бухгалтерского учета

Учет основных средств

| № п\п | Элемент учетной политики | Возможные способы учета | Нормы законодательства |

| 1.1 |

Способ отражения последствий изменения учетной политики в связи с переходом на ФСБУ 6/2020 «Основные средства» |

Возможные способы:

|

|

| 1.2 |

Способ отражения последствий изменения учетной политики в связи с переходом на ФСБУ 26/2020 «Капитальные вложения» |

Возможные способы:

|

|

| 1.3 |

Отнесение ОС (в т. ч. ремонтов с частотой более 12 месяцев) к несущественным для бухгалтерской отчетности |

Можно определить критерии для единицы или совокупности ОС с целью отнесения к активам, стоимость которых несущественна для бухгалтерской отчетности:

Возможны варианты:

|

Рекомендация Р-51/2014-ОК Маш «Затраты на капитальный ремонт основных средств» |

| 1.4 |

Единица учета ОС, в т. ч. ремонты с частотой более 12 месяцев |

Возможны варианты ведения учета ОС:

Можно:

|

|

| 1.5 |

Порядок определения фактических затрат на капитальные вложения (только субъекты на упрощенном БУ) |

Возможные способы:

|

Информационное сообщение Минфина России от 03.11.2020 N ИС-учет-28 |

| 1.6 |

Порядок определения фактических затрат в капитальные вложения при приобретении неденежными средствами (только субъекты на упрощенном БУ) |

Варианты оценки:

|

|

| 1.7 |

Способ распределения общих дополнительных затрат при капитальных вложениях в несколько объектов ОС |

Необходимо утвердить способ распределения доп.затрат, например:

|

|

| 1.8 |

Выбор способа начисления амортизации |

Возможны способы начисления амортизации:

Можно:

|

|

| 1.9 |

Определение момента начала и прекращения амортизации |

Выбор начала начисления амортизации:

Выбор прекращения начисления амортизации:

|

|

| 1.10 |

Момент начала начисления амортизации по новым элементам амортизации в случае их изменения |

Возможные варианты:

|

|

| 1.11 |

Проверка капитальных вложений на обесценение (только субъекты на упрощенном БУ) |

Возможные варианты:

|

|

| 1.12 |

Проверка ОС на обесценение (только субъекты на упрощенном БУ) |

Возможные варианты:

|

|

| 1.13 |

Порядок последующей оценки ОС |

Возможные варианты оценки ОС на отчетную дату:

Можно:

|

|

| 1.14 |

Порядок проведения переоценки ОС (для ОС, учитываемых по переоцененной стоимости) |

Возможны варианты переоценки (нет в 1С):

Можно:

|

|

| 1.15 |

Порядок списания дооценки ОС (для ОС, отличных от инвестиционной недвижимости, учитываемых по переоцененной стоимости) |

Возможные варианты списания дооценки ОС, кроме инвестиционной недвижимости, на нераспределенную прибыль:

|

Учет НМА

| № п\п | Элемент учетной политики | Возможные способы учета | Нормы законодательства |

| 2.1 |

Способ отражения последствий изменения учетной политики в связи с переходом на ФСБУ 14/2022 «НМА» |

Возможные способы:

|

|

| 2.2 |

Способ отражения последствий изменения учетной политики в связи с переходом на ФСБУ 26/2020 «Капитальные вложения» |

Возможные способы:

|

|

| 2.3 |

Порядок признания затрат на капитальные вложения в НМА (только субъекты на упрощенном БУ) |

Возможные способы:

|

|

| 2.4 |

Определение видов и групп учета НМА |

Определите виды и группы учета НМА, если для них будут предусмотрены отдельные способы учета. В 1С используется такая классификация:

|

|

| 2.5 |

Отнесение НМА к несущественным для бухгалтерской отчетности |

Можно определить критерии для единицы или совокупности видов НМА с целью отнесения к активам, стоимость которых несущественна для бухгалтерской отчетности:

Возможны варианты:

|

п. 7 ФСБУ 14/2022

Рекомендация Р-100/2019-КпР «Реализация требования рациональности» |

| 2.6 |

Порядок забалансового учета прав, не относящихся к НМА (для малоценных прав, результатов интеллектуальной деятельности, средств индивидуализации, не соответствующих признакам НМА п. 4 ФСБУ 14/2022) |

Необходимо разработать методику контроля за наличием и движением прав, например:

|

|

| 2.7 |

Порядок учета прав, обладающих признаками НМА, кроме СПИ <=12 мес. (краткосрочные права) |

Рекомендуемые варианты:

|

п. 1-3 Рекомендации N Р-163/2024 — КпР «Краткосрочные права» |

| 2.8 |

Порядок определения фактических затрат на капитальные вложения (только субъекты на упрощенном БУ) |

Возможные способы:

|

Информационное сообщение Минфина России от 03.11.2020 N ИС-учет-28 |

| 2.9 |

Порядок определения фактических затрат в капитальные вложения при приобретении неденежными средствами (только субъекты на упрощенном БУ) |

Варианты оценки:

|

|

| 2.10 |

Способ распределения общих дополнительных затрат при капитальных вложениях в несколько объектов НМА |

Необходимо утвердить способ распределения доп. затрат, например:

|

|

| 2.11 |

Порядок учета материальных носителей |

Возможны способы учета мат. носителей:

|

|

| 2.12 |

Выбор способа начисления амортизации |

Возможны способы начисления амортизации:

Можно:

|

|

| 2.13 |

Определение момента начала и прекращения амортизации |

Выбор начала начисления амортизации:

Выбор прекращения начисления амортизации:

|

|

| 2.14 |

Момент начала начисления амортизации по новым элементам амортизации в случае их изменения |

Возможные варианты:

|

п. 4 Рекомендации БМЦ от 27.05.2009 N Р-6/2009-КпР «Изменение срока полезного использования основных средств в течение эксплуатации» |

| 2.15 |

Проверка капитальных вложений на обесценение (только субъекты на упрощенном БУ) |

Возможные варианты:

|

|

| 2.16 |

Проверка НМА на обесценение (только субъекты на упрощенном БУ) |

Возможные варианты:

|

|

| 2.17 |

Порядок последующей оценки НМА |

Возможные варианты оценки НМА на отчетную дату:

Можно:

|

|

| 2.18 |

Порядок проведения переоценки НМА (для НМА, учитываемых по переоцененной стоимости) |

Возможны варианты переоценки (нет в 1С):

Можно:

|

|

| 2.19 |

Порядок списания дооценки НМА |

Возможные варианты списания дооценки НМА на нераспределенную прибыль:

|

|

| 2.20 |

Критерии деления затрат на НИОКТР по стадиям |

Необходимо определить методику деления затрат на НИОКТР между стадиями Исследований и Разработки. Например, можно:

|

Учет запасов

| № п\п | Элемент учетной политики | Возможные способы учета | Нормы законодательства |

| 3.1 | Способ отражения последствий изменения учетной политики в связи с переходом на ФСБУ 5/2019 |

Возможные способы:

|

п. 47 ФСБУ 5/2019 |

| 3.2 | Применение ФСБУ 5/2019 «Запасы» с 01.01.2021 (только микропредприятия на упрощенном БУ) |

Возможные способы:

|

абз. 2 п. 2 ФСБУ 5/2019 |

| 3.3 | Отнесение запасов к несущественным для бухгалтерской отчетности |

Можно определить критерии запасов для отнесения к активам, стоимость которых несущественна для бухгалтерской отчетности:

Возможны варианты:

|

п. 7.4 ПБУ 1/2008

Рекомендация БМЦ от 29.05.2019 N Р-100/2019-КпР «Реализация требования рациональности» (Пример 1) |

| 3.4 | Порядок учета стоимости запасов для управленческих нужд |

Возможные способы:

|

|

| 3.5 | Порядок определения фактической себестоимости запасов при приобретении (только субъекты на упрощенном БУ) |

Возможные способы:

|

п. 11, 17 ФСБУ 5/2019 |

| 3.6 | Порядок учета затрат по заготовке товаров (ТЗР) до центральных складов (баз) |

Возможные способы:

|

Рекомендация Р-100/2019-КпР «Реализация требования рациональности» |

| 3.7 | Способ распределения общих дополнительных затрат при приобретении запасов, в т. ч. ТЗР, если они включаются в стоимость |

Необходимо утвердить способ распределения доп. затрат, например:

|

|

| 3.8 | Оценка товаров (только розничная торговля) |

Возможны способы:

|

п. 20 ФСБУ 5/2019 |

| 3.9 | Порядок определения фактической себестоимости запасов при приобретении неденежными средствами (только субъекты на упрощенном БУ) |

Варианты оценки:

|

п. 14 ФСБУ 5/2019 |

| 3.10 | Порядок оценки продукции сельского, лесного, рыбного хозяйства, товаров, торгуемых на биржах |

Возможные варианты оценки запасов на отчетную дату:

|

п. 19, 34 ФСБУ 5/2019 |

| 3.11 | Порядок последующей оценки запасов (только субъекты на упрощенном БУ) |

Возможные варианты оценки запасов на отчетную дату:

На разницу создается резерв под обесценение запасов (1С КОРП) |

п. 28-32 ФСБУ 5/2019 |

| 3.12 | Способ оценки запасов при выбытии (отпуск сырья в производство, отгрузка товаров, готовой продукции, списание запасов) |

Возможны способы:

Можно:

|

п. 36-38 ФСБУ 5/2019 |

| 3.13 | Порядок применения оценки запасов по средней себестоимости |

Возможны способы:

|

п. 39 ФСБУ 5/2019 |

| 3.14 | Проверка запасов на обесценение (только субъекты на упрощенном БУ) |

Возможные варианты:

|

п. 28 - 32 ФСБУ 5/2019 |

Учет затрат, НЗП и готовой продукции

| № п\п | Элемент учетной политики | Возможные способы учета | Нормы законодательства |

| 4.1 | Классификация затрат на прямые и косвенные при производстве продукции, выполнении работ, оказании услуг |

Определить состав и методологию учета:

|

|

| 4.2 | Способ распределения косвенных производственных затрат |

Определить способ распределения косвенных производственных затрат Например, в 1С можно определить базу распределения таких затрат:

|

п. 25 ФСБУ 5/2019 |

| 4.3 | Состав управленческих затрат и порядок их учета | Определить состав и методологию учета управленческих затрат | п. 24 ФСБУ 5/2019 |

| 4.4 | Порядок учета затрат, в связи с ненадлежащей организацией производства, работ, услуг |

Возможны способы:

|

Рекомендация БМЦ от 29.05.2019 N Р-100/2019-КпР «Реализация требования рациональности» |

| 4.5 | Оценка НЗП и готовой продукции на отчетную дату (только для массового и серийного производства) |

Возможные способы:

|

п. 9, 27 ФСБУ 5/2019 |

| 4.6 | Учет полуфабрикатов собственного производства |

Возможны способы:

|

пп. «е» п. 3 ФСБУ 5/2019 |

Учет объектов аренды

| N п/п | Элемент учетной политики | Возможные способы учета | Нормы законодательства |

| Для арендатора | |||

| 5.1 | Способ отражения последствий изменения учетной политики в связи с переходом на ФСБУ 25/2018 |

Переход осуществляется:

|

п. п. 49-52 ФСБУ 25/2018 |

| 5.2 | Неприменение ФСБУ 25 к договорам, истекающим в первый год стандарта | Стандарт применяется (не применяется) в отношении договоров, срок которых истекает в первый год применения ФСБУ 25 | п. 51 ФСБУ 25/2018 |

| 5.3 | Признание права пользования активом (ППА) и обязательства по аренде в отношении каждого предмета аренды (группы) |

Возможны варианты:

Условия применяются, если:

|

|

| 5.4 | Признание арендных платежей в расходах арендатором, который не формирует ППА и обязательство по аренде |

Возможны варианты:

|

п. 11 ФСБУ 25/2018 |

| 5.5 | Определение фактической стоимости ППА (только субъекты на упрощенном БУ) |

Возможны способы:

Затраты на приобретение признаются в составе расходов того периода, в котором они были понесены |

п. 13 ФСБУ 25/2018 |

| 5.6 | Оценка обязательства по аренде арендатором, (только субъекты на упрощенном БУ) |

Возможны варианты:

|

п. 14 ФСБУ 25/2018 |

| 5.7 | Периодичность начисления процентов на обязательство по аренде | Выбирается в зависимости от периодичности арендных платежей и отчетных дат в бухгалтерской отчетности (в 1С КОРП только ежемесячно) | п. 19 ФСБУ 25/2018 |

| 5.8 | Способы амортизации ППА | Устанавливается в соответствии с УП в отношении схожих по характеру использования собственных ОС | п. 17 ФСБУ 25/2018 |

| 5.9 | Порядок определения СПИ права пользования активом | Утверждаются критерии и факторы для определения срока арендного договора | п. 11, 17 ФСБУ 25/2018 |

| 5.10 | Собственные способы учета , не установленные ФСБУ 25 | Собственный способ учета, разработанный организацией для применения стандарта, при отсутствии его в ФСБУ 25 | МСФО (IFRS) 16, (IFRS) 13 и т.п. |

| Для арендодателя | |||

| 5.11 | Способ отражения последствий изменения учетной политики в связи с переходом на ФСБУ 25/2018 (только субъекты на упрощенном БУ) |

Переход осуществляется:

|

п.п. 49, 52 ФСБУ 25/2018 |

| 5.12 | Классификация договоров аренды арендодателем (только субъекты на упрощенном БУ) |

Все договоры аренды (кроме договоров с правом выкупа) признавать договорами:

|

п. 28 ФСБУ 25/2018 |

| 5.13 | Неприменение ФСБУ 25 к договорам, истекающим в первый год стандарта | Стандарт применяется (не применяется) в отношении договоров, срок которых истекает в первый год применения ФСБУ 25 | п. 51 ФСБУ 25/2018 |

Учет расчетов с сотрудниками и контрагентами

| № п\п | Элемент учетной политики | Возможные способы учета | Нормы законодательства |

| 6.1 | Учет расчетов с сотрудниками по суммам, направленным на административно-хозяйственные и прочие затраты для нужд организации |

Разработать способ, например:

|

Приказ Минфина РФ от 31.10.2000 N 94н |

| 6.2 | Учет билетов, выписанных в электронной форме, приобретенных организацией для командировок сотрудников |

Разработать способ, например:

|

Приказ Минфина РФ от 31.10.2000 N 94н |

Учет финансовых вложений

| № п\п | Элемент учетной политики | Возможные способы учета | Нормы законодательства |

| 7.1 | Признание расходов, связанных с приобретением ценных бумаг |

Возможны способы (в 1С не автоматизировано):

|

п. 11 ПБУ 19/02 |

| 7.2 | Порядок определения текущей стоимости долговых ценных бумаг, для которых не определяется рыночная стоимость |

Возможны способы:

|

п. 22 ПБУ 19/02 |

| 7.3 | Способ оценки финансовых вложений при их выбытии (по которым не определяется текущая рыночная цена) |

Возможны способы (в 1С не автоматизировано):

|

п. 26-29 ПБУ 19/02 |

Учет процентов по займам и кредитам

| № п\п | Элемент учетной политики | Возможные способы учета | Нормы законодательства |

| 8.1 | Учет процентов по займам и кредитам при приобретении инвестиционного актива (только субъекты на упрощенном БУ) |

Возможны способы:

|

п. 7 ПБУ 15/2008 |

| 8.2 | Критерии для признания актива инвестиционным |

Определить критерии, по которым актив признается инвестиционным, например:

|

п. 7 ПБУ 15/2008 |

Учет доходов и расходов

| № п\п | Элемент учетной политики | Возможные способы учета | Нормы законодательства |

| 9.1 | Классификация доходов и расходов |

Определяется порядок признания следующих доходов и расходов:

|

|

| 9.2 | Порядок определения степени завершенности работ по длительным договорам на отчетную дату |

Варианты (в 1С не автоматизировано):

|

П.20 ПБУ 2/2008 |

Государственная помощь

| № п\п | Элемент учетной политики | Возможные способы учета | Нормы законодательства |

| 10.1 | Порядок учета бюджетных средств |

Организация принимает бюджетные средства к учету:

|

п. 5 ПБУ 13/2000 |

| 10.2 | Представление в отчетности доходов будущих периодов, связанных с получением бюджетных средств на финансирование капитальных затрат |

Возможны варианты:

|

п. 21 ПБУ 13/2000 |

Оценочные значения

| № п\п | Элемент учетной политики | Возможные способы учета | Нормы законодательства |

| 11.1 | Порядок создания резервов по сомнительным долгам | Необходимо утвердить механизм создания резерва | п. 70 Положение БУ и БО Приказ Минфина от 29.07.1998 N 34н |

| 11.2 | Порядок создания резерва по отпускам | Необходимо утвердить механизм создания резерва | ПБУ 8/2010 |

| 11.3 | Порядок определения ставки дисконтирования | Необходимо утвердить порядок определения ставки дисконтирования | Рекомендация Р-65/2015-КпР "Ставка дисконтирования", Рекомендация БМЦ от 29.05.2019 N Р-100/2019-КпР «Реализация требования рациональности» |

Учет расчетов по налогу на прибыль

| № п\п | Элемент учетной политики | Возможные способы учета | Нормы законодательства |

| 12.1 | Способ определения текущего налога на прибыль |

Возможны варианты:

|

п. 22 ПБУ 18/02 |

Исправление ошибок

| № п\п | Элемент учетной политики | Возможные способы учета | Нормы законодательства |

| 13.1 | Исправление существенных ошибок прошлых лет, выявленные после утверждения БФО (только субъекты на упрощенном БУ) |

Возможны варианты:

|

п. 9, 14 ПБУ 22/2010 |

| 13.2 | Порядок отнесения ошибки к существенной |

Существенной считать ошибку, которая:

|

п. 3 ПБУ 22/2010 |

Применение ПБУ и ФСБУ

| № п\п | Элемент учетной политики | Возможные способы учета | Нормы законодательства |

| 14.1 | ПБУ 12/2010 «Информация по сегментам» (определяется для всех организаций) |

|

п. 2 ПБУ 12/2010 |

| 14.2 | ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (только субъекты на упрощенном БУ) |

|

п. 2 ПБУ 18/02 |

| 14.3 | ПБУ 2/2008 «Учет договоров строительного подряда» (только субъекты на упрощенном БУ) |

|

п. 2.1 ПБУ 2/2008 |

| 14.4 | ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы» (только субъекты на упрощенном БУ) |

|

п. 3 ПБУ 8/2010 |

| 14.5 | ПБУ 11/2008 «Информация о связанных сторонах» (только субъекты на упрощенном БУ) |

|

п. 3 ПБУ 11/2008 |

| 14.6 | ПБУ 16/2002 «Информация по прекращаемой деятельности» (только субъекты на упрощенном БУ) |

|

п. 3.1 ПБУ 16/2002 |

| 14.7 | ФСБУ 28/2023 «Инвентаризация» |

|

п. 2 Приказа N 4н от 13.01.2023 |

Представление бухгалтерской отчетности

| № п\п | Элемент учетной политики | Возможные способы учета | Нормы законодательства |

| 15.1 | Форма представления годовой бухгалтерской отчетности (только субъекты на упрощенном БУ) |

Возможные варианты форм отчетности:

|

п. 5, п. 51, п. 62, п. 63 ФСБУ 4/2023 |

| 15.2 | Раскрытие существенной информации (только субъекты на упрощенном БУ) |

Возможные варианты раскрытия существенной информации:

|

пп. «в» п. 54 ФСБУ 4/2023 |

| 15.3 | Раскрытие информации в Балансе |

Возможные варианты отображения данных:

|

|

| 15.4 | Промежуточная отчетность (только для тех, кто составляет) |

Возможные варианты состава отчетности:

|

пп. «а» п. 56 ФСБУ 4/2023 |

| 15.5 | Раскрытие информации в Балансе, Отчете о финансовых результатах, Отчете о целевом использовании средств (только субъекты на упрощенном БУ) |

Возможные варианты отображения показателей:

|

п. 53 ФСБУ 4/2023 |

| 15.6 | Критерии существенности для раскрытия информации обособленно в Балансе |

Определить критерии, по которым информация считается существенной, исходя из величины, характера и потенциального ее влияния на экономические решения пользователей. Например, можно установить:

|

п. 10 ФСБУ 4/2023 |

| 15.7 | Отражение авансов на приобретение малоценных внеоборотных активов в Балансе |

Возможны варианты:

|

п. 9 Рекомендации Р-126/2021-КпР «Стоимостной лимит для основных средств», п. 16 ФСБУ 4/2023 |

| 15.8 | Отражение платежей на приобретение, создание малоценных внеоборотных активов в Отчете о движении денежных средств |

Возможны варианты:

|

п. 9 Рекомендации Р-126/2021-КпР «Стоимостной лимит для основных средств» |

Изменение учетной политики

| № п\п | Элемент учетной политики | Возможные способы учета | Нормы законодательства |

| 16.1 |

Изменения учетной политики, не связанные с изменением законодательства и НПА (только субъекты на упрощенном БУ) |

Возможны варианты:

|

Параметры учетной политики для целей Налогового учета по налогу на прибыль

Основные моменты

| № п\п | Элемент учетной политики | Возможные способы учета | Нормы законодательства |

| 1.1 | Порядок ведения налогового учета | Необходимо закрепить порядок ведения налогового учета | ст. 313 НК РФ |

| 1.2 | Система налоговых регистров | Необходимо самостоятельно разработать и утвердить налоговые регистры | ст. 314 НК РФ |

| 1.3 | Порядок определения авансовых платежей по налогу на прибыль |

Варианты определения и уплаты авансовых платежей:

|

249 НК РФ |

Учет основных средств

| № п\п | Элемент учетной политики | Возможные способы учета | Нормы законодательства |

| 2.1 | Выбор метода начисления амортизации |

Возможны методы начисления амортизации:

|

п. 1 ст. 259 НК РФ |

| 2.2 | Применение амортизационной премии |

Возможны варианты:

|

п. 9 ст. 258 НК РФ |

| 2.3 | Применение федерального инвестиционного вычета |

|

ст. 286.2 НК РФ |

| 2.4 | Применение инвестиционного вычета (для 3-7 амортизационных групп) |

Возможны варианты (нет в 1С):

|

ст. 286.1 НК РФ |

| 2.5 | Применение повышающих коэффициентов к норме амортизации |

Возможны варианты:

|

п. 1, 2 ст. 259.3 НК РФ |

| 2.6 | Применение понижающих коэффициентов к норме амортизации |

Возможны варианты:

|

п. 4 ст. 259.3 НК РФ |

| 2.7 | Применение повышающего коэффициента к первоначальной стоимости ОС (только для ОС в п. 1 ст. 257 НК РФ) |

Возможны варианты:

|

п. 1 ст. 257 НК РФ |

| 2.8 | Создание резерва на ремонт ОС |

Возможны варианты (в 1С вручную):

|

ст. 260, 324 НК РФ |

Учет НМА и НИОКР

| № п\п | Элемент учетной политики | Возможные способы учета | Нормы законодательства |

| 3.1 | Выбор метода начисления амортизации | Возможны варианты:

|

п. 1 ст. 259 НК РФ |

| 3.2 | Порядок учета расходов на НИОКР |

Возможны варианты:

|

п. 9, п. 7 ст. 262 НК РФ |

| 3.3 | Порядок учета расходов на НИОКР, которые привели к получению исключительных прав на результаты интеллектуальной деятельности |

Возможны варианты:

|

п. 9 ст. 262 НК РФ |

| 3.4 | Применение федерального инвестиционного вычета |

Возможны варианты (нет в 1С):

|

п. 8 ст. 286.2 НК РФ |

| 3.5 | Применение повышающих коэффициентов к норме амортизации |

Возможны варианты:

|

пп. 6 п. 2 ст. 259.3 НК РФ |

| 3.6 | Применение понижающих коэффициентов к норме амортизации |

Возможны варианты:

|

п. 4 ст. 259 НК РФ |

| 3.7 | Применение повышающего коэффициента к первоначальной стоимости НМА (только для ПО, включенного в единый реестр российских программ) |

Возможны варианты:

|

п. 3 ст. 257 НК РФ |

| 3.8 | Признание расходов на исключительные права стоимостью до 100 тыс. руб., не удовлетворяющие критериям амортизируемого имущества |

Возможны варианты:

|

п. 1 ст. 256, пп. 26 п. 1 ст. 264 НК РФ

пп. 3 п. 1 ст. 254, п. 1 ст. 256, пп. 26 п. 1 ст. 264, п. 1 ст. 272 НК РФ, письма Минфина от 04.03.2024 N 03-03-06/1/19130, от 23.08.2022 N 03-03-06/1/82167 |

| 3.9 | Применение повышающего коэффициента к расходам на ПО, включенное в единый реестр российских программ (неискл. и искл. права до 100 тыс. руб.) |

Возможны варианты:

|

пп. 26 п. 1 ст. 264 НК РФ, Письмо ФНС от 07.03.2023 N СД-4-3/2672@ |

| 3.10 | Применение повышающего коэффициента по НИОКР |

Возможны варианты:

|

п. 7, 8 ст. 262 НК РФ |

Учет материалов

| № п\п | Элемент учетной политики | Возможные способы учета | Нормы законодательства |

| 4.1 | Способ оценки материалов при их выбытии |

Возможны способы:

|

п. 8 ст. 254 НК РФ |

| 4.2 | Учет спецоснастки, стоимостью не более 100 000 руб. |

Возможны варианты:

|

пп. 3 п. 1 ст. 254 НК РФ |

| 4.3 | Учет спецодежды стоимостью не более 100 000 руб. |

Возможны варианты:

|

пп. 3 п. 1 ст. 254 НК РФ |

Учет товаров

| № п\п | Элемент учетной политики | Возможные способы учета | Нормы законодательства |

| 5.1 | Порядок учета стоимости товаров |

Возможны способы:

|

ст. 320 НК РФ |

| 5.2 | Порядок учета затрат по заготовке товаров (ТЗР) до центральных складов (баз) |

Возможные способы:

|

|

| 5.3 | Способ оценки товаров при продаже |

Возможны способы:

|

п. 1 ст. 268 НК РФ |

Учет доходов и расходов

| № п\п | Элемент учетной политики | Возможные способы учета | Нормы законодательства |

| 6.1 | Порядок признания доходов и расходов |

Возможны варианты:

|

273 НК РФ |

| 6.2 | Классификация доходов |

Определяется порядок признания следующих доходов:

в качестве:

|

п. 4, 5 ст. 250 НК РФ |

| 6.3 | Учет прямых расходов при производстве готовой продукции, работ, услуг | Необходимо определить перечень прямых расходов, связанных с производством готовой продукции, оказанием услуг, выполнением работ | п. 1 ст.318 НК РФ |

| 6.4 | Порядок распределения прямых расходов на НЗП и готовую продукцию | Необходимо определить способ распределения прямых расходов на НЗП и готовую продукцию (в 1С не автоматизировано) |

п. 1 ст. 319 НК РФ |

| 6.5 | Порядок определения НЗП при оказании услуг (для работ это не предусмотрено) | Варианты определения НЗП:

|

п. 2 ст. 318 НК РФ |

Оценочные значения

| № п\п | Элемент учетной политики | Возможные способы учета | Нормы законодательства |

| 7.1 | Создание резервов по сомнительным долгам |

Возможны варианты:

|

ст. 266 НК РФ |

| 7.2 | Создание резерва предстоящих расходов на оплату отпусков и на выплату ежегодного вознаграждения за выслугу лет и по итогам года |

Варианты создания резерва:

|

ст. 324.1 НК РФ |

Параметры учетной политики для целей Налогового учета по НДС

| № п\п | Элемент учетной политики | Возможные способы учета | Нормы законодательства |

| 1.1 | Порядок принятия НДС к вычету по косвенным (общим) расходам, если присутствуют облагаемые и необлагаемые НДС операции |

Варианты учета:

|

п. 4 ст. 170 НК РФ |

| 1.2 | Порядок определения доли расходов по необлагаемым НДС операциям |

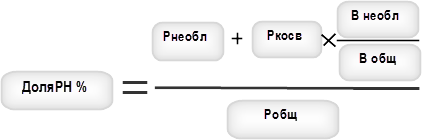

Доля совокупных расходов по необлагаемым НДС операциям (ДоляРН %) определяется по формуле: где: Рнеобл – расходы, непосредственно относящиеся к необлагаемым НДС операциям Ркосв – сумма косвенных расходов, которые невозможно отнести только к облагаемым или необлагаемым НДС операциям ВНеобл – выручка от необлагаемых НДС операций Вобщ – общая выручка без НДС Робщ – общая величина совокупных расходов Базой для распределения входящего НДС по косвенным расходам является выручка |

|

| 1.3 | Порядок распределения входящего НДС по приобретенным ОС и НМА в первом или втором месяце квартала |

Варианты распределения НДС:

|

п. 4, 4.1 ст. 170 НК РФ |

| 1.4 | Порядок нумерации счетов-фактур при наличии обособленных подразделений |

Варианты нумерации счетов-фактур:

|

п. 1 Правил заполнения СФ Постановления Правительства N 1137 от 26.12.2011 |

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Приятно, что Вы понимаете насколько сложно все охватить одним разом, и повторяете, и рассказываете вновь и вновь ! спасибо !!! как хорошо, что я Вас нашла !!!!!!!