Содержание

Безвозмездное пользование

Договор безвозмездного пользования имуществом регулирует отношения между (ст. 689 ГК РФ):

- ссудодателем (владельцем имущества) – предоставляет без оплаты свое имущество;

- ссудополучателем (пользователем) – использует его и возвращает по окончании договора в состоянии, в котором получил, с учетом нормального износа.

Безвозмездное пользование для ссудодателя

Передача права пользования имуществом облагается НДС (Определение ВС от 23.08.2019 N 303-ЭС19-13105).

Организация-ссудодатель должна исчислить НДС с данной услуги (пп. 1 п. 1 ст. 146 НК РФ).

Сумма, на которую следует начислить НДС, определяется, исходя из рыночных цен (без НДС) на аренду аналогичного имущества в сопоставимых экономических условиях (п. 2 ст. 154 НК РФ).

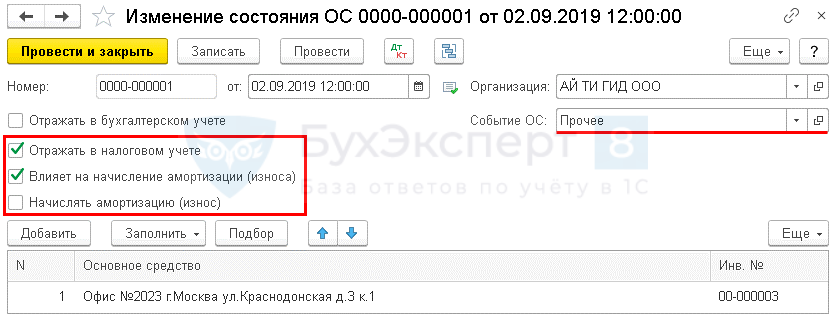

Расходы по содержанию в т. ч. амортизационные отчисления имущества, переданного в пользование безвозмездно, ссудодателю признать нельзя (ст. 252 НК РФ, п. 2 ст. 322 НК РФ)

Амортизация в НУ перестает начисляться с 1 числа месяца, следующего за месяцем передачи имущества (п. 6 ст. 259.1 НК РФ).

Получите понятные самоучители 2026 по 1С бесплатно:

Безвозмездное пользование в 1С

ОС и НМА – Амортизация ОС – Параметры амортизации ОС –Изменение состояния ОС.

Безвозмездное пользование у ссудополучателя

Ссудополучатель по договору ссуды безвозмездного пользования имуществом:

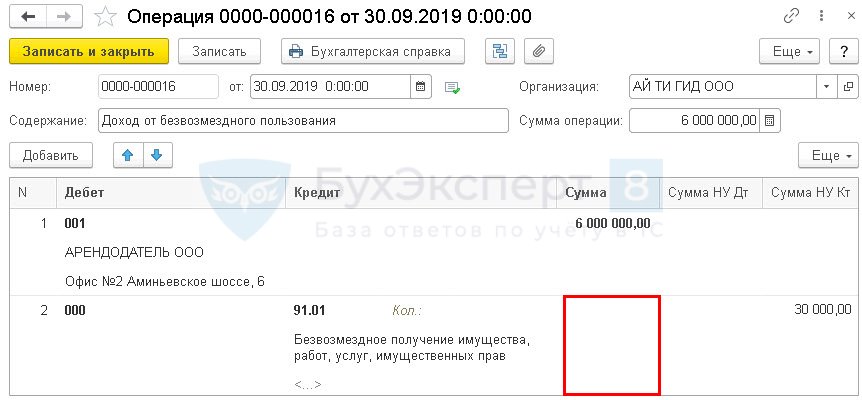

- БУ – доходов не получает (п. 2 ПБУ 9/99);

- НУ – признает внереализационные доходы (п. 8 ст. 250 НК РФ).

Расходы, связанные с исполнением договора ссуды, в т. ч. по содержанию полученного имущества, можно признать в целях налога на прибыль при условии, что расходы (ст. 252 НК РФ):

- экономически оправданы;

- документально подтверждены.

Организация-ссудополучатель определяет размер доходов, исходя из рыночных цен на аренду аналогичного имущества. Оценка доходов должна быть подтверждена документально или независимой экспертизой.

Оценка дохода не должна быть ниже (п. 8 ст. 250 НК РФ):

- остаточной стоимости – по амортизируемому имуществу;

- затратам на приобретение или производство – по прочему имуществу.

Безвозмездное пользование в 1С

Операции – Бухгалтерский учет – Операции, введенные вручную.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Почему в ролике ссудополучатель учитывает доход от б/в полученного имущества использованы счета Д-т 98.02 К-т91.01, а в тексте Д-т000 К-т91.01? Где правильный вариант? Спасибо

Приемлем и тот, и другой вариант. Проводка формируется в налоговом учете, для нее принцип двойной записи соблюдать нет необходимости.