Содержание

- Минфин разъяснил новшества бухотчетности с 2026

- ФНС напомнила о новшествах по налогу на прибыль с 2026

- Опубликован четвертый обзор судебной практики ВС РФ за 2025 год

- О раздельном учете НДС по ОС и НМА

- О новом перечне расходов для ИНВ с 2026

- О формах заявлений для ЕНС

- О НДС для перефасовке

- О ККТ-чеке при возврате аванса

- О НДС при покупке электронных услуг у ИП-иностранца

Минфин разъяснил новшества бухотчетности с 2026

Вступили в силу поправки в закон о бухучете, введенные Федеральным законом от 15.12.2025 N 471-ФЗ.

ФНС напомнила о новшествах по налогу на прибыль с 2026

С 01.01.2026 вступили в силу существенные поправки в НК РФ по налогу на прибыль.

Опубликован четвертый обзор судебной практики ВС РФ за 2025 год

Верховный Суд опубликовал четвертый Обзор судебной практики за 2025 год. В него вошло 52 дела по гражданским, налоговым, административным, уголовным делам. Представляем обзор дел, которые могут быть интересны ИП и компаниям.

О раздельном учете НДС по ОС и НМА

При покупке ОС и НМА, используемых как в облагаемых НДС операциях, так и не облагаемых, входной налог принимается к вычету на основании пропорции, которую можно рассчитать по итогам месяца — такое особое правило предусмотрено для ОС и НМА, приобретенных в первом и втором месяцах квартала. При этом в НК РФ есть общее правило — если доля расходов на операции, не облагаемые НДС, не превышает 5% от общей суммы расходов за квартал, раздельный учет необязателен, а НДС принимается к вычету полностью. Правило 5% применяется только по итогам квартала, в том числе для ОС и НМА (Письмо Минфина от 16.09.2025 N 03-07-11/90091).

Получите понятные самоучители 2026 по 1С бесплатно:

О новом перечне расходов для ИНВ с 2026

С 01.01.2026 расширен перечень расходов для регионального инвестиционного налогового вычета. В него включены расходы в виде стоимости имущества (включая деньги), безвозмездно переданного государственным и муниципальным образовательным организациям, реализующим дополнительные образовательные программы спортивной подготовки и дополнительные общеразвивающие программы в области физкультуры и спорта (Федеральный закон от 15.12.2025 N 460-ФЗ).

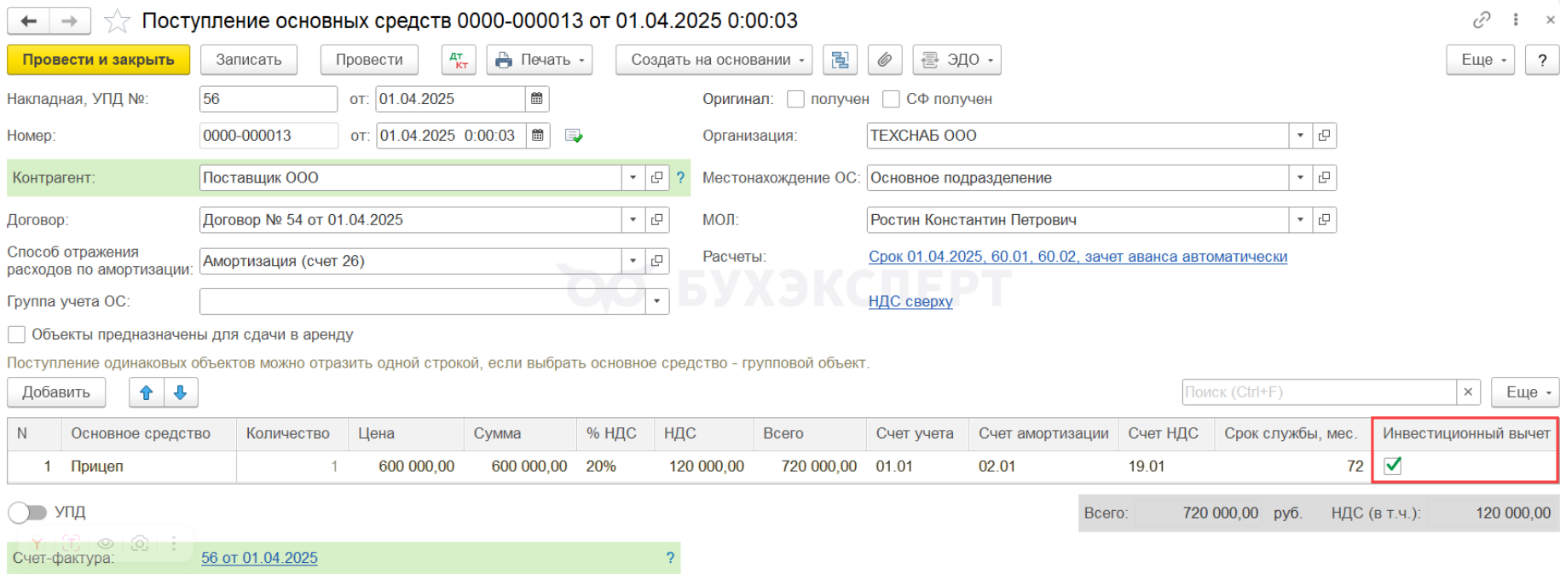

В 1С:Бухгалтерия в разделе Главное — Налоги и отчеты — Налог на прибыль нужно поставить переключатель Федеральный инвестиционный налоговый вычет в соответствующее вашей ситуации положение.

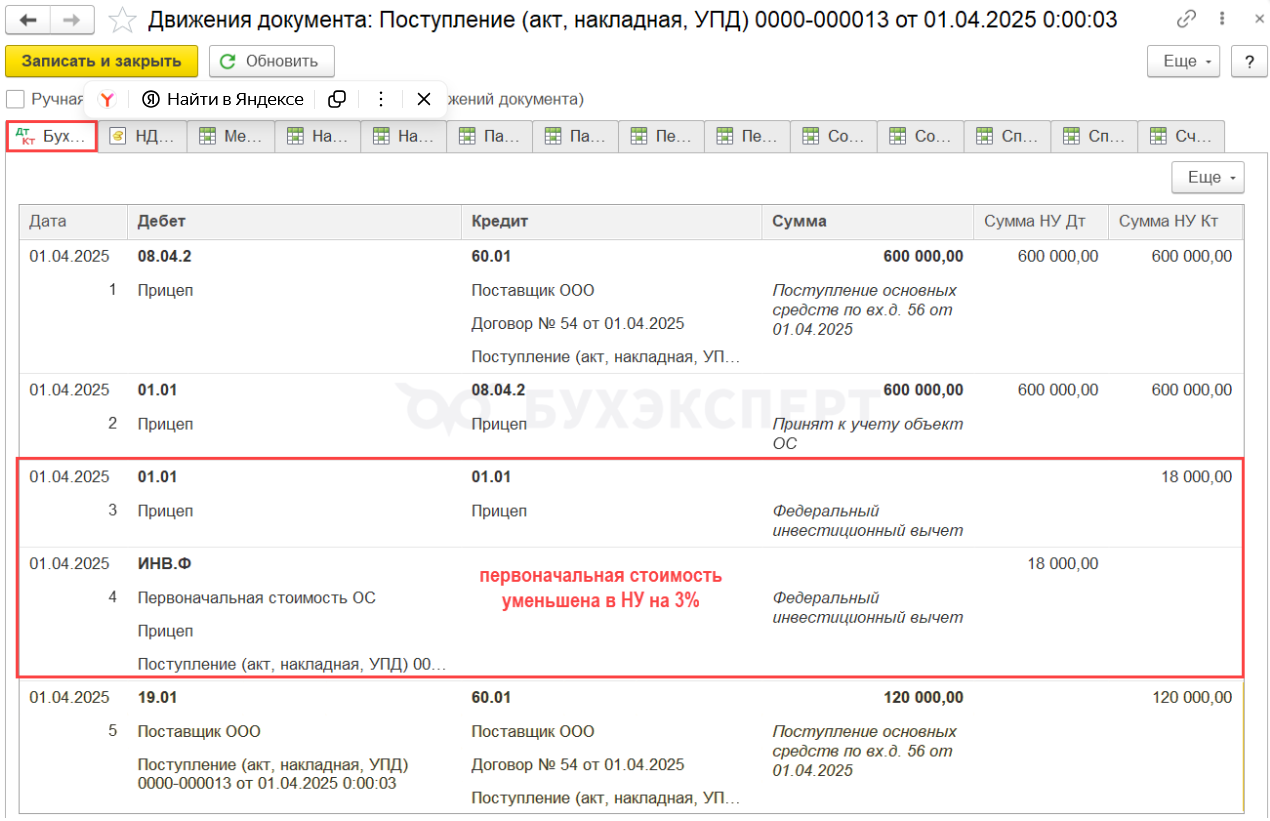

ФИНВ рассчитывается и принимается к налоговому учету при вводе объектов в эксплуатацию, если в документах указать, что ФИНВ применяется по объекту.

Проводки

Федеральный инвестиционный налоговый вычет в налоговом учете с 2025 в 1С

О формах заявлений для ЕНС

С 15.01.2026 формы и форматы заявлений для зачета и возврата средств на ЕНС применяются в редакции Приказа ФНС от 07.10.2025 N ЕД-7-8/866@. С этой же даты утратило силу Письмо ФНС от 23.12.2025 N КЧ-4-8/11550@, которым ранее были направлены рекомендуемые формы и форматы заявлений.

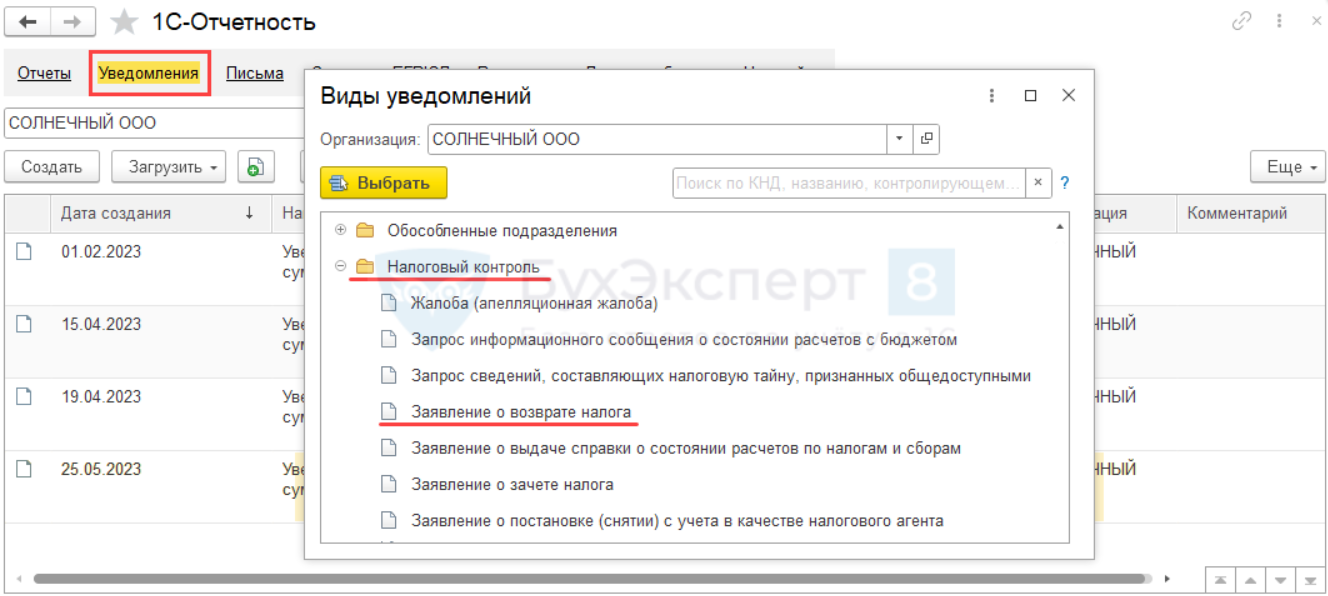

В 1С:Бухгалтерия можно создать Заявление о возврате налога из раздела Отчеты — Уведомления, сообщения, заявления — папка Налоговый контроль.

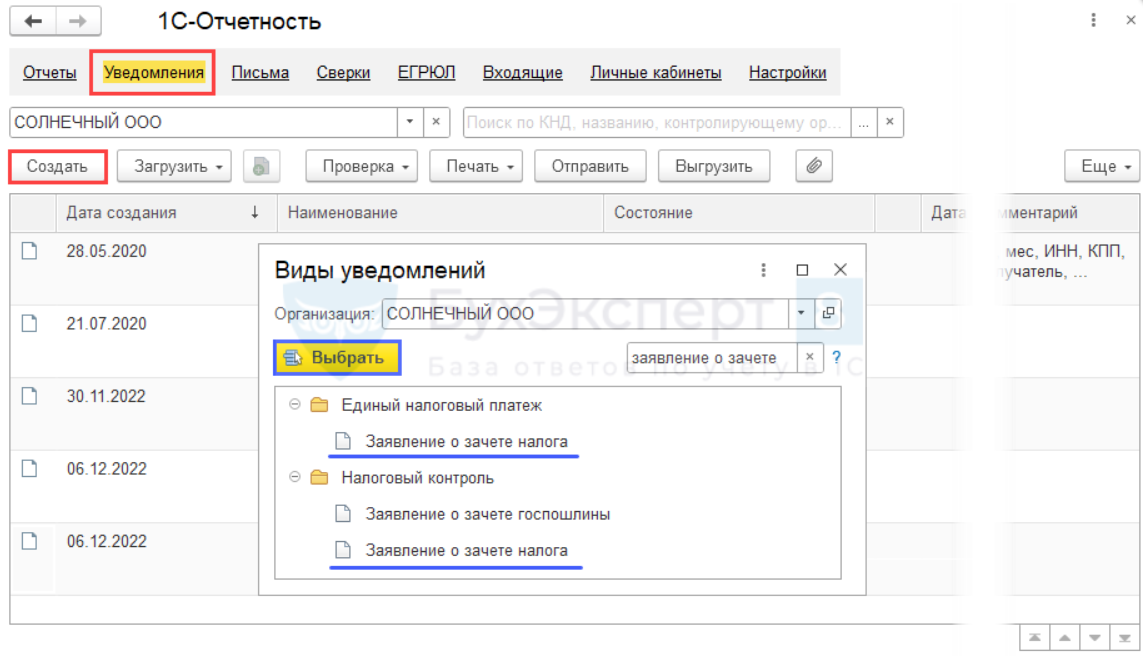

Создать Заявление о зачете налога из раздела Отчеты — Уведомления, сообщения, заявления — папка Единый налоговый платеж или Налоговый контроль — кнопка Выбрать.

Формы заявлений для зачета и возврата денежных средств, находящихся на ЕНС реализованы с релиза 3.0.190 здесь >>

О НДС для перефасовке

При реализации перефасованной пищевой продукции применяется ставка НДС 10%, если исходная продукция включена в льготные перечни. Присвоение кода ОКПД 2 подтверждается имеющейся документацией на эту продукцию, в том числе декларациями, сертификатами (Письмо Минфина от 11.09.2025 N 03-07-07/88630).

О ККТ-чеке при возврате аванса

При возврате предоплаты за невыполненные работы сформируйте кассовый чек с реквизитами: «Признак расчета» (тег 1054) — значение 2 («Возврат прихода»), «Сумма расчета, указанного в чеке (БСО)» (тег 1020) — сумма возврата. Таким же способом оформляется частичный возврат стоимости выполненных работ (Письмо ФНС от 10.12.2025 N ЗГ-2-20/18723@).

О НДС при покупке электронных услуг у ИП-иностранца

Если российская организация приобретает у ИП-иностранного гражданина услуги в электронной форме, местом реализации которых является территория России, она обязана исчислить и уплатить в НДС в бюджет как налоговый агент (Письмо Минфина от 23.12.2025 N 03-07-08/125305).

В 1С:Бухгалтерия нужно включить функциональность в разделе Главное — Функциональность — Учет по договорам установите флажок Организация налоговый агент по НДС.

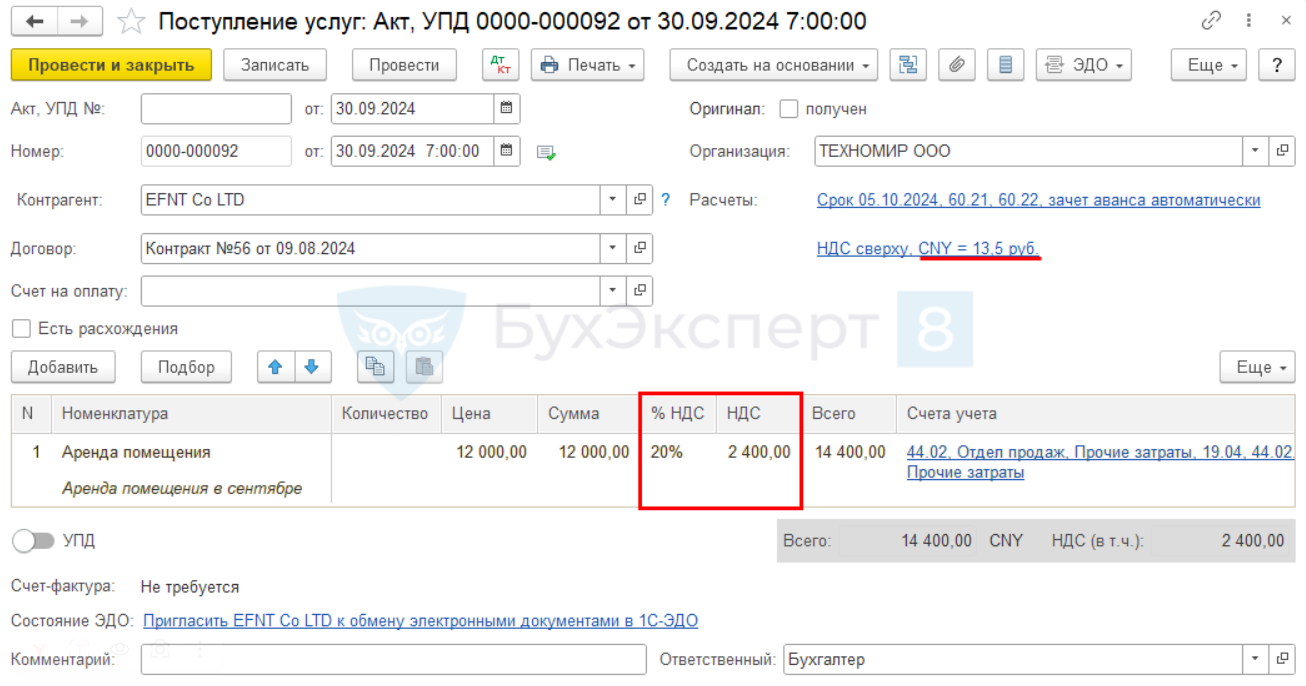

В первичных документах от поставщика НДС нет, но в документе Поступление (акт, накладная, УПД) устанавливается ставка НДС 22/122, и налоговый агент самостоятельно выделяет сумму НДС.

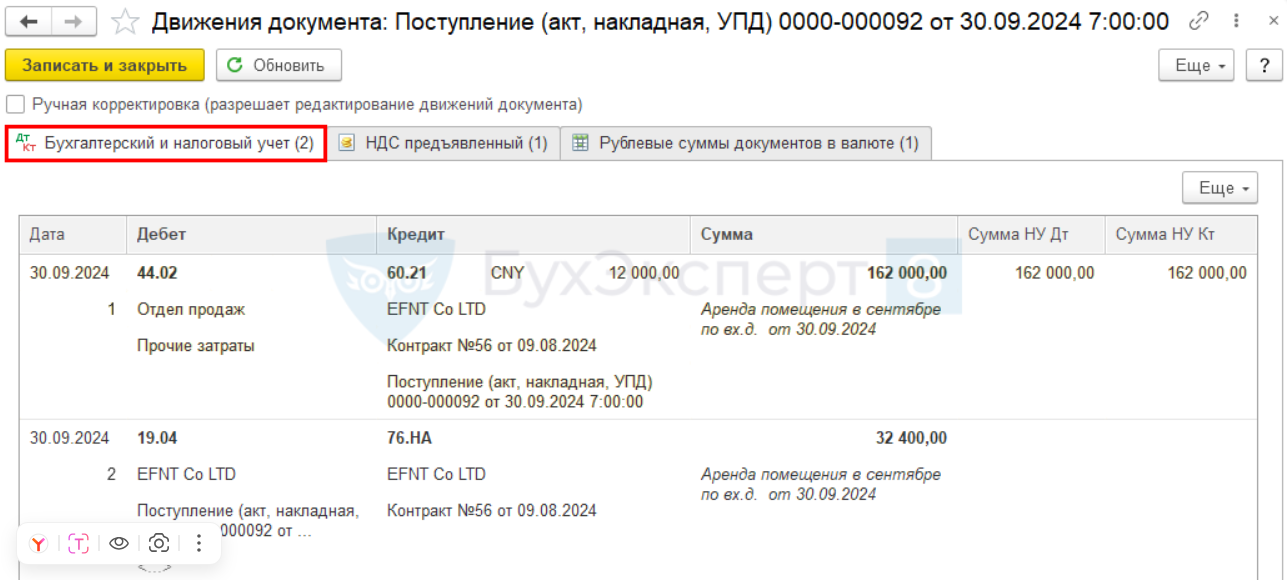

Проводки по документу

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете