Убытки, полученные в НУ по результатам года, можно списать на уменьшение налогооблагаемой базы в последующие налоговые периоды.

Из статьи вы узнаете, как отразить в 1С убытки, чтобы они корректно уменьшали «прибыльную» базу в будущем и автоматически попадали в декларацию (рассмотрим вариант, если организация не применяет ПБУ 18/02).

Узнать, как перенести убытки, если организация применяет ПБУ 18/02 Налог на прибыль: перенос убытков прошлых лет при ПБУ 18/02 в 1С

[jivo-yes]

Содержание

Законодательство: порядок переноса убытков прошлых лет

Налоговый кодекс разрешает уменьшать базу по прибыли на сумму убытков, полученных в прошлых налоговых периодах.

Перенос убытков на будущее возможен как по итогам отчетного (1 квартал, 1 полугодие, 9 месяцев), так и по итогам налогового периодов (Письма Минфина от 03.08.2012 N 03-03-06/1/382, от 16.01.2013 N 03-03-06/2/3).

С 01.01.2017 по 31.12.2030 базу по налогу на прибыль за текущий отчетный (налоговый) период можно уменьшать на убытки прошлых лет максимум на 50% (п. 2.1 ст. 283 НК РФ).

Перенос убытков не применяется для деятельности, облагаемой по нулевой ставке налога на прибыль, например организациями:

Получите понятные самоучители 2026 по 1С бесплатно:

- медицинскими и образовательными (п. 1.1 ст. 284, ст. 284.1 НК РФ)

- региональными операторами по обращению с твердыми коммунальными отходами (п. 1.12 ст. 284 НК РФ)

- сельскохозяйственными и рыбохозяйственными (п. 1.3 ст. 284, п. 2, пп. 1, 1.1 п. 2.1 ст. 346.2 НК РФ)

- социального обслуживания граждан (п. 1.9 ст. 284, ст. 284.5 НК РФ)

- участниками региональных инвестиционных проектов (п. 1.5, п. 1.5-1 ст. 284 НК РФ)

- участниками свободной экономической зоны (п. 1.7, п. 1.7-1 ст. 284 НК РФ)

- иными, организациями, имеющими право на применение ставки 0% по ст. 284 НК РФ

Также нельзя переносить на будущее убытки, полученные:

- на других налоговых режимах (п. 1 ст. 283 НК РФ, Письмо Минфина от 25.09.2009 N 03-03-06/1/617)

- от реализации и иного выбытия акций (долей участия в уставном капитале), облигаций российских организаций, инвестиционных паев (п. 1 ст. 283, ст. 284.2 НК РФ)

- налогоплательщиком от участия в инвестиционном товариществе за год, в котором он присоединился к соглашению, в т.ч. по договору уступки прав и обязанностей с третьим лицом (п. 1 ст. 283 НК РФ)

Временного ограничения на перенос нет: он производится до полного списания убытка, полученного за все предыдущие годы. Если убытки получены более, чем в одном налоговом периоде, они переносятся в той очередности, в которой понесены (п. 3 ст. 283 НК РФ).

Все время, пока идет перенос, необходимо хранить первичку, подтверждающую возникновение убытка (п. 4 ст. 283 НК РФ). По окончании переноса эти документы храните еще 4 года (пп. 8 п. 1 ст. 23 НК РФ).

Пошаговая инструкция

По результатам 2025 года Организация в налоговом учете получила убыток 520 000 руб. Она решила, что этот убыток будет уменьшать налоговую прибыль последующих лет.

За 9 месяцев 2025 в НУ была прибыль — 100 000 руб., в октябре-ноябре финансовый результат в НУ – 0.

В 1 квартале 2026 года в НУ получена прибыль — 800 000 руб.

Организация не применяет ПБУ 18/02.

Пошаговая инструкция оформления примера![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Отчетный налоговый период | |||||||

| Закрытие налогового периода | |||||||

| 31 декабря | 99.01.1 | 90.09 | 620 000 | 620 000 | 620 000 | Определение финансовых результатов | Закрытие месяца — Закрытие счетов 90,91 |

| Перенос убытка на будущие периоды | |||||||

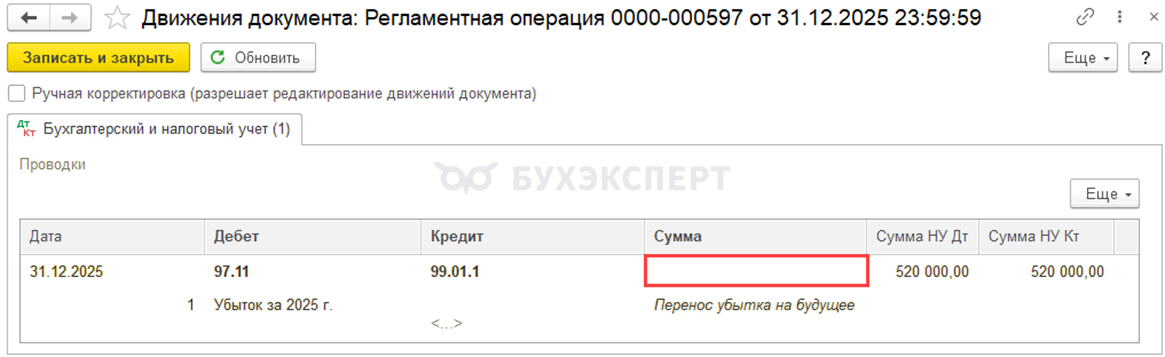

| 31 декабря | 97.11 | 99.01.1 | — | 520 000 | 520 000 | Перенос убытка на будущие периоды | Закрытие месяца — Перенос убытков по налогу на прибыль |

| Следующий налоговый период | |||||||

| Списание убытков прошлых лет | |||||||

| 31 января | 99.01.1 | 97.11 | 400 000 | 400 000 | Списание убытков прошлых лет | Закрытие месяца — Перенос убытков по налогу на прибыль |

|

Перенос убытка производится автоматически регламентной операцией Перенос убытков по налогу на прибыль в процедуре Закрытие месяца за декабрь.

Рассмотрим порядок проверки регламентных операций, связанных с переносом убытка в НУ.

Закрытие налогового периода

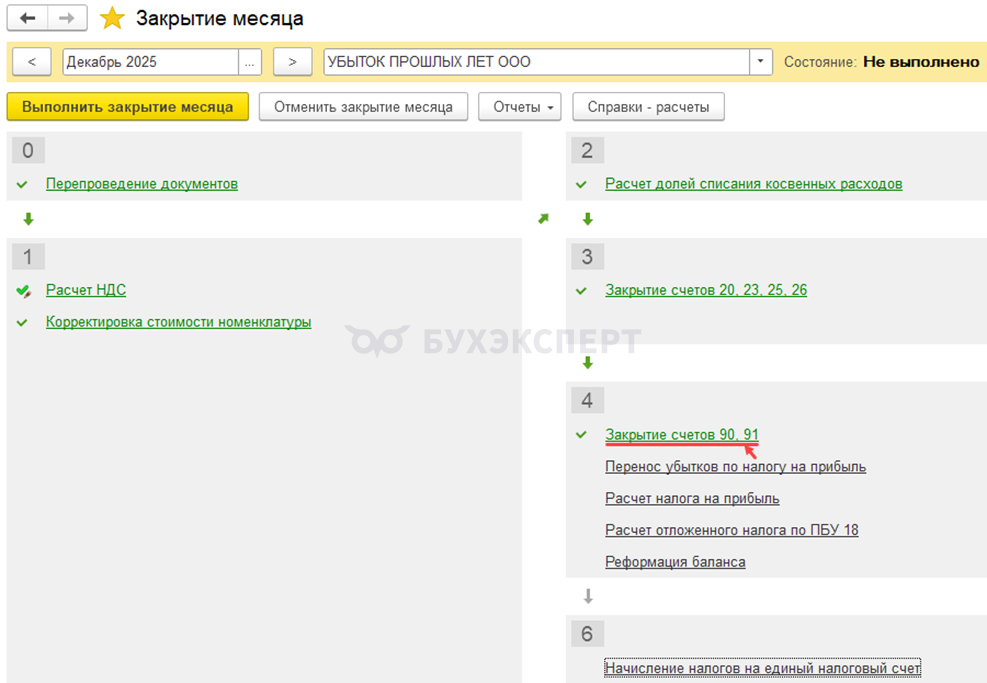

Для определения убытка по налоговому учету запустите процедуру Закрытие месяца (раздел Операции — Закрытие месяца) по следующему алгоритму:

- выполните за декабрь операцию Перепроведение документов за месяц

- определите финансовый результат налогового периода, проведя регламентную операцию Закрытие счетов 90,91 за декабрь. С учетом прибыли (убытка) с начала года выводится финансовый результат за налоговый период

PDF

PDF

Расчет прибыли (убытка) за 2025:

- Прибыль 9 мес. — 100 000 руб.

- Прибыль (убыток) за октябрь, ноябрь — 0

- Убыток за декабрь — 620 000 руб.

- Убыток за год — 100 000 – 620 000 = 520 000 руб.

Определение суммы убытка, подлежащего переносу

Чтобы определить сумму убытка, проверьте финансовый результат и заполните декларацию по налогу на прибыль.

Убыток в регистрах бухгалтерского учета (НУ)

Убыток к переносу на будущее может быть определен разными способами. Например, можно сформировать отчет Анализ счета 99.01.1 (Отчеты — Анализ счета). Оборот по счету 99.01.1 по данным налогового учета покажет сумму убытка, подлежащего переносу на будущие налоговые периоды.

Чтобы в Анализе счета вывести данные налогового учета

PDF:

- в форме отчета нажмите кнопку Показать настройки

- в форме настройки отчета на вкладке Показатели установите флажок НУ (данные налогового учета)

После этого по кнопке Сформировать создайте отчет.

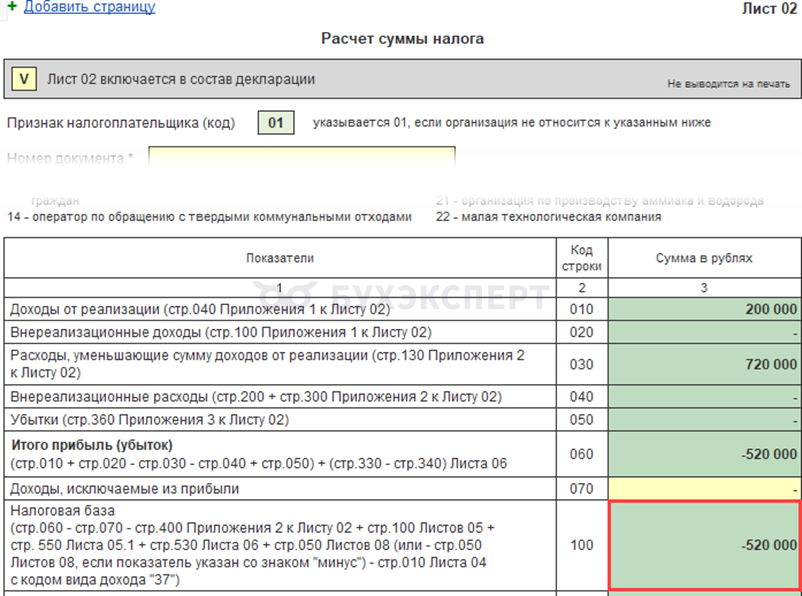

Убыток в декларации по налогу на прибыль

Второй способ определения годового убытка — в декларации. Убыток, полученный по итогам налогового периода, должен быть отражен в:

- Листе 02 стр. 100 «Налоговая база»

Убыток, указанный в декларации, должен соответствовать убытку по налоговому учету, т. е. сальдо по дебету счета 99.01.1 в НУ до реформации баланса.

Перенос убытка на будущие периоды

Убыток на последующие периоды переносится автоматически в конце каждого года (31 декабря), если по его итогам получен убыток в НУ.

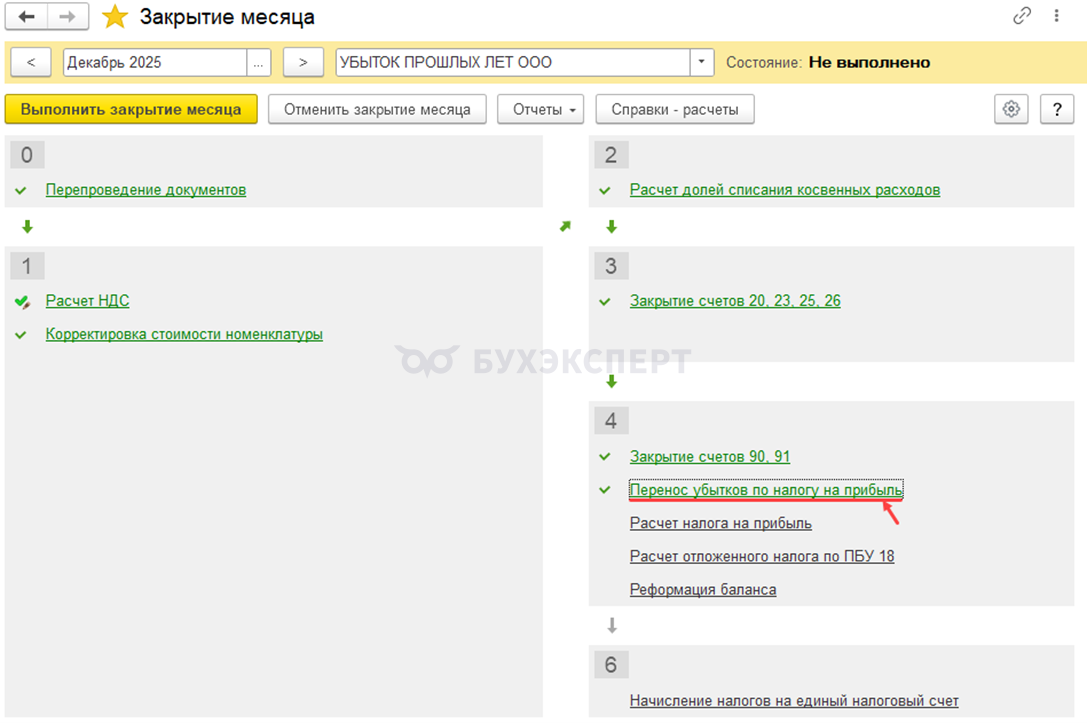

Проведите регламентную операцию Перенос убытков по налогу на прибыль.

Проводки

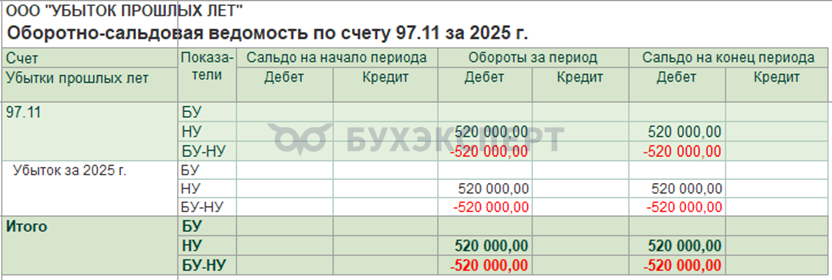

Регламентная операция формирует проводку по переносу убытка на будущие налоговые периоды по субсчету 97.11 «Убытки прошлых лет по налогу на прибыль» рабочего плата счетов 1С с субконто РБП Убыток за 2025 г., который не доступен для редактирования в ручном режиме.

Проверьте результат переноса убытка по отчету Оборотно-сальдовая ведомость по счету 97.11 (Отчеты – Оборотно-сальдовая ведомость по счету):

- укажите период — по 31.12.2025

- по кнопке Показать настройки на вкладке Показатели установите флажки БУ, НУ, БУ-НУ

Списание убытков прошлых лет

Если в следующем налоговом периоде образуется прибыль в НУ, она автоматически уменьшится на часть убытка прошлого периода (либо на всю его сумму — в зависимости от размера прибыли).

Ежемесячно до тех пор, пока убыток не спишется полностью, в меню процедуры Закрытие месяца будет появляться регламентная операция Перенос убытков по налогу на прибыль.

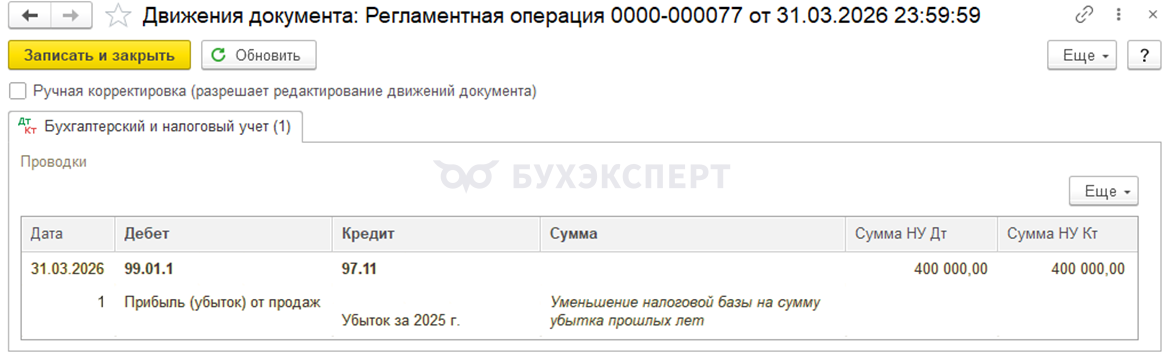

Проводки по документу

Документ формирует проводку:

- Дт 99.01.1 Кт 97.11 — списаны убытки прошлых лет в уменьшение прибыли текущего периода

Проверка

Расчет списания проверьте по отчету Справка — расчет списания убытков прошлых лет. Формируется по кнопке Справки-расчеты в форме Закрытие месяца ![]() PDF или по ссылке Списание убытков прошлых лет.

PDF или по ссылке Списание убытков прошлых лет.

Из отчета видно:

- максимальная сумма прибыли, на которую можно уменьшить убытки прошлых лет: 800 000 * 50% = 400 000 руб.

- остаток несписанного убытка: 520 000 — 400 000 = 120 000 руб.

В сноске отчета Справка — расчет списания убытков прошлых лет есть напоминание: «В отчетные (налоговые) периоды с 1 января 2017 года по 31 декабря 2030 года налоговая база за текущий отчетный (налоговый) период не может быть уменьшена на сумму убытков, полученных в предыдущих налоговых периодах, более чем на 50 процентов» (п. 2.1 ст. 283 НК РФ)».

Отражение убытков прошлых лет в декларации по налогу на прибыль

В «прибыльной» декларации списанный убыток прошлых лет отражается в:

- Листе 02 стр. 110 «Сумма убытка или части убытка, уменьшающего налоговую базу за отчетный (налоговый) период (стр. 150 Приложения № 4 к Листу 02)»

PDF;

- Приложении № 4 к Листу 02 стр. 150 «Сумма убытка или части убытка, уменьшающего налоговую базу за отчетный (налоговый) период — всего»

PDF.

Несписанный убыток отразите в:

- Приложении № 4 к Листу 02 стр. 160 «Остаток неперенесенного убытка на конец налогового периода — всего»

PDF.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Добрый день, коллеги!

Огромная благодарность за материал!!!

Все четко, ясно, кратко, без «лишней воды», с примерами, ссылками, картинками — это очень удобно. В голове выстраивается структура изучаемого вопроса, понимание как нужно оформлять в программе операции, как это должно выглядеть в справках, ОСВ, декларациях. Ваш материал меня очень выручил и помог при формировании декларации, переносе и отражении убытков. Я сама не могла разобраться в этом вопросе окончательно, у меня только все больше и больше вопросов возникало при поиске и прочтении информации из других источников. Подобного материала я нигде не нашла. Вы разбираете вопросы многосторонне — с бухгалтерской, налоговой, юридической и технической стороны — благодаря этому появляется уверенность в работе! Выражаю искреннюю благодарность Марине Аркадьевне и всем, кто причастен к разработке и подготовке материалов!!!

Елена Лабутина.

Добрый день, Елена

Спасибо за ваш отзыв. Мы рады, что наш материал оказался вам полезем.

Будем стараться и дальше быть вам полезными.

Добрый день! Подскажите если у нас ведется учет затрат Балансовым методом с отражением постоянных и временных разниц, нужно ли в операции по переносу убытка на будущее кроме суммы НУ проставлять ПР?

Здравствуйте!

Этот вопрос обсудим на семинарах по отчетности за 2020.

[01.03.2021 эфир] Декларация по налогу на прибыль за 2020 в 1С

[15.03.2021 эфир] Бухгалтерская отчетность за 2020 в 1С

Если более срочная ситуация, то уточните, пожалуйста, здесь

Личный кабинет

.

Добрый день!

Огромное спасибо за статью!

Очень помогла в работе.

Сначала перенесли убытки в порядке до 2019 года.

В результате возникли сложности в при закрытии периода в 2021 году.

Переправили все операции как описано в статье. Спасибо!!!

Светлана, спасибо большое за обратную связь!