Отдельные платежные поручения по налогам в 2023 году — временная мера, позволяющая плательщикам сделать постепенный переход на уплату налогов, сборов и взносов посредством ЕНП. Расскажем, как в 2023 году заполнять платежку по НДФЛ со статусом 02.

Содержание

- Кто в 2023 году может платить НДФЛ отдельными платежными поручениями

- Чем грозят ошибки в платежных поручениях

- Когда платить НДФЛ отдельным поручением в 2023 году

- Как оформить платежное поручение по НДФЛ в 2023 году

- Образцы платежных поручений по НДФЛ в 2023 году

- Особенность использования отдельных платежек на уплату налогов с 1 октября 2023

- Запомните

Кто в 2023 году может платить НДФЛ отдельными платежными поручениями

Платить НДФЛ отдельными платежками (со статусом 02) налоговый агент в период с 01.01.2023 по 31.12.2023 может, только если имеет право на такую уплату по всем налогам и взносам, администрируемым ФНС.

Основное условие — в инспекцию на момент проведения отдельной платежки не должно быть подано ни одного уведомления об исчисленных суммах налогов (взносов). Если хотя бы раз сдали уведомление, дальше придется платить только платежным поручением на ЕНП и продолжать сдавать уведомления (ст. 4 Федерального закона от 14.07.2022 N 263-ФЗ, п. 7 Правил указания информации в платежных поручениях, утв. Приказом Минфина от 12.11.2013 N 107н).

С этим условием столкнулись многие плательщики, допустившие ошибки в отдельных налоговых платежных поручениях. Дело в том, что возможность уточнить неверные данные платежа путем подачи заявления в ИФНС аннулирована с 01.01.2023 Законом N 263-ФЗ. Таким образом, в 2023 году есть только одна возможность уточнить данные по платежу, зачисленному на ЕНС, — подать в налоговую уведомление с правильными реквизитами и суммой. А это лишает права продолжать платить налоги и взносы платежками со статусом 02. Такие же пояснения ФНС дает на промостранице ЕНС.

Порядок перечислений в бюджет отдельными платежками утрачивает силу с 01.01.2024 (п. 4 Приказа Минфина от 30.12.2022 N 199н, Письмо Минфина от 15.08.2023 N 21-01-09/96405). С этой даты заплатить и НДФЛ, и любой другой налог (взнос), входящий в ЕНП, можно будет только платежным поручением ЕНП.

Чем грозят ошибки в платежных поручениях

Деньги по любым платежным поручениям в бюджет с 2023 года зачисляются на ЕНС. Происходит это по ИНН плательщика. Причем даже если допущена ошибка в реквизитах (кроме ИНН) на перечисление конкретного налога или взноса, деньги все равно окажутся на ЕНС. И только если налоговики не смогут понять, на какой налог или взнос определить полученную сумму, она так и останется «висеть» положительным сальдо ЕНС. А отразить обязанность по уплате конкретного налога налоговики не смогут без уведомления, декларации или расчета (Письмо ФНС от 02.06.2023 N ЗГ-3-8/7361).

Если платеж в бюджет вообще не поступил, то и уточнить его нельзя, а обязанность налогового агента по перечислению налога считается неисполненной. Например, если деньги не поступили в бюджетную систему из-за ошибки в номере счета Федерального казначейства. В таком случае плательщик в 2023 году должен:

- перечислить налог заново, оформив платежное поручение правильно (в данном случае это возможно, поскольку уведомление для уточнения зачисленного на ЕНС платежа не подавалось);

- обратиться в налоговый орган за выяснением «судьбы» неверно направленного платежа и уточнением возможности его возврата.

Особым случаем неверного зачисления налогового платежа является указание неправильного ИНН плательщика. Это может быть как отдельная платежка по налогу (взносу), так и платежка с реквизитами ЕНП.

Получите понятные самоучители 2025 по 1С бесплатно:

Если вы заплатили по неверному ИНН

Если неверно указанный ИНН не совпадет с чьим-то, такой платеж у ФНС окажется в невыясненных. Уточнить его принадлежность можно, подав в инспекцию обращение в свободной форме с описанием ситуации и просьбой об уточнении. Так разъясняли сами налоговики в ответах на вопросы на официальном сайте ФНС.

А вот если неверный ИНН принадлежит другому лицу, то деньги по ИНН зачислятся на ЕНС этого лица, так как редакция НК РФ с 01.01.2023 допускает уплату налогов за другого плательщика. Вернуть деньги с чужого ЕНС через налоговую не получится. Единственное, что можно предпринять в этом случае, — обратиться напрямую к получателю этих средств (владельцу пополненного ЕНС) и согласовать с ним возврат. Но возвращать или не возвращать эти средства — остается на его усмотрении.

Если заплатили на ваш ЕНС

В обратной ситуации — вы получили от другого лица средства на свой ЕНС — варианты действий аналогичны. При этом если на вашем счете на момент зачисления была недоимка — ее погасят за счет поступившего платежа. Тогда возврат средств тому, кто ошибся и указал ваш ИНН, можно сделать, минуя ЕНС — путем проведения расчетов.

Если же на вашем ЕНС образуется положительное сальдо, то вы можете его вернуть, подав соответствующее заявление в налоговый орган. А далее распорядиться этими средствами, например, перечислив их тому, кто ошибся в платежке.

С 31.07.2023 действие абз. 2 п. 1 ст. 78 НК РФ, разрешающего перевод средств между ЕНС разных налогоплательщиков, приостановлено по 31.12.2023 (Федеральный закон от 31.07.2023 N 389-ФЗ). Перевести деньги между разными ЕНС, оформив распоряжение положительным сальдо, нельзя. При этом не появилось запретов на пополнение чужого ЕНС перечислением средств платежкой. Поэтому описанные ситуации остаются актуальными. Плюс после 31 июля 2023 года не получится решить вопрос переброской денег с ЕНС на ЕНС.

Когда платить НДФЛ отдельным поручением в 2023 году

Кроме перевода средств в бюджет, платежное поручение на уплату НДФЛ в 2023 году исполняет функцию уведомления об исчисленном налоге. По нему ФНС идентифицирует поступившие средства и формирует совокупную налоговую обязанность (СНО). Из этого следует, что:

- Сформировать СНО налоговикам нужно не к сроку платежа, а раньше — до 25 числа текущего месяца (до этой даты сдаются уведомления). Поскольку платежка исполняет роль уведомления, то и направить ею деньги в бюджет надо в срок, соответствующий сроку подачи уведомления — до 25 числа текущего месяца (разъяснения в Письмо Минфина от 27.03.2023 N 03-02-07/26504).

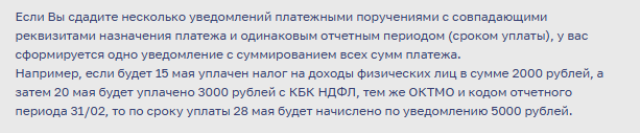

- С 01.01.2023 по 01.10.2023 за один период по НДФЛ можно было подать только одно уведомление. Если было подано несколько, то каждое новое уведомление должно было отменить старое и учитываться как единственное в периоде. То есть если сделали в одном периоде несколько платежек по НДФЛ (а платежки выполняют функцию уведомлений) с указанием одного и того же периода и срока уплаты, это могло привести к некорректному формированию налоговой обязанности по НДФЛ (Письмо ФНС от 27.02.2023 N КЧ-4-8/2202@).

После письма с разбором ошибок в уведомлениях и платежках 2023 года (N КЧ-4-8/2202@) ФНС опубликовала на промостранице ЕНС другое утверждение — вот скрин с сайта ФНС:

Таким образом, в начале 2023 года (с января по апрель, а в мае появилось приведенное утверждение на сайте ФНС) возможны ошибки в учете НДФЛ на ЕНС в системе налоговой при уплате отдельными платежными поручениями. Что будет с такими ошибками к концу 2023 года, поговорим дальше.

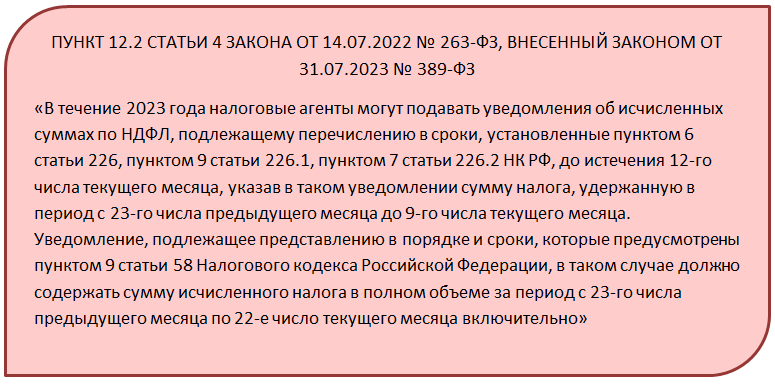

С 01.10.2023 начинают действовать изменения, внесенные в ст. 4 Закона от 14.07.2022 N 263-ФЗ Законом N 389-ФЗ. Статья 4 Закона N 263-ФЗ (именно он ввел с 01.01.2023 «первую версию» ЕНП) дополнена пунктом 12.2 следующего содержания:

Как приложить эти правила к платежкам, выполняющим функции уведомлений? Официальных разъяснений на эту тему нет и, возможно, не будет, поскольку период, в котором можно использовать отдельные платежные поручения для уплаты налогов и взносов, завершится 31.12.2023, а схема зачета с ЕНС уплаченного НДФЛ в погашение налоговой обязанности не предполагает сложностей.

Поясним подробнее на возможных вопросах:

|

Вопрос |

Ответ |

Обоснование |

|

Можно ли делать две платежки по НДФЛ в одном периоде? |

Можно |

Поскольку платежные поручения со статусом 02 выполняют функции уведомлений, а Законом N 389-ФЗ плательщику предоставлено право выбора схемы подачи уведомлений (одно или два в одном периоде), этот порядок можно распространить и на платежные поручения. Особых запретов в законодательстве не появилось |

|

В случае оформления в месяц двух платежек по НДФЛ будет ли ФНС зачитывать суммы в исполнение СНО по налогу так же, как по уведомлениям по ЕНП? |

Не будет. Вторая платежка должна быть учтена немного иначе, чем «стандартное» уведомление по сумме ЕНП |

При поступлении двух уведомлений по НДФЛ за один период ФНС должна по каждому провести зачет средств в счет исполнения СНО не позднее дня, следующего за днем поступления уведомления. Это следует из Федерального закона от 29.05.2023 N 196-ФЗ, предусматривающего именно такую очередность списания средств с ЕНС в исполнение СНО. То есть при поступлении ЕНП и уведомления ФНС должна не позднее следующего за этим дня отделить по уведомлению сумму НДФЛ и зачесть из положительного сальдо ЕНС, если оно есть. Либо подождать, пока положительное сальдо на ЕНС появится. и уже тогда производить зачет, возможно, и с учетом двух уведомлений. Особенность платежки в данном случае в том, что средства для уплаты НДФЛ на ЕНС появляются одновременно с уведомлением-платежкой. Сумма по платежке сразу может быть учтена при формировании СНО, и дополнительных ожиданий и расчетов от ФНС не требуется. Каждая поступающая платежка по НДФЛ будет учтена в уплату налога не позднее следующего дня за днем поступления. Уплаченные за весь период деньги далее будут суммированы, как указано на сайте ФНС на промостранице ЕНП |

|

Как быть с некорректными расчетами у ФНС, связанными с формированием двух платежек в месяц по НДФЛ в начале 2023 года? |

Ошибки из-за двух платежек в месяц по НДФЛ, которые возникли в указанный период, должна выявить и исправить ФНС |

В новом п. 12.2 ст. 4 Закона N 263-ФЗ сказано, что порядок с двумя уведомлениями по НДФЛ действует «в течение 2023 года». Из этого можно заключить, что «ошибки» плательщиков, связанные как с формированием двух уведомлений по НДФЛ за период, так и с оформлением двух платежных поручений по НДФЛ за период, нарушениями больше не являются (подобные ситуации приведены, например, в Письме ФНС N КЧ-4-8/2202@). А раз плательщик не ошибался – некорректные расчеты с бюджетом по НДФЛ являются ошибками ФНС. Поэтому их задача — разобраться с ними и исправить |

А теперь перейдем к нюансам формирования отдельного платежного поручения по НДФЛ в 2023 году.

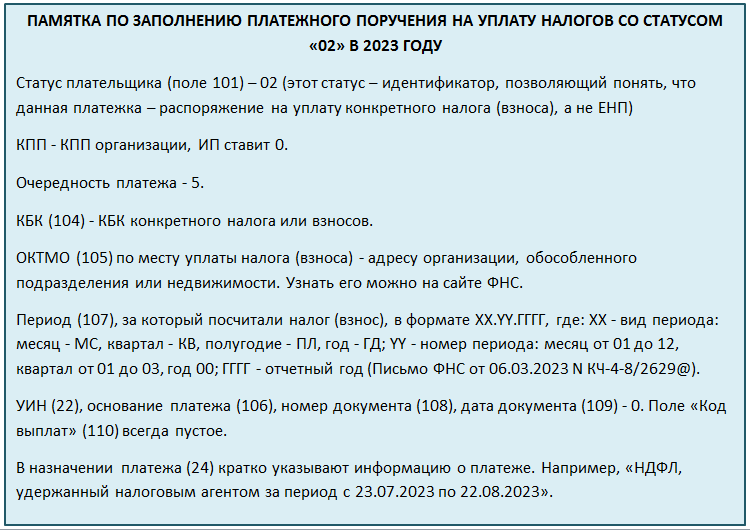

Как оформить платежное поручение по НДФЛ в 2023 году

Предлагаем посмотреть памятку по формированию отдельного поручения на уплату налога в 2023 году.

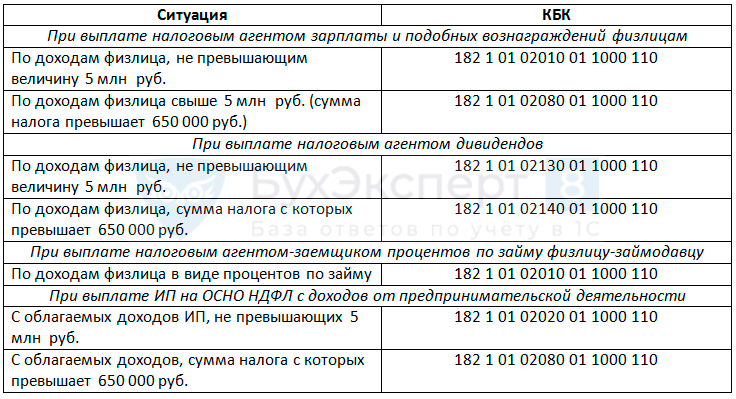

Для платежки со статусом «02» по НДФЛ есть важная особенность. Связана она с тем, что НДФЛ в разных ситуациях подлежит уплате на разные КБК.

В случае уплаты ЕНП на ЕНС и подаче одного уведомления платеж будет один, а в уведомлении будет выполнена разбивка по разным КБК. В ситуации, когда нужно оформить отдельное платежное поручение, которое должно позволить ФНС четко идентифицировать платеж, включить в одну платежку несколько разных КБК не выйдет. Поэтому платежек со статусом «02» должно быть оформлено столько, на сколько КБК уплачивается НДФЛ, исчисленный за период.

На каждый из приведенных КБК нужно делать отдельную платежку со статусом 02.

Образцы платежных поручений по НДФЛ в 2023 году

Приведем несколько примеров для ситуаций, когда НДФЛ уплачивает налоговый агент (компания или ИП).

Образец заполнения платежного поручения по НДФЛ с зарплаты в 2023 году

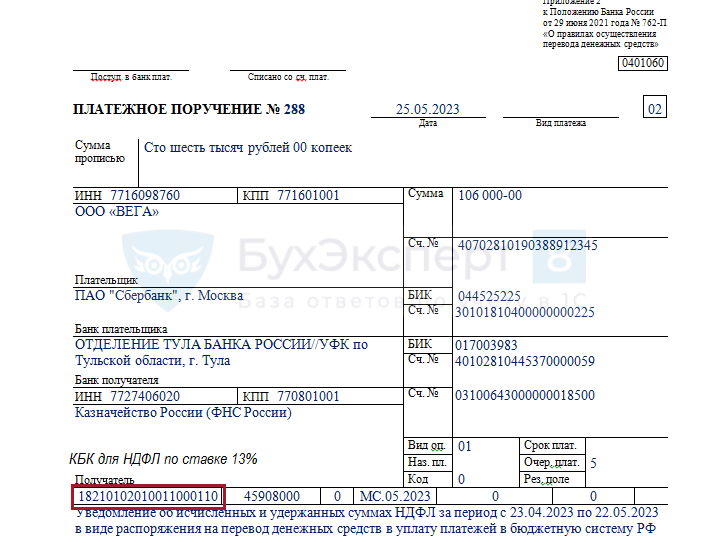

КБК НДФЛ, которое налоговый агент выплачивает с зарплаты, будет варьировать в зависимости от размера облагаемого дохода. Если доход не превысил с начала года 5 млн рублей, платежное поручение по НДФЛ будет выглядеть так:

Скачать пример заполнения платежного поручения по НДФЛ с зарплаты в 2023 году

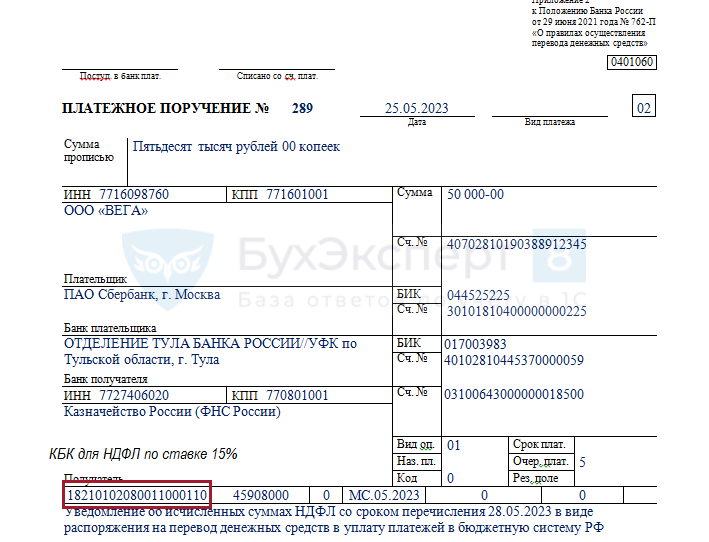

А если доход человека, которому платим вознаграждение за работу, превысил 5 млн рублей (сумма налога выше 650 000 рублей), платежку следует заполнять так:

Скачать образец заполнения платежного поручения на уплату НДФЛ при доходе сверх 5 миллионов руб.

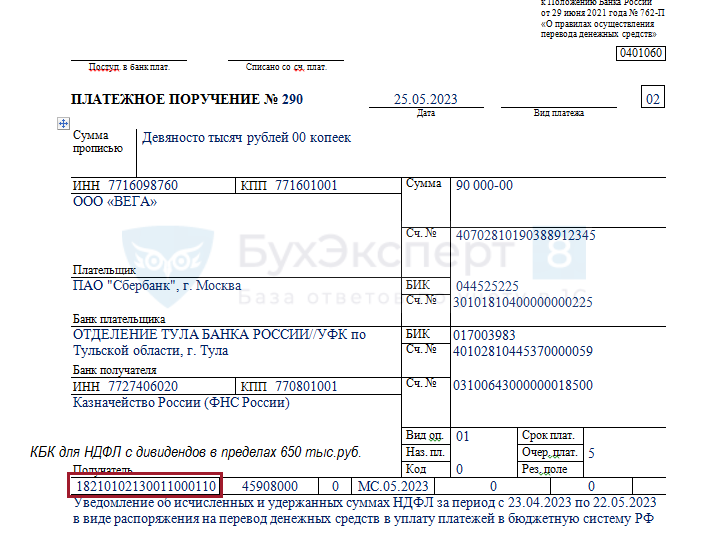

Пример заполнения платежного поручения по НДФЛ с дивидендов в 2023 году

Заполняя платежку по НДФЛ с дивидендов, следует действовать так же, как и в предыдущих примерах — в поле «КБК» поставить значение кода, который установлен специально для дивидендов.

Пример для ситуации, в которой НДФЛ с дивидендов не превысил сумму в 650 000 рублей:

Скачать образец заполнения платежки по НДФЛ при выплате дивидендов физлицу в 2023 году

Особенность использования отдельных платежек на уплату налогов с 1 октября 2023

Остановимся на особенности, которая появится в законодательстве с 01.10.2023 и может, в том числе, повлиять на расчеты с бюджетом по НДФЛ.

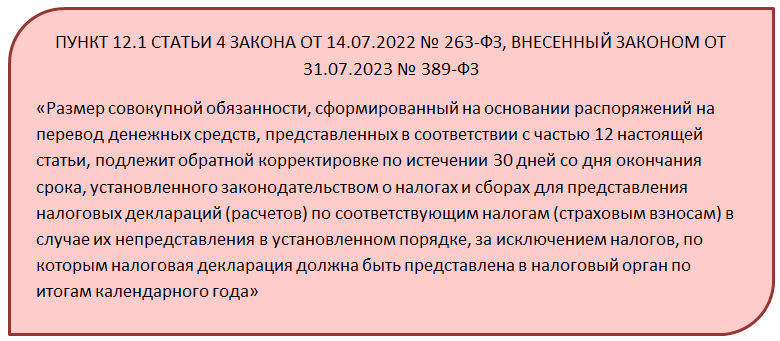

Закон N 389-ФЗ дополнил ст. 4 Закона N 263-ФЗ не только пунктом 12.2, но и пунктом 12.1, который с 01.10.2023 изменит порядок уплаты налога платежным поручением со статусом 02:

То есть если отдельные платежные поручения будут сформированы по всем правилам, позволяющим корректно учесть налог из них на ЕНС, но будет опоздание с отчетностью более, чем на 30 дней от крайнего срока сдачи, ФНС сделает «сторно» начислений, которые произвела на основании поручений, играющих роль уведомления.

Как можно предположить из законодательства о ЕНП, полученные от обратной корректировки начислений средства окажутся просто положительным сальдо на ЕНС. И для дальнейшего урегулирования ситуации нужно будет сдавать отчетность и писать заявления на зачет сальдо ЕНС в счет исполнения той или иной налоговой обязанности. Кроме того, это приведет к образованию недоимок и начислению пеней. Порядок справедлив для всех налогов (взносов, сборов), кроме тех, по которым декларация подается один раз в год, например, по налогу УСН.

На НДФЛ новый порядок тоже распространяется. Поэтому при уплате налога отдельными платежками после 01.10.2024 следует иметь в виду, что если в ИФНС не будет сдан расчет 6-НДФЛ (за периоды, которые оплачены по платежкам) в течение более, чем 30 дней после установленного срока сдачи, ФНС сделает обратную корректировку уплаченных сумм налога и вернет их на ЕНС в качестве положительного сальдо.

Запомните

- Уплата НДФЛ платежными поручениями со статусом 02 (не в составе ЕНП) допускается в ограниченный период — с 01.01.2023 по 31.12.2023, а с 2024 года заплатить НДФЛ можно будет только в составе единого платежа.

- Чтобы уплачивать налог отдельными платежными поручениями в 2023 году, нужно соблюдать условие «ни одного уведомления». Как только хоть одно уведомление об исчисленных суммах налогов (взносов) будет сдано в ФНС, даже с целью уточнить платеж, дальше следует платить налог в составе ЕНП и сдавать уведомления.

- Средства, поступившие по отдельным поручениям, все равно зачисляются на ЕНС и списываются (зачитываются) с него в определенном порядке. В первую очередь не позднее дня, следующего за днем перечисления денег платежкой со статусом 02, будет зачтен НДФЛ.

- Отдельное платежное поручение по НДФЛ исполняет в 2023 году еще и роль уведомления, поэтому уплату НДФЛ нужно производить в срок, когда подается уведомление, — до 25 числа текущего месяца, а не до 28 числа. По этой же причине (что платежка рассматривается как замена уведомлению) в начале 2023 года в системе ФНС могли возникать ошибки при зачете НДФЛ в исполнение налоговой обязанности. Однако дальнейшие разъяснения налоговиков и уточненное законодательство позволяют сделать вывод о том, что выявить и исправить такие ошибки должна ФНС.

- Отличие уплаты НДФЛ отдельными платежными поручениями от уплаты в составе ЕНП в том, что при уплате на разные КБК (для НДФЛ их предусмотрено несколько) нужно делать столько платежек со статусом «02», на сколько КБК производится уплата.

- С 1 октября 2023 года заработает норма, которая предписывает ФНС делать обратную корректировку совокупной налоговой обязанности, сформированной на основании отдельных платежек, если под эти суммы не сдана отчетность по истечении более, чем 30 дней с крайнего срока ее сдачи.

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете