Нематериальные активы в бухгалтерском учете — объекты, правила учета которых изменились с 1 января 2024 года. Обязательность применения нового ФСБУ 14/2022 поставила перед бухгалтерами, перешедшими на новый стандарт, много вопросов о том, что же теперь признавать НМА.

Содержание

Нематериальные активы — что это?

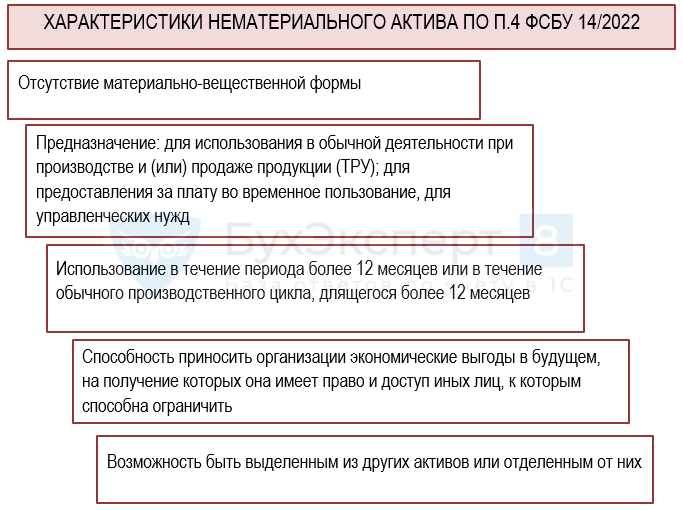

Перечень признаков, которыми характеризуется нематериальный актив (НМА) приведен в п. 4 ФСБУ 14/2022, утв. Приказом Минфина от 30.05.2022 N 86н).

Если с отсутствием материально-вещественной формы, использованием и сроком использования все более-менее понятно, то по двум другим характеристикам возможны спорные моменты.

Что такое «наличие права» на НМА?

Чтобы ответить на этот вопрос, нужно заглянуть в гражданское законодательство и применить профессиональное суждение.

Начнем с гражданского законодательства. Права на результаты интеллектуальной деятельности (РИД) и средства индивидуализации (СИ) — особый вид имущественных прав. Они схожи с вещными правами, но при этом имеют важное отличие — возникают применительно к нематериальным объектам. В силу этого отличия обладатель таких прав имеет только два правомочия: использовать право и распоряжаться правом использования (п. 1 ст. 1229 ГК РФ).

Получите понятные самоучители 2026 по 1С бесплатно:

Другие отличия прав на РИД и СИ от вещных прав:

- Ограниченный срок действия. Исключения бывают, но редко. В основном, для разных нематериальных объектов прав предусмотрены свои сроки действия. К примеру, для прав на изобретение — 20 лет (п. 1 ст. 1363 ГК РФ).

- Законодательно определенная территория действия прав. На территории РФ действуют права на нематериальные объекты, установленные гражданским законодательством РФ и положениями международных договоров (ст. 1231 ГК РФ). То есть, например, чтобы на территории РФ действовало право, которое принадлежит иностранному лицу, должно иметься соответствующее положение в международном договоре.

- Дополнительные ограничения на права. Связано это обычно с тем, что помимо частных интересов такие права часто затрагивают общественные. Например, другие лица могут цитировать литературное произведение, не спрашивая разрешения и при этом не нарушая авторских прав создателя или владельца (п. 1 ст. 1274 ГК РФ).

Выносить суждение о том, является ли объект нематериальным активом исходя из требования наличия исключительных прав, нужно с учетом всех особенностей законодательства, так как они влияют и на признание актива НМА, и на его использование.

Как определить «отделимость» объекта НМА

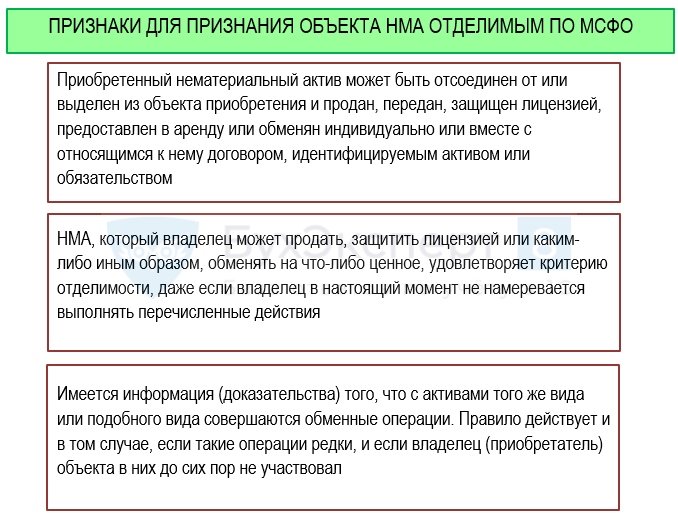

В ФСБУ 14 про «отделимость» ничего конкретно не расписано. Это значит, что для определения выполнения этого критерия также понадобится дополнительная информация. Где ее искать? Полагаем, что в МСФО.

О том, что такое отделимость или идентифицируемость актива, например, подробно расписано в п. «В33» МСФО (IFRS) 3 «Объединение бизнесов». Отметим, что МСФО 3 введен в действие на территории РФ Приказом Минфина от 28.12.2015 N 217н, то есть его положения применимы в российском бухучете.

В соответствии с МСФО, сделать вывод об отделимости объекта, в т. ч. НМА можно, опираясь на признаки:

Чтобы лучше проиллюстрировать цепочку умозаключений, которую должен сделать бухгалтер, опираясь на имеющуюся у него информацию об объекте, приведем несколько примеров.

Что является нематериальными активами, а что нет — примеры

Примеров того, что может быть НМА, достаточно в самом ФСБУ 14. Например, в п. 12 стандарта перечислены виды НМА (чтобы потом по ним ориентироваться для объединения объектов в группы):

- программы для ЭВМ;

- произведения литературы и искусства;

- изобретения;

- ноу-хау;

- достижения селекции;

- лицензии и разрешения.

Однако в свете ФСБУ 14 требуется всегда разбираться в деталях и проверять соответствие объекта, который, на первый взгляд, кажется нематериальным активом, на соответствие всем критериям признания НМА.

Пример 1. Лицензионное программное обеспечение

Организация приобрела права пользования на облачное программное обеспечение на основании лицензионного соглашения, срок пользования больше 12 месяцев. Признавать ли права на это ПО нематериальным активом?

В общем случае права использования ПО теперь удовлетворяют только части признаков, указанных в п. 4 ФСБУ 14:

- нематериальная форма;

- предназначены для использования в деятельности дольше 12 месяцев или в течение обычного операционного цикла;

- от использования ожидаются экономические выгоды;

- могут быть отделены от других активов.

А дальше подстерегает первая сложность. Требованию пп. «г» п. 4 ФСБУ 14 (возможность ограничить доступ иных лиц к ПО) соответствуют далеко не все подобные объекты.

Если организация не может подтвердить наличие юридически закрепленных прав на объект, включая возможность ограничить доступ к его использованию со стороны третьих лиц, то критерии признания НМА по ФСБУ 14 не выполняются.

Кроме того, ситуация с невозможностью ограничить доступ третьих лиц означает, что невозможно подтвердить контроль над способностью результата интеллектуальной деятельности приносить экономические выгоды (доходы) непосредственно этой организации.

Если имеют место такого рода затруднения, то объект прав не может быть классифицирован в качестве НМА по ФСБУ 14. Затраты на приобретение соответствующего результата интеллектуальной деятельности (ПО) необходимо признавать в составе других активов или расходов.

В рассматриваемом примере предоставление поставщиком права пользования облачным программным обеспечением по лицензионному соглашению следует рассматривать как покупку услуги по предоставлению в пользование ПО, оказываемую поставщиком. Это не НМА.

Пример 2. Товарный знак

Организация заказала стороннему дизайнерскому бюро разработку визуального образа своего товарного знака и оплатила госпошлину за регистрацию прав на него. Учитывать ли объект как НМА?

В данном случае проблемы с применением критериев признания НМА по ФСБУ 14 возникают применительно к подтверждению способности данных затрат принести в будущем экономические выгоды.

Дело в том, что ни разработка образа товарного знака, ни даже регистрация прав на него такими подтверждениями не являются. Нанесение разработанного и зарегистрированного изображения на товары организации еще не означает готовность покупателей покупать именно эти товары и платить «за брэнд». Чтобы такая готовность у покупателей появилась, чтобы товары, отмеченные данным знаком, себя зарекомендовали на рынке, организации предстоит пройти достаточно долгий путь: поддерживать отличное качество, проводить маркетинговые исследования и применять их результаты, реагировать на запросы рынка и покупателей и т. д. До того момента, как другая организация, желающая успешно продавать аналогичные товары, будет готова заплатить за права на использование раскрученного товарного знака.

Вот эта «раскрученность», за которую заплатили деньги, и будет являться НМА. А все, что затратили на «раскрученность» ранее, невозможно четко отделить от управления самой организацией, продвижения товаров, реализации маркетинговой стратегии, наработки клиентской базы и т. п. То есть, от обычной деятельности.

Чтобы не возникало спорных ситуаций в идентификации товарных знаков, которые еще не подтвердили признаки нематериального актива через приобретение по сделке между независимыми сторонами, правилами МСФО давно введен запрет на признание таких активов НМА. А теперь такой же запрет есть и в п. 8 ФСБУ 14.

В нашем примере оба вида затрат — разработку образа и оплату госпошлины — следует относить на расходы периода, без капитализации и дальнейшего учета НМА.

Аналогичным образом следует рассуждать при принятии решения о том, является ли НМА такой объект, как клиентская база. Если компания создает ее сама, то расходы на создание также сложно отделить от расходов на управление, рекламу и т. п. А значит, и критериям признания НМА по ФСБУ 14 такой объект не соответствует. Если же клиентская база приобретена, например, в результате приобретения самой компании, которая ее нарабатывала, то можно говорить об идентификации в качестве НМА.

Пример 3. Сертификат ИСО

Организация получила сертификат соответствия на свою продукцию ИСО сроком на 3 года. Это НМА?

Сертификация ИСО подтверждает, что управление качеством в организации систематизировано и соответствует определенным стандартам. Продукция производителя маркируется информацией об ИСО в ожидании, что это повлияет на доверие покупателей к этим товарам. Но то же самое делают и другие производители, которые разделяют ожидания на рост доверия тех же покупателей.

Один обладатель сертификата не может ограничить доступ иных лиц к результатам этой сертификации и экономическим выгодам, которые дает применение общепризнанной системы стандартизации. Поэтому в нашем примере не выполняется критерий о возможности ограничить права третьих лиц на использование объекта прав. НМА не возникает. Затраты на сертификацию — это расходы.

Пример 4. Результаты интеллектуальной деятельности (РИД)

В результате выполнения госзаказа организация разработала новую технологию обработки исходного сырья, сокращающую издержки и повышающую качество конечной продукции. В соответствии с законодательством, права на использование этой технологии остаются у организации и она намерена использовать технологию в дальнейшем. Будет ли это нематериальным активом?

Да, это НМА. Права на использование данного объекта отвечают всем критериям признания нематериального актива по ФСБУ 14, включая следующие:

- организация может ограничить для третьих лиц доступ к своей технологии;

- объект отделим от других объектов, организация может как использовать его сама, так и распоряжаться иным способом, например, передав технологию кому-то еще за плату.

Для целей бухучета нематериальных активов достаточно соответствия приведенных в примере прав на РИД всем положениям ФСБУ 14 в части признания НМА. Будет ли организация регистрировать права, оформлять патент и т. п. – для бухучета роли не играет, нужно признавать НМА.

Пример 5. Расходы на создание сайта

Организации оказывают услуги — ей предоставляют право пользования спецпрограммой для создания сайта на основании договора сроком 2 года. Это расходы будущих периодов или НМА?

Правильный ответ зависит от обстоятельств. Если сайт после его создания будет отвечать критериям признания НМА согласно ФСБУ 14, то траты на спецпрограммы для создания сайта должны быть рассмотрены на предмет их капитализации в соответствии с ФСБУ 26/2020.

Согласно ФСБУ 26/2020 (в редакции, действующей с 01.01.2024), в сумму фактических затрат при признании капвложений в НМА включаются суммы, уплаченные поставщикам услуг. При этом предварительная оплата не может быть признана фактическими затратами.

Тогда получается следующее:

- если период разработки сайта и период использования спецпрограммы совпадают или период разработки больше, то всю стоимость фактически оказанных услуг нужно включить в стоимость сайта через капвложения;

- если период разработки сайта продлится меньше, чем срок договора на услуги по использованию программы, то капитализировать и включить в НМА (сайт) можно будет только ту часть вознаграждения за услуги, которая приходится на этот период. Оставшуюся часть платы за спецпрограмму за период после приема к учету НМА (сайта) следует квалифицировать как расходы.

Таким образом, в рассматриваемом примере в период совершения капвложений будет объект НМА, а по их завершении — расходы периода.

Малоценные НМА в бухгалтерском учете — что это

Помимо перечисленных признаков для признания НМА в п. 7 ФСБУ 14 есть еще одно условие: организация может установить лимит стоимости за единицу нематериальных активов, сверх которой (или равный которой) объект будет учитываться как НМА. А если стоимость до лимита не дотянула, то объект, отвечающий всем остальным критериям признания, может не учитываться как НМА, а затраты на его приобретение могут быть списаны в расходы периода.

Установка лимита — право, а не обязанность организации. Как и решение о том, как именно учитывать НМА со стоимостью ниже лимита. Как и всегда в подобных случаях, когда правилами предусмотрена возможность выбора вариантов учета, они должны быть описаны и закреплены в учетной политике и раскрыты в отчетности.

Кроме того, даже если решено применять лимит, то не дотягивающие до лимита объекты, отвечающие остальным критериям НМА, не могут стать «просто расходами». Такие объекты все равно нужно учитывать в течение срока их службы, пусть и не вместе с НМА со стоимостью сверх лимита (абз. 2 п. 7 ФСБУ 14). В том числе для учета подобных объектов может использоваться забалансовый учет.

Таким образом, применяя положения ФСБУ 14, получаем новую категорию объектов учета, которая с одной стороны отвечает обязательным признакам НМА, с другой — может быть не учтена как НМА ввиду низкой стоимости, не дотягивающей до установленного лимита. Именно такие объекты получили название «малоценные НМА».

Кратко об объектах, которые являются нематериальными активами с 2024 года

- Новые правила признания нематериальных активов в бухучете действуют с 1 января 2024 года и введены ФСБУ 14/2022.

- Чтобы признать объект нематериальным активом, убедитесь, что он соответствует всем критериям признания, изложенным в п. 4 ФСБУ 14. Для этого может потребоваться подробный анализ свойств актива и профессиональное суждение. Так, например, не будет являться НМА госпошлина, уплаченная за регистрацию прав на товарный знак, если он создан собственными силами организации. А новая технология, разработанная в ходе выполнения госзаказа, скорее всего, будет считаться НМА.

- Чтобы учитывать объект как НМА, организация может ввести лимит. Объекты со стоимостью равной или выше лимита учитываются как «полноценные» НМА (с капитализацией расходов на приобретение/создание, формированием первоначальной стоимости амортизацией и т. д.). Объекты стоимостью ниже лимита подлежат учету как малоценные НМА — со списанием затрат на приобретение/создание на расходы периода, но с организацией учета таких объектов, например, за балансом (п. 7 ФСБУ 14).

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете