Добрый день, после обновления, данные в справке 2-НДФЛ по сотрудникам изменились, по некоторым не заполняются данные по зп декабря, и сумма НДФЛ перечисленная изменилась, и не равна фактической оплате, скрин шот прилагаю.

Все комментарии (25)

Комментарии закрыты.

Здравствуйте! Уточните, пожалуйста, когда была выплачена зарплата за декабрь 2022? И удерживали ли НДФЛ с декабрьского аванса?

с декабрьского аванса НДФЛ не удерживали, зп была выплачена 10 го января

Т.к. зарплата за декабрь 2022 выплачена в январе 2023, то программа для целей учета НДФЛ полностью переносит доход и налог в 2023 год, т.к. с 2023 года дата получения дохода по оплате труда — это дата выплаты. По перечисленному налогу, скорее всего нужно перепровести последний документ «Списание с расчетного счета» с видом операции «Уплата налога» в 2022 году. Это можно проверить, если сформировать отчет «Подробный анализ НДФЛ по сотруднику» за период с 01.01.22 по 31.12.22.

Дополнительно по данному вопросу посмотрите письмо ФНС — НДФЛ с декабрьского аванса не удержали в декабре — как быть с 6-НДФЛ

тогда получается надо делать уточненку, так как включила все в отчет 2022 г, и уведомление корректировать, а как тогда быть с вычетами на детей , получается в зарплате за декабрь выплаченной в январе , надо было учесть вычет ? или какие есть разъяснения по этому вопросу

спс

странно только почему не по всем сотрудникам так формируется, а только поливина, полвина декабрь не попадает а полина попадает, хотя расчетные документы одни.

есть инструкция как все это провести в 1с бухаглтерия, или все по аналогии?

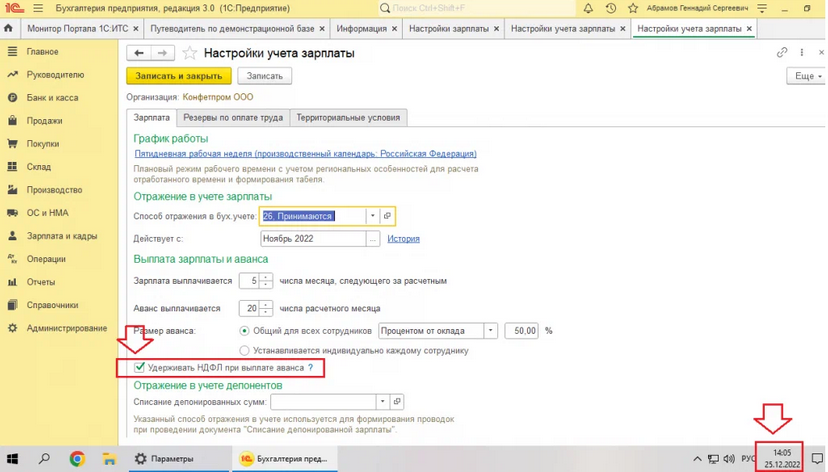

Добрый день! Если база не серверная и находится не в облаке, то можно поменять дату компьютера на любую 2022, тогда в разделе Зарплата и кадры — Справочники и настройки — Настройки зарплаты — Порядок учета зарплаты можно будет установить галочку:

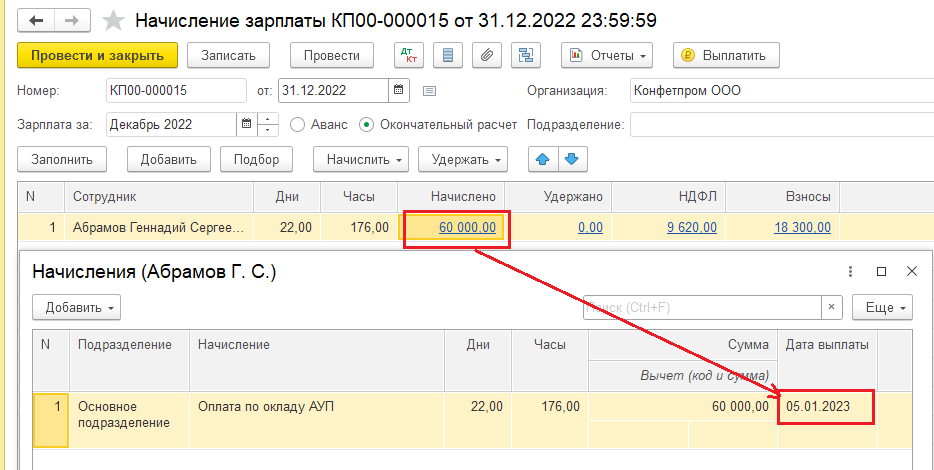

В этом случае в декабре 2022 в документе «Начисление зарплаты» становится доступен переключатель «Аванс» и «Окончательный расчет». Тогда можно будет разделить аванс и зарплату, и указать даты выплаты :

база в облаке, как тогда делать?

Добрый день! Можно провести документы «Операция учета НДФЛ» в декабре 2022, где заполнить закладки «Доходы», «Исчислено по ставкам 13%(30%) кроме дивидендов». В документе указываем сумму аванса (закладка «Доходы»), и НДФЛ (закладка «Исчислено по ставкам 13%(30%) кроме дивидендов») с него. И такие же документы в январе 2023, но со знаком минус.

все равно не получается, суммы НДФЛ за декабрь удержанные перечисленные исчислено и удержано все разные, а операции учета ндфл только увеличивают обороты по анализу НДФЛ в отчет , но не влияет на заполнение ндфл по суммам в 2 ндфл и декларации

добрый день, вот как у меня теперь получилось, не попадает сумма налога перечисленная , какой документ за это отвечает, вроде все перепровела

спс

Добрый день! С 2023 года перечисленный НДФЛ отражается при проведении регламентной операции «Зачет аванса по единому налоговому счету».

эта операция проводила, ничего не меняется

Добрый день! Можно попробовать установить обновление программы. Отменить закрытие месяца за январь 2023 и выполнить снова. Сейчас есть ошибка при регистрации перечисленного налога по обособленным подразделениям, в остальных случаях налог учитывается.

и как быть с вычетом на ребенка, по итогу года за декабрь сотруднику не положено, а из за того что оплата в январе , положена, как еще в этой ситуации быть ?

Если зарплата выплачена в январе 2023, при этом НДФЛ с аванса в декабре 2022 не удерживался и не было межрасчетных выплат (отпуска, премии и т.д.), то сотруднику вычет за декабрь 2022 не положен.

ок, понятно, а что все таки делать с НДФЛ выплаченным, по той операции что вы написали, эта строка не заполняется все равно ,и отчте — анализ НДФл без изменений тоже

Добрый день! Давайте по отчету «Подробный анализ НДФЛ по сотруднику» за период с 01.12.22 по 28.02.23 на примере одного сотрудника проверим учет. У нас должен изменится период только по исчисленному налогу, удержанный и перечисленный у нас остается как и бы первоначально, его изменить мы не можем, т.к. выплата уже прошла.

такой отчет?

Здравствуйте! Отчет тот. Теперь рассмотрим его подробнее.

У сотрудника аванс в декабре 2022 3920,72, верно? Если мы в декабре 2022 не удерживали НДФЛ, то его не должно быть в ведомости (колонка «Удержано налога», «Перечислено налога»).

Далее нужно знать сумму дохода за три месяца. По отчету она 106 192,99, если умножить на 13% будет 13 805, т.е. в отчете НДФЛ за 2023 рассчитан верно. Осталось проверить, такая ли сумма дохода на самом деле была начислена или здесь не вычтен аванс за декабрь 2022.

3920 это был расчет отпуска и с него был уплачен ндфл в декабре , сумма дохода верная, не отражается в справке и в отчете сумма перечисленного налога, даже после регламентой операции

Добрый день! Удержанный налог есть. Должно быть проведено ещё уведомление и произведена выплата на ЕНС. После проводим закрытие месяца, перечисленный налог должен появиться.

да это все сделано

кажется зачитывает какие то старые периоды 2021г, это можно скорректировать в текущем периоде ? наверное все из за этого

Добрый день! К сожалению, у пользователей, кто ранее в платежке перечисленный налог указывал по сотрудникам вручную с 2023 проблемы с учетом перечисленного налога, т.е. есть старые остатки.

Разработчики рекомендуют следующее:

Корректировку указанными способами нужно попробовать сначала на копии базы!

Также можно попробовать сформировать отчет «Сводная справка 2-НДФЛ» отдельно за 2021, 2022 гг. и с помощью документа «Операция учета НДФЛ» закладка «Перечислено по всем ставкам» закрыть остатки.