Содержание

- С 01.04.2026 заработает национальная система подтверждения ожидания поставки товаров

- Разъяснен порядок онлайн-записи в ИФНС и сверки по ЕНС

- Обзор налоговых споров за 3 квартал 2025

- О затратах на ремонт арендуемого имущества в НУ

- О НДС при продаже подарочных сертификатов через агента

- Об отмене свидетельства о постановке на учет в ИФНС с 2026

- О назначении цифрового рубля

- О сдаче УСН-декларации через ЛК ИП

- О расчете пеней при слете с ПСН

С 01.04.2026 заработает национальная система подтверждения ожидания поставки товаров

Правительство утвердило «Концепцию и план запуска национальной системы подтверждения ожидания поставки товаров» (СПОТ). Цель — борьба с уклонением от уплаты НДС и акцизов через фиктивный транзит.

Разъяснен порядок онлайн-записи в ИФНС и сверки по ЕНС

Минфин опубликовало инструкции по использованию электронных сервисов ФНС и функционала «Единый налоговый счет».

Обзор налоговых споров за 3 квартал 2025

ФНС подготовила обзор правовых позиций Конституционного и Верховного судов по налоговым спорам за 3 квартал 2025. Предлагаем ознакомиться с краткими выводами.

Получите понятные самоучители 2025 по 1С бесплатно:

О затратах на ремонт арендуемого имущества в НУ

Расходы на ремонт арендуемых ОС арендатор может учесть при расчете налога на прибыль, если в договоре аренды не предусмотрено их возмещение арендодателем. В этом случае они учитываются в прочих расходах в отчетном (налоговом) периоде, в котором понесены, в фактической сумме. Стоимость неотделимых улучшений арендованных ОС списывается через амортизацию. Капвложения в арендованное имущество, сделанные с согласия арендодателя, арендатор амортизирует в течение срока действия договора аренды (Письмо Минфина от 06.06.2025 N 03-03-06/1/56027).

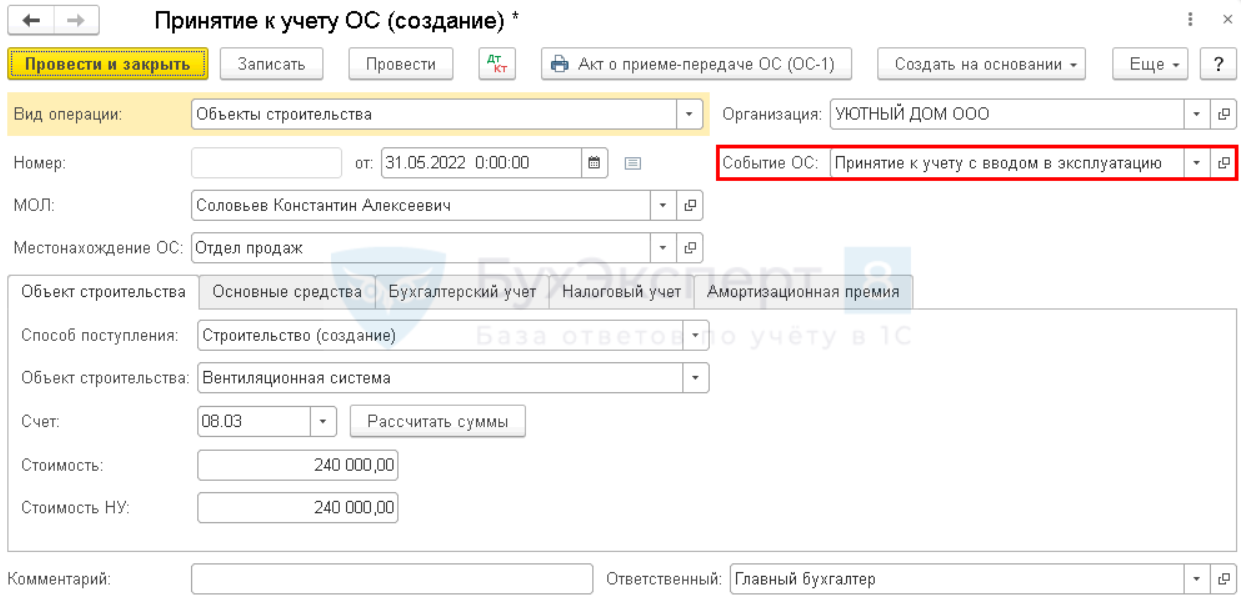

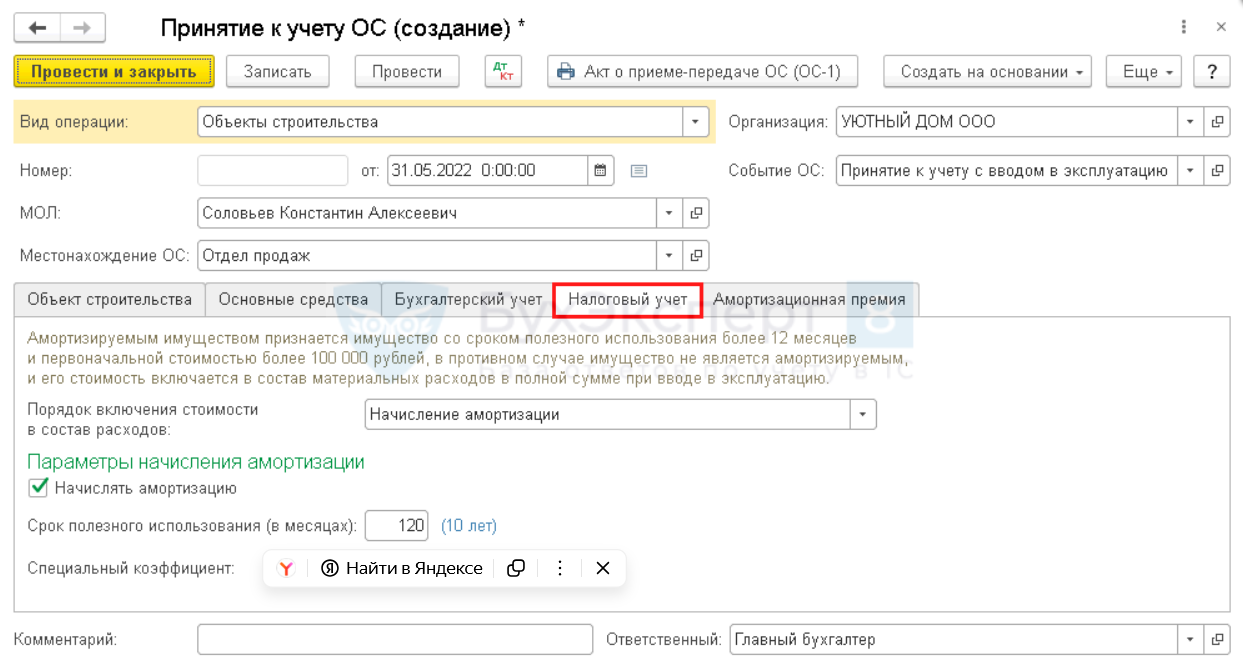

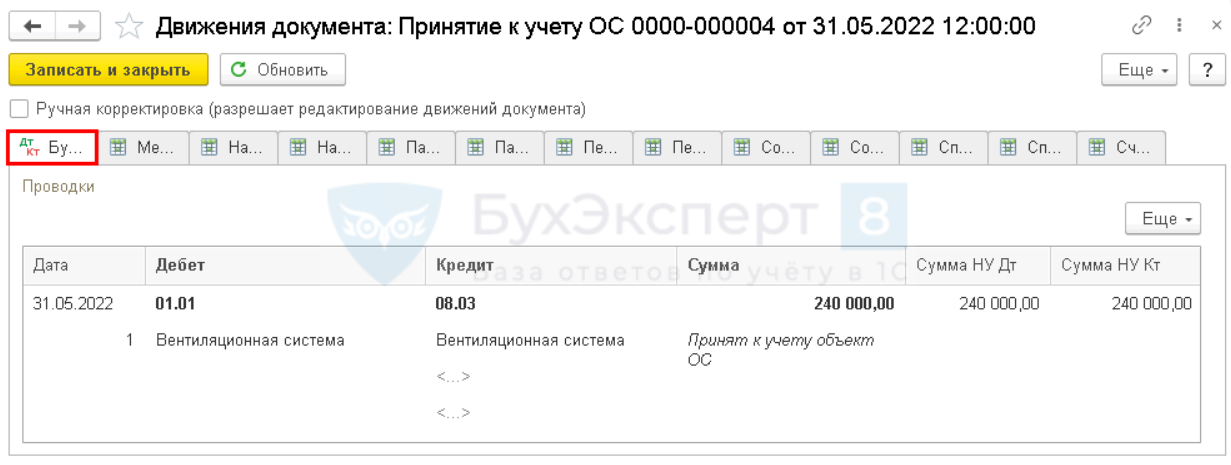

В 1С:Бухгалтерия ввод в эксплуатацию неотделимых улучшений регистрируется документом Принятие к учету ОС вид операции Объекты строительства в разделе ОС и НМА — Принятие к учету ОС.

Неотделимые улучшения в арендованное имущество с согласия арендатора, но без компенсации в 1С

О НДС при продаже подарочных сертификатов через агента

В Письмах Минфина от 25.07.2025 N 03-07-11/72226, от 04.04.2025 N 03-07-11/33597 разъяснен порядок расчета НДС компанией на УСН, применяющей пониженную ставку НДС 5%. Рассмотрены две ситуации: компания-агент реализует подарочные сертификаты других эмитентов от своего имени, но за счет принципала; компания реализует подарочные карты, которые выпустила сама.

Об отмене свидетельства о постановке на учет в ИФНС с 2026

С 1 января 2026 года отменяются документы: свидетельство о постановке на учет в налоговом органе, уведомление о постановке на учет в налоговом органе (Приказ ФНС от 30.06.2025 N ЕД-7-14/568@). Постановку на учет будет подтверждать выписка из ЕГРН. ИП и компании смогут подтвердить регистрацию выписками из ЕГРН, ЕГРЮЛ, ЕГРИП или РАФП. Свидетельства и уведомления о постановке на учет (снятии с учета), выданные до 01.01.2026, менять не надо.

О назначении цифрового рубля

Цифровой рубль — не замена существующих денег, а их дополнительная форма, которая сочетает свойства наличных и безналичных рублей. Все три формы российского рубля (наличные, безналичные, цифровые) равноценны. Какую форму использовать, каждый решает самостоятельно (Письмо Минфина от 13.10.2025 N 05-07-12/98794).

Сроки автоматизации об осуществлении расчетов ЦР и внедрении универсального платежного кода при оплате безналом здесь >>

О сдаче УСН-декларации через ЛК ИП

В ЛК ИП (раздел «Жизненные ситуации-НБО») появилась возможность заполнить и подать декларацию по УСН. Сервис функционирует в тестовом режиме, но все переданные декларации ФНС рассмотрит в общем порядке. Отчет также можно заполнить в программе Налогоплательщик ЮЛ, подписав квалифицированной электронной подписью. Отслеживать статус поданной декларации можно в мобильном приложении «Личный кабинет индивидуального предпринимателя».

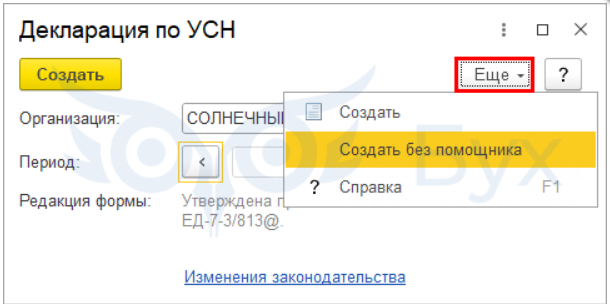

В 1С:Бухгалтерия создать Декларацию по УСН можно из:

- Главное – Задачи организации – УСН, декларация за 2025 г.

- Отчеты — Отчетность по УСН – Помощник по УСН

- Отчеты — 1С-Отчетность – единое рабочее место

Декларацию можно сформировать и без использования Помощника по УСН.

Сроки автоматизации налоговой декларации по налогу УСН за 2025 год здесь >>

О расчете пеней при слете с ПСН

ИП, утратившие право на ПСН, считается перешедшими на другой режим (например, на УСН) с начала налогового периода, на который выдан патент. За время, когда применялась ПСН, пени не начисляются. Освобождение от пени заканчивается в день, когда наступило событие, из-за которого ИП утратил право на патент. Со следующего дня начнут начисляться пени по срокам уплаты налогов, наступившим на эту дату (например, по неуплаченным авансам УСН). Приведены примеры расчета пеней (Письмо ФНС от 19.11.2025 N СД-4-3/10458@).

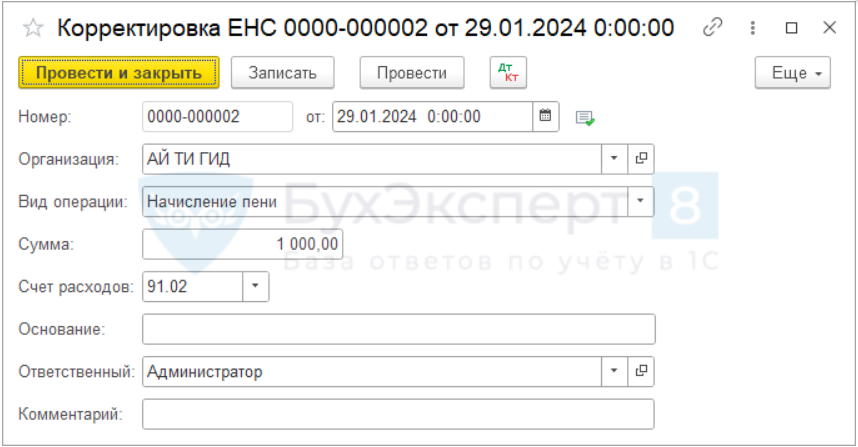

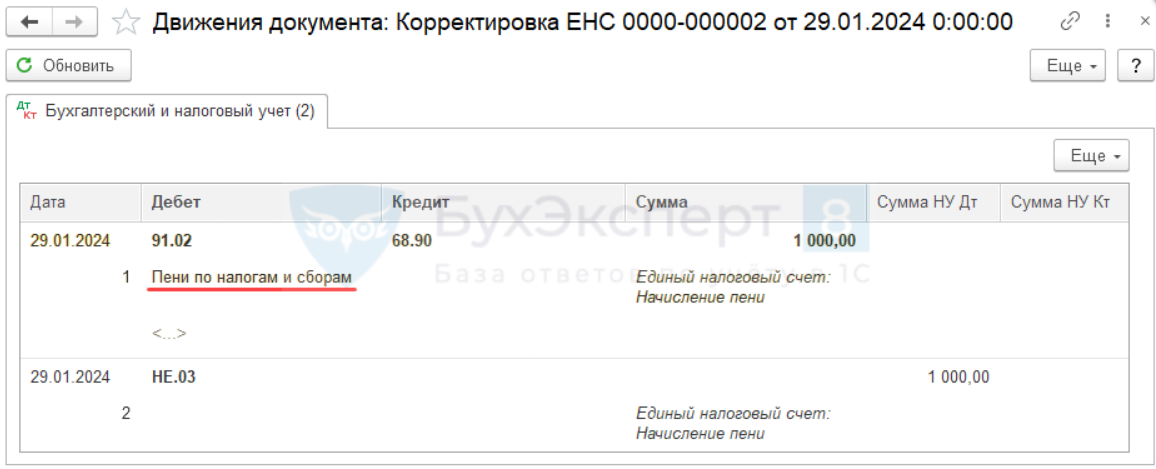

В 1С:Бухгалтерия начислить пени можно документом Корректировка ЕНС из раздела Операции.

Документ с видом Начисление пени используется для начисления пеней, уплаченных за счет ЕНП: Дт 91.02, 99.01 Кт 68.90.

Укажите:

- Сумма — сумма пени

- Счет расходов — автоматически устанавливается 91.02, при необходимости измените вручную

- Основание — заполните при наличии данных

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете