добрый день! вопрос по ндфл когда вычеты больше налога, у сотрудницы два месяца доходы были меньше вычета, сейчас вроде ндфл должен закрыться , но он не закрывается, как быть, во вложении , второй скрин я сделала через операция учета ндфл

Бухгалтерский адвент-календарь!

Открывайте подарки от Бухэксперт, заряжайтесь праздничным настроением и делитесь им с коллегами!

Здравствуйте!

Для того, чтобы проверить исчисленный и удержанный НДФЛ в разрезе налоговых баз основной и РКСН предлагаю сформировать отчет «Анализ НДФЛ с проверкой исчисленного налога». Настройки отчета можно скачать здесь:

Настройки отчетов 1С:ЗУП 3.1 для анализа НДФЛ

Приложите пожалуйста скриншот отчета.

Приложите пожалуйста еще расчетные листки с июля по август по сотруднику.

Спасибо за скриншоты ! Правильно понимаю, что отчет сформировали после проведения документа Операция учета НДФЛ? Если так, то сейчас все верно исчисленный НДФЛ равен удержанному в разрезе налоговых баз основной и РКСН

получается так делать можно?, там только по документам -основания не закрыто, это обязательно нужно делать , на что это влияет ?

Интересный вопрос!

1. Я тоже задумалась об этом. Дело в том, что у нас изменилось поведение программы и если стандартные вычеты больше дохода, то весь вычет отражается в текущую дату получения дохода в полной сумме, а не в сумме дохода и появляется отрицательно исчисленный НДФЛ. Об этой особенности рассказываем здесь: Вычеты за прошлые месяцы отражаются в ЗУП 3.1 месяцем перерасчета НДФЛ (ЗУП 3.1.30.178/3.1.32.66)

По итогам отчетного периода отрицательно исчисленного налога не будет, но это приводит к определенным сложностям, например как отразить удержанный НДФЛ в этом случае, тоже показывать отрицательно удержанный ? А в разрезе документов основания, если исчисленный НДФЛ с минусом, как отразить удержанный НДФЛ ?

Дело в том, что отрицательно удержанный НДФЛ, если он не перекрывается по данной налоговой базе положительной суммой на определенную дату получения дохода не попадает в отражение удержанного НДФЛ и 6-НДФЛ.

Поэтому я понимаю так, что мы отражаем удержанный НДФЛ по базе РКСН 177, а вот удержанный по основной налоговой базе с минусом -413 руб. не нужно, иначе он не верно отразится в отчетности. В итоге останется излишне удержанный НДФЛ, но это объяснимо, так как он образовался из-за предоставления вычета и будет зачтен уже в октябре.

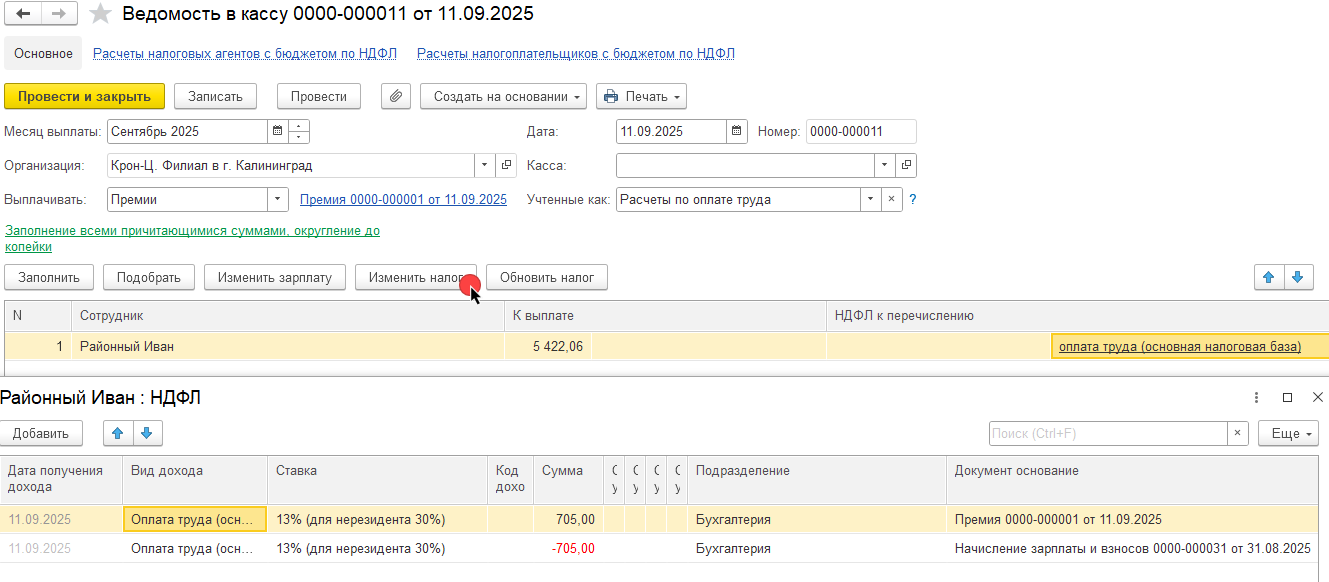

2. Скорректировать удержанный НДФЛ по документам- основаниям можно в ведомости (по кнопке «Изменить налог» открывается таблица с удержанным НДФЛ) или в операции учета НДФЛ, так чтобы корректировка давала в итоге +/- = 0 . Например, у меня получилось следующим образом:

— премия

Смоделировала в демо-базе похожую ситуацию (у меня немного другие цифры), в результате такой корректировки пересортица по документам-основаниям уходит, но остается излишне удержанный за 9 месяцев, т.к. нам не хватает в сентябре исчисленного НДФЛ, чтобы зачесть излишне удержанный (он будет зачтен уже в октябре) :

а если не закроется отрицательный налог в основной базе по итогу года, у меня другая сотрудница, она ходит в отпуска по уходу за ребенком инвалидом, у нее может и не закрыться , как правильно отразить удержанный ндфл по рк, так как он положительный

Если у сотрудницы есть излишне удержанный НДФЛ, который не получается зачесть, то она может написать заявление на возврат и такой налог будет возвращен: Как в ЗУП 3.1 заполнять документ Возврат НДФЛ, чтобы не было проблем с уведомлениями и 6-НДФЛ?

просьба не закрывать вопрос

Здравствуйте!

Вопрос не закрываю. Если по вопросу длительное время нет переписки, то он автоматически переходит в статус на закрытие и затем закрывается. Сейчас мы переписку возобновили и вопрос не закроется. Поставлю его в статус Глубокая проработка, чтобы он не закрылся в дальнейшем.

во вложении 6-ндфл по сотруднице у которой вычет больше дохода, как сейчас быть, оставить так , а в этом месяце по основной базе вернут , тогда как быть с базой рк ?

Здравствуйте!

Правильно понимаю, что это уже другая сотрудница?

1. Я бы сначала вернулась в июль месяц и проверила действительно ли НДФЛ 94 рубля в июле не был удержан или удержанный НДФЛ не попал в ведомость на выплату. Для этого можно попробовать проанализировать по расчетному листку сколько сотруднику было начислено, удержано и выплачено :

Начислен РК 870,05 — исчислен НДФЛ 94 руб.

На руки сотрудник по ведомости получил, в том числе РК 870,05 или (870,05 — 94 = 776,05)

— Если получил 776,05 — то НДФЛ 94 рубля был удержан, но не попал в ведомость.

В этом случае исправляем НДФЛ в ведомости по кнопке Изменить налог или документом Операция учета НДФЛ, как рассказывается в статье Пример 4: Исправление ошибок в учете по НДФЛ

2. Или переходи ко второму варианту и исправляем, как пересортица (смотрите раздел — Если пересортицу обнаружили при сдаче 6-НДФЛ, только в статье рассматривается, когда по РК излишне удержанный НДФЛ, а у Вас наоборот, но принцип тот же): Пересортица в удержанном НДФЛ по КБК — что делать в ЗУП 3.1

Также Светлана рассказывает об этом на семинаре: (смотрите — Три головных боли при подготовке 6-НДФЛ за 9 месяцев 2025 Пересортица в удержанном НДФЛ): 6-НДФЛ за 9 месяцев 2025 в 1С:ЗУП 3.1