Добрый день !

Наш бывший сотрудник работал в компании в 2023 — по 31.07 .2024 по трудовому договору.

В марте 2024 года с ним был подписано Дополнительное соглашение, что начиная с 1 апреля 2024 он выполняет функции дистанционно из Израиля. С этого момента у него перестали удерживать НДФЛ , т.к. он стал дистанционным работником получающего доход за пределами России. Доходы в период с января по март 2024 года облагались 13 % НДФЛ, в конце года я попросила уже бывшего сотрудника подтвердить статус резидент- нерезидент. Он написал заявление 28.12.2023 сообщил что за пределами России в теч 12 мес был более 183 дней и утерял резидентство. Получив справку по доходам с января по март 2024 года мною был доначислен НДФЛ 30 %, т.к. удержать мы его уже не могли в связи с увольнением, в ИФНС было направлено уведомление о неудержанной разнице в сумме налога.

В середине 2025 года уволенный сотрудник присылает заявление с запросом пересчитать сумму налога с связи с его резидентством в Израиле и доплатить удержанный налог за 2024 год. Просит переоформить с ним задним числом документы и признать что он начиная с 2024 года за пределами России. Ссылается на международные соглашения между Израилем и Россией.

Изначально , бухгалтерия против переоформления задним числом документов. т.к. после их создании получится что компания через удержание налога 13% , производила недоплату заработка требующего налога 0% . Придется доплатить заработок январь-март и доначислить пеню за два года недоплаты.

Мы трудоустраивали работника с паспортом России , а теперь нас вынуждают переходить в плоскость международного налогообложения (( Сейчас не понятна ситуация с международным соглашением по налогообложению Россия- Израиль , какое место оно занимает в наших взаимоотношениях с бывшим работником ? Бывший работодатель должен реагировать на такие запросы ? Или гражданину нужно общаться с ИФНС России напрямую через Личный кабинет ?

Заранее спасибо , за помощь и консультацию по этому вопросу.

С уважением,

Евгения

Здравствуйте!

По регламенту нашего ресурса мы не отвечаем на вопросы по законодательству. Наша задача – показать, как применять возможности программы 1С для ведения учета. Поэтому Вы можете учесть мое мнение по данному вопросу.

Ситуация очень необычная и в практике не приходилось с такими случаями сталкиваться. Я бы не рискнула принимать самостоятельное решение по вопросу применения международного соглашения между Израилем и Россией, а обратилась бы за письменными разъяснениями в налоговую. И действовала бы в соответствии с полученным ответом.

Согласно п. 1 ст.21 НК РФ:

На сайте ФНС есть следующая информация по обращениям:

Ссылка на сайт ФНС: https://www.nalog.gov.ru/rn77/apply_fts/obr/?ysclid=mf1j6oih2b952274853

Прошу прощения, от волнения немного напутала даты в описании. Претензии работника касались не 2023 , а 2024 года . Когда отменили 0 % НДФЛ у дистанционщиков на ТД , и допускали 0% только для ГПХ . т.к. наш бывший работник был на трудовом договоре с января 2024 по июль 2024 у него удерживали 13 % . В свете этого , хотела узнать при наличие свидетельств о резидентстве Израиля действительно ли нужно учитывать права гражданина Израиля и тему двойного налогообложения и преимуществ международных соглашений ? если такое уже раскрывалось на форуме , пож-та , помогите со ссылкой.

Заранее признательна.

Здравствуйте!

У нас есть письмо: Письмо Минфина от 03.05.2024 N 03-04-06/41215

В данном письме сказано:

Но применительно к вашему случаю все непросто, т.к.:

— часть года сотрудник находился в РФ и получал доход от источника в РФ — в этот период действие международных договоров РФ по вопросам налогообложения на него не должно распространяться.

— другую часть года сотрудник не находился в РФ и получал доход за пределами РФ — в этот период на него может распространяться действие международных договоров РФ по вопросам налогообложения.

Именно такого случая, как у вас в практике в 2023 и 2024 году не было. Поэтому все же для уверенности рекомендую обратиться за письменными разъяснениями в налоговую, в котором подробно описать вашу ситуацию, как исчислять НДФЛ если часть года сотрудник обычный нерезидент, получающий доход от источника в РФ, а часть года дистанционный нерезидент, который возможно попадает под действие международного соглашения РФ с Израилем по вопросам налогообложения (можно уточнить как удостовериться, что сотрудник попадает под действие международного соглашения).

Также вам может быть интересны статьи про обычных дистанционщиков — нерезидентов: Обложение НДФЛ доходов заграничных дистанционных работников с 2024 года (ЗУП 3.1.27.148 / 3.1.28.60)

Какие выплаты дистанционщиков-нерезидентов облагаются НДФЛ 13% (15%)?

Также добавлю ссылку на обсуждение, когда часть года с сотрудника не нужно удерживать НДФЛ, когда организация не является налоговым агентом: Налоговый нерезидент

Наш сотрудник из Израиля пошел через ИФНС написал им письмо , по аналогии с тем что писал в компанию. Сегодня звонил инспектор и из ИФНС прислали запрос документов * во вложении. Пришлось вступить в перепалку с ИФНС , отстаивали ситуация чтобы сотрудник подавал всю информацию в ИФНС и чтобы они сами запрашивали у него документы нужные для возмещения и выплачивали возмещение . т.к налог удержан своевременно и согласно ситуации которая была в 2024году, налог перечислен в ИФНС. Деньги у них они пусть и возмещают. Что из этого выйдет пока не известно. Пож-та , подскажите как можно выгрузить налоговый регистр по сотруднику из ЗУП чтобы ответить на запрос

Заранее спасибо !.

Здравствуйте!

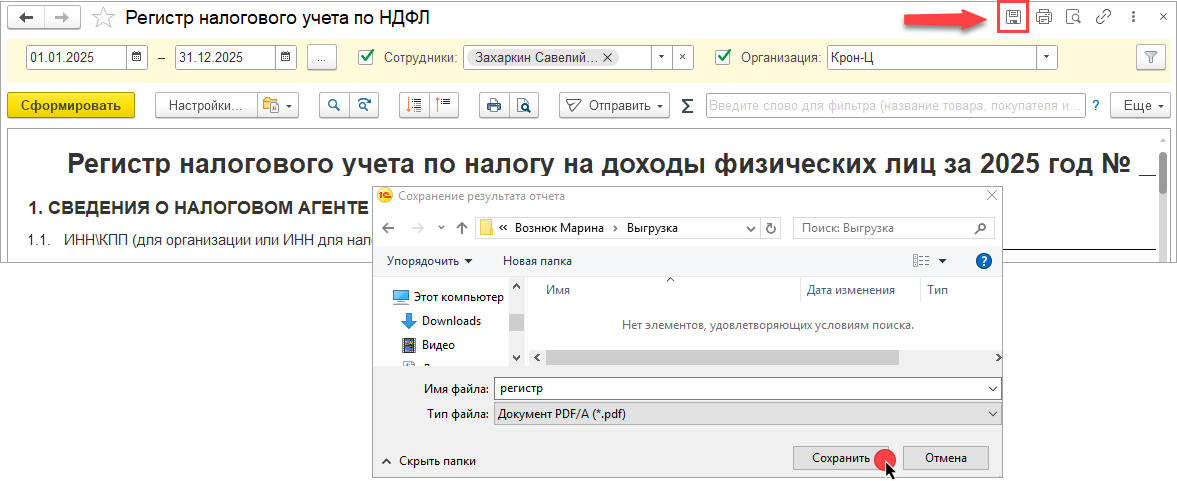

Правильно понимаю, что нам нужно сохранить регистр в файл? Можем сохранить так: