Оценка стоимости нематериальных активов может проводиться с разными целями и требоваться в разных ситуациях. В статье разберем, когда нужна оценка НМА по первоначальной стоимости для целей бухгалтерского учета с 1 января 2024 года и какие есть особенности для каждой ситуации.

Содержание

Что такое первоначальная стоимость нематериальных активов

Первоначальная стоимость — это та стоимость, по которой объект впервые признается как НМА в бухгалтерском учете в случаях, когда актив:

- приобрели;

- создали сами;

- идентифицировали при покупке компании (объединении бизнесов);

- не идентифицировали при покупке компании (объединении бизнесов) и признали специфический НМА — гудвилл.

В каждом случае свои особенности определения первоначальной стоимости НМА, установленные ФСБУ 14/2022, утв. Приказом Минфина от 30.05.2022 N 86н>.

Первоначальной стоимостью нематериального актива считается относящаяся к нему сумма капитальных вложений, осуществленных до момента его признания НМА. Следовательно, при определении первоначальной стоимости следует учитывать и требования ФСБУ 26/2020, утв. Приказом Минфина от 17.09.2020 N 204н.

Первоначальная стоимость покупного НМА

Покупка НМА — самый распространенный вариант для определения первоначальной стоимости и в общем случае достаточно простой. Чтобы получить величину, по которой он будет признан в бухучете, нужно сложить учтенные капитальные вложения в актив в виде (п. 13 ФСБУ 14/2022, п. 10 ФСБУ 26/2020):

- сумм, уплаченных или подлежащих уплате поставщику;

- сумм, потраченных на услуги, связанные с приобретением — консультационных, информационных и других;

- госпошлин и иных подобных расходов, связанных с покупкой актива.

В первоначальную стоимость НМА включаются так же капвложения, связанные с улучшением или повышением исходных нормативных показателей функционирования НМА (п. 28 ФСБУ 14/2022).

Из трат, попадающих в первоначальную стоимость НМА, должны быть вычтены:

- косвенные налоги (НДС);

- полученные скидки, уступки, премии и иные подобные преференции, уменьшающие фактический платеж за НМА (п. 11 ФСБУ 26).

Приобретение НМА на условиях длительной отсрочки или рассрочки оплаты

Под длительной отсрочкой (рассрочкой) следует понимать период более 12 месяцев или меньший срок, если он установлен компанией.

Получите понятные самоучители 2025 по 1С бесплатно:

При признании таких капвложений в НМА нужно включить в фактические затраты (а следовательно, и в первоначальную стоимость) сумму, которую заплатили бы без отсрочки или рассрочки. То есть без учета доплаты за предоставление отсрочки (рассрочки). Такая доплата в бухгалтерском учете приравнивается к процентам по займам, кредитам и учитывается по правилам ПБУ 15/2008, утв. Приказом Минфина от 06.10.2008 N 107н (п. 12 ФСБУ 26/2020).

Приобретение НМА с оплатой неденежными средствами

Если капвложения в НМА оплачиваете неденежными средствами, то затраты (вложения), оплаченные таким образом, определите одним из вариантов:

- В сумме справедливой стоимости того, что передаете (п. 13 ФСБУ 26/2020). Это может быть как что-то материальное (товары), так и нематериальное (другие права на результаты интеллектуальной деятельности). При передаче не обойтись без оценки того, что передается. Но есть нюанс: справедливой, как правило, можно признать стоимость, которая согласована в договоре обеими его сторонами. Поэтому для оценки того, что передается, при неденежной оплате достаточно зафиксировать стоимость в договоре. Исключение — случаи, когда сделка заключена на нерыночных условиях (например, ее стороны взаимозависимы).

- В сумме справедливой стоимости того, что приобретаете. Так поступают, если нельзя надежно определить справедливую стоимость того, что передается за НМА по сделке взамен. Правила такие же, как и в случае определения справедливой стоимости в предыдущем пункте.

- Сумме балансовой стоимости передаваемых активов. Так нужно действовать, если по каким-то причинам невозможно определить справедливую стоимость ни того, что приобретается, ни того, что передается в оплату.

Если обмен неравноценный, величину вложений в НМА следует определять с учетом доплаты, компенсирующей разницу в цене (тоже за вычетом относящихся к доплате косвенных налогов — например, НДС).

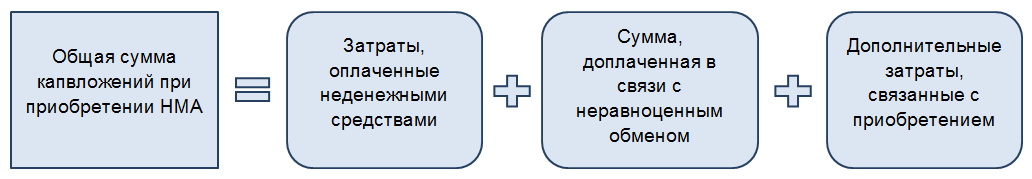

Если вы доплатили продавцу разницу в цене, то общую сумму капвложений в объект НМА вычислите следующим образом (п. 13 ФСБУ 14/2022, п. 9, п. 10, пп. «а» п. 11, п. 13 ФСБУ 26/2020):

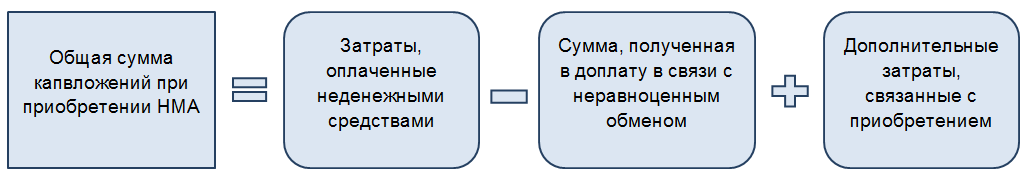

Если получилось так, что контрагент доплачивает разницу в цене, то общая сумма капвложений на приобретение НМА будет равна:

Безвозмездные НМА

Если НМА получены безвозмездно, в стоимость капвложений включите справедливую стоимость актива (п. 14 ФСБУ 26/2020).

Первоначальная стоимость НМА, созданного своими силами

При создании НМА силами организации общие принципы формирования первоначальной стоимости в целом такие же, как и при его приобретении. Первоначальную стоимость формируют все капвложения, связанные с объектом.

Но есть ряд важных нюансов, в связи с которыми первоочередное значение при формировании стоимости «самодельного» НМА приобретает правильное формирование капвложений в него. Рассмотрим их на примере такого НМА, как результат научно-исследовательских, опытно-конструкторских и технологических работ (НИОКиТР или более привычное сокращение — НИОКР).

До 01.01.2024 учет НИОКР велся по отдельному ПБУ 17/02, утв. Приказом Минфина от 19.11.2002 N 115н (утратил силу). С 1 января 2024 правила учета НМА, появившихся в результате НИОКР, регламентируются ФСБУ 14/2022, как и для других видов нематериальных активов.

Рассмотрим, как учитывать капитальные вложения в НМА-результаты НИОКР, чтобы получить корректную первоначальную стоимость нового НМА. Примерный алгоритм такой:

- Определить, что результатом выполняемых работ может стать объект, который признается нематериальным активом. Подробнее Что является нематериальными активами с 2024 года

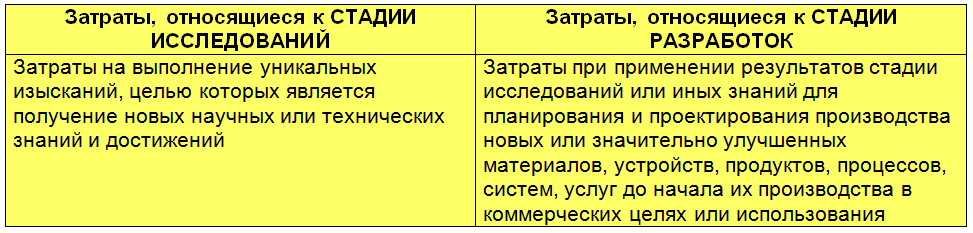

- Затраты, относящиеся к объекту-результату НИОКР, классифицировать на затраты стадии исследований и затраты стадии разработок. Пока есть только идея новации или желание такую идею обнаружить — это стадия исследований. А когда уже оформленную идею вы начинаете применять на практике — началась стадия разработок:

- Траты, которые попали на стадию исследований, признавайте только в расходах периода. Они не капитализируются и не восстанавливаются, даже если в результате дальнейших работ получился НМА, с которым исследования связаны (п. 17.6 ФСБУ 26/2020). Если нельзя однозначно отнести затраты к стадии исследований или к стадии разработок, их нужно учесть как связанные со стадией исследований. То есть проявить большую готовность к признанию расхода, чем к признанию актива.

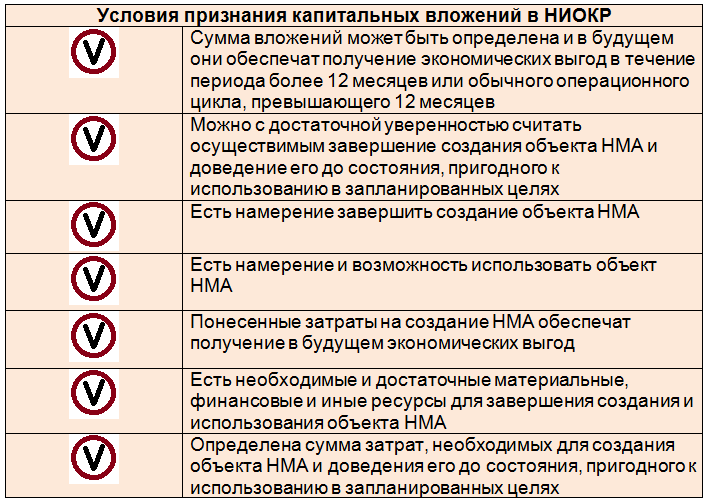

- Траты, которые обоснованно можно классифицировать как относящиеся к стадии разработок, включайте в капитальные вложения, которые могут сформировать первоначальную стоимость нового НМА. Согласно ФСБУ 26/2020 для этого также должен выполняться ряд условий.

Если перечисленные условия не выполняются одновременно, затраты на НИОКР нужно признавать в расходах, как если бы они относились к стадии исследований. В первоначальную стоимость НМА, получившегося в результате НИОКР, такие затраты попадать не должны.

При НИОКР возможен также вариант, когда условия для признания капитальных вложений в НМА изначально соблюдены, но ожидаемый результат не достигнут и НМА в итоге не получился. В таком случае уже капитализированные затраты удалите из состава капвложений, списав суммы, потраченные на НИОКР, не давшие результатов, на прочие расходы периода, в котором стало понятно, что НМА не получится. В первоначальную стоимость признанного НМА они не попадают.

Оценка НМА при объединении бизнесов

В ФСБУ 14 упомянут такой специфический нематериальный актив, как гудвил. Для его определения и оценки нужно обращаться к МСФО (IFRS)3 «Объединение бизнесов» (п. 10 ФСБУ 14/2022).

Рассмотрим на примере, откуда берутся новые НМА и их первоначальная стоимость для признания при объединении бизнесов по правилам МСФО. Пример условный и упрощенный (для понимания того, как идентифицируются и оцениваются в таком случае НМА, но не для иллюстрации того, как полностью следует отражать в учете объединение компаний по МСФО).

Пример

Компания Бета приобрела 100% компании Сигма. По сделке Бета уплатила бывшим собственникам Сигмы 25 млн руб. и передала земельный участок по согласованной сторонами стоимости на сумму 10 млн руб.

Компания Сигма занимается логистикой и перевозками. Долгов у нее практически нет (иначе их нужно было бы вычитать из стоимости активов), зато есть материальные активы:

- здание склада стоимостью 12 млн руб.;

- 6 грузовых автомобилей общей стоимостью 18 млн руб.

Получается, что Бета, вложив 35 млн руб. (25+10), получила материальных активов на 30 млн руб. (12+18). За что же уплачены еще 5 млн руб.? И вот тут компания Бета должна проанализировать по МСФО нематериальную составляющую, которую получила.

Пусть у компании Сигма есть самостоятельно наработанная клиентская база. И по МСФО, и по ФСБУ 14 Сигма не могла признать эти наработки нематериальным активом — не выполнялся критерий отделимости затрат на создание базы от других затрат, связанных с развитием и управлением компанией.

Но теперь у Беты этот критерий выполняется наряду с прочими. Ведь Бета заплатила в том числе и за то, что может пользоваться клиентской базой Сигмы. Значит, для Беты клиентская база приобретенной Сигмы вполне может быть идентифицирована как нематериальный актив. Остается только его оценить. Оценивать в данном случае нужно по справедливой стоимости — той, по которой продавец готов продать, а покупатель купить оцениваемый объект.

Пусть Бета собирается использовать остальные активы Сигмы для хранения и транспортировки собственной продукции, и база клиентов Сигмы по перевозкам ей, возможно, не будет нужна. При этом компания Гамма готова приобрести клиентскую базу Сигмы для себя за 3 млн руб. Вот по этой стоимости базы в 3 млн руб. Бета и может признать в бухучете нематериальный актив «Клиентская база».

Сделать так Бета может, если решение о продаже базы еще не принято. Если же на момент признания решение о продаже уже есть (например, оформлен протокол о намерениях с Гаммой), базу следует признать не НМА, а иным активом, предназначенным к продаже.

В результате анализа приобретенного имущества Бета идентифицировала и оценила новый НМА. И таким образом «пристроила» 3 млн руб. из 5 млн руб.

Остались 2 млн руб., которые подобным образом никак не идентифицируются. Тем не менее, их все же заплатили и сделку заключили. Значит, стоимость Сигмы можно считать справедливой, как и неидентифицируемую переплату при покупке.

Вот эти 2 млн руб. как раз и будут тем, что в МСФО, а теперь и в ФСБУ называется «гудвил». Причем тот его вариант, который следует учесть в активах как отдельный НМА.

Возможна и обратная ситуация.

Пример

Компания Гамма согласна заплатить за клиентскую базу не 3 млн руб., а 6 млн руб. Тогда после того как Бета идентифицирует и признает НМА «Клиентская база» по стоимости 6 млн руб., окажется, что предыдущие собственники Сигмы продешевили и передали активы компании за сумму, на 1 млн руб. меньшую, чем их общая справедливая стоимость.

В этом случае гудвил тоже есть — вот этот «недоплаченный» 1 млн руб. Это ничто иное, как прибыль Беты от сделки (она купила компанию дешевле справедливой цены всех ее активов). Как прибыль такой гудвил и отражается, а отдельного НМА по нему не возникает.

Учет деловой репутации с 2024 года

В ФСБУ 14 нет актива «деловая репутация». Отражение такого НМА, образовавшегося в результате покупки предприятия как имущественного комплекса, регламентировалось ПБУ 14/2007, которое утратило силу с 01.01.2024.

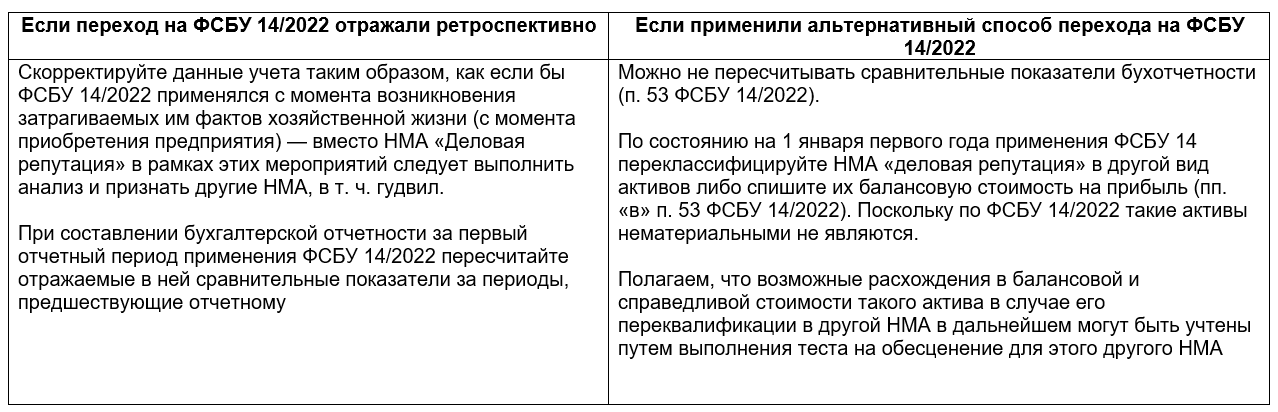

Как быть с деловой репутацией, которая уже отражена в составе НМА на дату перехода на ФСБУ 14? Зависит от того, как решили отразить переход:

Кратко об оценке нематериальных активов по первоначальной стоимости по ФСБУ 14

- НМА признается в учете по первоначальной стоимости. Это и есть первая оценка НМА.

- Первоначальная стоимость покупного НМА складывается из всех связанных с ним капитальных вложений, учтенных в соответствии с ФСБУ 26/2020 за вычетом косвенных налогов. При этом есть нюансы в определении первоначальной стоимости НМА для случаев неденежных расчетов и приобретения в рассрочку (с отсрочкой).

- В случае создания НМА собственными силами первоначальная стоимость формируется также из капитальных вложений, связанных с объектом. При формировании капвложений нужно следовать положениям ФСБУ 26 — например, по особым правилам капитализируются либо относятся на расходы вложения в НИОКР.

- НМА, идентифицированные и признаваемые при объединении бизнесов, оцениваются по справедливой стоимости. При этом подлежащий признанию в качестве актива гудвил также считается оцененным по справедливой стоимости при первоначальном признании.

- Переход на ФСБУ 14/2022 и утрата силы ПБУ 14/2007 поставили вопрос: что делать с НМА «Деловая репутация», если он учтен в предыдущие периоды? На дату перехода на ФСБУ 14 этот актив в большинстве случаев подлежал переквалификации в другой актив. При альтернативном переходе его стоимость можно было не пересчитывать на дату перехода. Однако в дальнейшем полагаем необходимым выполнить для такого актива тест на обесценение.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете