Добрый день,

По сотруднице неверно заполняет сумму дохода в 6-НДФЛ. В декабре был оформлен отпуск с 26.12.22 по 10.03.23, но в феврале была командировка, при начислении которой отпуск отсторнировался. В 6-НДФЛ вошел весь доход без учета сторнированных отпускных — 2 808 117,92, хотя должна быть сумма 2 731 630,25 (разница между 2 808 117,92 и 76 487,67). Также обращаю внимание, что в декабре у сотрудницы была ставка 15%, в феврале при сторнировании ставка пока еще 13%. Что нужно исправить в ЗУП, чтобы в 6-НДФЛ попали верные суммы?

Здравствуйте! Мы получили Ваш вопрос! Куратор займется подготовкой ответа для Вас в понедельник. Если вопрос срочный и не терпит отлагательства, напишите об этом в комментарии. В этом случае постараемся ответить оперативно!

если возможно, то я буду очень признательна за более быстрый ответ, т.к. осталось очень мало времени до сдачи 6-ндфл.

заранее благодарю!

Правильно ли я понимаю, по отпускные, которые мы сторнируем, были получены в декабре 2022. Именно по этому программа не отражает это сторно в 2023 году.

По налоговому учеты мы не может делать зачет между разными налоговыми периодам.

Прикладываю ссылку на публикацию: Отражение в 2-НДФЛ и 6-НДФЛ дохода, сторнированного в следующем налоговом периоде .

Получается у нас с Вами программа отработала все корректно. Будем делать корректировку годового отчета?

да, правильно, в декабре.

т.е. в данном случае исправить в текущем квартале никак нельзя и нужно обязательно сдать корректировку годового отчета, верно?

прочитала статью, спасибо!

подумала про первый вариант — ВАРИАНТ 1. ПРИНЯТО РЕШЕНИЕ ЗАЧЕСТЬ НДФЛ ПРОШЛОГО НАЛОГОВОГО ПЕРИОДА

но меня еще смущает то, что сторнирован НДФЛ по ставке 15%, а в текущем еще пока 13%.

наверное, правильнее сдать корректировку за 2022 г. Как бы вы сделали в такой ситуации?

Если мы говорим о том, что все таки хотим зачесть и не сдавать корректировку, тогда нужно уточнить у ИФНС, что делать с налогом. Теоретически есть вариант — написать заявление о переносе оплаты ндфл с 15% на 13%. Предлагаю уточнить у специалиста ИФНС, если они подтвердят такую возможность, то мы можем не трогать 2022 год и все откорректируем в 2023.

конечно сделать корректировку ндфл за 22 год не сложно, но тогда придется пересдавать и другие отчеты, а это уже сложнее. предположим, что такой вариант есть (завтра я позвоню еще в налоговую), то как технически это сделать в ЗУПе?

К сожалению, не совсем поняла какой вариант расписать. Мы не сдаем корректировку и делаем исправление в 2023 году?

все верно, корректировку за 2022 не делаем, исправляем в текущем 2023 году

Для этого используем документ Операция учета ндфл (Налоги и взносы). Дату документа можно поставить март 2023 года

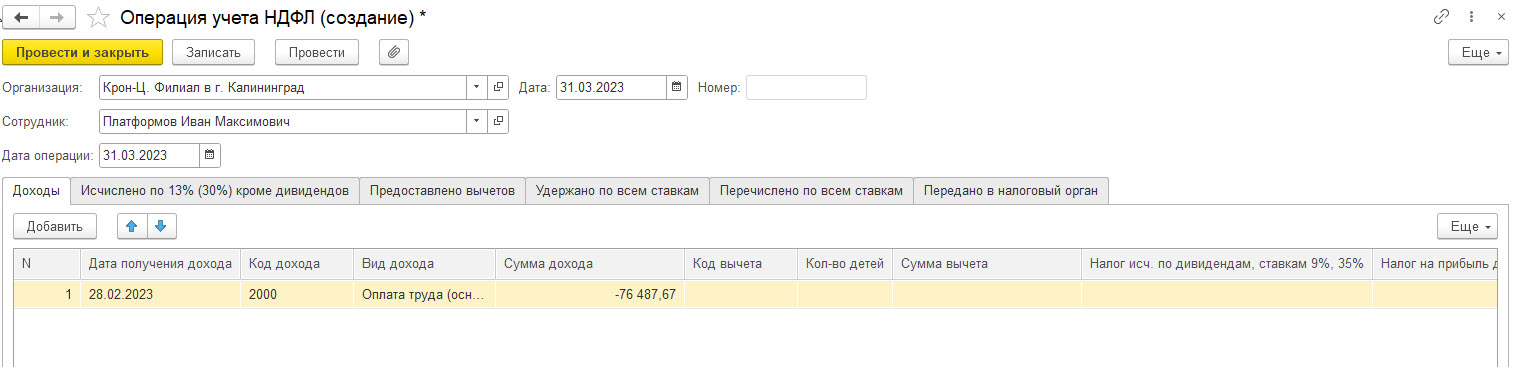

На вкладке Доходы:

— дата получения дохода февраль, так как отпуск сторнировали в феврале

— код дохода должен быть 2012, у нам нет сумм начисленных по отпуску, чтобы не было минуса в справке 2 ндфл для сотрудника. Поэтому используем код 2000

— сумму сторно -76487,67

— если у Вас несколько налоговых органов, то укажем Обособленное подразделение.

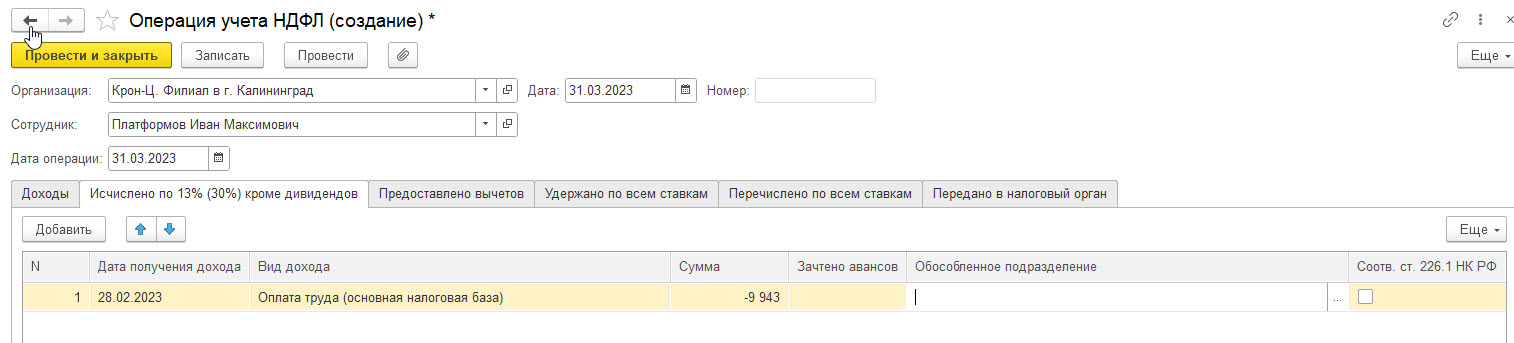

Теперь переходит на вкладку Исчислено

Нам нужно сформировать Анализ зарплаты по сотруднику. Проверить разницу между ндфл с своде и справке 2 ндфл

По идеи сумма ндфл должна быть 9943. Но лучше проверить.

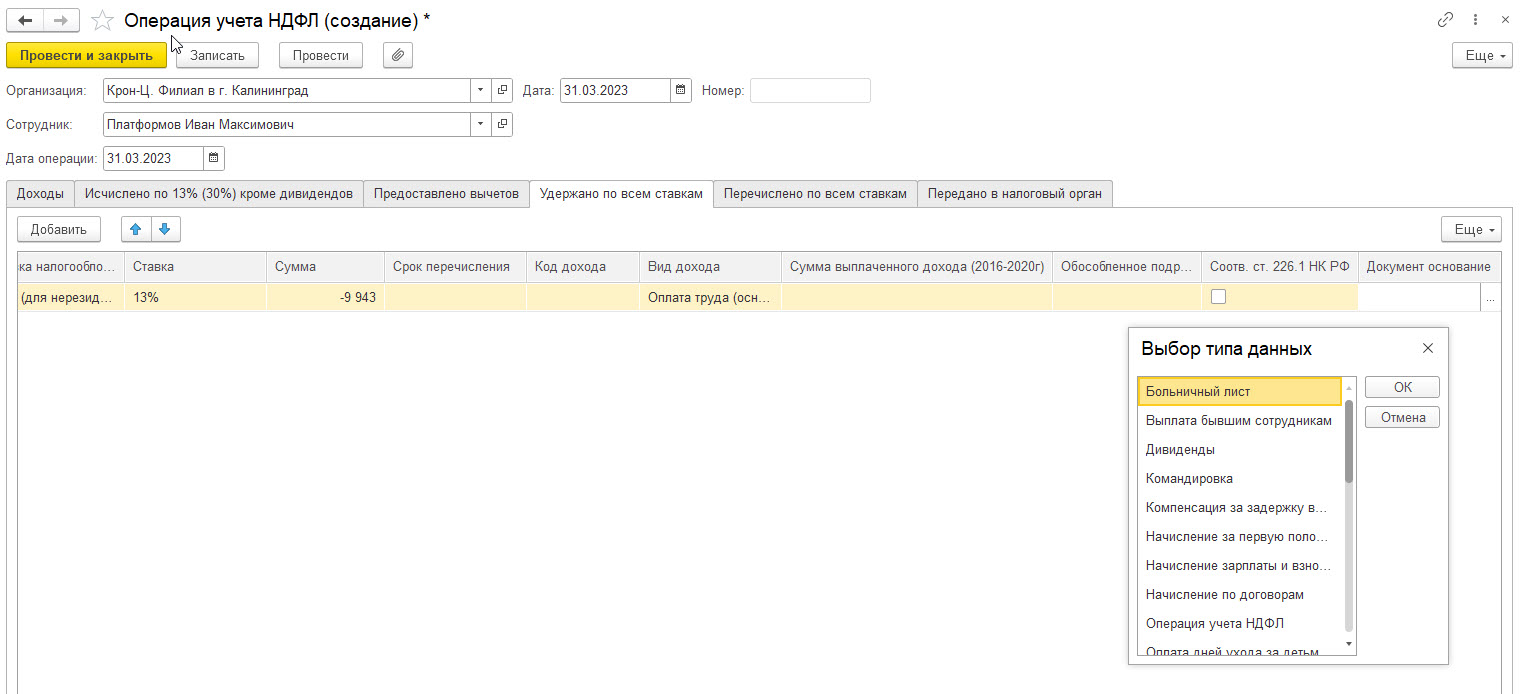

Так же корректируем Удержано, указав документ основания и Обособленное подразделение, если нужно.

Корректируем Перечисленный ндфл.

После проверяем:

— подробный анализ ндфл по сотруднику

— анализ ндфл по документам основания

Теперь когда Вы будете сравнивать Универсальным отчетом доходы НУ и БУ, то данный сотрудник будет отражен при сверке. Для нас это не будет ошибкой. Мы знаем, что сделали это специально

операцию учета ндфл добавила, скрин приложила. только я подумала, что мне нужно указать сумму ндфл, которая отсторнирована (15%) это 11473?

Предлагаю проверить:

приложите Анализ зарплаты со сотруднику за период 2023 год. По кнопке Настройка указать только одного сотрудника.Нам сейчас важно чтобы ндфл по бухучете совпадал с налоговым учетом.

— Если там будет ндфл в сумму 341729 — значит операция учета сделана верно.

— Если другая цифра, то будем корректировать операцию учета.

Если мы оставим операцию учета без изменений, то у нас не верно исчисленный ндфл за 1 квартал 2023 года. Значит нам нужно его исправить, это сделаем документом Перерасчет ндфл (Налоги и взносы), указав период март 2023 года. По результатам этого перерасчета возможно сотрудник останется нам должен денег, но это сальдо закроется в ближайшую выплату. В документе Отражение зарплаты в бухучете изменится сумму ндфл за месяц.

приложила анализ зарплаты и сформировала анализ ндфл по документам-основаниям за 2023 год. ранее прикладывала за первый квартал

изначально я формировала на период с 1.01 по 25.03. если формирую на такой же период после проведения документа Операция учета ндфл, то сумма, как вы и написали 341729 (скрин приложила).

Мила, я немного запуталась)

Во вложении скрин расчетного листка, в котором есть сумма сторнированных отпускных и ндфл (-76 487,67 и -11 473,00).

Если в документе Операция учета ндфл я провожу сумму НДФЛ -11473, то сумма ндфл в анализе ндфл по документам-основаниям 341 729,00, но в 6-ндфл в таком случае не выполняется КС: (стр 110 — стр 130) *13%, т.к. в 6-ндфл следующее:

строка 110 2 731 630,25

строка 130 91 186,00

строка 140 341 729,00

хотя если посчитать по формуле (стр 110 — стр 130) *13%, то получается 343258

а если в документе Операция учета ндфл я провожу сумму НДФЛ -9943, то сумма ндфл в анализе ндфл по документам-основаниям 343 259, в 6-ндфл:

строка 110 2 731 630,25

строка 130 91 186,00

строка 140 343 259,00 (т.е. как и по формуле)

Я понимаю так, что если была сторнирована сумма -11 473, то и корректировку надо делать на эту сумму, но тогда в 6ндфл криво исчисленный ндфл (из-за того, что в декабре это уже была ставка 15%, а в текущем периоде — 13%). или же сделать корректировку на 9943, чтобы в 6ндфл было корректно

Соглашусь с Вами, что проверить какой доход попадает в налоговый учет достаточно сложно. У нас уже и апрель рассчитан.

Предлагаю проверить следующим образом:

1) оставляем операцию учета в размере сторно 11 473

2)отменяет проведение документ Начисление аванса за апрель (если это возможно) и выплату

3) делаем документ Перерасчет ндфл за март — будет ли там отражен наш сотрудник на разницу 11 473-9943=1530. Если да — проводим документ.

1. начисление аванса и выплату отменила

2. операцию учета в размере сторно 11 473 провела

3. документ Перерасчет ндфл за март заполнился на сумму 1529, провела.

Сейчас картина такая — скрины приложила, посмотрите пожалуйста, нужно ли что-то еще сделать?

В 6НДФЛ КС теперь выполняется, но в строке 170 заполняется сумма 1529, но я же могу ее убрать, а в аванс она будет удержана.

в 170 строке указывается ндфл, который организация уже не сможет удержать. Поэтому передает о необходимости удержания в налоговую службу. Это не наш случай. Мы обнулим эту строку.

В целом все хорошо. После выплаты зарплаты за апрель проверить данного сотрудника по анализу ндфл по документам-основания.Чтобы пересортица ушла и ндфл в ведомости приходил верный.

хорошо, обязательно проверю.

Мила, благодарю вас за оперативную помощь и уделенное время!

Спасибо!

Желаю легкой рабочей недели, не смотря на то,что работали все выходные:)

спасибо! 🙂