В 2023 году на смену отчету СЗВ-М пришла новая форма – Персонифицированные сведения о физических лицах — Новый РСВ и новый ежемесячный отчет с 2023 года. Теперь в отчете нужно отражать также и начисленные суммы. В статье рассмотрим, как учитываются перерасчеты в перссведениях.

Содержание

Общий порядок отражения перерасчетов в перссведениях

Перерасчеты в Персонифицированных сведениях отражаются по тем же правилам, что и в Расчете по страховым взносам:

- Доначисленные суммы всегда учитываются в месяце перерасчета

- Сторнированные суммы - в зависимости от размера дохода в месяце перерасчета

- Если доход перекрывает сторно, оно попадает в отчет в месяце перерасчета

- Если доходов не хватает, чтобы перекрыть сторно – оно учитывается в месяце, за который выполняется перерасчет

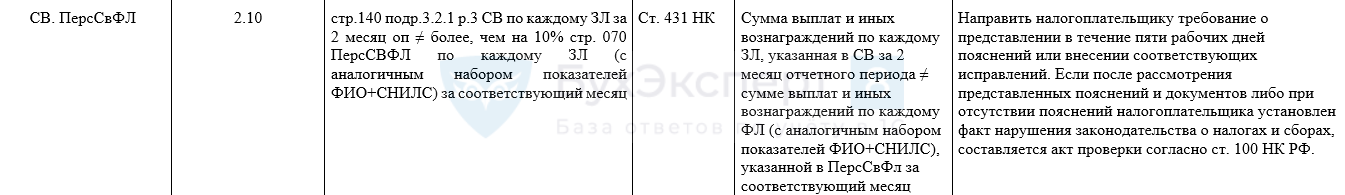

ФНС утвердила контрольные соотношения для проверки Расчета по страховым взносам — Обновлены контрольные соотношения для проверки РСВ с 1 кв 2023. Теперь за первый и второй месяцы отчетного периода РСВ сверяется с перссведениями. За третий месяц каждого квартала персонифицированные сведения можно не представлять - Перссведения за март 2023 года можно не сдавать.

За те месяцы, когда представляются перссведения, перерасчеты в РСВ и Персонифицированных сведениях должны быть отражены одинаково. Поэтому при заполнении РСВ нужно сверить итоговые суммы выплат за первый и второй месяц с отправленными ранее перссведениями. При наличии расхождений безопаснее подать корректировку Персонифицированных сведений.

Рассмотрим на примерах, как учитывается сторнирование доходов в отчете Персонифицированные сведения.

Пример 1. В месяце перерасчёта доход сотрудника превышает сумму сторно

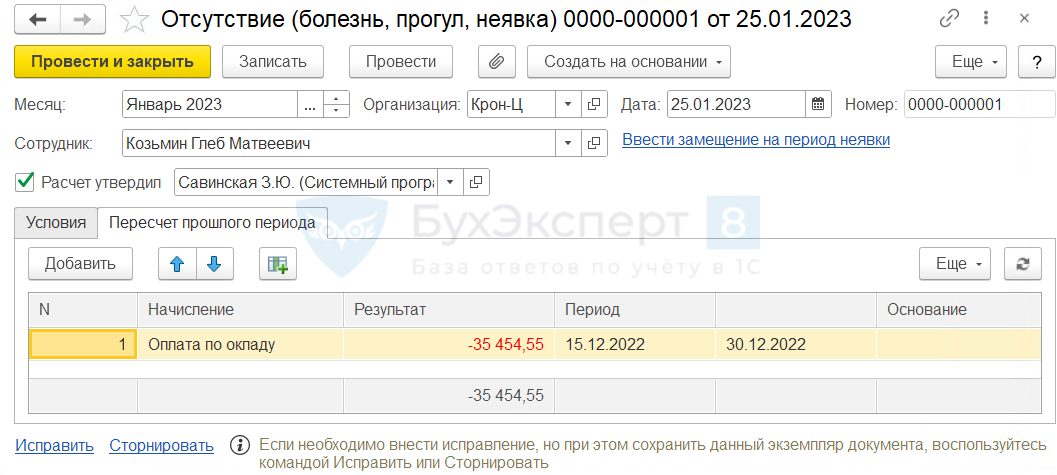

Сотруднику Козьмину Г.М. в январе 2023 года был сторнирована зарплата за декабрь прошлого года в размере 35 454,55 руб.

Сумма начисленного оклада сотрудника за январь составляет 65 000 руб. Других начислений не было.

Проверим, как будут заполнены перссведения по Козьмину Г.М.

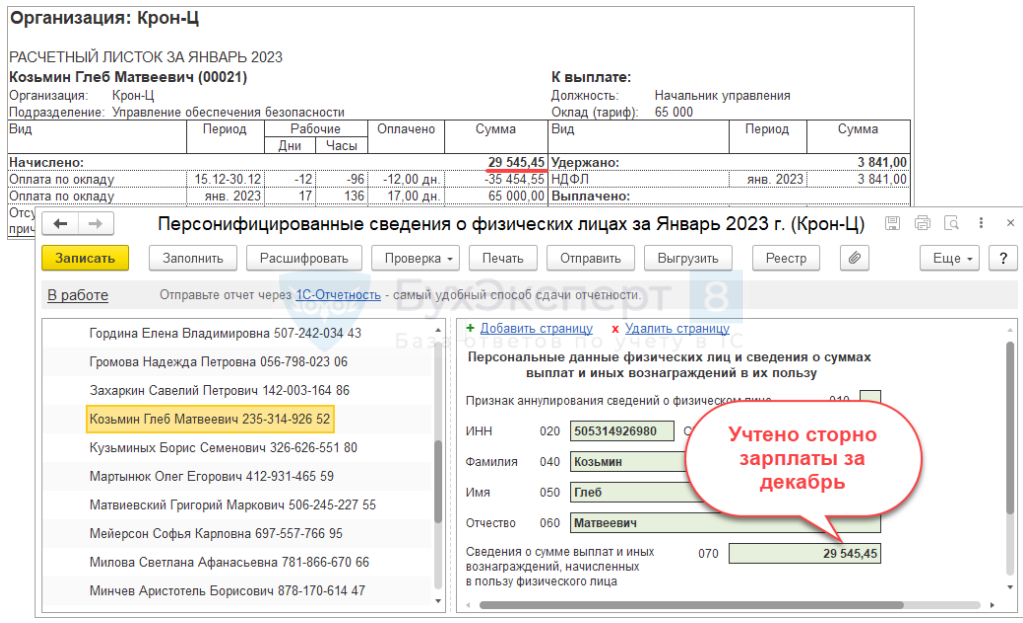

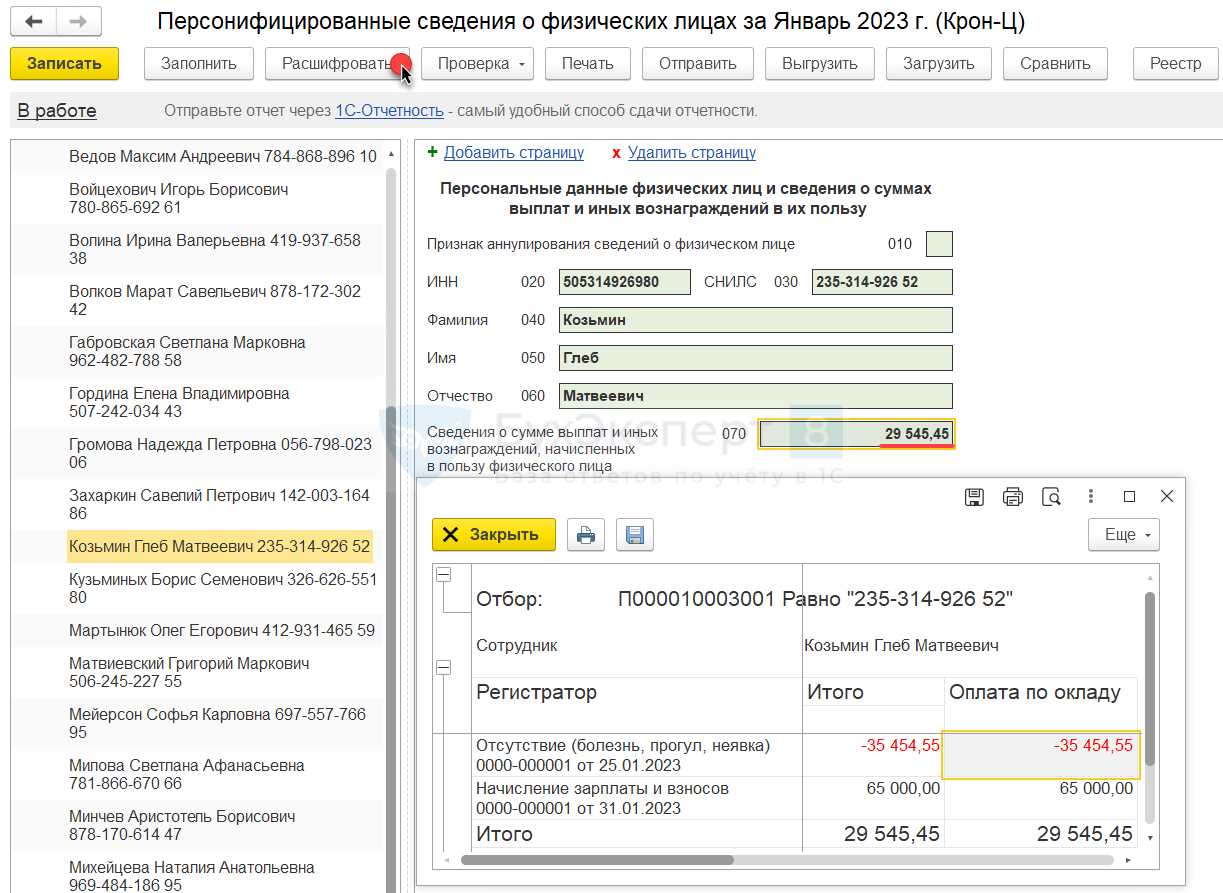

Сумма сторно оказалась меньше начисленной зарплаты, поэтому она попадет в Персонифицированные сведения в месяце перерасчета – январе 2023. Сформируем перссведения за январь 2023 года и откроем страницу отчета по Козьмину Г.М. Итоговая сумма по строке 070 составила 29 545,45 руб. (= 65 000 руб. – 35 454,55 руб.)

Проверим значение ячейки по кнопке Расшифровать и убедимся, что сторно зарплаты за декабрь учтено в Персонифицированных сведениях за январь.

Получите понятные самоучители 2026 по 1С бесплатно:

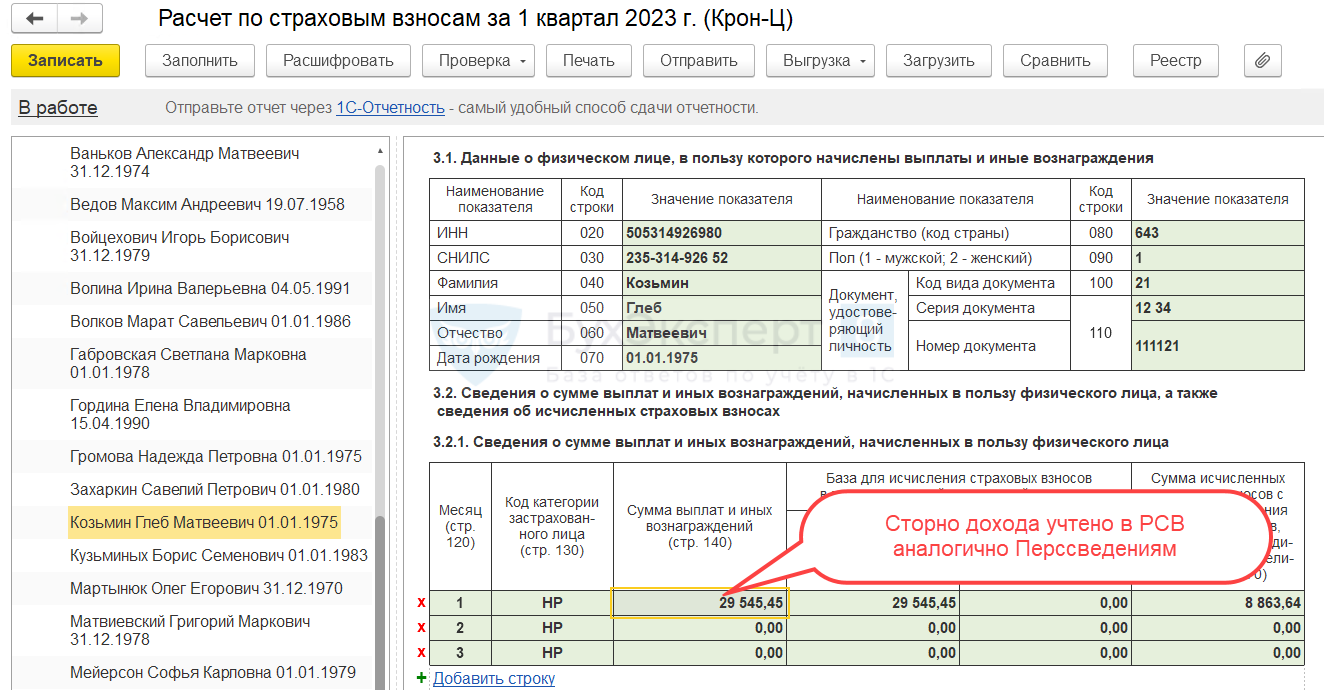

Сформируем РСВ за 1 квартал 2023 и проверим, что в Разделе 3 по Козьмину Г.М. сторно декабрьской зарплаты так же учтено январем.

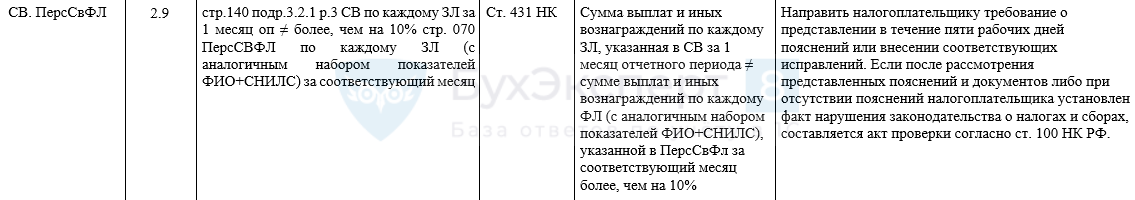

Контрольное соотношение 2.9 из Письма ФНС от 15.03.2023 N БС-4-11/2952@ выполняется.

Пример 2. В месяце перерасчета доход не перекрывает сумму сторно

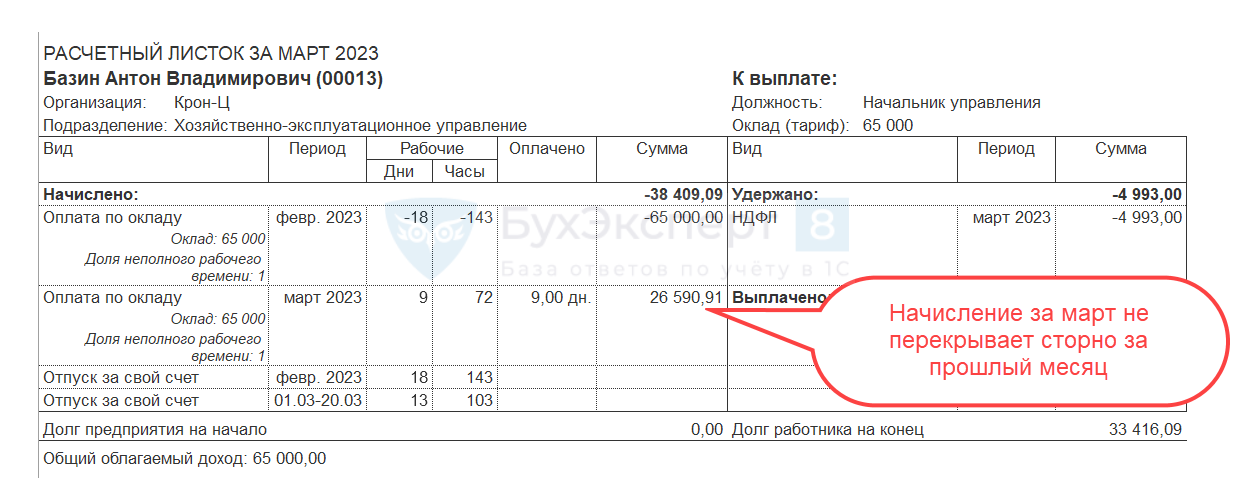

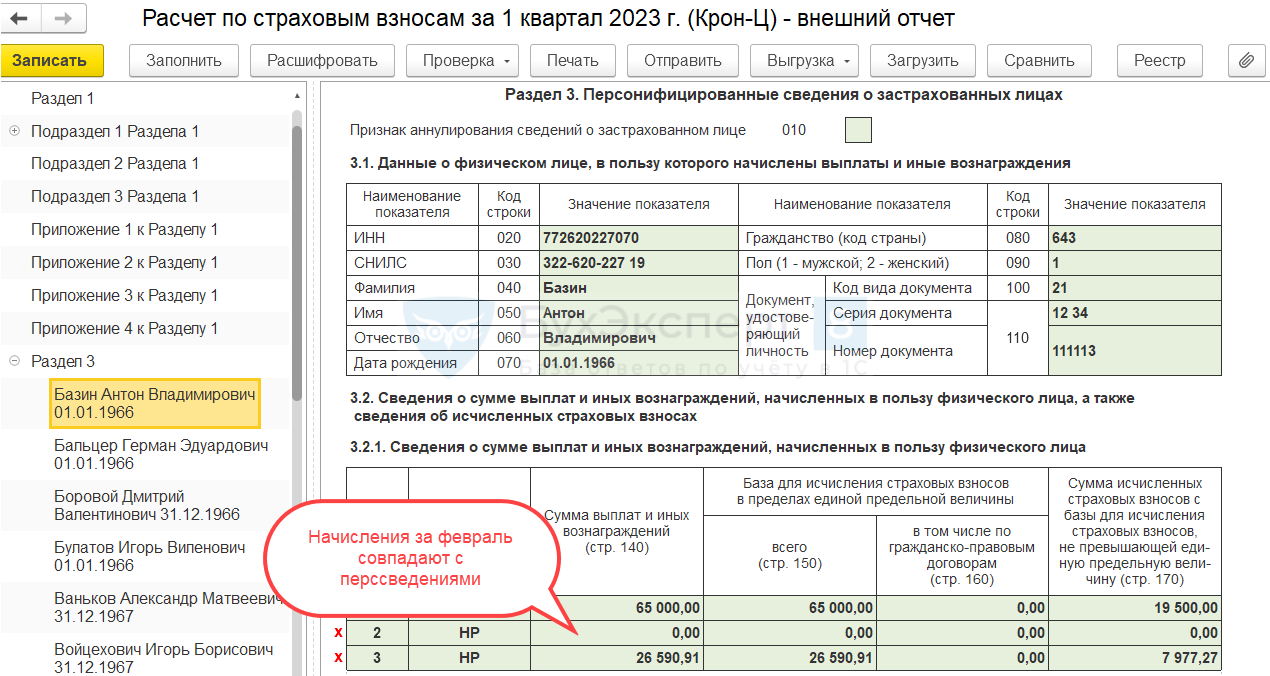

Сотруднику Базину А.В. в марте 2023 года была полностью сторнирована зарплата за прошлый месяц.

Март 2023 был отработан сотрудником не полностью, поэтому начисленной зарплаты не хватило, чтобы перекрыть отсторнированную сумму.

Проверим, как будет учтено сторно зарплаты за февраль по Базину А.В. в Персонифицированных сведениях о физических лицах.

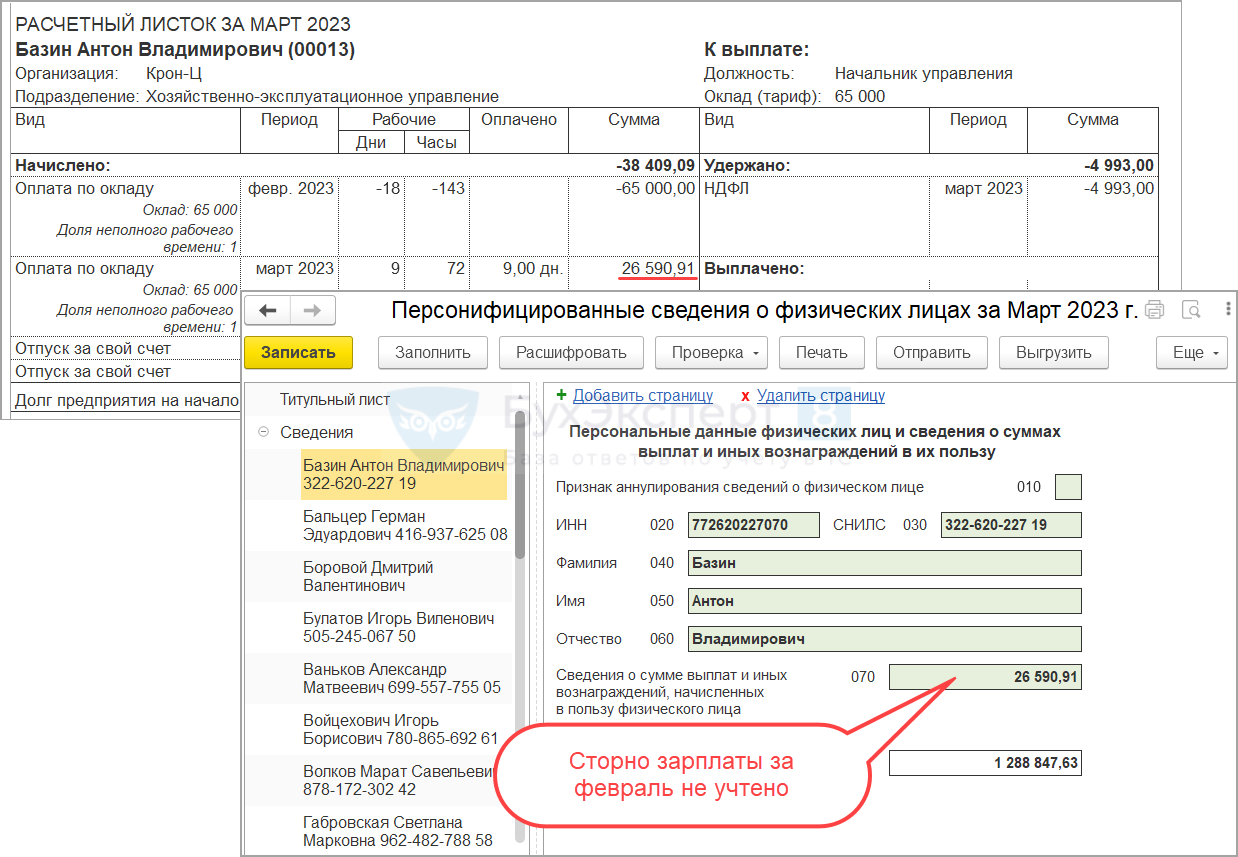

Сторно февральской зарплаты превышает доход сотрудника за март. Отрицательные значения в отчетности по страховым взносам и в Персонифицированных сведениях не допускаются, поэтому сторно за февраль не попадет в отчет за март. Сформируем перссведения за март – в стр. 070 отражена только зарплата за март без учета перерасчетов (26 590,31 руб.).

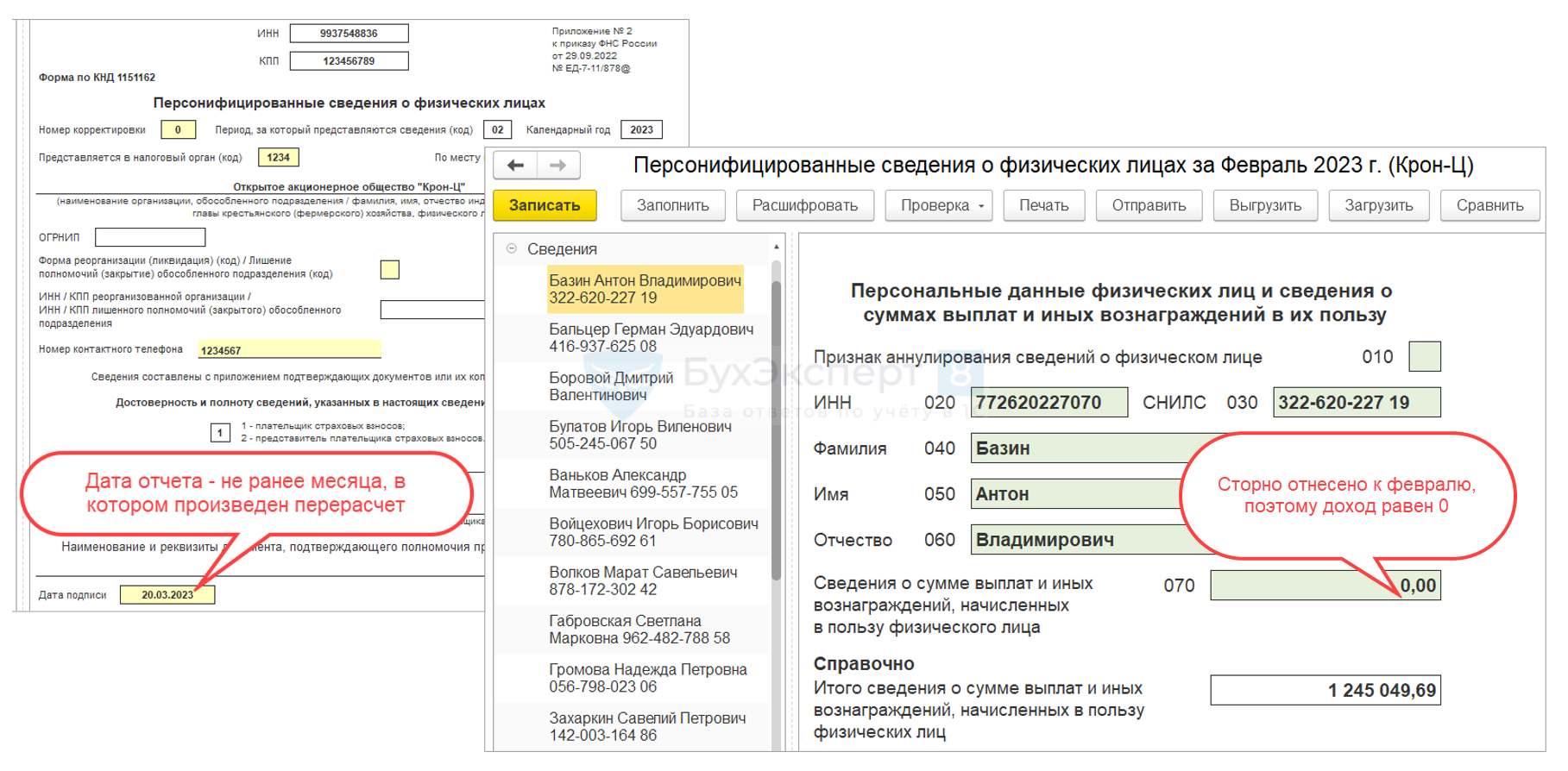

Если доход текущего месяца меньше суммы сторно, в перссведения и в РСВ перерасчет попадет в тот месяц, за который был отсторнирован доход. Для перерасчета по Базину А.В. это февраль. Сформируем Персонифицированные сведения о физических лицах по сотруднику за февраль. Чтобы программа увидела мартовский перерасчет за февраль, дату на титульном листе отчета укажем не ранее 1 марта. В стр. 070 отобразится нулевое значение, т.к. с учетом сторно доход сотрудника за февраль равен 0.

Если сторно дохода попадает в Персонифицированные сведения о физических лицах месяцем, за который ранее успели отчитаться, потребуется подготовить корректировку - Корректирующая форма перссведений.

Убедимся, что суммы начислений по сотруднику за февраль в Расчете по страховым взносам и перссведениях совпадают. Заполним РСВ за 1 квартал и проверим Раздел 3 по Базину А.В. Заполнение Расчета по страховым взносам аналогично Персонифицированным сведениям:

- Доходы в феврале нулевые – учтено сторно зарплаты за февраль.

- Сумма доходов за март выводится без учета перерасчета зарплаты за февраль – 26 590,31 руб.

Контрольное соотношение 2.10 из Письма ФНС от 15.03.2023 N БС-4-11/2952@ выполняется.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Добрый день! У меня доход хоть и перекрывает сторно, но программа все равно относить перерасчет к прошлому периоду

Добрый день! попробуйте перепровести оба документа: сначала тот, что сделал сторно, затем Начисление зарплаты. Если не уляжется как надо, то задайте нам вопрос в Личном кабинете. Будем уже смотреть скрины Ваших данных и разбираться.

Еще дата заполнения отчета может влиять, проверьте как она у Вас заполнена

Спасибо за статью!

Было бы полезно рассмотреть отражение отрицательных перерасчетов в уведомлениях по взносам.

Здравствуйте! О корректировке уведомлений: Корректировка ошибочного уведомления по НДФЛ и взносам с 2024 года

В этой статье нет информации о случае, когда при расчете зарплаты в текущего месяца сторнируется доход прошлого месяца и при этом итоговый доход за текущий месяц получается отрицательный. В этом случае отрицательные взносы уменьшают взносы за предыдущий месяц! (в РСВ, в персонифицированном отчете).

И что в этом случае делать с уведомлением по взносам за текущий и предыдущий месяц?

Ведь уведомления по взносам формируются по остаткам на 69 счете — т.е. по данным бухучета. А не по данным РСВ.

Уведомления должны соответствовать данным РСВ.

Если это внутри одного квартала — это один момент, а если такая ситуация в разных годах? Тогда как быть? Как исправлять уведомления?

Решили дополнить статью по корректировке Уведомлений. Будет разобрано еще два случая перерасчета взносов. Спасибо за обратную связь!