В ЗУП 3.1 обнаружена ошибка – если в текущем году произвести возврат излишне удержанного НДФЛ за прошлый год, сумма возврата может ошибочно уменьшать налог в Отражении удержанного НДФЛ в бухучете (Зарплата – Бухучет) за каждый месяц после регистрации возврата.

Ошибка проявляется, если сторнируем доход и исчисленный налог прошлого года. Например, вводим неявку задним числом или при увольнении сотрудника сторнируем отпуск, ранее использованный авансом. В этом случае зачесть излишне удержанный НДФЛ нельзя – зачет возможен только в пределах календарного года (п. 3 ст. 226 НК РФ). Поэтому возвращаем налог работнику – регистрируем документ Возврат НДФЛ (Налоги и взносы – Возвраты НДФЛ).

Суть ошибки – возвращенный НДФЛ за прошлый год уменьшает сумму налога к уплате не только в периоде возврата НДФЛ, но и в следующих месяцах. Это может привести к ошибкам в уведомлении по НДФЛ и к занижению суммы налога к уплате.

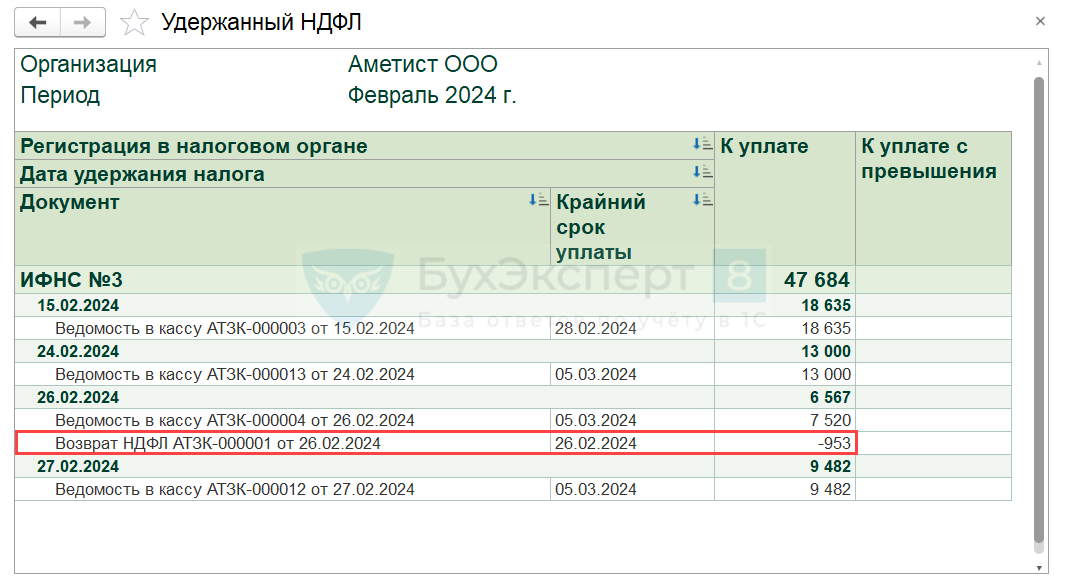

Отловить ошибку можно отчетом Удержанный НДФЛ (Налоги и взносы – Отчеты по налогам и взносам) – возвращенный налог отражается в отчете корректно, только в периоде возврата налога.

Чтобы обойти ошибку, потребуется исправить сумму НДФЛ в Отражении удержанного НДФЛ вручную.

Получите понятные самоучители 2026 по 1С бесплатно:

Рассмотрим на ошибку примере, как ее обнаружить и исправить.

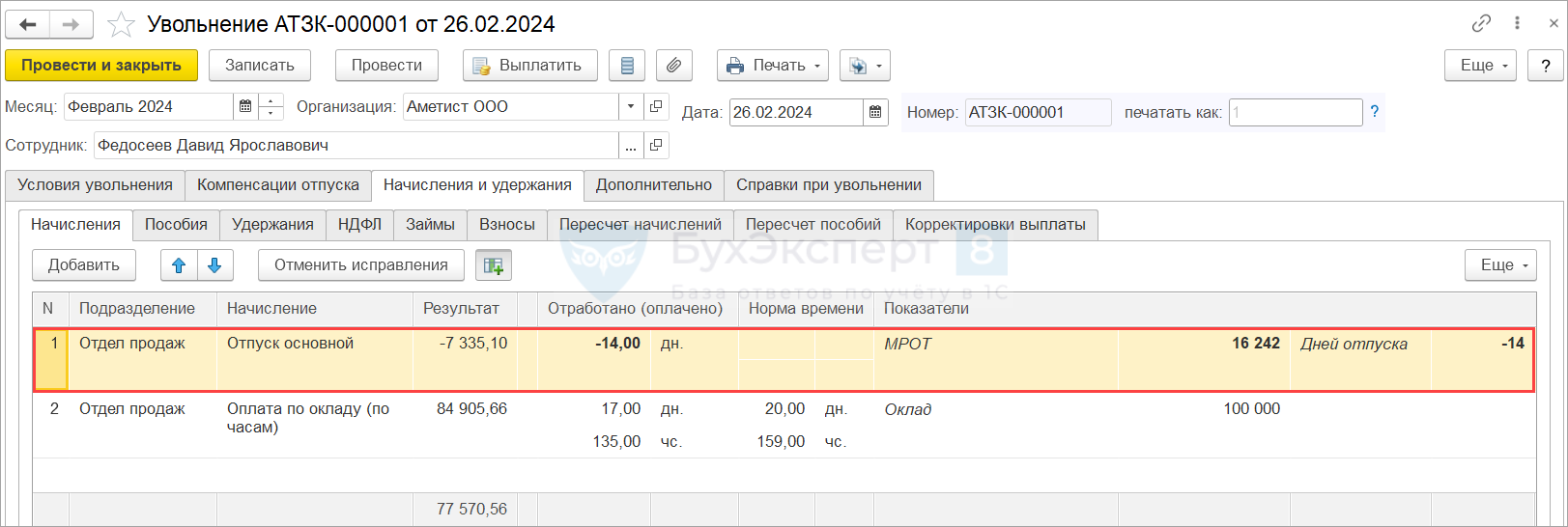

Сотрудник Федосеев Д.Я. увольняется в феврале 2024 года. В документе Увольнение (Кадры – Приемы, переводы, увольнения) программа сторнирует начисление за использованный авансом отпуск.

Отпуск был использован и оплачен в 2023 году, поэтому в учете по НДФЛ сторно дохода и НДФЛ с него относятся к прошлому году – Перерасчеты в отчетности по НДФЛ.

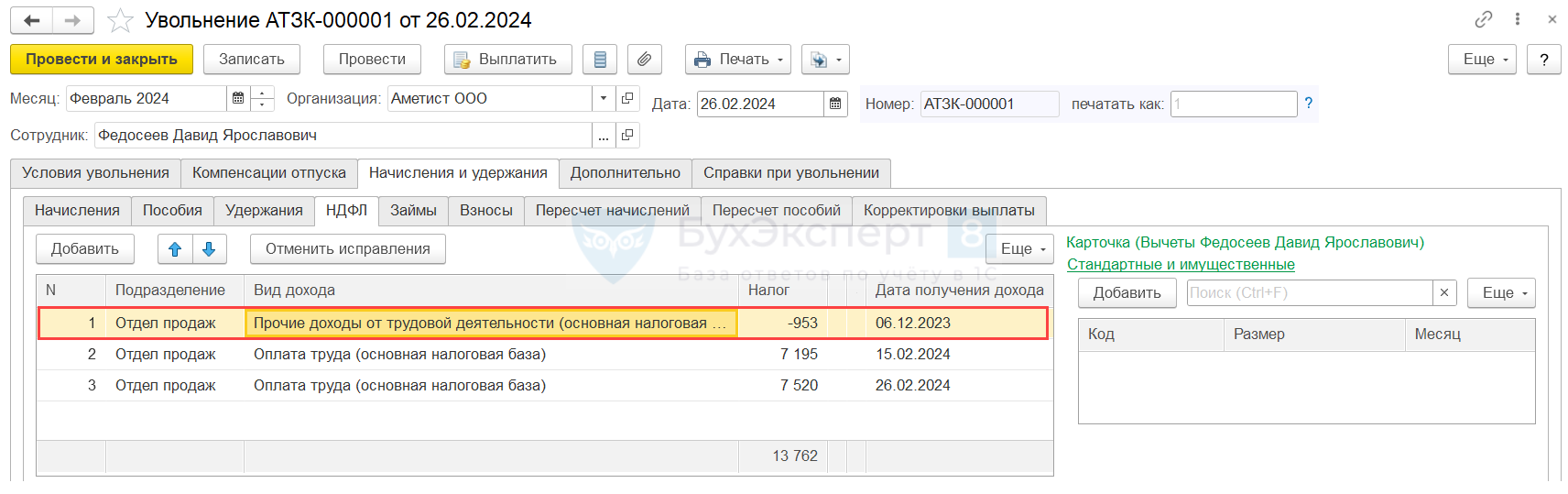

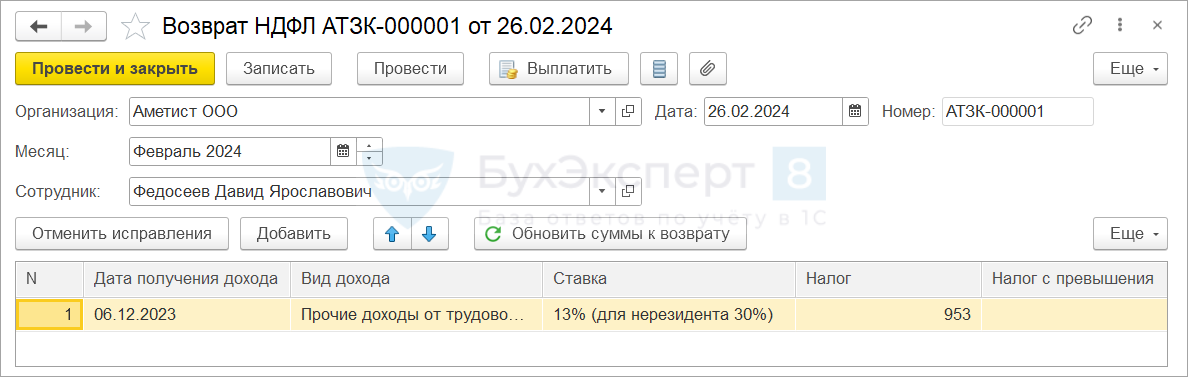

По заявлению сотрудника организация возвращает излишне удержанный НДФЛ за 2023 год в день увольнения, 26 февраля.

Возврат налога произведен 26 февраля – этот день приходится на период удержания налога с 23 по 29 февраля. Это означает, что возврат должен быть учтен в Отражении НДФЛ со сроком уплаты 05.03.2024. Проверим заполнение Отражения удержанного НДФЛ в бухучете за вторую часть февраля, а также в последующих месяцах.

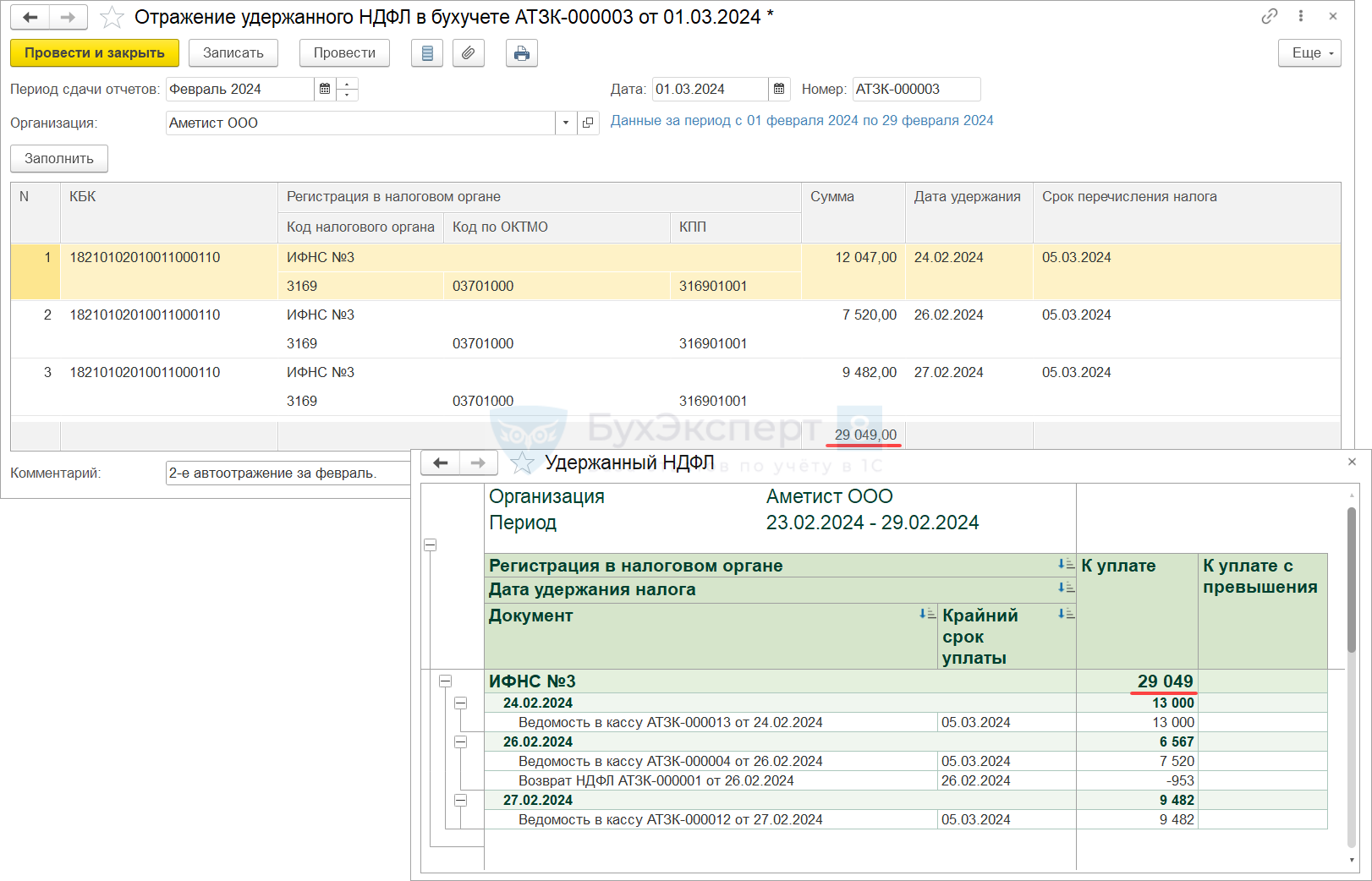

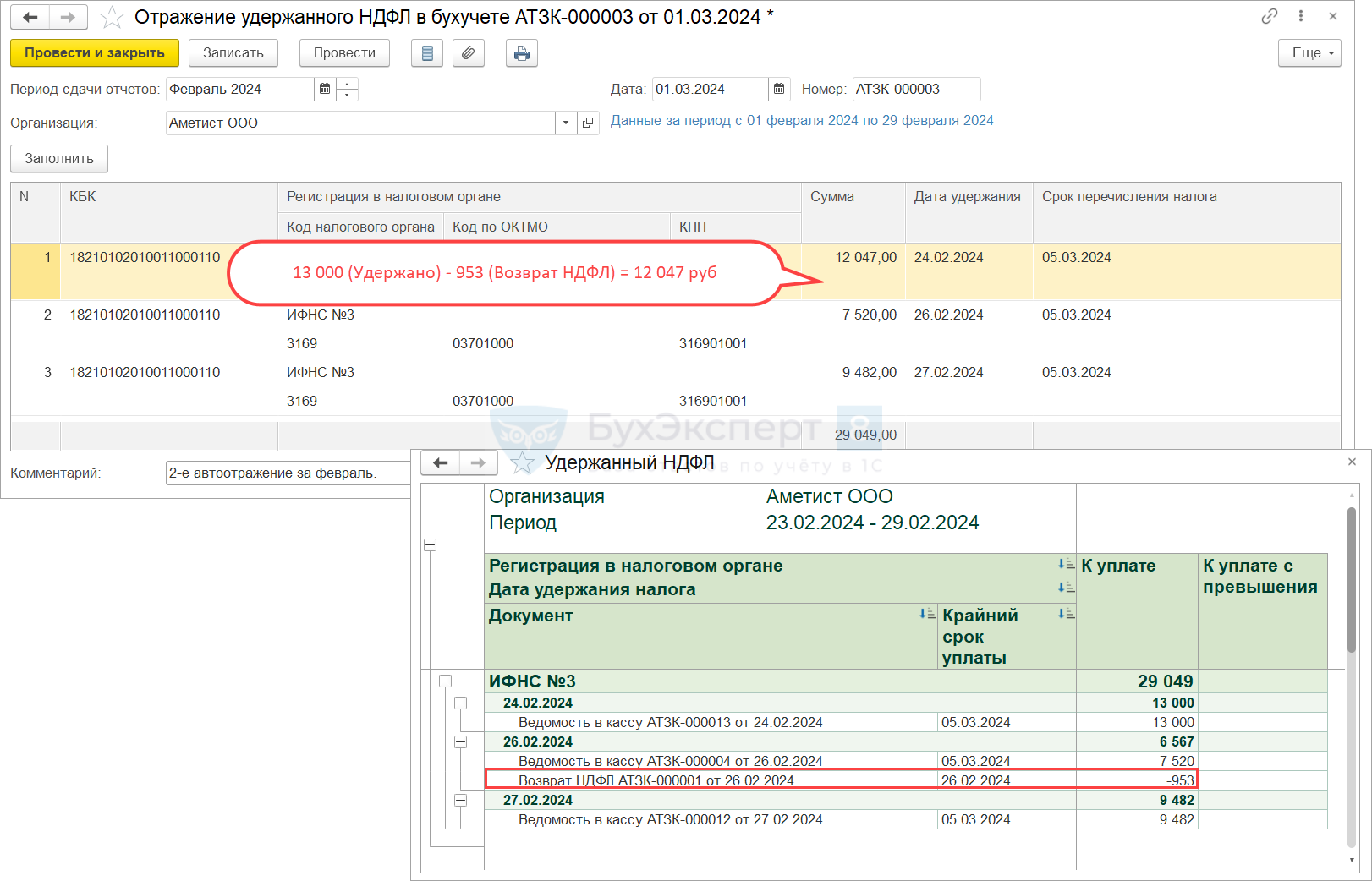

Сформируем Отражение удержанного НДФЛ за вторую часть февраля. Итоговая сумма налога в документе – верная, она совпадает с отчетом Удержанный НДФЛ за период 23 – 29 февраля.

При автозаполнении документа сумма возврата НДФЛ от 26 февраля уменьшает удержанный налог в первой строке Отражения. Эта строка соответствует дате удержания 24 февраля. Поскольку крайний срок уплаты налога для всех строк документа одинаковый – 5 марта, такая неточность некритична. Переносить вручную возврат во вторую строку не нужно.

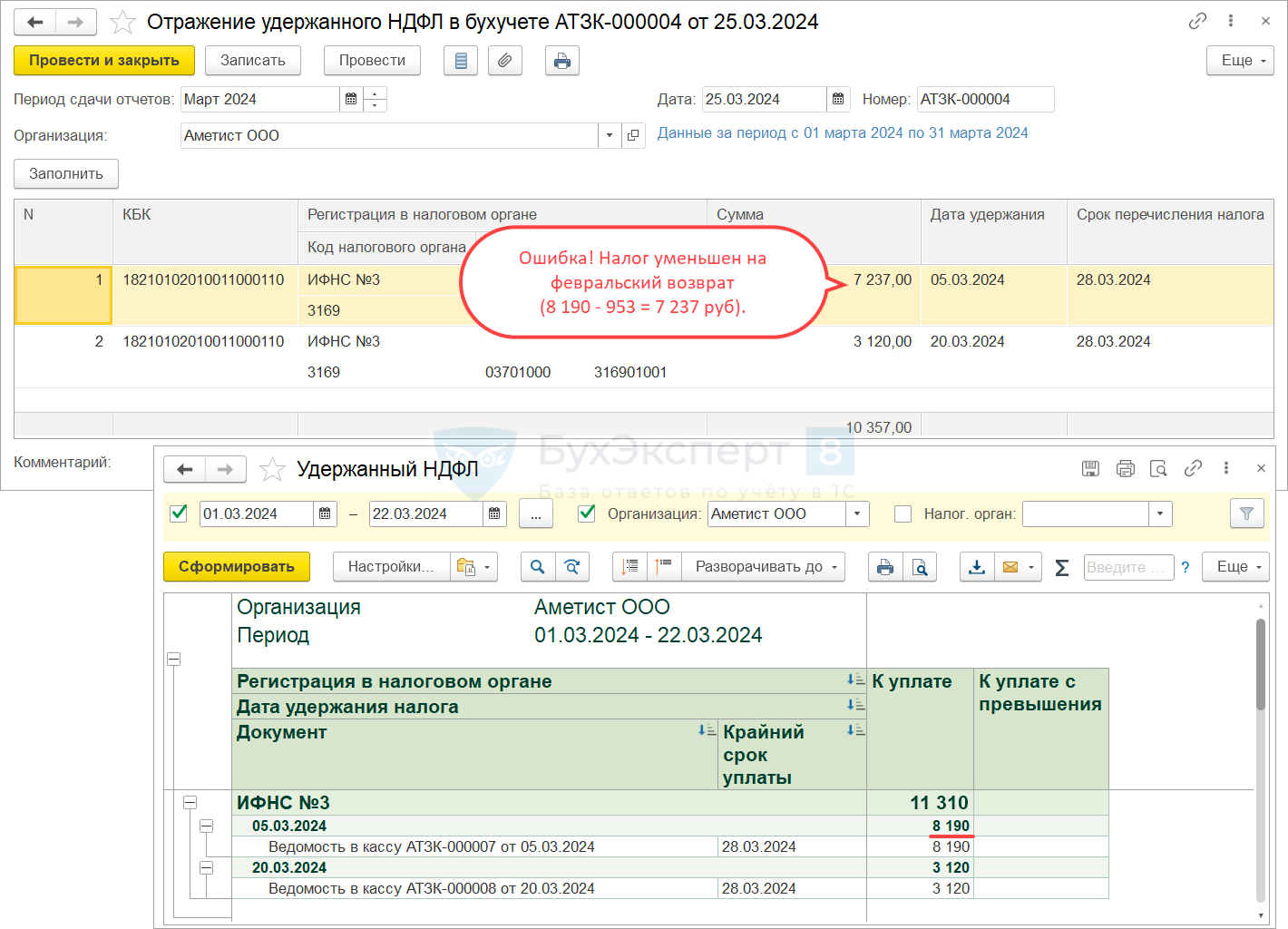

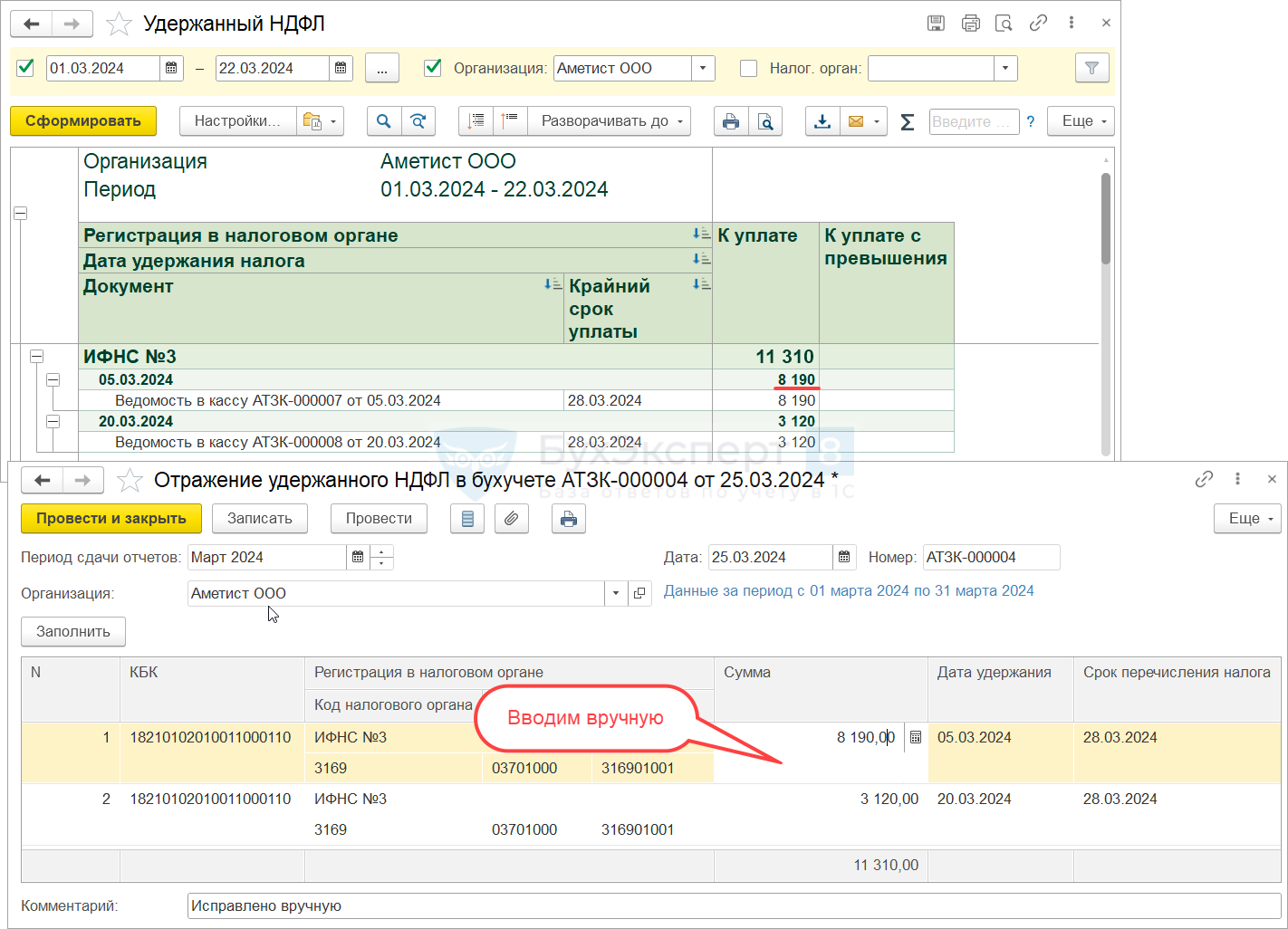

По окончании учетного периода 1 – 22 марта сформируем первое Отражение за март и сверим данные с отчетом Удержанный НДФЛ. В первой строке мартовского документа сумма удержанного налога ошибочно уменьшается на февральский возврат НДФЛ.

Чтобы исправить ошибку, отредактируем значение по строке вручную согласно данным отчета Удержанный НДФЛ и проведем документ.

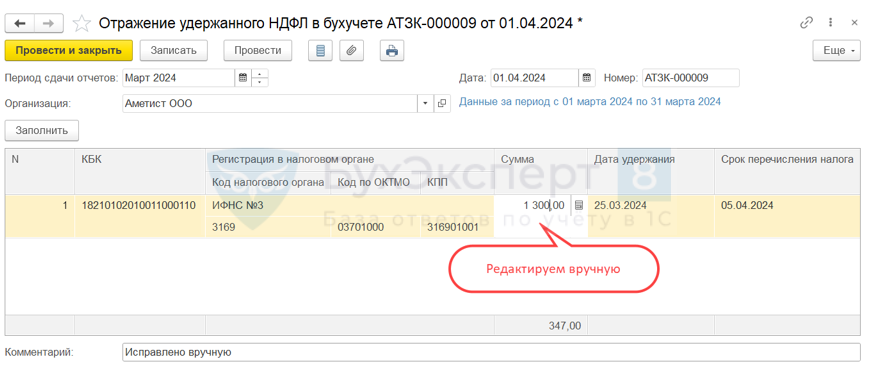

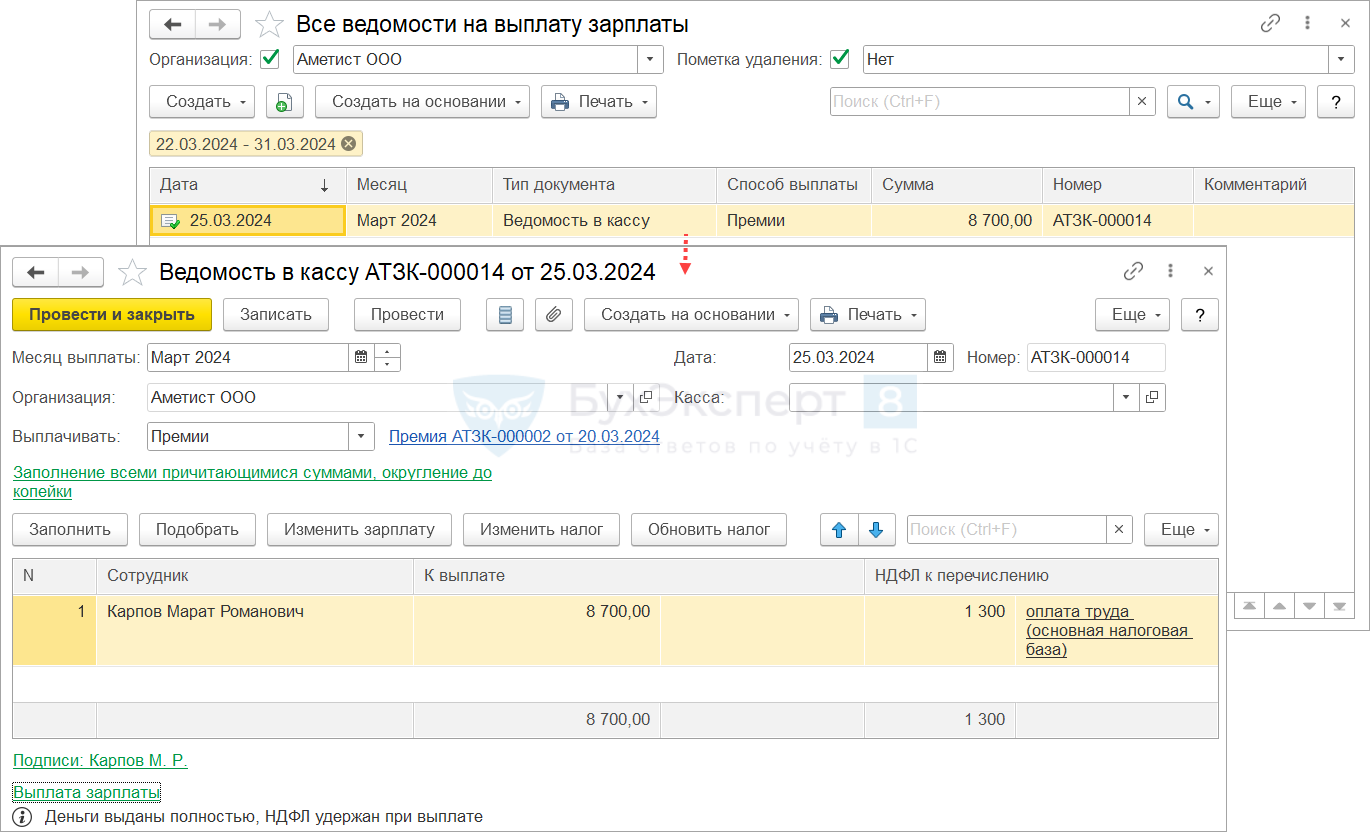

1 апреля сформируем Отражение за вторую часть марта. В период с 23 по 31 марта организация выплатила доход и удержала налог всего один раз.

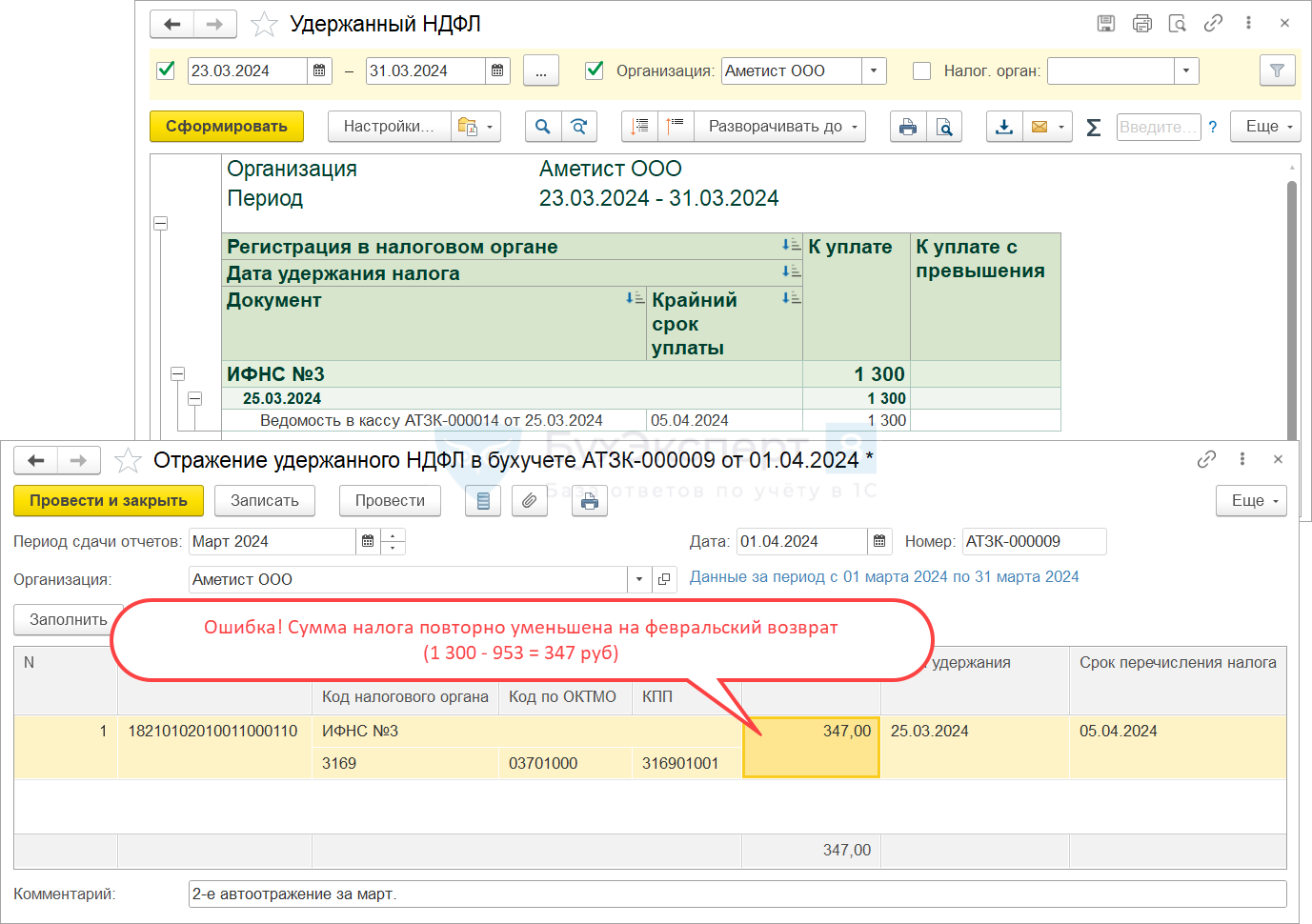

Согласно отчету Удержанный НДФЛ ожидаем, что во второе Отражение будет включено 1 300 руб. налога. Но в документ попадет всего лишь 347 руб. Сумма удержанного НДФЛ повторно уменьшена на февральский возврат НДФЛ — это ошибка.

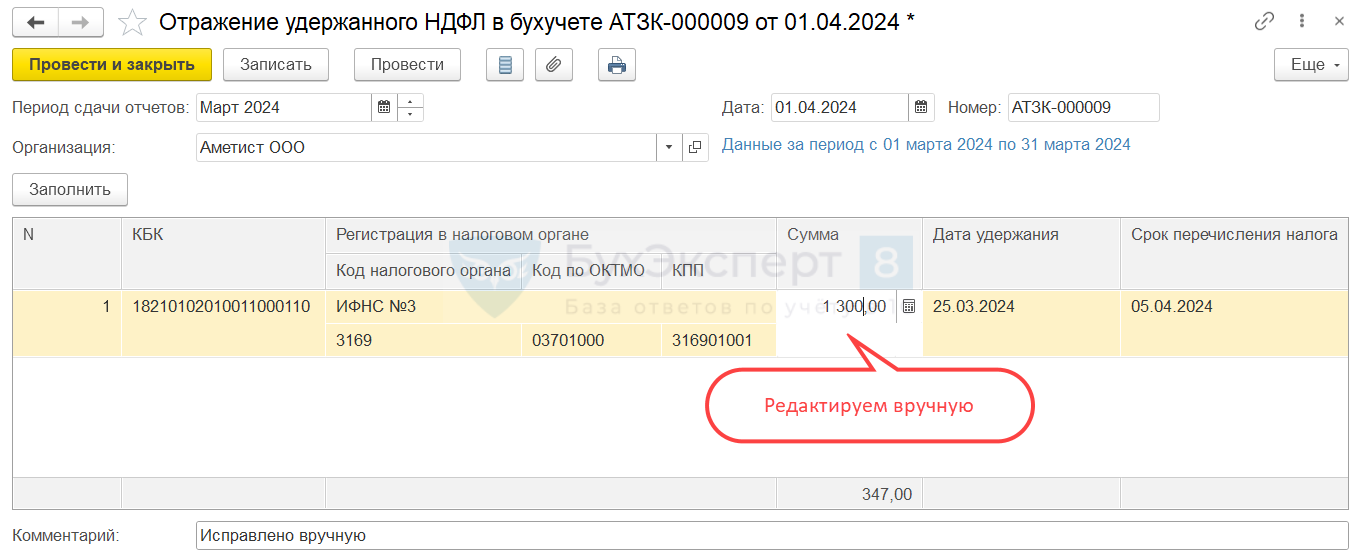

Исправим сумму в Отражении вручную — укажем верное значение из отчета Удержанный НДФЛ.

Если вместо двух документов Отражение НДФЛ формируете один документ (перезаполняете первый документ, когда нужно «собрать» налога с 23 числа по конец месяца) – ошибка все равно проявится. В этом случае также потребуется ручное исправление.

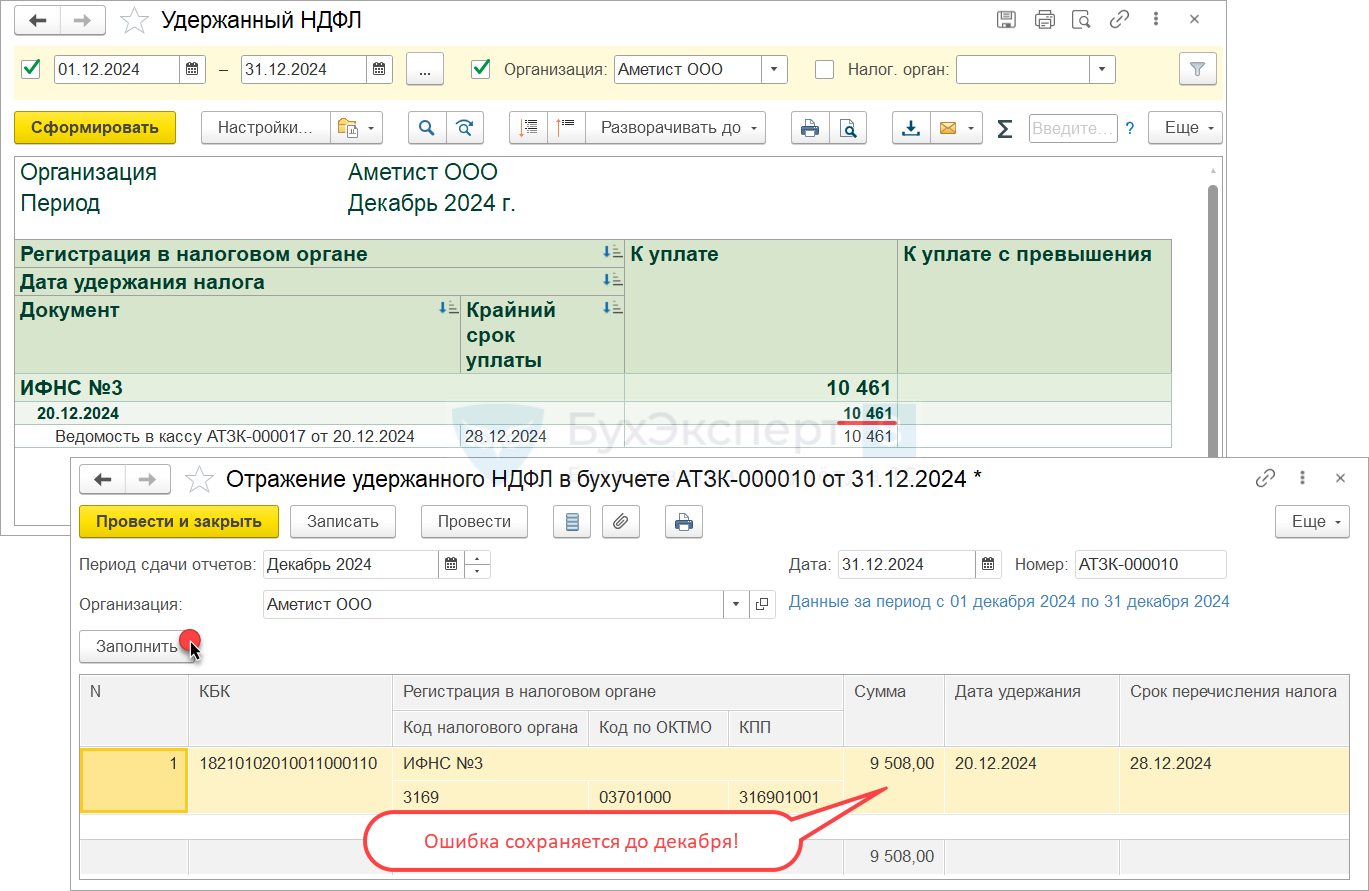

Ошибка сохранится и в следующих месяцах. Она будет повторяться до конца года вплоть до заполнения Отражения за декабрь.

Если столкнулись ошибкой – нужны ежемесячные ручные корректировки сумм налога в Отражения удержанного НДФЛ в бухучете в течение года, пока ошибка не будет исправлена разработчиками.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Хороший разбор ситуации с возвратом, и спасибо за предупреждение.

Подскажите, есть ли номер этой ошибки, сообщенный вам разработчиком?

К сожалению, номер ошибки нам не сообщали. 🙁

Здравствуйте! Сделан пересчёт НДФЛ 24.01.2025 за 2024 в 2025. Сумма перерасчета попадает в Отражение удержанного НДФЛ со срокам перечисления 28.01.2025. Думаю срок перечисления в ручную править на 05.02.2025?

Здравствуйте! В документ Отражение удержанного ндфл даты попадают из документа Ведомости на выплату. Именно там регистрируется удержанный ндфл. Документ Перерасчет ндфл делает изменение исчисленного ндфл.