Как с 2023 года уменьшать платеж по НДФЛ в случае возврата налога?

[jivo-yes]

Общий порядок

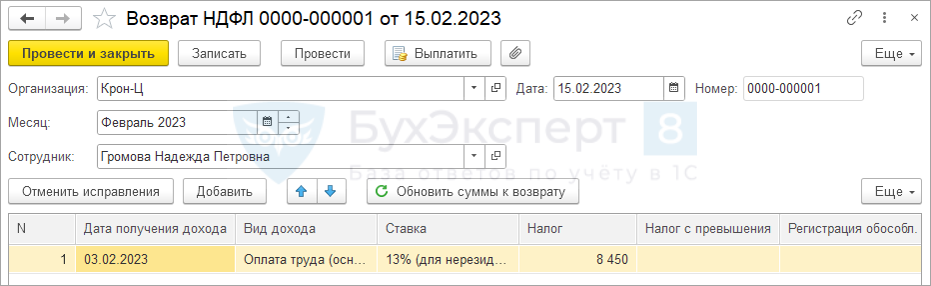

- После получения от сотрудника заявления на возврат налога вводим документ Возврат НДФЛ.

- Выплату возвращаемого НДФЛ регистрируем Ведомостью.

Возврат НДФЛ всегда «портит» учет перечисленного НДФЛ. Если сведения о перечисленном НДФЛ уберут из отчетности, это упростит регистрацию возврата НДФЛ.

Как будет уменьшаться платеж по НДФЛ

Возвраты НДФЛ должны уменьшать сумму налога к уплате в уведомлениях - Приказ ФНС от 02.11.2022 N ЕД-7-8/1047, ст. 231 НК РФ. С ЕНС сразу будут списываться суммы НДФЛ, уменьшенные на возвраты налога.

В ЗУП 3.1 возвраты НДФЛ не всегда корректно уменьшают сумму налога в документе Отражение удержанного НДФЛ в бухучете. Если возврат налога произведен с 1 по 22 число, сумма возврата не будет учтена в документе, она попадает в документ следующего месяца. Причина - Вывод ошибочной даты возврата НДФЛ в разделе 1 отчета 6-НДФЛ (с 2021 года) в ЗУП 3.

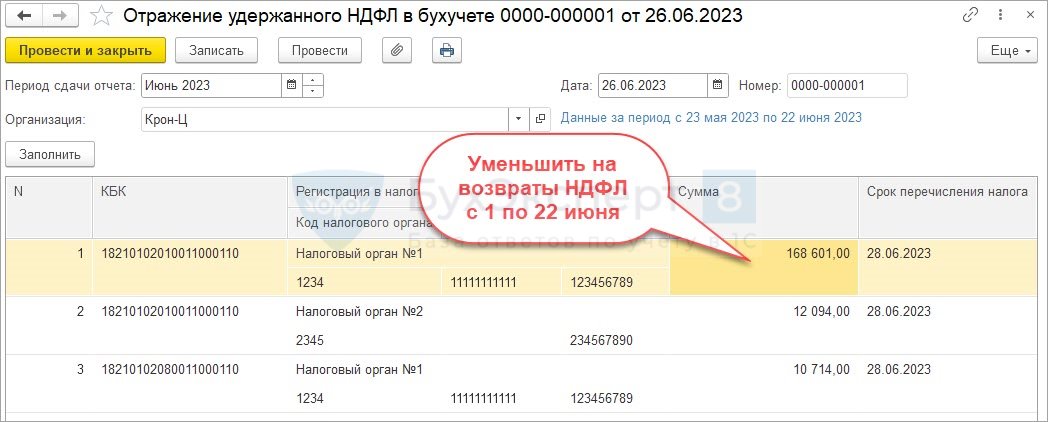

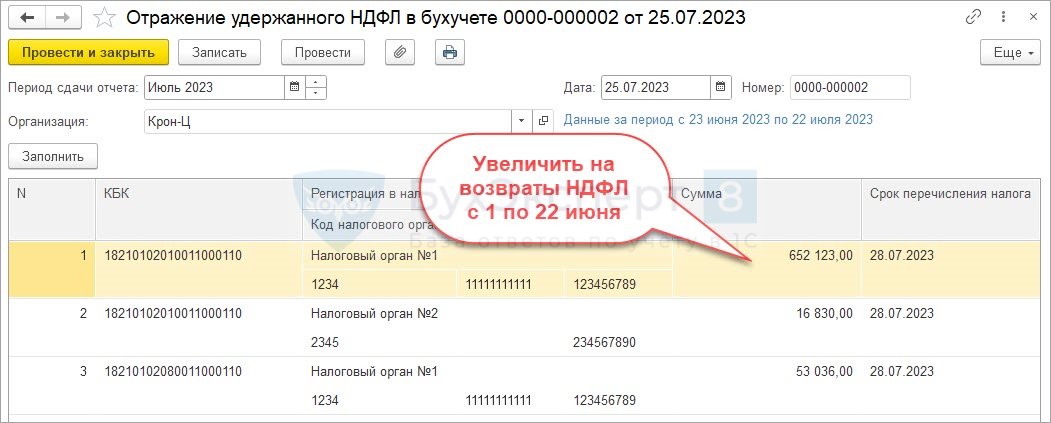

В этом случае потребуется ручная корректировка документов Отражение удержанного НДФЛ в бухучете в месяце возврата налога и в следующем месяце:

- В месяце возврата налога возврат НДФЛ не учитывается в Отражении удержанного НДФЛ в бухучете. Нужно вручную уменьшить сумму в документе на возврат налога с 1 по 22 число текущего месяца

- В следующем месяце после возврата НДФЛ сумма возврата ошибочно уменьшает налог в Отражении удержанного НДФЛ в бухучете. Нужно вручную увеличить сумму в документе на возвраты, выполненные с 1 по 22 число прошлого месяца

Если возврат произведен с 23 числа по конец месяца, то он корректно учитывается в Отражении удержанного НДФЛ в бухучете. Отсюда можно сделать вывод - если есть возможность, лучше возвращать НДФЛ сотрудникам в период с 23 по последнее число месяца.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Как всегда, вводят много всего нового, но сами не знают как что-то реализовать ))) Значит пока будем показывать всю сумму без возврата, держите нас в курсе )

В Уведомлении нужно указать сумму удержанного НДФЛ за вычетом суммы возвращенного НДФЛ.

Если заявление о имущ.вычете и перерасчет НДФЛ 14.03, возврат работнику 24.03, можно ли уменьшить Уведомление по сроку 25.03?

Или уже только по сроку 25.04 и соответственно платеж уменьшить по сроку 28.04?

Здравствуйте!

Обратите внимание! В Комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству. Задать вопрос нашим специалистам можно в Личном кабинете.

В 6-НДФЛ в строке 020 сумма тоже должна быть за минусом возврата?

Здравствуйте!

Обратите внимание! В Комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству. Задать вопрос нашим специалистам можно в Личном кабинете.

Если заявление о имущ.вычете и перерасчет НДФЛ 14.03, возврат работнику 24.03, можно ли уменьшить Уведомление по сроку 25.03?

Или уже только по сроку 25.04 и соответственно платеж уменьшить по сроку 28.04?