В июне выставили акт выполненных работ, отразили реализацию в отчетности за 2 квартал. Заказчик отказался принимать работы в июне, требует перевыставить документы августом. Как правильно оформить в 1С такую реализацию и исправления?

Нормативное регулирование

Датой реализации работ является дата подписания заказчиком акта (Письмо Минфина РФ от 13.10.2016 N 03-07-11/59833, Письмо Минфина РФ от 03.12.2015 N 03-03-06/70541, Постановление Десятого арбитражного апелляционного суда от 18.09.2013 по делу N А41-49443/12).

В данном случае работы не были приняты, поэтому нужно аннулировать несостоявшуюся реализацию и отразить ее датой приемки работ.

БУ. Исправления вносятся в месяце обнаружения ошибки по соответствующим счетам бухгалтерского учета (п. 5 ПБУ 22/2010).

НУ. Исправления отражаются:

- В периоде выявления ошибки — если искажение привело к излишней уплате налога, при условии, что в периоде совершения ошибки получена прибыль (абз. 3 п. 1 ст. 54 НК РФ, п. 1 ст. 81 НК РФ).

- В периоде совершения ошибки — по выбору налогоплательщика либо, если в периоде искажения был получен убыток (абз. 2 п. 1 ст. 54 НК РФ, п. 1 ст. 81 НК РФ).

НДС. Исправления отражаются в дополнительном листе Книги продаж за период, в котором выставлен первичный СФ (Правила ведения Книги продаж, утв. Постановлением Правительства РФ от 26.12.2011 N 1137, Письмо ФНС от 30.04.2015 N БС-18-6/499@).

Ошибка не привела к недоплате налога в бюджет, поэтому налогоплательщик вправе, но не обязан подавать уточненную декларацию (п. 1 ст. 81 НК РФ).

Получите понятные самоучители 2026 по 1С бесплатно:

Учет в 1С

30 июня Организация отразила реализацию работ на сумму 120 000 руб. (в т. ч. НДС 20%). Заказчик не принял работы и попросил перевыставить документы в августе.

26 августа бухгалтер решил аннулировать первичную реализацию и выставить новый акт выполненных работ. Принято решение отразить исправление в НУ текущим периодом.

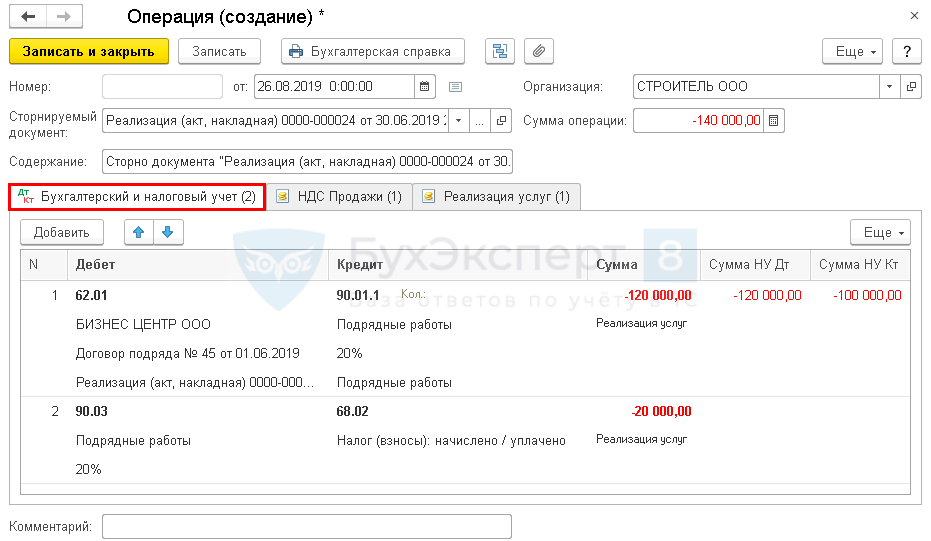

Шаг 1. Аннулируйте исходную реализацию документом Операция, введенная вручную в разделе Операции — Бухгалтерский учет — Операции, введенные вручную — кнопка Создать — Сторно документа.

Укажите в шапке документа:

- от — дата отражения исправления;

- Сторнируемый документ — документ Реализация (акт, накладная), который нужно аннулировать.

Табличная часть автоматически заполнится всеми данными из сторнируемого документа со знаком минус.

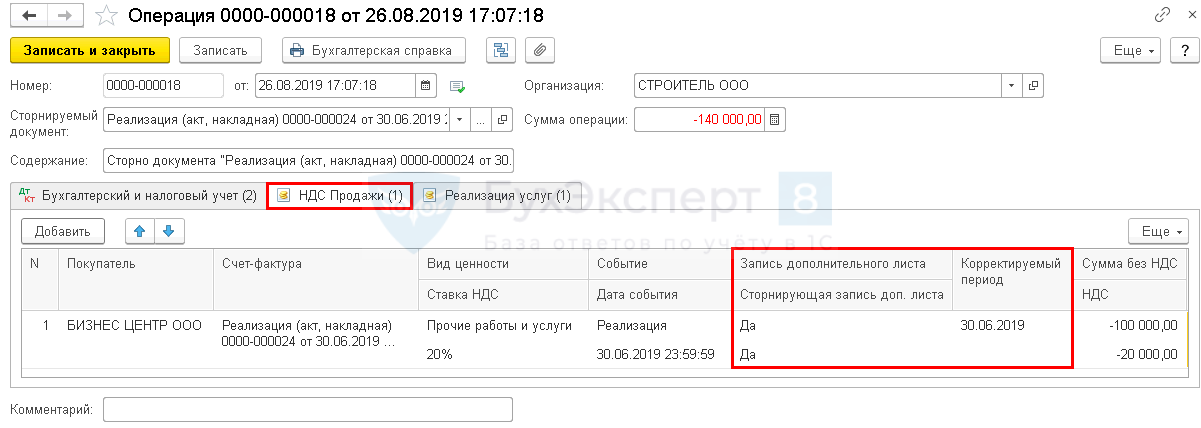

Укажите на вкладке НДС Продажи:

- Запись дополнительного листа — Да;

- Сторнирующая запись доп.листа — Да;

- Корректируемый период — дата первичного счета-фактуры, в нашем примере 30 июня.

Сформируйте дополнительный лист Книги продаж за 2 квартал в разделе Отчеты — НДС — Книга продаж. ![]() PDF

PDF

Шаг 2. Отразите реализацию в обычном порядке на дату, согласованную с заказчиком, документом Реализация (акт, накладная) в разделе Продажи — Продажи — Реализация (акты, накладные) — кнопка Реализация — Услуги (акт).

Декларация по налогу на прибыль

Исправление отражается в декларации по налогу на прибыль текущего периода:

- Лист 02 Приложение N 1 «Доходы от реализации и внереализационные доходы»:

- стр. 011 — реализация нарастающим итогом за минусом аннулированной реализации.

Декларация по НДС

В уточненной декларации по НДС аннулированный документ отражается:

- В разделе 3 стр. 010 «Реализация…»:

- В Разделе 9.1 «Сведения из доп. листов книги продаж».

PDF

PDF

- с минусом — аннулированный первичный счет-фактура, код вида операции «01».

См. также:

- Неучтенная реализация услуг текущего года, если бухгалтер не знал о данном факте хоз.жизни

- Пропущенные документы текущего года от поставщика услуг, если бухгалтер не знал о данном факте хоз.жизни

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете