Источник: Письмо ФНС от 22.03.2023 N СД-4-3/3361@

Информация для: новых субъектов РФ

ФНС разъяснила, как заполнить декларацию по НДС налогоплательщикам из присоединенных регионов.

Содержание

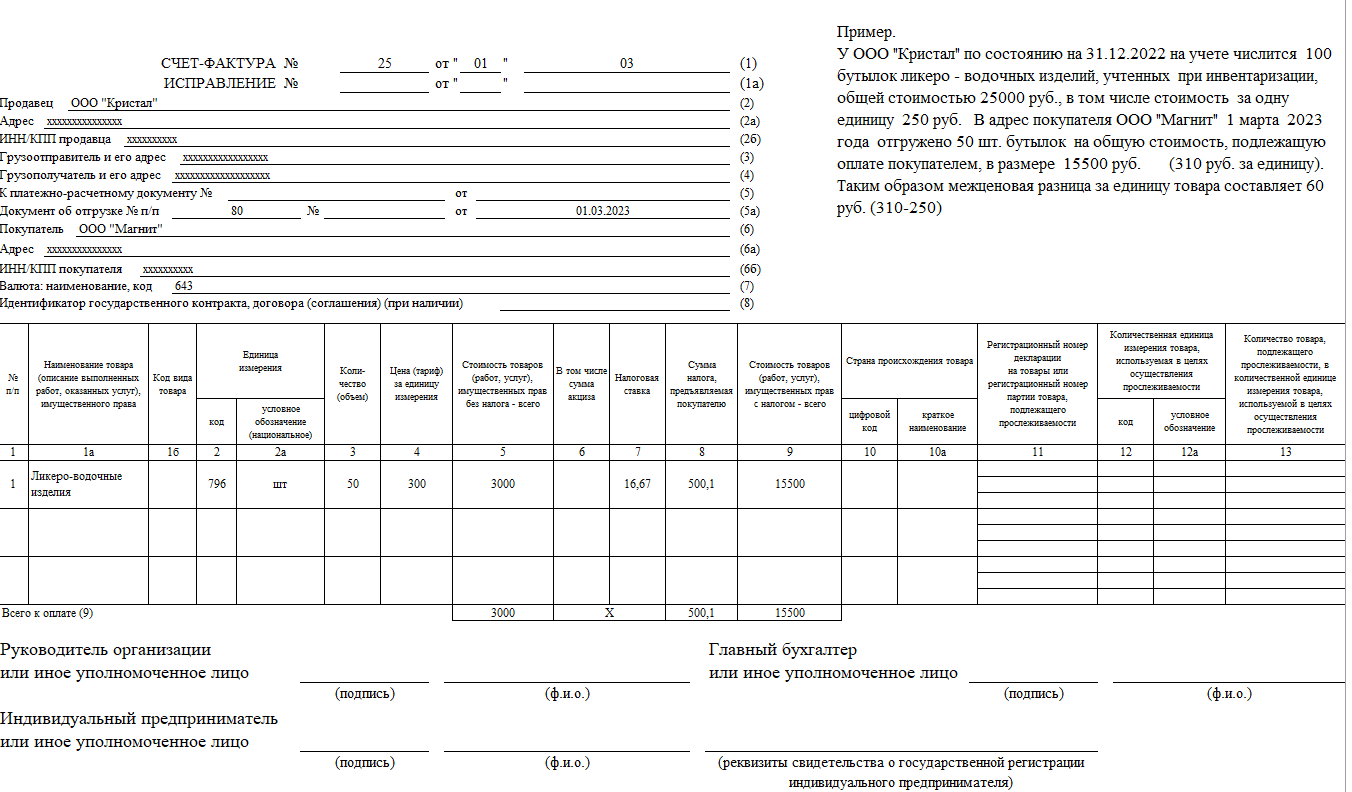

Образец заполнения счета-фактуры в 2023 году для новых субъектов РФ

Общие правила

Форма декларации по НДС утверждена Приказом ФНС от 29.10.2014 N ММВ-7-3/558@ (в ред. Приказа от 12.122022 N ЕД-7-3/1191@).

Налогоплательщики из новых субъектов РФ декларацию по НДС за 1-4 кварталы 2023 года могут подавать как в электронной форме по ТКС через оператора ЭДО, так и на бумаге. Направить ее нужно в налоговый орган по месту своего учета в срок не позднее 25 числа месяца, следующего за истекшим кварталом.

При формировании декларации налоговики также рекомендуют использовать программный комплекс «Налогоплательщик ЮЛ» на сайте ФНС. Он позволяет сократить объем бумажного носителя и вместо заполненного шаблона декларации с разделами с 1 по 12 представить титульный лист с разделами с 1 по 7 на бумажном носителе с приложением съемного электронного носителя, который содержит файлы с титульным листом и разделами 1-12.

Получите понятные самоучители 2026 по 1С бесплатно:

Правила заполнения отдельных показателей счетов-фактур

Компании и ИП из новых субъектов РФ, определяющие базу по НДС в соответствии со ст. 162.3 НК РФ, составляют счета-фактуры в порядке, аналогичном порядку составления счетов-фактур, установленному п. 3, п. 4 и п. 5.1 ст. 154 НК РФ, и указывают в графах 4, 5, 7-9 следующие сведения:

| Графа счета-фактуры | Что указывается |

| 4 |

Цена (тариф) товаров за единицу измерения (при возможности ее указания) по договору без учета НДС, а в случае применения государственных регулируемых цен (тарифов), включающих в себя НДС, — с учетом налога |

| 5 |

Налоговая база, определенная в порядке ст. 162.3 НК РФ (межценовая разница с учетом налога) |

| 7 |

Расчетная налоговая ставка в размере 16,67%, 9,09% или ставка 0% в случаях, предусмотренных ст. 164 НК РФ |

| 8 |

НДС, исчисленный исходя из расчетной налоговой ставки 9,09%, 16,67% или ставки 0% |

| 9 |

Итоговая стоимость товаров с учетом НДС, отраженного в графе 8 |

Образец заполнения счета-фактуры в 2023 году

Правила регистрации счетов-фактур в книге продаж

| Графа книги продаж | Что указывается |

| 2 |

Код вида операции. При реализации товаров, в т. ч. налоговая база по которым определяется в соответствии со ст. 162.3 НК РФ, указывают код операции 01 (Приказ ФНС от 14.03.2016 N ММВ-7-3/136@) |

| 13б |

Итоговая стоимость продаж по счету-фактуре, указанная в графе 9 по строке «Всего к оплате» |

| 14, 15, 16 |

Налоговая база, указанная в графе 5 счета-фактуры, при налогообложении которой применяются расчетные ставки 16,67%, 9,09% или ставку 0%, указанные в графе 7 счета-фактуры |

| 17, 18 |

НДС, исчисленный расчетным методом с применением ставок 16,67% или 9.09%, указанный в графе 8 счета-фактуры |

Правила заполнения разделов 3 и 9 декларации

Сведения, отраженные в книге продаж за прошедший квартал, переносятся в раздел 9 декларации по НДС. В частности, сведения из граф 13б, 14, 15, 17, 18 книги продаж отражаются соответственно в строках 160, 170, 180, 200, 210 раздела 9 декларации.

Сумма показателей, отраженных по всем листам строки 170 раздела 9 декларации по НДС, переносится в графу 3 строки 030 раздела 3 декларации по НДС. Сумма данных по всем листам строки 200 раздела 9 декларации по НДС переносится в графу 5 строки 030 раздела 3 декларации по НДС (округление до полного рубля).

Сумма показателей, отраженных по всем листам строки 180 раздела 9 декларации по НДС, переносится в графу 3 строки 040 раздела 3 декларации по НДС. Сумма данных по всем листам строки 210 раздела 9 декларации по НДС переносится в графу 5 строки 040 раздела 3 декларации по НДС (округление до полного рубля).

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете