Рассмотрим отдельные случаи предоставления материальной помощи в 1С 8.3 Бухгалтерия. Некоторые из них полностью освобождены от обложения НДФЛ и страховыми взносами, а другие — частично.

[jivo-yes]

Содержание

- Нормативное регулирование

- Материальная помощь при рождении ребенка

- Материальная помощь в связи с тяжелым материальным положением

- Виды частично облагаемой материальной помощи работникам

- Законодательство по частично облагаемой материальной помощи работникам

- Настройки материальной помощи в связи с тяжелым мат. положением

- Настройки соответствия статей затрат в 1С:Бухгалтерии

- Проводки по частично облагаемой мат.помощи работникам

- Учет мат. помощи на 70 или 73 счете

- Отражение частично облагаемой мат. помощи сотрудникам в 6-НДФЛ

- Отражение частично облагаемой мат. помощи сотрудникам в РСВ и ЕФС-1 разделе 2

Нормативное регулирование

Материальная помощь — способ финансовой поддержки сотрудника. Работник пишет заявление на материальную помощь, прикладывает к нему копии документов, подтверждающих его жизненную ситуацию (свидетельство о рождении ребенка, о смерти члена семьи и др.). Работодатель издает приказ, на основании которого бухгалтерия формирует соответствующие проводки в программе 1С 8.3 Бухгалтерия.

БУ

В бухгалтерском учете выплата материальной помощи относится к прочим расходам, не связанным с основной деятельностью организации (п. 11 ПБУ 10/99).

НУ

В целях налога на прибыль расходы на материальную помощь не учитываются (п. 1 ст. 252, п. 23 ст. 270 НК РФ). Однако страховые взносы, начисленные на сумму материальной помощи, разрешается принять к налоговому учету в составе прочих расходов (пп. 1 п. 1 ст. 264 НК РФ, Письмо Минфина РФ от 21.05.2021 N 03-03-06/1/38954).

Если трудовым договором с сотрудником предусмотрена выплата перед началом отпуска, не следует называть ее материальной помощью. При начислении такой «отпускной» выплаты следует начислить НДФЛ, страховые взносы и принять ее в расходы в целях налога на прибыль.

Материальная помощь при рождении ребенка

28 февраля, в соответствии с коллективным договором, работнику начислена материальная помощь при рождении ребенка в размере 25 000 руб. на основании заявления, к которому приложено свидетельство о рождении.

Материальная помощь при рождении ребенка не облагается НДФЛ в пределах 50 000 руб., если она начислена в течение года после рождения ребенка (абз. 7 п. 8 ст. 217 НК РФ). Также она освобождена от страховых взносов (пп. 3 п. 1 ст. 422 НК РФ).

Последовательность действий при начислении материальной помощи.

Получите понятные самоучители 2026 по 1С бесплатно:

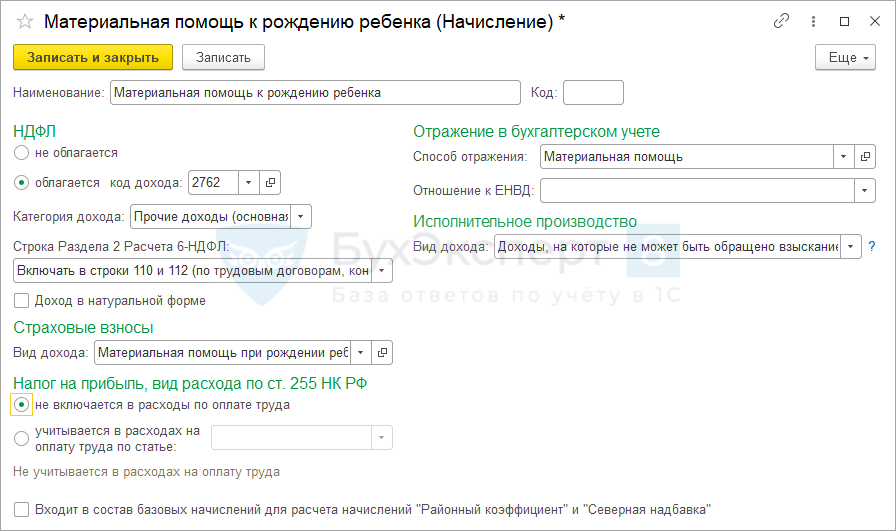

Шаг 1. Материальная помощь в 1С 8.3 Бухгалтерия — создание начисления

Создайте начисление Материальная помощь к рождению ребенка (Зарплата и кадры — Настройки зарплаты — Расчет зарплаты — Начисления).

Укажите:

Строка раздела 2 Расчета 6-НДФЛ:

- Включать в строки 110 и 112 (по трудовым договорам, контрактам) — если матпомощь предусмотрена трудовым или коллективным договором (в нашем примере);

- Включать только в строку 110 — если не предусмотрена.

Страховые взносы:

- Вид дохода — Материальная помощь при рождении ребенка, облагаемая страховыми взносами частично.

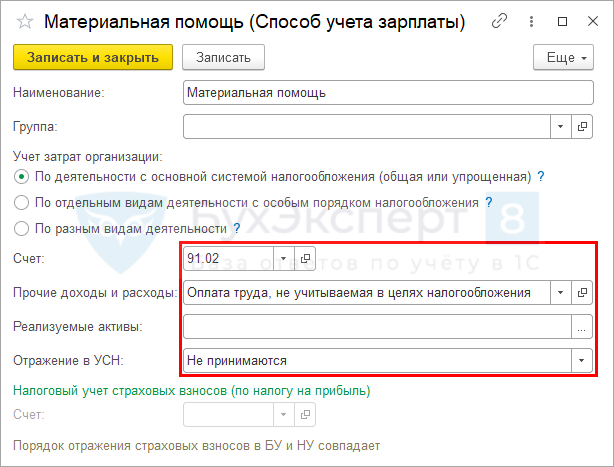

Создайте Способ отражения в бухгалтерском учете.

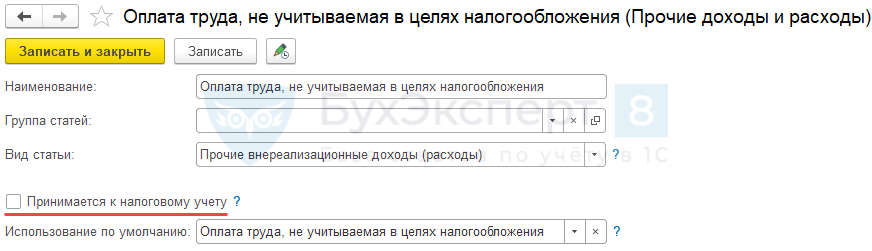

Статья Прочие доходы и расходы

Важно создать соответствующий способ отражения, чтобы начисление было отнесено не на счета расходов по заработной плате, а на счет 91.02 «Прочие расходы», который используется во всех случаях начисления материальной помощи.

Шаг 2. Материальная помощь в 1С 8.3 Бухгалтерия — начисление

Создайте документ Начисление зарплаты (Зарплата и кадры — Все начисления).

По кнопке Начислить выберите из списка начисление Материальная помощь к рождению ребенка.

Размер помощи (25 тыс. руб.) не превышает предельную величину (50 тыс. руб.), после которой начисляются НДФЛ и взносы, поэтому вычет применяется в полном объеме (по коду 508).

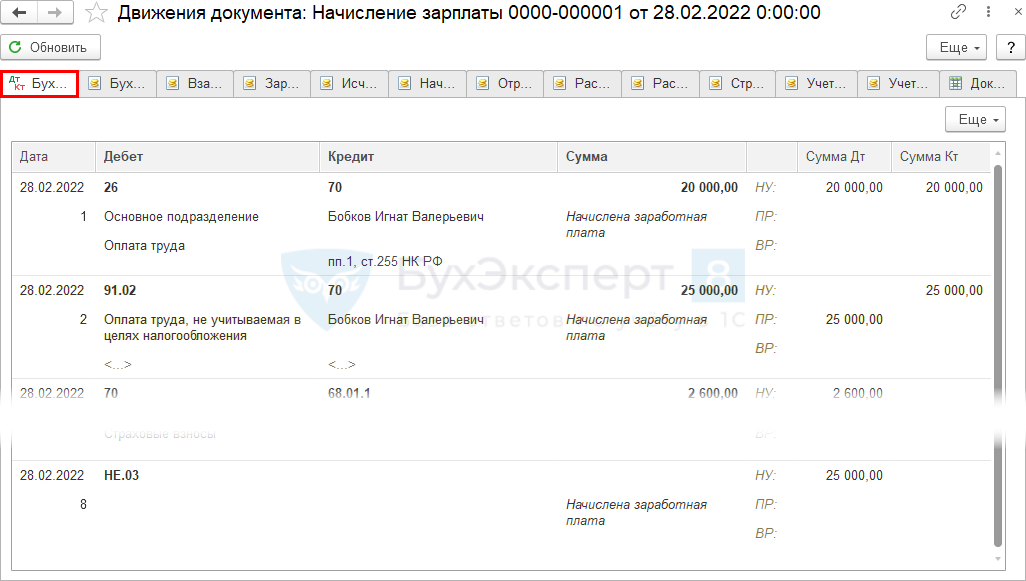

Проводки

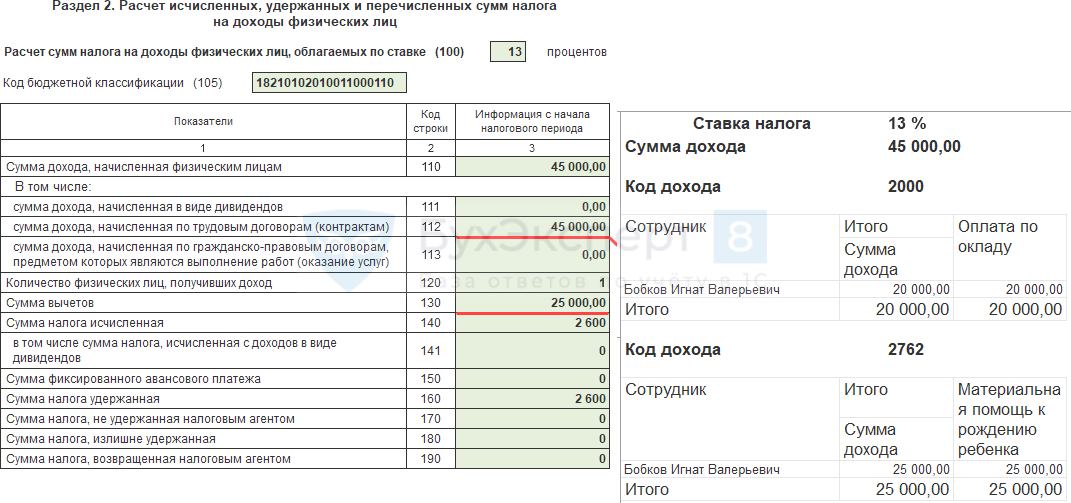

Шаг 3. Отражение в 6-НДФЛ

Начисленная сумма материальной помощи и вычет по ней отразятся в Разделе 2 Расчета 6-НДФЛ.

Материальная помощь в связи с тяжелым материальным положением

Виды частично облагаемой материальной помощи работникам

Примеры частично облагаемой (свыше 4 000 руб.) материальной помощи:

- Материальная помощь в связи с бракосочетанием

- Материальная помощь в связи с тяжелым материальным положением

- Материальная помощь в связи с юбилеем

Законодательство по частично облагаемой материальной помощи работникам

- Не учитывается для налога на прибыль

- Не облагается НДФЛ в сумме до 4 000 руб.

- Не облагается страховыми взносами и взносами на НС и ПЗ в сумме до 4 000 руб.

- Страховые взносы принимаются в НУ в составе прочих расходов

- письмо Минфина от 21.05.2021 N 03-03-06/1/38954

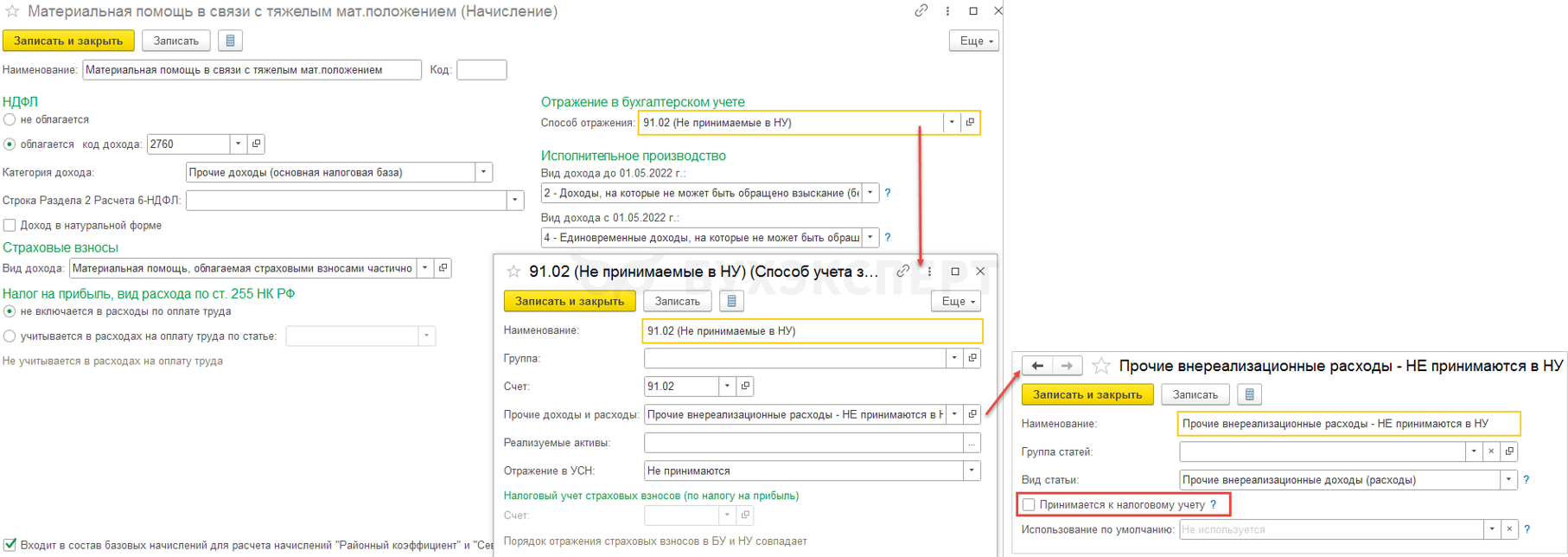

Настройки материальной помощи в связи с тяжелым мат. положением

Зарплата и кадры – Настройки зарплаты – Расчет зарплаты – Начисления.

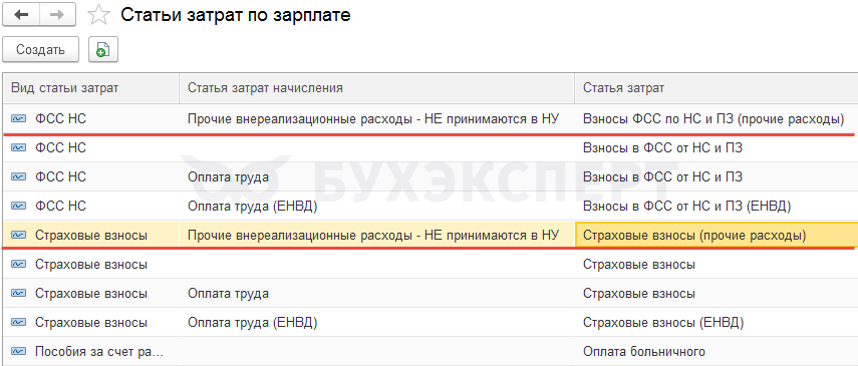

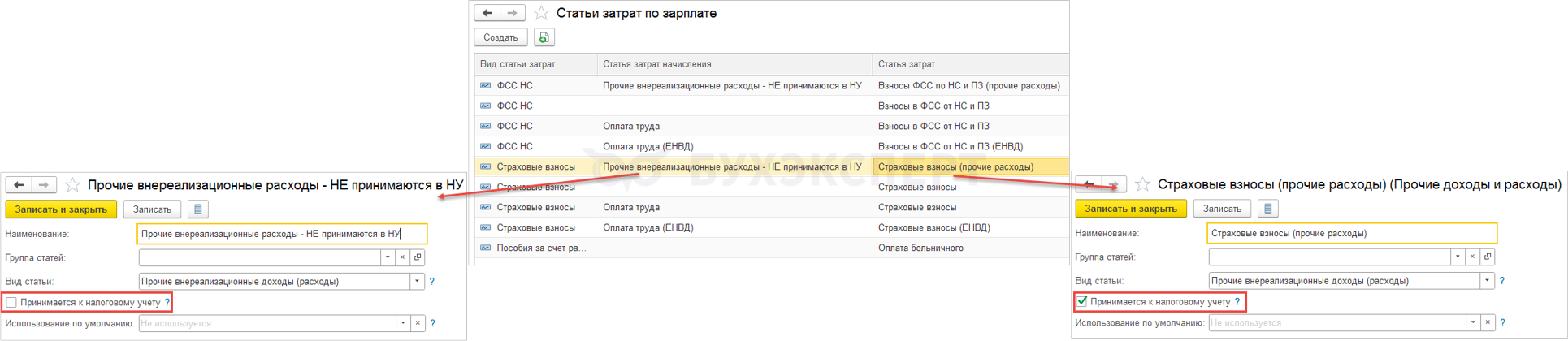

Настройки соответствия статей затрат в 1С:Бухгалтерии

Зарплата и кадры – Настройки зарплаты – Отражение в учете – Статьи затрат по зарплате.

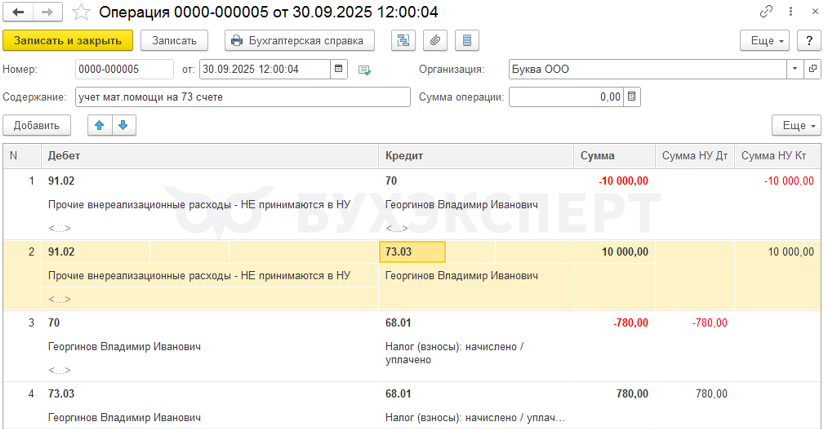

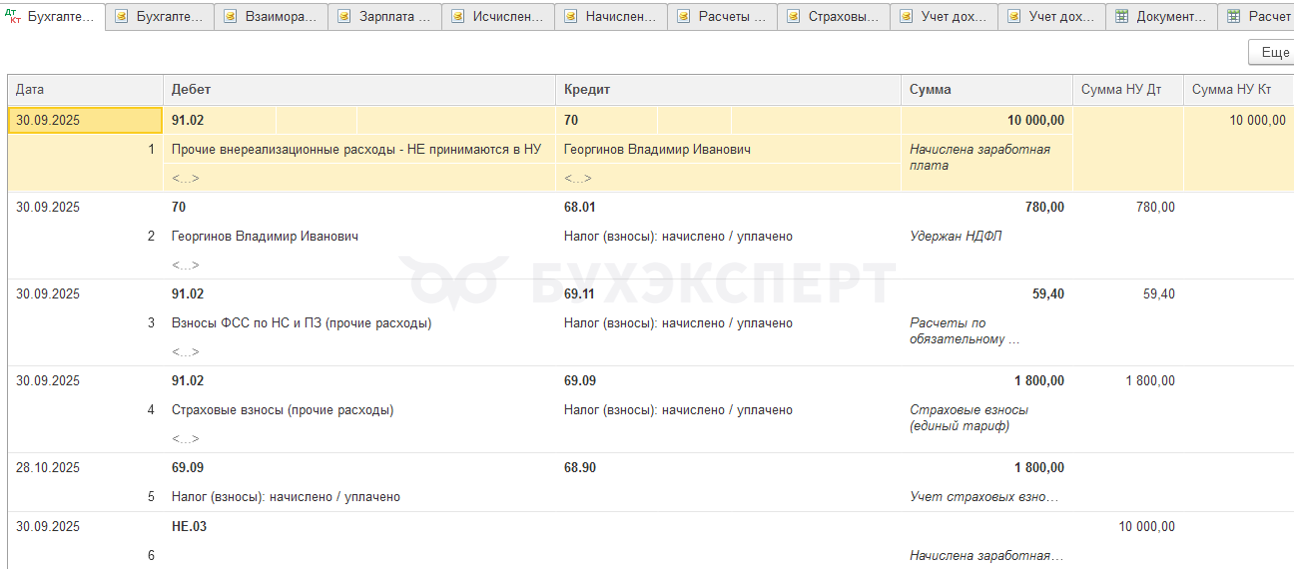

Проводки по частично облагаемой мат.помощи работникам

Мат.помощь не принимается в НУ.

Взносы с мат.помощи принимаются в НУ.

Учет мат. помощи на 70 или 73 счете

По умолчанию при данной схеме мат.помощь учитывается на 70 счете.

Если требуется учесть мат. помощь на 73 счете, то

Шаг 1. Документом Операция создаем проводки - сторнируем мат. помощь и НДФЛ с нее с 70 счета и начисляем на счет 73.03

Шаг 2. В Выдаче наличных или Списании с р/с вносим ручные корректировки:

- по 70 счету уменьшаем сумму на сумму выплачиваемой мат. помощи

- добавляем строку по счету 73.03 на ту же сумму

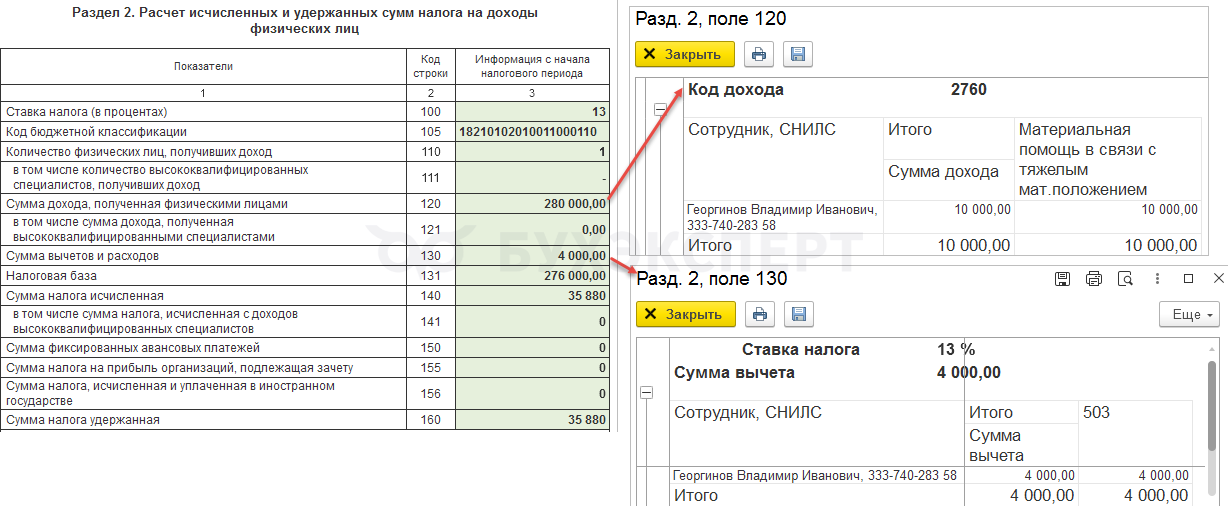

Отражение частично облагаемой мат. помощи сотрудникам в 6-НДФЛ

Сумма мат. помощи - в строке 120 Раздела 2.

Вычет по мат. помощи – в строке 130 Раздела 2.

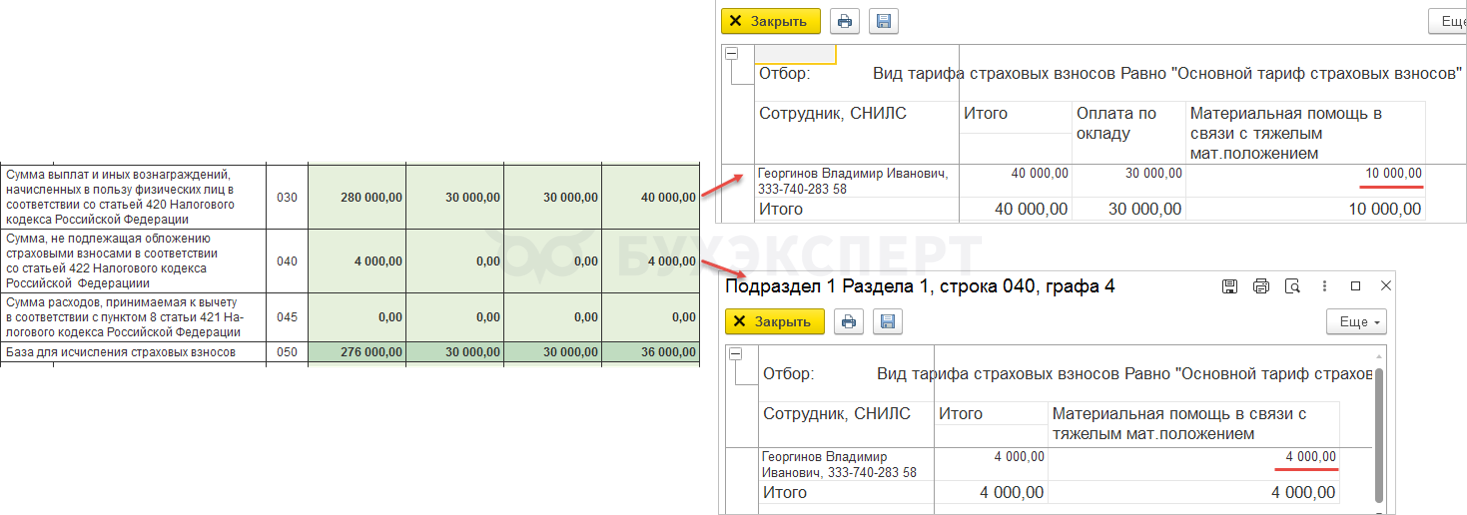

Отражение частично облагаемой мат. помощи сотрудникам в РСВ и ЕФС-1 разделе 2

Сумма мат.помощи отражается в начисленных суммах.

Вычет по мат.помощи отражается в суммах, не подлежащих обложению взносами.

См. также:

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете